中级经济法专题练习卷第04讲专题二企业所得税2.docx

《中级经济法专题练习卷第04讲专题二企业所得税2.docx》由会员分享,可在线阅读,更多相关《中级经济法专题练习卷第04讲专题二企业所得税2.docx(11页珍藏版)》请在冰豆网上搜索。

中级经济法专题练习卷第04讲专题二企业所得税2

2019年中级经济法习题班

专题二:

企业所得税

大题精讲

【例题5•综合题】甲企业为中国境内居民企业、增值税一般纳税人,主要生产销售儿童玩具。

2018年甲企业实现会计利润865.61万元,主要情况如下。

(1)销售儿童玩具取得不含增值税收入8600万元,与之配比的销售成本5660万元;

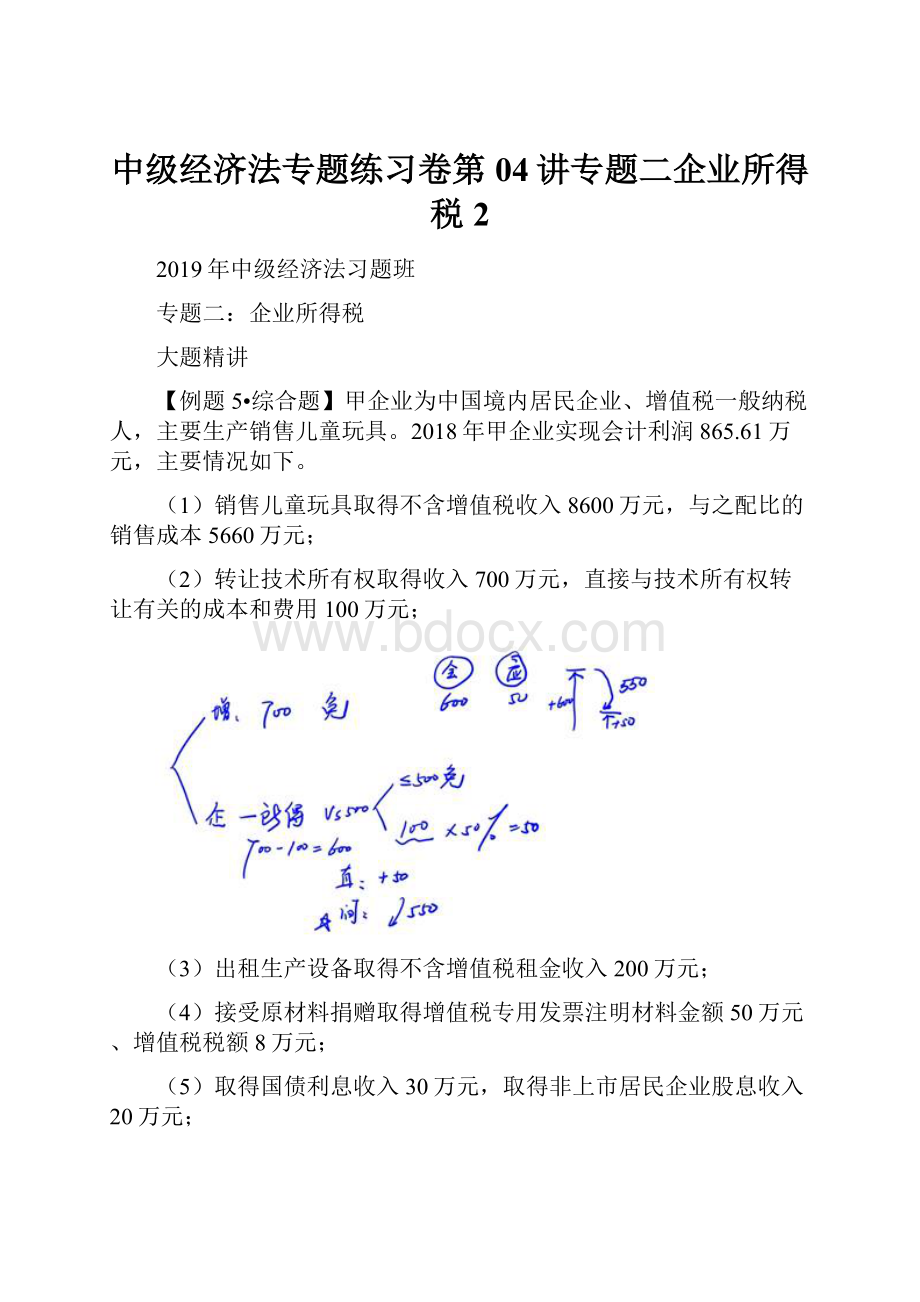

(2)转让技术所有权取得收入700万元,直接与技术所有权转让有关的成本和费用100万元;

(3)出租生产设备取得不含增值税租金收入200万元;

(4)接受原材料捐赠取得增值税专用发票注明材料金额50万元、增值税税额8万元;

(5)取得国债利息收入30万元,取得非上市居民企业股息收入20万元;

(6)购进原材料共计3000万元,取得增值税专用发票注明增值税税额480万元,并支付购货运费,取得货物运输业一般纳税人开具的增值税专用发票注明运费金额为146.36万元;

(7)购进并实际使用《安全生产专用设备企业所得税优惠目录》规定的安全生产专用设备一台,取得增值税专用发票,注明价款50万元、增值税税额8万元;

(8)销售费用1650万元,其中包括广告费和业务宣传费1400万元;

(9)管理费用850万元,其中包括业务招待费90万元、新技术研究开发费用320万元;

(10)财务费用80万元,其中包括向非金融企业(非关联方)借款500万元所支付的全年利息40万元(金融企业同期同类贷款的年利率为5.8%);

(11)已计入成本、费用中的实发工资540万元,拨缴的工会经费15万元、实际发生的职工福利费82万元、职工教育经费18万元;

(12)营业外支出300万元,其中包括通过具备法定资格的公益性社会组织向贫困山区的捐款150万元、直接向灾区的捐款50万元、向供应商支付的违约金10万元、行政罚款2万元。

(其他相关资料:

销售儿童玩具、出租设备均适用16%的增值税税率,交通运输服务适用10%的增值税税率;取得的相关票据均通过主管税务机关认证)

要求:

根据上述资料,回答下列问题。

【问题1】请计算甲企业2018年应缴纳的增值税。

【答案】甲企业2018年应当缴纳的增值税

=8600×16%+200×16%-(8+480+146.36×10%+8)=897.36(万元)。

【解析1】纳税人提供技术转让、技术开发和与之相关的技术咨询、技术服务,免征增值税。

【解析2】接受原材料捐赠,取得合法扣税凭证的,其对应的进项税额可以依法抵扣。

【问题2】请计算甲企业2018年企业所得税税前准予扣除的广告费和业务宣传费金额。

【答案】①甲企业2018年销售(营业)收入=8600+200=8800(万元);

【解析】销售(营业)收入主要包括企业所得税的销售货物收入、提供劳务收入、特许权使用费收入、租金收入。

因此,甲企业各项收入的分析如下。

类型界定

是否计入

销售(营业)收入

销售儿童玩具收入8600万元

销售货物收入

√

转让技术所有权收入700万元

转让财产收入

×

出租生产设备租金收入200万元

租金收入

√

接受原材料捐赠收入58万元

接受捐赠收入

×

国债利息收入30万元

利息收入

×

取得非上市居民企业股息收入20万元

股息、红利等权益性投资收益

×

②甲企业主要生产和销售儿童玩具,属于一般企业(并非化妆品制造或销售、医药制造、饮料制造或烟草企业),税法允许的扣除限额=8800×15%=1320(万元),甲企业实际发生广告费和业务宣传费1400万元超过了税法允许的扣除限额;

③甲企业2018年企业所得税税前准予扣除的广告费和业务宣传费为1320万元。

【问题3】请计算甲企业2018年业务招待费和新技术研究开发费用应调整的应纳税所得额。

【答案】

①业务招待费

销售(营业)收入的5‰=8800×5‰=44(万元),实际发生额的60%=90×60%=54(万元),税前准予扣除的业务招待费为44万元,应调增应纳税所得额=90-44=46(万元);

②新技术研究开发费用,未形成无形资产计入当期损益的,在按照规定据实扣除的基础上,按照研究开发费用的75%加计扣除,应调减应纳税所得额=320×75%=240(万元);

因此,甲企业2018年业务招待费和新技术研究开发费用应调减应纳税所得额=240-46=194(万元)。

【问题4】请计算甲企业2018年财务费用应调整的企业所得税应纳税所得额。

【答案】甲企业向非金融企业借款500万元所支付的利息在2018年企业所得税税前允许扣除的金额=500×5.8%=29(万元);

财务费用应调增应纳税所得额=40-29=11(万元)。

【问题5】请计算甲企业2018年工会经费、职工福利费、职工教育经费应调整的企业所得税应纳税所得额。

【答案】

①税法规定的拨缴工会经费扣除限额=540×2%=10.8(万元),实际拨缴额超过限额,应调增的应纳税所得额=15-10.8=4.2(万元);

②税法规定的职工福利费扣除限额=540×14%=75.6(万元),实际发生额超过限额,应调增的应纳税所得额=82-75.6=6.4(万元);

③税法规定的职工教育经费扣除限额=540×8%=43.2(万元),实际发生额未超过限额,不需要纳税调整;

因此,三项经费共计应调增企业所得税应纳税所得额=4.2+6.4=10.6(万元)。

【问题6】请计算甲企业2018年企业所得税税前准予扣除的营业外支出金额。

【答案】

①直接向灾区的捐款、行政罚款在企业所得税税前不得扣除;

②税法规定的公益性捐赠扣除限额=865.61×12%=103.87(万元);

因此,甲企业2018年企业所得税前准予扣除的营业外支出金额=300-50-2-(150-103.87)=201.87(万元)。

【问题7】请计算甲企业2018年度企业所得税应纳税所得额。

【答案】甲企业2018年度的企业所得税应纳税所得额=865.61-30(免税的国债利息收入)-20(免税的股息收入)+(1400-1320)-194+11+10.6+(300-201.87)-(700-100)+(700-100-500)×50%=271.34(万元)。

【解析】一个纳税年度内,居民企业技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税。

在本题中,甲企业的技术转让所得=700-100=600(万元),其中500万元免征企业所得税,超过500万元的部分为100万元,减半征收企业所得税。

【问题8】请计算甲企业2018年度企业所得税税额。

【答案】甲企业2018年度企业所得税税额=271.34×25%-50×10%=62.84(万元)。

【解析】企业购置并实际使用符合规定的环境保护、节能节水、安全生产等专用设备的,该专用设备投资额的10%可以从企业当年的应纳税额中抵免;当年不足抵免的,可以在以后5个纳税年度内结转抵免。

【例题6•综合题】某上市公司主要从事食品生产,2018年度取得商品销售收入48000万元、出租房屋收入2000万元,接受捐赠收入1000万元,投资收益500万元;实现年度利润总额6000万元,当年发生的相关具体业务如下。

(1)广告费支出7500万元、业务宣传费支出500万元;

(2)业务招待费支出350万元;

(3)已计入成本、费用的实发工资总额为6000万元,拨缴职工工会经费150万元,发生职工福利费900万元,职工教育经费160万元;

(4)专用于新产品研发的费用2000万元,未形成无形资产已计入当期损益;

(5)计提资产减值损失准备金1500万元,该资产减值损失准备金未经税务机关核定;

(6)公司取得的投资收益中包括国债利息收入200万元,购买某上市公司股票分得股息300万元,该股票持有8个月后卖出;

(7)获得当地政府财政部门补助的具有专项用途的财政资金500万元,已取得财政部门正式文件,支出400万元;

(8)通过具备法定资格的公益性社会组织捐款800万元用于救助贫困儿童。

(其他相关资料:

各扣除项目均已取得有效凭证,相关优惠已办理必要手续)

要求:

根据上述资料,回答下列问题。

【问题1】计算广宣费支出应调整的应纳税所得额。

【答案】

① 销售(营业)收入=48000+2000=50000(万元);

【解析】销售(营业)收入主要包括企业所得税的销售货物收入、提供劳务收入、特许权使用费收入、租金收入。

因此,该上市公司各项收入的分析如下。

类型界定

是否计入

销售(营业)收入

商品销售收入48000万元

销售货物收入

√

出租房屋收入2000万元

租金收入

√

接受捐赠收入1000万元

接受捐赠收入

×

国债利息收入200万元

利息收入

×

购买某上市公司股票分得股息收入300万元

股息、红利等权益性投资收益

×

②该上市公司主要从事食品生产,属于一般企业(并非化妆品制造或销售、医药制造、饮料制造或烟草企业),广宣费扣除限额=50000×15%=7500(万元)<实际发生额8000万元,广宣费应调增的应纳税所得额=8000-7500=500(万元)。

【问题2】计算业务招待费支出应调整的应纳税所得额。

【答案】业务招待费扣除限额1=350×60%=210(万元);扣除限额2=50000×5‰=250(万元);

税前准予扣除的业务招待费为210万元;

业务招待费支出应调增的应纳税所得额=350-210=140(万元)。

【问题3】计算工会经费、职工福利费和职工教育经费应调整的应纳税所得额。

【答案】工会经费扣除限额=6000×2%=120(万元)<实际拨缴金额150万元,纳税调增30万元;

职工福利费扣除限额=6000×14%=840(万元)<实际发生金额900万元,纳税调增60万元;

职工教育经费扣除限额=6000×8%=480(万元)>实际发生金额160万元,无须纳税调整;

工会经费、职工福利费和职工教育经费应调增的应纳税所得额=30+60=90(万元)。

【问题4】计算研发费用应调整的应纳税所得额。

【答案】研发费用应调减的应纳税所得额=2000×75%=1500(万元)。

【问题5】计算资产减值损失准备金应调整的应纳税所得额。

【答案】资产减值损失准备金应调增应纳税所得额1500万元。

【问题6】计算投资收益应调整的应纳税所得额并说明理由。

【答案】投资收益应调减应纳税所得额200万元。

①国债利息收入200万元免税,应纳税调减;

②符合条件的居民企业之间的股息、红利等权益性投资收益免征企业所得税,但不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益,故从上市公司分得的股息300万元无须纳税调整。

【问题7】计算财政补助资金应调整的应纳税所得额并说明理由。

【答案】财政补助资金应调减的应纳税所得额=500-400=100(万元)。

当地政府财政部门补助的具有专项用途的财政资金500万元属于不征税收入,应纳税调减;与不征税收入对应的支出400万元,不得在税前扣除,应纳税调增。

【问题8】计算捐赠支出应调整的应纳税所得额。

【答案】公益性捐赠扣除限额=6000×12%=720(万元)<实际发生额800万元,捐赠支出应调增应纳税所得额=800-720=80(万元)。

【问题9】计算该公司2018年企业所得税应纳税所得额。

【答案】该公司2018年企业所得税应纳税所得额=6000+500+140+90-1500+1500-200-100+80=6510(万元)。

新考点专训

【例题1•判断题】对企业委托给外单位进行开发的研发费用,由受托方按照规定在计算企业所得税应纳税所得额时加计扣除。

( )

【答案】×

【解析】对企业委托给外单位进行开发的研发费用,由“委托方”按照规定计算加计扣除,受托方不得再进行加计扣除。

【例题2•单选题】居民企业甲企业2018年境内符合条件的研发费用为600万元,委托境外单位研发活动实际发生的费用为800万元。

根据企业所得税法律制度的规定,甲企业2018年度发生的委托境外研发费用在企业所得税前准予加计扣除金额为( )。

A.300

B.400

C.640

D.1100

【答案】A

【解析】委托境外进行研发活动所产生的费用,按照费用实际发生额的80%计入委托方的委托境外研发费用。

委托境外研发费用不超过境内符合条件的研发费用2/3的部分,可以按规定在企业所得税前加计扣除。

在本题中,境内符合条件的研发费用的2/3为400万元,委托境外研发费用=800×80%=640(万元),委托境外研发费用可以加计扣除的金额=400×75%=300(万元)。

【例题3•判断题】2018年,甲企业购进10台同型号、同规格的设备,每台价值为500万元,甲企业将本次购入10台设备的支出一次性计入2018年的成本费用在计算应纳税所得额时扣除。

甲企业的做法不符合企业所得税法律制度的规定。

( )

【答案】×

【解析】企业在2018年1月1日至2020年12月31日期间新购进(包括自行建造)的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。

【例题4•判断题】2018年,甲企业购进一幢办公楼,价值250万元,甲企业将该项支出一次性计入2018年的成本费用在计算应纳税所得额时扣除。

甲企业的做法不符合企业所得税法律制度的规定。

( )

【答案】√

【解析】企业在2018年1月1日至2020年12月31日期间新购进(包括自行建造)的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。

此处所称设备、器具是指除房屋、建筑物以外的固定资产。

高频错题

【第七章同步强化练习题单选题19】某居民企业2018年按照会计准则计算出的会计利润总额为3000万元,其中符合减免所得税优惠的技术转让所得为600万元;假设无其他纳税调整事项。

2018年该企业应缴纳企业所得税税额为( )万元。

A.600

B.612.5

C.625

D.750

【答案】B

【解析】一个纳税年度内,居民企业技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税。

该企业应缴纳企业所得税=[3000-600+(600-500)×50%]×25%=612.5(万元)。

【学员高频疑问】为什么从会计利润中减去600后又加上(600-500)×50%,这里的逻辑关系被绕晕了,麻烦老师详细讲解调增调减的具体操作方法。

【第七章同步强化练习题单选题25】甲公司为居民企业,2018年度境内应纳税所得额1000万元。

来源于M国的应纳税所得额300万元,已在M国缴纳企业所得税税额60万元。

已知,甲公司选择按国(地区)别分别计算其来源于境外的应纳税所得额,适用的企业所得税税率为25%,甲公司2018年度应缴纳企业所得税税额为( )万元。

A.265

B.190

C.250

D.325

【答案】A

【解析】

(1)境外所得抵免限额=300×25%=75(万元),大于在境外已缴纳的所得税税额60万元,需要在我国补税15万元(75-60);

(2)应缴纳的企业所得税=境内所得应纳税额+境外所得应补税额=1000×25%+15=265(万元)。

【学员高频疑问】抵免限额到底是什么意思?

如果当年在境外已纳税额超过抵免限额,超过部分该如何处理?