我国古代工商税史变迁基本过程.docx

《我国古代工商税史变迁基本过程.docx》由会员分享,可在线阅读,更多相关《我国古代工商税史变迁基本过程.docx(58页珍藏版)》请在冰豆网上搜索。

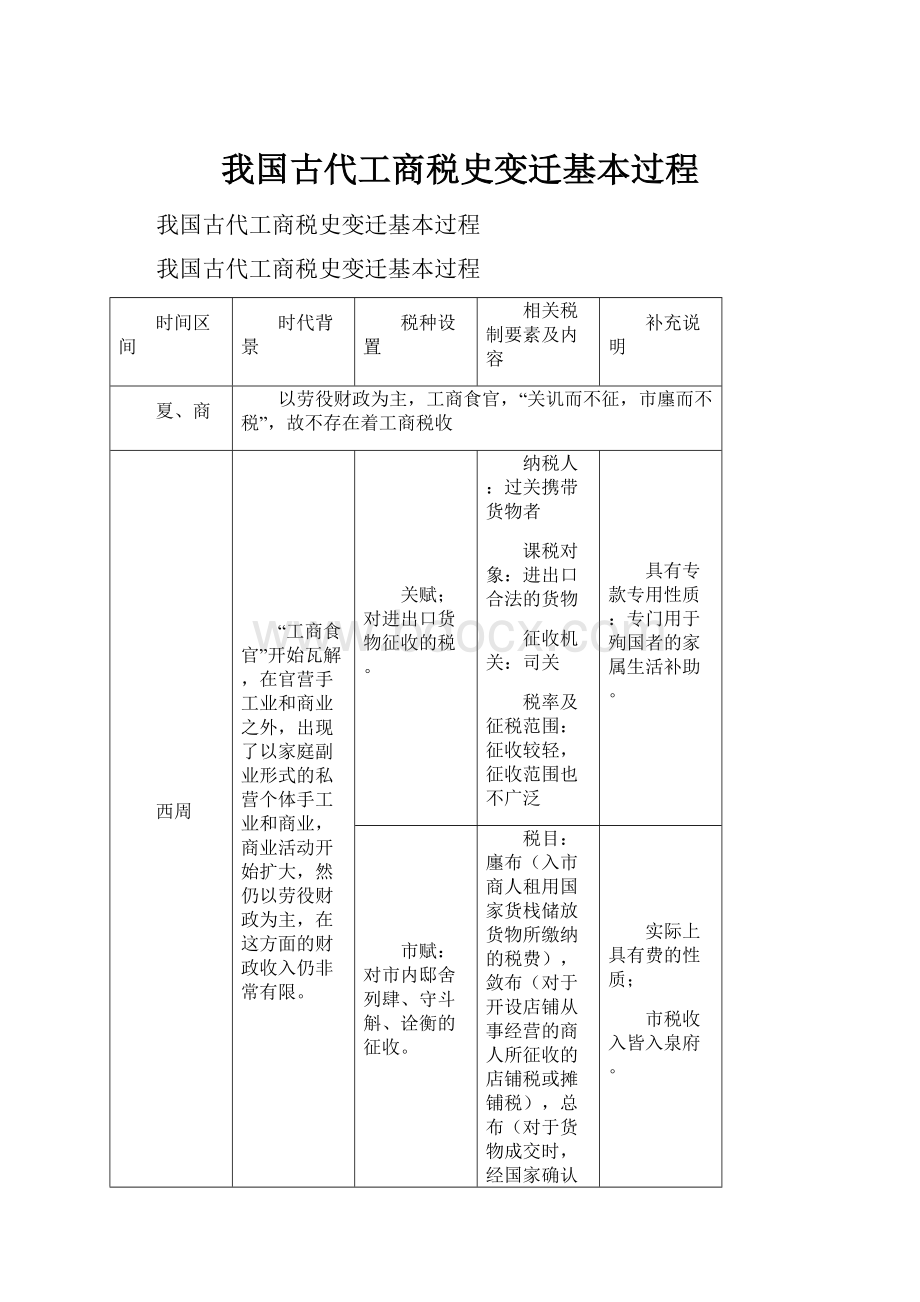

我国古代工商税史变迁基本过程

我国古代工商税史变迁基本过程

我国古代工商税史变迁基本过程

时间区间

时代背景

税种设置

相关税制要素及内容

补充说明

夏、商

以劳役财政为主,工商食官,“关讥而不征,市廛而不税”,故不存在着工商税收

西周

“工商食官”开始瓦解,在官营手工业和商业之外,出现了以家庭副业形式的私营个体手工业和商业,商业活动开始扩大,然仍以劳役财政为主,在这方面的财政收入仍非常有限。

关赋;对进出口货物征收的税。

纳税人:

过关携带货物者

课税对象:

进出口合法的货物

征收机关:

司关

税率及征税范围:

征收较轻,征收范围也不广泛

具有专款专用性质:

专门用于殉国者的家属生活补助。

市赋:

对市内邸舍列肆、守斗斛、诠衡的征收。

税目:

廛布(入市商人租用国家货栈储放货物所缴纳的税费),敛布(对于开设店铺从事经营的商人所征收的店铺税或摊铺税),总布(对于货物成交时,经国家确认的货物价格和交易所征收的税款,类似牙税),质布(国家对各种交易契约鉴证盖印而收取的税款),罚布(对违反市场交易规定者所课征的罚款)

征收机关:

廛官

实际上具有费的性质;

市税收入皆入泉府。

山泽税:

对山林、园池水泽产出所征收的一种税。

征收范围:

山林所出的兽皮、齿、角、羽翮等,池泽所出的鱼、盐等水产品

征收机关:

虞、衡之官

具有山林水泽特产税性质

春秋、战国

“工商食官”转变为“工商民营”,手工业与商业的发展使单一的田赋税制结构发生了较大的变化,渐成国家重要的赋税收入;铁器的广泛使用

关市税

各国的关市税制度极不统一,征收政策也不相同,呈多元化、多种类方向发展,关市税按内容分有:

关税、市税、通过税;按性质分有:

关市税、军市税;按归属分有:

国家收入和大府(王室)收入。

春秋时期,普遍采取轻关政策,关、市税不重征;战国时期,暴敛关市税。

山泽税

有碍于各地自然条件和物产种类,各国山泽税制度不尽相同。

春秋时期,山泽产品民间百姓均可采用,国家只收租费;战国时期,山泽之利基本由国家垄断。

盐铁专卖:

盐铁、山林川泽自然资源均属于国家所有,并采取寓税于价的专卖办法,获取盐铁、山泽之利。

管仲:

官山海

商鞅:

壹山泽

源于齐国管仲;战国后期盐铁改为由民营,官家课税。

秦

工商业发达,市场规模宏大,富商大贾及商业组织均已出现,税源充足;统一的封建租税制度建立;赋税制度体现重农抑商精神,理财原则为“欲农富其国,境内之食必贵,而不农之征必多,市租之利必重”。

市租

市租制度已相当完备。

征收机关:

专设市官;

征收办法:

采用实物与货币并行征收的办法;

征纳管理:

在商品交易和征收过程中,不允许“择行钱布”;

税负:

不会太轻;

对境内商人和入秦的境外贩运商人区别对待。

盐铁之课

承六国旧制,盐铁皆由民营,政府只设官课税;

税负:

盐铁之利“二十倍于古”,故盐铁之课亦较重;

征收机关:

盐官、铁官;

酒课

承六国旧制,民间经营,官府征税;

税负:

税率甚高(十倍其朴),负担甚重;

秦限制酒类经营。

山泽税

对山泽之利的工矿产品,实行官府专营,但也允许私人开发;

征收办法:

国家专设官员就场征税,实物与货币并行征收;

关税

设关重在治安,而非征税,然据可考文献推测,税负不轻;

汉

经济逐步走向繁荣,为国家财政收入提供了丰厚的税源,工商税收征收品类项目逐步增加,是汉以前各代不能相比的。

算缗钱(汉武帝元狩四年,公元前119年):

对商人手中积存的缗钱及货物征收的一种税。

纳税人:

商人,手工业作坊主,高利贷者,放债取利及囤积居奇者;

分别课征:

(1)商人,高利贷者及放债取利及囤积居奇者,就其全部财产,折价计钱,自行呈报官府,每二千钱出一算(120钱),即税率为6%。

(2)手工业者及金属冶炼者的货物,折价计钱,每四千出一算,即税率为3%;

征收管理:

征管甚严,对隐匿财物不报或呈报不实,除没收财物外还要罚戍边劳役一年。

对告发者,以没收钱财半数给赏;

算缗令不是对原有税制的简单修正,而是一次税制的重大变革。

(1)课征范围扩大:

货币资本——全部资本——所有车船等运输工具

(2)差别税率(3)加强征管,重金给赏。

算车船(汉武元兴年,公元年129年):

对车船所有者课征的财产税。

纳税人:

车船所有者;

征税对象:

商人和除官吏、三老、北边骑士以外的其他车船;

征收办法:

商人拥有的轺车每辆征税两算,其他拥有的轺车每辆征税一算,船长五丈以上,每船出一算;

贳贷税:

是对贷出粮食或货币取得利息征收的一种税。

税率:

“率缗钱二千而一算”,为6%;

民资税(汉景帝后元二年,公元前142年):

对人民财产总额课征的一种税。

征收办法:

财产总值不足万者不征税;

税率:

万钱以上税率为万分之127,约1.2%;

王莽天凤六年,改税率为三十取一,约3.3%;

民资税是富人财产等级的标志,据财产纳税到一定的标准才能做官,则税票即官票。

牲畜税:

对规定的家养牲畜征收的一种税。

征收范围:

六畜(马、牛、羊、鸡、犬、豸),主要是牛、马、羊;

税率:

一律按头数折价。

每千钱交二十,即2%;

对马的征税又称马口钱。

关税:

是对通过关卡的货物征收的一种税,包括内地关税与国境关税。

汉初设关旨在治安,至汉武帝太初四年(公元前101年)始征关税,其收入不纳入财政,仅供“关吏卒食”;

税负:

两汉关税较轻,只是到东汉末年,关税才日趋苛重;

国境关税的开征情况,史籍记载不明。

市租:

对市场商品交易额所课征的税收。

税率:

据考证,可能2%;

征收办法:

对市肆中有市籍的商贾,采取定期或不定期的征税方法,把一定时期的应纳税收,集中登记,汇总征课,一并缴纳;对无市籍的商贩、农民、手工业者在集市中的交易,即时成交,即时征税;

收入归属:

属地方收入,专用于侯国封君的“私俸养”,归少府主管;

特殊市租:

也称租铢,是课于贵重物品的特殊交易税,是市租的组成部分,课税对象是金、银、珠宝等,按铢计租。

山泽税

税目:

包括了特产税、矿产税、盐税;

税率:

大体在10%左右;

收入归属:

属于皇室财政,也构成了诸侯封君的私收入;

是山泽园林税按其课税对象的分类,都以实物课征。

海租:

也称海税、渔税。

征收机关:

西汉(果丞、海丞),东汉(改属大农管理);

收入归属:

归皇室财政;

减免税:

遇灾荒年成,有一定的减免照顾;

假税

存在争议,有人认为是公田之赋,有人认为属资源税;

所得税(新莽始建国元年4年)

纳税人:

以从事各种经营活动取得纯收入的人;

税率:

10%;

征税对象:

纯盈利额;

征收办法:

自行申报,官府核实,罚则完整,对隐瞒不报或申报不实的违章情况,不仅没收全部收入,并拘捕服役或罚服劳役;

盐铁税课(专卖)

汉初承秦制,实行征税制,属山泽税范畴,构成皇室收入与诸侯封君的私俸养;

汉武帝元狩六年颁布盐、铁专卖法,实行专卖;

东汉时期,盐铁专卖为时甚暂,此后,则专卖与征税制交替而用,时有变更;

三国

军阀割据,战争频繁,都市屡遭破坏,经济发展受到严重影响,商税收入急剧下降。

关税:

对过往商旅携带的货物,通过政府所设关卡(陆关、水关)时课征的税。

税率:

自东汉后,税率逐渐提高,曹丕称帝后(延康元年220年)减轻关津税收,

过往商品一律从价计征,十分取一;

孙吴亦征关税;

市税:

对行商所征收的入市税和对坐贾所征收的店铺税。

无有关的市税记载,但司马炎代魏时曾“复天下租赋及关市之税一年”,可见曹魏

时肯定征收过市税;

孙吴设有商业贸易的市场,也设有专职市场管理的官吏,已具备征“市税”的基本

条件;

杂税

包括牛肉税、鱼税(向渔民所课征的税)、算缗、税再熟稻(对再生之稻的课征)、

蒿秸铚粟之调(租调制的附加税)、杂征(政府根据需要,向民间税取的杂

物);

西晋

西晋时商业曾有过一段繁荣时期,特别是官僚经济尤为普遍,东晋的南方商业比较发达,贸易相对活跃,这是工商税得以发展的物质基础。

估税:

课于市场交易行为的税,分为输估与散估。

征收办法:

输估是对数额较大,价值较高,并在成立时立有文券的如买卖奴婢、牛马、田宅等大型交易,按交易额征收,税率为4%,卖方负担3%,买方负担1%;散估则是对小额零星商品交易所征收的税收,税率4%,全部由卖方缴纳;

估税只在南方有,北方没有。

关税

发展历程:

西晋承曹魏关税制度,税率为十分之一;

泰始元年(265年)司马炎代魏时,免征关税一年,以后依然征收;

东晋时期,关税仍按十分之一征收;

课税对象:

过于广泛,涉及寻常百姓家的生活必需品;

市税

发展历程:

西晋承曹魏旧制,曾有免征市税一年之记载;

东晋市税苛重,在于短视商税简单易征;

收入归属:

地方长官有权支配;

通行税:

课于水运和桥梁交通的一种税,包括牛埭税与四桁税。

牛埭税:

定义(对经过水埭的商旅所课征的税,源于东晋,盛行南朝);

来源(牛埭收费,行之既久,守埭官员为增加收入,不断提高收费标准,

甚至过埭船只不用官府牛力牵船也要缴纳使用费,遂成牛埭税);

四桁税:

定义(对通过水上浮桥的商旅所课征的税,源于东晋,到孝武帝宁康元年三月下诏停征);

来源(东晋成帝咸康年间,在秦淮河设有24浮桥,其中对丹阳、竹格、朱雀、骠骑四座征税,故称四桁税)

具有使用费的性质。

盐课

发展历程:

西晋实行专卖制度;

东晋虽仍维护盐禁,实行专卖,但实际上盐利已大都落入私人之手,故改行征税制;

十六国时期的后秦也行征税制;

酒课

发展历程:

西晋时,既无禁酒之令,也这实行专卖,可能实行征税制;

东晋承袭西晋,允许私人酿酒出售,政府征税;

十六国时期,基本废除酒专卖,官府课以酒税;

铁课

发展历程:

西晋及东晋前期,政府对铁实行垄断经营,坚持铁专卖;

直至东晋义熙九年(413年),政府实行课税制;

杂税

包括:

舂税(官府出租水碓给人们舂米所收取的使用费或对民间出租水碓所课征的

税)、樆税(对住宿官府客户的商旅所收取的费用)、渔税、口钱(对劳动者

课征的一种人头税)、送故钱、修城钱等;

南朝

虽南方经济崛起与发展,但南朝的社会经济特别是农业的发展不是十分缓慢的;南朝南方地区商业发达,城市的市场设置增加,交易规模显著扩大;工商杂税名目繁多。

关税

征管制度:

随意设置关卡,既无定制亦无约束,重复课征关税,关税制度破坏殆尽;

税吏专横跋扈,假公济私,中饱私囊,税负特重;

课征范围:

日益扩大,不但课征获、炭、鱼、薪,而且税及米粟;

一般均指内陆关税,宋齐梁陈各王朝都课征关税。

市税

沿袭两晋,但其工商业较前代有了较大发展,所以宋齐梁陈更为重视市税课征。

发展历程:

刘宋时期,对市税优量减降,整治税制,整顿吏治;

宋齐之际,制度渐毁,市税兴盛,课征烦苛;

南齐永明十一年(493年),强令减轻关税,市税征管方法出现重大变化——包税制出现;

萧梁,包税制盛行,屡次下诏优减以及停征,足见市税之重;

南陈,市税繁杂,税吏中饱私囊,赋税不见增加,税制破坏殆尽;

通行税

包括:

牛埭税(税负:

重课商旅;南梁牛埭税曾行包税制);

桁渡税(遗害甚重,时征时停);

估税

税制特征:

南朝沿袭了东晋的估税,其税率、征收管理如出一辙;

估税与市税、津税、商税等划分不清,繁杂繁琐;

矿冶税(对民间开矿和冶炼所课征的税)

税制特征:

受东晋旧制影响,刘宋允许民间开矿,官府征税;

为便利私民纳税,官府准盐课米;

盐课

发展状况:

南朝允许民间煮盐,政府征税;

收入规模:

发达的制盐与商业,使盐税成为一笔较大的收入;

酒课

发展历程:

刘宋初实行酒禁,至元嘉二十二年(445年)才开酒禁,实行专卖制;孝武帝时改行征税制;南齐时酒亦行征税制,但酒税甚重;梁承齐制,陈初沿梁制,对酒仍实行征税制,直至561年才对酒实行专卖制;

杂税

包括:

塘丁税、渔税、口钱、赀税(属财产税性质)、店肆税(具有市税性质)、修

城钱、乐输、对少数民族的税收、杂调杂征、桥役钱、桁役钱、埭役钱等;

杂税税目不断增加,负担不断加重,商税比重日益提高。

北朝

生产关系的调整,实行三长制、均田

制、新的租调制,促进了生产力的提高;北朝初期商业非常落后,太和以后商业逐渐活跃起来;官商盛行;商品经济不够发达,工商杂税比较少。

关税

发展状况:

北魏、北周无征收关税记载;

北齐后主,始征关税。

用途:

供御府声色之费;

市税

包括:

入市税、店肆税;

分歧尚存,时兴时废,较南朝为轻。

矿冶税

北朝的矿冶,时而官营,时而罢禁,官营列入专卖,罢禁列入征税;

盐税

北朝盐法没有定制,时而征税,时而专卖;

酒税

发展历程:

北魏初设酒禁,献文帝即位“开酒禁”,政府征收酒税,此后又行酒禁;

东魏元象元年(538年)开酒禁,实行征税制,直至北齐帝天保八年(557年)才改行专卖制;

北周末期实行酒专卖制度;

杂税

舂税、牲畜税、赀税、僧尼税等;

隋唐

由于国家统一,轻徭薄赋,农业的迅速恢复与发展带来了手工业的发达与商业的繁荣,然而,隋唐工商税制的建设却远远落后于工商经济发展的速度。

矿税

税收地位:

征收矿税时间短,数额小,在王朝财政收入中处于次要地位;

课税对象:

金、银、铜、铁等矿产品;

税权归属:

德宗时将地方课征的矿税权一律收归中央;

关税

内陆关税:

发展历程:

隋文帝除入市之税;唐太宗时关市也不征税;武周时亦不征关税;德宗建中元年始征关税(税率:

对来往商人,每贯征税20文,从价2%,竹木茶漆皆什分税一,从价10%。

用途:

用于弥补常赋不足,而不是作为常平之积)唐后期,内地关卡林立,税负苛重;

国境关税:

主要是舶脚(是外国商船入境所纳之税,相当于现代吨税)

纳税地点:

广州等通商口岸;

征收机关:

市舶使;

税率:

由地方官府自行决定,但不得重加率税,一般约为30%;

商税:

课于商品交易之税收,或称市税、营业税。

发展历程:

唐至开元之前,未见有关商税记载;

安史之乱始,商税逐渐加重,唐后期,商税成为肆意盘剥的手段;

税率:

两税法规定税率为3%,第二年即提高到10%;

纳税地点:

行商品所在州县;

间架税(德宗建中四年,783年):

是以房屋为课税对象所征收的财产税。

税率:

房屋两架为一间,按房屋质量分为三等,上等每间税钱二千,中等一千,下

等五百;

征收办法:

官府指派税吏执笔握算,沿家挨户去计征;

若有隐匿房屋不报实者,隐其一间杖六十,并优厚奖赏告发者五十缗;

唐政府于兴元元年(784年)停征间架税。

除佰钱:

对民间交易和公私给予所课征的税,属营业税性质。

课税对象:

商品买卖过程中的交易额,如果是易货交易,则将货物折成钱币,再依率计征,彼此交换物品或相互送礼赠予也要按此规定计价征税;

税率:

唐玄宗天宝九年,值百抽二。

赵赞改革后,每贯征50文,即税率为5%;

征收办法:

买卖双方通过市场经纪人(市牙或牙商)来实现的,市牙持有官府发给的印纸,对市场买卖随时登记,次日汇总纳税;单独交易不经市牙的店铺,则由官府给以私薄登记每日的交易额,凭以计价纳税;没有帐簿的商人,则根据交易额主动向官府申报纳税;对于偷漏税钱一百文的,罚款二千,杖六十,赏检举人钱十缗,由犯罪人承担;

与间架税同时废除。

埭程:

源于南北朝的牛埭税,属于通行税性质。

发展历程:

开元年间,埭课由“下户分牵”转为“官收其课”;

肃宗年间,埭课正式成为国家税收埭程(江淮堰塘,牵船过处,准斛纳钱,谓之埭程)。

埭程主要在南方地区留存。

率贷:

按富户资产总额课征一定比例的税收。

税率:

肃宗765年,税率为20%;

乾元中,税率为20%,官府当即授予纳税人一定的官爵做为回报,若商贾能

以其财产的40%助军,可免终身徭役,具有举债性质;

原为举债,后转为财产税,拟又转为通过税、营业税,几近敲诈勒索,与借商类似。

“僦柜纳质”钱

课税对象:

保管费和典当息钱;

税率:

25%;

减免税:

钱不及百缗,米粟不足五十斛者免征;

僦柜:

代人保管贵重物品的柜房所收取的保管费。

纳质:

以财物典当,赎回时所支付的利息。

盐税

发展历程:

从隋开皇三年至唐开元元年,盐均无税;

唐玄宗开元元年,对盐实行私盐官课,征税较轻(每斗征10钱);

唐肃宗时期,对盐实行专卖制度(榷盐法-----就场征税)。

酒税

发展状况:

隋唐,对酒或行专卖,或行征税,或行禁酒,或行榷曲,时有变化;

收入状况:

酒税收入在全国财政收入中占有重要地位;

茶税(唐建中四年)

征收办法:

在产茶之地或茶山之外商人要路设置茶税场,委托地方税吏征收;

税率:

将茶叶分为三等估价,什一而税之;

穆宗时,增天下茶税,每百钱增五钱,税率提高到15%;

文宗时,实行茶专卖,不久便废除,仍改行征茶税;

宣宗时,以江淮茶商私增斤两,每斤茶增税五钱,称“剩茶钱”;

至唐后期,茶税负担越来越重;

杂税

籍帐钱、口钱、贯率(对资产、奴婢交易所课征的税)、口算(对羊的交易所课征

的税)、税僧尼、羡余;

五代十国

五代十国是一个大分裂、大动乱时期;国家财政开支激增,财政甚为拮据;苛捐杂税名目繁多,苛杂扰民。

关税

征税范围:

即课出境商旅,也征通关商旅;

税负:

关卡林立,逢关纳税,过卡交钱,税负甚重;

市税

税率:

五代时期,约为3%;

征收机关:

商税务、商税使、商税院;

征税范围:

几乎逢物必征,税目过滥,涉及面过广;

通行税

纳税人:

即课于商旅,又征于百姓;

税负:

课于百姓,过桥税五文;

课于商旅,无税不加,空船过津要纳税,货船载货则加倍征课,为弊颇深;

屋税:

以城镇居民住所为课税对象的税。

纳税人:

不管房屋自有还是租借,均以现居者为纳税人;

征收对象:

市内和城郊的居民住房;

纳税期限:

按月征收;

税率:

元史料说明;

盐税/酒税/茶税

各国或行禁榷制,或行征税制,时有变化;

杂税

丁口税、牛租(属租赁费用)、买宴钱、犒赏钱、拔丁钱、渠伊钱、捋须钱、桑栽

钱、牛皮税、过桥税、油税、小绿豆税、农器税、地税、人城税、军租、公用民钱、

两税外米、地皮税、场税、资产税等;

宋

宋王朝的政治格局和强化封建专制主义中央集权的施政方针,内外政策必然导致“三冗”和“二积”;宋经济高速发展,农业的发展及手工业的严密分工促进了商业的繁荣;商税比重增加,导致赋税结构的显著变化。

矿税

纳税人:

坑治户;

纳税手段:

一般均以实物交纳;

税率:

20%;

税基:

采掘治炼的矿产品;

宋代矿业经营可分为官营、民营和专卖三种形式;与招募制相结合。

商税

税目与税率:

住税(对开设店铺出售货物的商人所征收的落地税,税率为3%);

过税(对行商所课征的通过税,税率为2%);

对小手工业者和农民自制自销的手工业品也同课住税;

征收办法:

总纳(为货物单一的大宗买卖所采用);

逐务交纳(商人所持的引为“地头引”,每千件算二十,过务即纳);

征收机关:

凡州、县皆置务,关镇亦或有之,同时设置相应官吏督收赋税;

纳税凭证:

税引;

商税制度比较完善,于淳化五年完成《商税则例》,是宋代赋税史上的一个里程碑;宋商税的特殊形式:

抽税(税率10%),格纳(根据运输工具的容量抽税,分三等实行全额累进税率),买扑(包税制);

市舶课:

由专理对外贸易的市舶司负责征收的一种进出口税

征收机关:

市舶课;

征收方式:

抽解(对舶来货物,由市舶司根据货物品种不同定率征税);

博买(国家对舶来货物强制收购一定数量);

禁榷(对八种禁榷物由市舶司配给其值,全部收购);

盐课

宋代盐课实行专卖,包括禁榷法和通商法,但也存在征税制度,亦称自由通商法;

河北是实行自由通商法较稳定的地区;

盐通商法还可作为一种对灾区的怃恤救济措施。

茶课

发展历程:

宋代茶专卖包括:

禁榷法、贴射法、人中法、蔡京时茶法、茶马政策;

王安石力主改榷为税;

嘉佑四年,宋政府颁布通商茶法,实行征税制;

征收办法:

三司岁入茶利的一半即三十万余贯均摊于园户,称为“租钱”,按岁输纳其租钱与诸路的买茶本钱,上缴王朝中央;罢废山场和榷货务,园户种茶,官府收租,商人贩茶,官府收税;

酒课

宋代酒课制度有酒专卖、曲专卖、征税制;征税制一般在乡村实行;

征收办法:

扑买制,隔槽法;

税负:

酒税随有增课,名目杂出,添酒钱加重税负;

榷矾

发展历程:

熙丰年间,实行通商法,每斤征税50文,其后又恢复了官榷法;

哲宗绍圣年后,又行通商法;

政和年间又经数次反复;

其他专卖

醋专卖,榷香制度;

杂税

契税、经总制钱(属地方附加税)、月桩钱、板账钱、市例钱(为商税附加)、力胜钱、折帛钱、免行钱、互市息钱、河渡钱、和买、和籴;

辽

是一个多民族,多层次经济形态的国家,封建制度未完全建立起来;社会经济以畜牧业、农业为主;商业发展不平衡,以游牧经济为主。

关税

只有有关辽免关税的记载,但关税制度的具体情况,史无记载;

商税

征收办法:

辽于边境州县设置榷场,榷场和市场均可设官吏,负责征收商税,商税收入比较可观;

盐课

发展历程:

始于太祖时期,实行比较宽松的盐专卖制度;

太宗设置了专卖管理机构——榷盐院,还将专卖制度推行到辽国腹地;

铁课

对铁课税始于辽立国之前,实行坑冶专卖制度;

酒课

纳税人:

酒税直接征之于头下军州;

收入归属:

赴纳上京;

金

大力推行奴隶制,战争掠夺严重阻碍了金的经济发展;以农为本,推行重农政策;金世宗即位后工商业发展迅速;杂税丛生,摊派繁多。

商税

税目:

通行税、租赁税、交易税;

征收机关:

中都设立商税务司,各地设立商税务院;

税率:

金章宗年间,规定小商贩贸易,货物征钱,税率为4%,金银征3%;

物力钱

课税对象:

物力即财产,包括土地、奴婢和其他资产;

征收范围:

除居宅和粮食之外的其他一切资产(包括人口和土地);

征收方式:

按资产的多寡划分等级,按等计征,任何人不得豁免;

是一种财产税。

矿冶税:

对金人开采金银等矿产资源所课征的税。

税率:

实行开放政策,采取低税率或零税率;

发展历程:

大定三年,规定由坑冶户自行开采,国家对矿产品征收5%的税收;

大定十二年,彻底取消矿冶税;

大定二十七年,颁布非坑冶户的农民在农闲时也可参与采银,只需缴纳一点税收,具体多少,史无记载;

榷场税:

金政府对国境贸易所课征的税收。

纳税人:

分大商(携带货物价值在一百贯以上)和小商(一百贯以下);

征收办法:

商人进入榷场,首先要缴入场税,然后携物上场交易,每千钱其琛交易额,宋金双方各按5%征税;

盐课

金代盐课承袭宋辽之制,或行征税制,或行专卖制。

“钞引制”和“乾办制”是金

代盐法的主要制度

茶课

发展历程:

大定十二年,颁布“榷场罪法”,在边境设场征税;

承安四年,实行茶引制度;

宣宗元光二年,又颁布饮茶禁令;

茶税政策杂乱多变,即无明确的理财方针,也无一定的理财原则,收效不大。

酒课

承袭辽宋旧制;

大体有两种形式:

官府酿酒出售,属专卖形式,由各地曲使司负责;

可私酿私酤,居民纳税,属征税形式,由各地酒税务负责;

醋课

发展历程:

大定初,首开金醋专卖,以弥补经费不足;

章宗明昌五年,规定课额由当差官把握;

杂税

军须钱、铺马钱、免役钱、黄河夫钱、桑皮故纸钱、加赋与预借、关市税、输庸钱;

元

无代幅员辽阔,民族众多,生产方式各异,其特点就是多层次经济形态同时并立;元代社会经济的一个重要特点就是商业的畸形发展和高度