经济增加值eva计算方法Word文档下载推荐.docx

《经济增加值eva计算方法Word文档下载推荐.docx》由会员分享,可在线阅读,更多相关《经济增加值eva计算方法Word文档下载推荐.docx(14页珍藏版)》请在冰豆网上搜索。

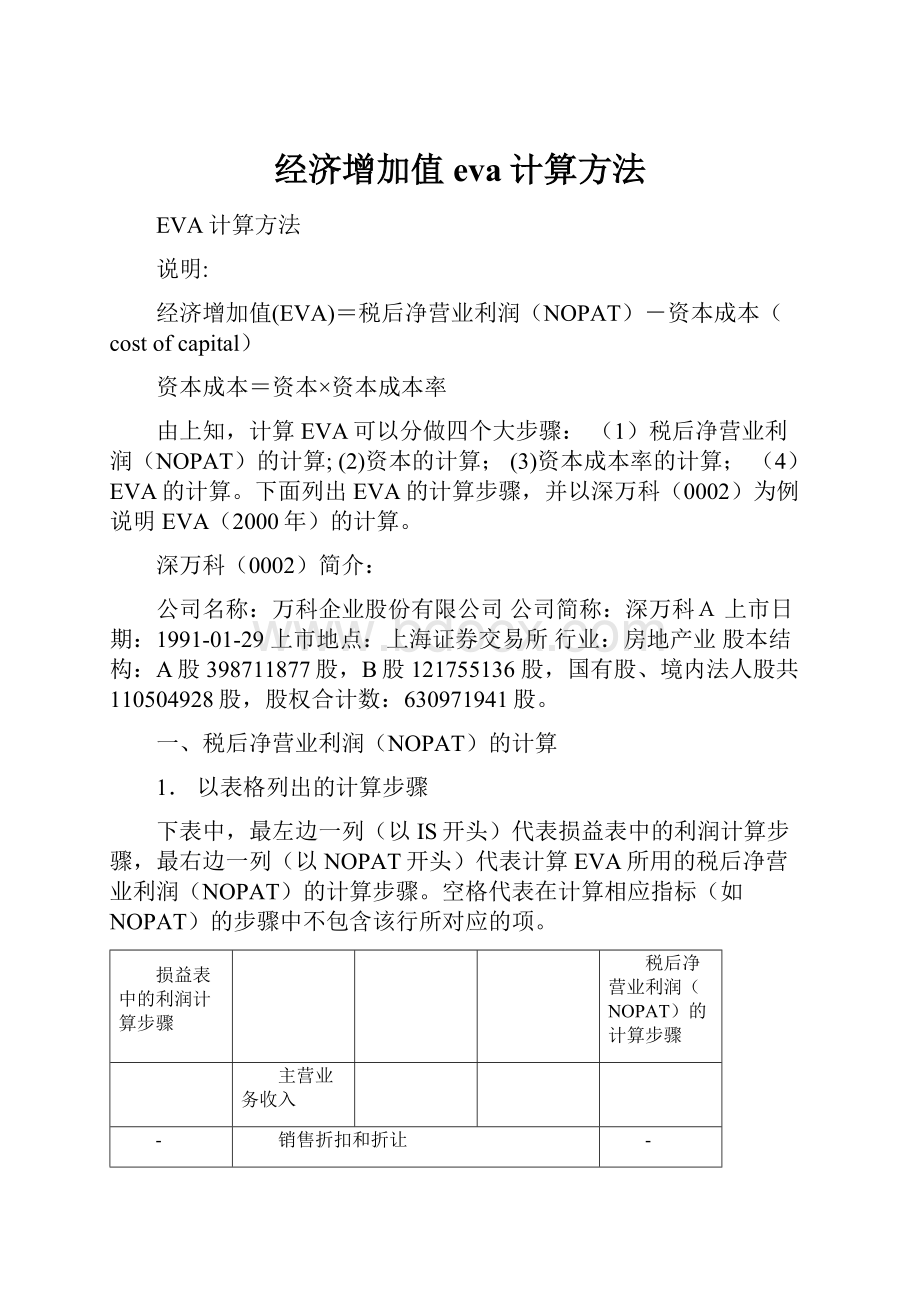

主营业务收入

-

销售折扣和折让

主营业务税金及附加

主营业务成本

主营业务利润

+

其它业务利润

当年计提或冲销的坏帐准备

当年计提的存货跌价准备

管理费用

销售费用

长期应付款,其它长期负债和住房公积金所隐含的利息

财务费用(利息费用)

=

营业利润/调整后的营业利润

投资收益

补贴收入

营业外收入

营业外支出

总利润/税前营业利润

EVA税收调整*

少数股东权益

净利润/税后净营业利润

2.计算公式:

(蓝色斜体代表有原始数据,紫色下划线代表此数据需由原始数据推算出)

(1)税后净营业利润=主营业务利润+其他业务利润+当年计提或冲销的坏帐准备—管理费用—销售费用+长期应付款,其他长期负债和住房公积金所隐含的利息+投资收益—EVA税收调整

注:

之所以要加上长期应付款,其他长期负债和住房公积金所隐含的利息是因为sternstewart公司在计算长期负债的利息支出时,所用的长期负债中包含了其实不用付利息的长期应付款,其他长期负债和住房公积金。

即,高估了长期负债的利息支出,所以需加回。

(2)主营业务利润=主营业务收入—销售折扣和折让—营业税金及附加—主营业务成本

注:

主营业务利润已在sternstewart公司所提供的原始财务数据中直接给出

(3)EVA税收调整=利润表上的所得税+税率×

(财务费用+长期应付款,其他长期负债和住房公积金所隐含的利息+营业外支出-营业外收入-补贴收入)

(4)长期应付款,其他长期负债和住房公积金所隐含的利息=长期应付款,其他长期负债和住房公积金×

3~5年中长期银行贷款基准利率

长期应付款,其他长期负债和住房公积金=长期负债合计—长期借款—长期债券

税率=0.33(从1998年,1999年和2000年)

说明:

上面计算公式所用数据大多直接可以在sternstewart公司所提供的原始财务数据中找到(主营业务利润已直接给出)。

而长期应付款,其他长期负债和住房公积金所隐含的利息需由原始财务数据推算得出。

3.计算深万科的税后净营业利润(NOPAT2000年)

首先计算出需由其他原始财务数据推算的间接数据项-长期应付款,其他长期负债和住房公积金所隐含的利息和EVA税收调整,然后利用计算结果及其他数据计算出NOPAT.

(1)长期应付款,其他长期负债和住房公积金所隐含的利息的计算;

单位:

元

长期负债合计123895991.54

减:

长期借款80000000.00

长期债券

―――――――――――――――――――――――――――――

长期应付款,其他长期负债和住房公积金43895991.54

乘:

3~5年中长期银行贷款基准利率6.03%

长期应付款,其他长期负债2646928.29

和住房公积金所隐含的利息

(2)EVA税收调整的计算;

财务费用1403648.37

加:

营业外支出6595016.31

减:

营业外收入23850214.53

补贴收入-

―――――――――――――――――――――――――――――

与调整有关项净合计-13204621.56

税率33%

需调整的税收-4357525.11

利润表上的所得税74964550.68

EVA税收调整70607025.57

(3)税后净营业利润的计算;

主营业务利润815156873.83

其他业务利润9642851.66

当年计提或冲销的坏帐准备-12418460.40

投资收益12133460.55

管理费用158146771.91

销售费用293581490.94

―――――――――――――――――――――――――――――――――

税前净营业利润375433391.08

税后净营业利润(NOPAT)304826365.51

二、资本的计算

资产负债表中的资本概念

EVA计算中所用的资本概念

短期借款

一年内到期的长期借款

无利息负担的流动负债

流动负债/调整后的流动负债

长期借款

其它长期负债(包括住房公积金、长期应付款)

长期负债/调整后的长期负债

递延税款

股东权益合计

累积税后营业外利润

累积税后补贴收入

存货跌价准备

坏帐准备

股权等价物

在建工程

现金和银行存款

资本/资本调整

2.资本的计算公式:

债务资本=短期借款+一年内到期长期借款+长期负债合计

股本资本=股东权益合计+少数股东权益+坏帐准备+存货跌价准备+累计税后营业外支出-累计税后营业外收入-累计税后补贴收入

计算EVA的资本=债务资本+股本资本-在建工程-现金和银行存款

这里:

累计税后营业外支出(营业外收入、补贴收入)=(1-0.33)×

从上市时算起的累计营业外支出(营业外收入、补贴收入)

在sternstewart公司看来,营业外支出(营业外收入、补贴收入)不属于主营业务范围,因此,营业外支出(营业外收入、补贴收入)应看作公司的资本投入和收回,从而其累积税后值算作股本。

而在建工程和现金和银行存款可看作闲置部分(尚未产生收益),从而在评估公司绩效时不被作为资本计算。

3.计算深万科的资本

(1)债务资本的计算;

1999年2000年

短期借款895234400.00566000000.00

一年内到期长期借款--

长期负债合计58438317.86123895991.54

债务资本953672717.86689895991.54

(2)股权资本的计算;

a.先计算股权等价物(EE)

坏帐准备32494128.9520075668.55

存货跌价准备2987088.9517901745.43

累计税后营业外支出

累计税后营业外收入

累计税后补贴收入

股权等价物(EE)-9502993.92-18567780.64

b.再计算股权资本

股东权益合计2093030259.172906198742.58

少数股东权益53280451.8759446218.12

股权等价物-9502993.92-18567780.64

股权资本2136807716.252947077180.06

(3)计算资本

债务资本953672717.86689895991.54

加:

股权资本2136807716.252947077180.06

在建工程--

现金和银行存款760922596.47995745160.05

计算EVA的资本2329557837.642641228011.55

三、资本成本率计算:

(一)股权结构

1、流通股:

A股、B股(含境外法人股)、H股;

2、非流通股:

国有股、国有法人股、境内法人股。

深万科(0002):

(二)加权平均资本成本率

加权平均资本成本率=债务资本成本率*(债务资本/总市值)*(1-税率)+股权资本成本率*(股本资本/总市值);

1、总市值=债务资本市值+股本资本市值;

(1)债务资本市值按账面价值计算,税率为0.33;

(2)股本资本市值=(A股股数+不流通的国有股、法人股的股数)*A股年终收盘价+B股(含国外法人股)*B股年终收盘价+H股股数*H股年终收盘价;

深万科(0002):

2000年末A股收盘价¥

13.99,国内股总价值¥

7123943101.95,B股收盘价¥

5.09,B股市值¥

619490131.968,债务资本市值¥

689895991.54,总市值合计¥

8433329225.458。

2、股权资本成本率*(股本资本/总市值)=A股资本成本率*(A股股本资本/总市值)+B股资本成本率*(B股股本资本/总市值)+H股资本成本率*(H股股本资本/总市值);

(1)A股股本资本中含按市场价计算的不流通的国有股、法人股;

(2)B股股本资本中含有境外法人股;

3、股本资本成本率COE=无风险收益率RFR+BETA*风险溢价MRP;

4、股权资本成本率的计算步骤(以2000年度为例);

(1)BETA计算,

若公司在2000年底已有100周的市场交易数据,使用各股票100周的周收益率与相对应的股票指数的周收益率的线性回归得到;

A股、B股、H股各自对应的股指收益率都以其所在的股票市场为准;

A股1.170,B股0.852;

(2)对于上述已计算BETA的公司,由CAPM模型:

股本资本成本率COE=无风险收益率RFR+BETA*风险溢价MRP。

其中:

A股的RFR:

上交所交易的当年最长期的国债年收益率3.4%

B股、H股的RFR:

财政部在海外发行的全球美元债券的名义收益率7.7%;

风险溢价MRP:

美国市场平均风险溢价*(中国股市月收益标准差/中国股市月收益平均)/(美国股市月收益标准差/美国股市月收益平均),6.0%;

中国股市月收益的计算应用的数据是上证综合指数(1990年12月到2001年4月);

美国股市月收益的计算应用的数据是同期的S&

PIndex;

A股、B股、H股资本成本率的计算使用相同的风险溢价MRP;

由计算结果可知,一个公司顶多有两个市场的COE;

A股COE=3.4%+1.170*6%=0.104,B股COE=7.7%+0.852*6%=0.128。

(3)加权平均资本成本率WACC=COD*(D/MV)*(1-t)+COE*(E/MV)

=债务资本成本率*(债务资本/总市值)*(1-税率)+股权资本成本率*(股本资本/总市值)

=债务资本成本率*(债务资本/总市值)*(1-税率)+A股资本成本率*(A股股本资本/总市值)+B股资本成本率*(B股股本资本/总市值)+H股资本成本率*(H股股本资本/总市值)

WACC=6.03%*0.0818*(1-0.33)+0.104*0.8447+0.128*0.0735=0.1007;

其中债务资本成本率COD为2000年3-5期中长期银行贷款基准利率,6.03%;

(4)unlevered加权平均资本成本率WACC=WACC/(1-t*D/MV)

unleveredWACC=0.1007/(1-0.33*0.0818)=0.1035;

(5)UnleveredBETA=(C-RFR)/MRP=(unlevered加权平均资本成本率WACC-无风险收益率RFR)/风险溢价MRP;

无风险收益率RFR=A股的RFR*(A股市值/(A股市值+B股和H股市值))+B股和H股的RFR*(B股H股市值/(A股市值+B股和H股市值))

若UnleveredBETA大于1.5,调整为1.5,若小于0.5,调整为0.5。

RFR=A股的RFR*(A股市值/(A股市值+B股市值))+B股的RFR*(B股市值/(A股市值+B股市值))=3.4%*(7123943101.95/(7123943101.95+619490131.968))+7.7%*(619490131.968/(7123943101.95+619490131.968))=0.03744

UnleveredBETA=(0.1035-0.03744)/6%=1.1016;

(6)计算行业UnleveredBETA,并把此值赋给没有100周交易行情的同行业公司;

行业UnleveredBETA为同行业已计算出UnleveredBETA的公司的简单算术平均;

例:

长春经开(600215)和深万科同属房地产业,该公司1999年9月9日上市,到2000年底尚无100周的数据,因此该公司使用行业UnleveredBETA,为0.971;

(7)用上面的UnleveredBETA计算unlevered加权平均资本成本率,

UnleveredWACC

=无风险收益率RFR+UnleveredBETA*风险溢价MRP

=A股的RFR*(A股市值/(A股市值+B股和H股市值))+B股和H股的RFR*(B股H股市值/(A股市值+B股和H股市值))+UnleveredBETA*风险溢价MRP;

长春经开:

UnleveredWACC=3.4%+0.971*6%=0.09226;

(8)releveredWACC=UnleveredWACC*(1-t*D/MV)

MV为公司总市值,D为债务资本市值,

releveredWACC=0.09226*(1-0.33*0.0539)=0.0906;

(9)这样我们已得到全部公司的加权平均资本成本率。

(10)由公式:

“WACC=COD*(D/MV)*(1-t)+COE*(E/MV)”和公式:

“股本资本成本率COE=无风险收益率RFR+BETA*风险溢价MRP”计算出全部公司的BETA。

COE=(WACC-COD*(D/MV)*(1-t))/(E/MV)=(0.0906-0.0603*0.0539*0.67)/0.9461=0.09346;

BETA=(COE-RFR)/MRP=(0.09346-0.034)/0.06=0.991

关于unleveredWACC=WACC/(1-t*D/MV)的说明:

此公式可由公式:

WACC=COD*(D/MV)*(1-t)+COE*(E/MV)

和MMPropositionⅡ(含税收的双M模型):

COE=R0+(R0-COD)*(1-t)*(D/E)

推导得出,其中R0是unleveredWACC,D是债务资本市值,E是股本资本市值。

四、EVA及其他指标的计算

为了尽可能准确地反映深万科公司在2000年中主营业务所使用的资本额,Sternstewart公司根据深万科公司在2000年的资本变动特征采用不同的资本数值:

若深万科的资本额在2000年变动不大(实际操作中,年末资本相对于年初的变动不超过40%),则取2000年年初(即1999年末)的资本额作为该公司2000年的主营业务资本;

若资本变动较大(年末资本相对于年初的变动超过40%),则取2000年年初(即1999年末)和年末的资本额平均数作为该公司2000年的主营业务资本。

这里,因为2641228011.55/2329557837.64-1<

40%,所以取2000年初即1999末的资本额作为计算EVA所用的资本数额(2329557837.64)。

1.EVA的计算:

EVA=税后净营业利润-资本成本=税后净营业利润-资本×

税后净营业利润304826365.51

-----------------------------------------------------

资本2329557837.64

资本成本率0.1007416703

资本成本234683547.62

经济增加值(EVA)70142817.89

2.市场增加值

市场增加值=总股本市值(A+B+H)-帐面股本资本=7743433233.92-2887630961.94=4855802271.98

3.流通盘市场增加值

流通盘市场增加值=流通盘市值-流通盘相对应帐面股本资本=6197469291.20-2887630961.94×

0.8248655=3815562008.56

4.当前营运价值(COV)

COV=税后净营业利润/加权平均资本成本率

=当前经济增加值/资本成本率+投入资本总额=304826365.51/0.100741670=3025822040.77

5.未来增长价值

未来增长价值(FGV)=市值-当前营运价值=市场增加值-当前经济增加值/资本成本率=4855802271.98-70142817.89/0.1007416703=4159538077.82