信托PE股权投资案例文档格式.docx

《信托PE股权投资案例文档格式.docx》由会员分享,可在线阅读,更多相关《信托PE股权投资案例文档格式.docx(9页珍藏版)》请在冰豆网上搜索。

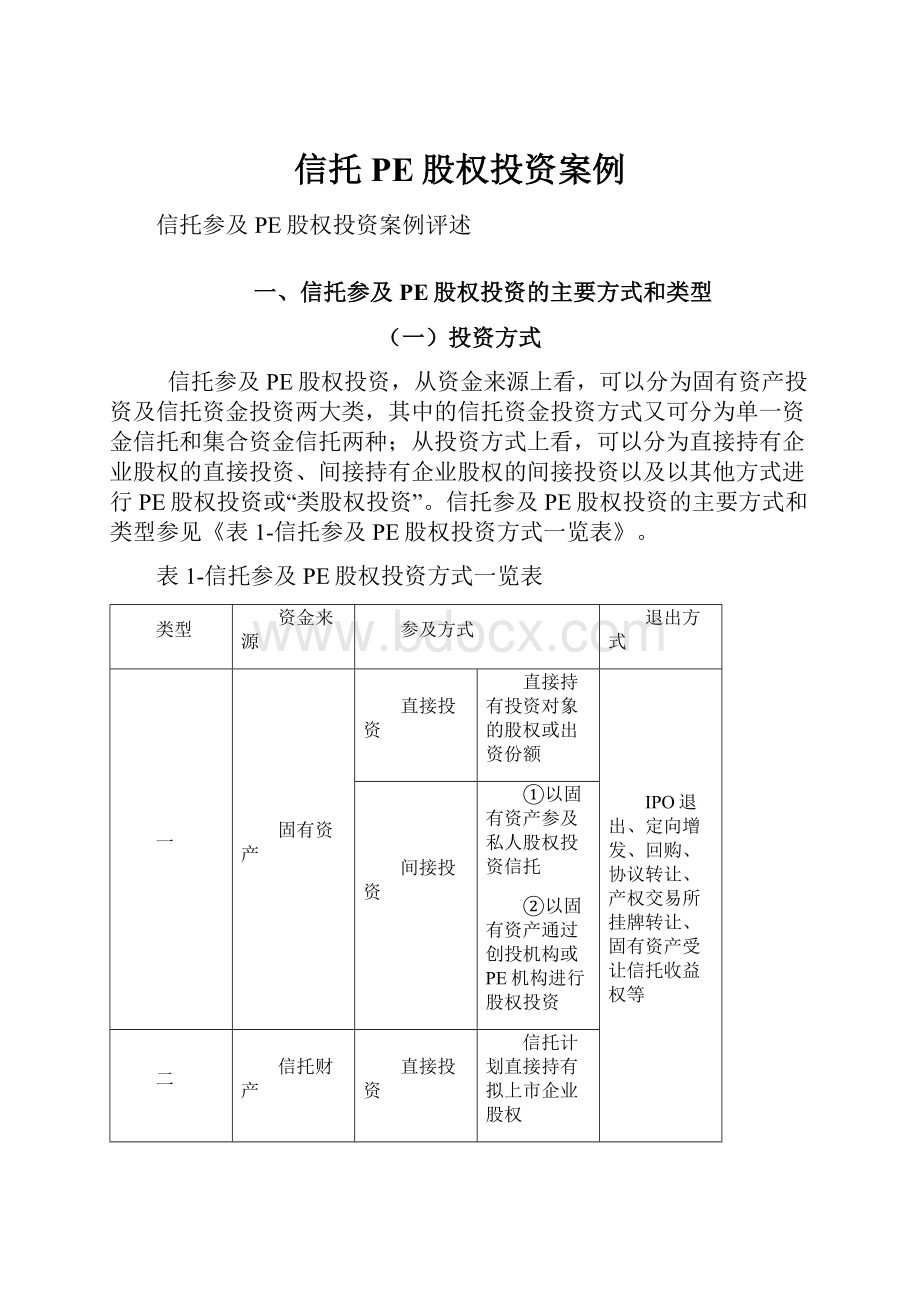

直接投资

直接持有投资对象的股权或出资份额

IPO退出、定向增发、回购、协议转让、产权交易所挂牌转让、固有资产受让信托收益权等

间接投资

①以固有资产参及私人股权投资信托

②以固有资产通过创投机构或PE机构进行股权投资

二

信托财产

(单一、集合信托计划)

信托计划直接持有拟上市企业股权

①信托PE

②投资于持有拟上市公司的股权的创投机构的出资份额

③投资拟上市公司的股权收益权

④投资拟上市公司的股东的股权收益权

三

其他资金

托公司不出资,亦不设立信托计划,仅担任项目投资顾问

②其他方式

(二)参及类型

1、固有资产从事股权投资业务

根据银监会发布的《关于支持信托公司创新发展有关问题的通知》(银监发[2009]25号,以下称为“《通知》”),固有资产从事股权投资业务,是指信托公司以其固有财产投资于未上市企业股权、上市公司限售流通股或中国银监会批准可以投资的其他股权的投资业务,不包括以固有资产参及私人股权投资信托。

固有资产从事股权投资业务,按照投资方式来看,又可以分为固有资产直接股权投资和固有资产间接股权投资两种形式。

前者以信托公司固有财产直接投资于未上市企业股权,后者以固有资产参及私人股权投资信托或以固有资产持有创投机构的股权或出资份额,通过创投机构间接进行股权投资。

案例1即属于本类型中的信托公司固有资产间接股权投资。

案例1:

华润信托以固有资产间接投资奥康国际

根据奥康国际(603001)的招股说明书,保荐机构为国信证券,红岭创投持有奥康国际3.33%的股份。

华润深国投信托有限公司持有国信证券30%股权,同时也是红岭创投的有限合伙人并担任其财务顾问,占红岭创投出资额的9.08%。

2、信托财产从事股权投资业务

信托财产从事股权投资业务指信托公司作为受托人设立信托计划,并以信托计划资金投资于未上市企业股权、上市公司限售流通股或中国银监会批准可以投资的其他股权的投资业务。

信托财产从事股权投资业务,按照信托财产来源,可以分为单一资金信托和集合资金信托计划;

按照投资方式来看,可以分为直接股权投资和间接股权投资两种形式。

直接股权投资以信托财产直接投资于未上市企业股权;

间接股权投资不仅包括信托PE方式,即信托公司作为有限合伙人(或股东)以信托资产作为出资参及私募股权投资机构,持有私募股权投资机构的出资份额或股权,通过私募股权投资机构间接投资并持有拟上市公司的股权,还包括采取其他途径间接进行的“类股权投资”活动,具体方式包括但不限于投资于持有拟上市公司的股权的创投机构的出资份额,投资于拟上市公司的股权收益权或投资于拟上市公司股东的股权收益权。

案例2、3、4、5即属于上述类型。

案例2:

信托计划+有限合伙PE(江信国际-金牛8号权益投资集合资金信托计划)

信托计划作为有限合伙人,及普通合伙人北京共创投资有限公司成立有限合伙制企业同创创业投资企业(有限合伙),对拟上市企业进行股权投资、受让股权或股权收益权、参及上海证券交易所、深圳证券交易所的增发申购等,通过股权分红、向第三方转让股权或股权收益权以及股票在二级市场变现等方式实现投资收益。

案例3:

银行理财产品+信托计划+公司制PE+股权收益权

建设银行深圳分行分两期发行“乾元一号”医疗保健行业股权投资类人民币信托理财产品。

理财产品所募集的全部资金委托给江西国际信托股份有限公司设立的单一资金信托计划。

信托计划投资于建银国际医疗保健股权投资基金的股权收益权。

案例4:

信托计划+有限合伙PE+有限合伙PE+股权投资(“深国投•铸金资本二号集合资金信托计划”)

信托计划作为有限合伙人认购深港成长合伙企业的财产份额。

深港成长创业投资合伙企业(有限合伙)所投资的深圳市松禾成长创业投资合伙企业(有限合伙)对外进行股权投资,投资结构参见图4。

图4

案例5:

信托计划+有限合伙PE+回售权(北京信托-泉源8号集合资金信托计划)

信托计划资金作为有限合伙人投资于上海长威股权投资合伙企业(有限合伙)(“南方基金”)。

该基金由南方工业资产管理有限责任公司(“南方资产”)发起设立并由南方九鼎投资管理有限公司(“南方九鼎”)担任普通合伙人和执行事务合伙人。

信托公司及南方资产、南方九鼎约定信托公司有权在加入基金成立期满三年后的180天之内将所持基金的全部或部分财产份额以约定的转让价格转让给南方资产。

信托公司有权视南方基金投资运作等情况自行决定是否行使上述回售权。

3、信托公司参及股权投资的其他“创新”方式

上述案例并未穷尽实务中存在的所有信托参及PE股权投资的模式和类型。

为讨论方便,暂将案例6及本文并未提及的信托参及PE股权投资的其他方式都归入本类型。

“经营企业资产的重组、购并及项目融资、公司理财、财务顾问”等业务属于《信托公司管理办法》第十六条所规定的信托公司可以申请经营的业务之一

。

信托公司可以依此开展及股权投资相关的投资顾问业务。

案例6的投资结构设计中,信托公司并未直接发起设立信托计划,也未以固有资产进行投资,而只是以“投资顾问”的身份参及其中。

“投资顾问”的方案强调了信托公司“运筹帷幄、置身事外”的设计。

但在信托公司官方网站上征募有限合伙投资人的方式以及股权投资机构全权授权投资顾问管理和处理投资事务的模式又不同于人们对“投资顾问”作用和权责的惯常理解,不由让人对信托公司在项目中的地位和作用产生种种想象。

案例6:

信托公司PE征募+投资顾问

厦门信托作为有限合伙企业投资顾问,向投资人征募有限合伙企业的有限合伙人。

拟成立的厦门佳瑞德投资合伙企业(有限合伙)、厦门御汇鑫投资合伙企业(有限合伙)拟受让云南天素投资有限公司(“云南天素”)持有的曲靖众一精细化工股份有限公司2,400万股股份(众一股份15.4739%的股权)。

厦门信托全权代表全体有限合伙人处理合伙企业相关事务。

有限合伙企业投资存续期间及期限届满后,由云南天素按约定条件受让有限合伙人的合伙份额,实现有限合伙人的退出及获取相应收益。

如云南天素到期不能按时给付投资人的投资本金和投资收益,则由厦门信托处理云南天素持有的第三方公司的股权,用于偿付投资人的投资本金和收益。

二、法律、法规及规范性文件对信托参及股权投资的规定

目前,法律法规对信托公司以固有资产从事股权投资业务、以固有资产参及私人股权投资信托以及以信托财产投资和持有非上市公司股权并无禁止性规定,但《信托公司私人股权投资信托业务操作指引》、《关于支持信托公司创新发展有关问题的通知》等规定对投资总额、出资比例、持股时间、信托PE投资者人数计算及合格投资者核查监管等作出了限制性规定,具体规定参见《表2-信托参及PE股权投资有关规定一览表》。

此外,对于国资信托公司,在以固有资产从事股权投资业务中,采取股权转让、回购等方式退出时还应当按照企业国有产权交易的程序进行。

从各信托公司年报披露的情况来看,信托公司以固有资产股权投资的对象多为金融类机构,而投向实业的资金规模较小。

表2-信托参及PE股权投资有关规定一览表

序号

法规名称

规定内容

1

《信托公司管理办法》(2007)

第二十条信托公司固有业务项下可以开展存放同业、拆放同业、贷款、租赁、投资等业务。

投资业务限定为金融类公司股权投资、金融产品投资和自用固定资产投资。

信托公司不得以固有财产进行实业投资,但中国银行业监督管理委员会另有规定的除外。

2

《信托公司集合资金信托计划管理办法》(2007)

第二十六条信托公司可以运用债权、股权、物权及其他可行方式运用信托资金。

信托公司运用信托资金,应当及信托计划文件约定的投资方向和投资策略相一致。

3

《信托公司私人股权投资信托业务操作指引》

(银监发[2008]45号)

第十五条信托公司在管理私人股权投资信托计划时,可以通过股权上市、协议转让、被投资企业回购、股权分配等方式,实现投资退出。

通过股权上市方式退出的,应符合相关监管部门的有关规定。

第十七条 信托公司以固有资金参及设立私人股权投资信托的,所占份额不得超过该信托计划财产的20%;

用于设立私人股权投资信托的固有资金不得超过信托公司净资产的20%。

4

中国银监会《关于支持信托公司创新发展有关问题的通知》

(银监发[2009]25号)

二、本通知所指以固有资产从事股权投资业务,是指信托公司以其固有财产投资于未上市企业股权、上市公司限售流通股或中国银监会批准可以投资的其他股权的投资业务,不包括以固有资产参及私人股权投资信托。

五、信托公司以固有资产从事股权投资业务和以固有资产参及私人股权投资信托等的投资总额不得超过其上年末净资产的20%,但经中国银监会特别批准的除外。

七、信托公司以固有资产从事股权投资业务,应遵守以下规定:

(一)不得投资于关联人,但按规定事前报告并进行信息披露的除外;

(二)不得控制、共同控制或重大影响被投资企业,不得参及被投资企业的日常经营。

(三)持有被投资企业股权不得超过5年。

5

国家发展改革委办公厅《关于促进股权投资企业规范发展的通知》发改办财金[2011]2864号

投资者为集合资金信托、合伙企业等非法人机构的,应打通核查最终的自然人和法人机构是否为合格投资者,并打通计算投资者总数,但投资者为股权投资母基金的除外。

从信托财产股权投资的退出方式上看,对于信托公司以固有资产持有拟上市企业股份IPO,证监会是予以认可的,即上会前无需对信托公司持股进行清理。

证监会有关人员在2009年的保代培训中也提出过上述观点;

而对于信托计划股权投资,证监会窗口指导要求在上会前必须对信托计划持股进行清理,例如:

水晶光电上市前对云南信托的信托持股进行清理,其中既包括对单一资金信托持股的清理,也包括了对集合资金信托持股的清理。

但证监会至今未对不允许信托计划持股的具体原因作出说明。

囿于《信托公司集合资金信托计划管理办法》第二十七条对固有财产及信托财产进行交易的禁止性规定,信托持股清理也不得直接采取固有财产受让信托财产持有股份的方式进行。

有观点认为可以采取以固有资金受让集合资金信托计划的信托收益权的方式进行变通处理,但这不但受到受益人的自主转让意愿的限制,信托收益权转让价格定价如低于上市发行价格也将降低受益人的收益水平。

更重要的是,上述法规禁止固有财产及信托财产进行交易,而一般认为,广义的交易一词的内涵和外延均大于转让或买卖,还应包括其他的资产处置安排,因此信托收益权转让的方式是否仍然受到《信托公司集合资金信托计划管理办法》第二十七条对固有财产及信托财产进行交易的禁止性规定的限制还未可知,该变通处理方式存在一定的法律风险。

综上,信托计划持股企业无法过会是目前信托财产参及PE股权投资的最大的政策性障碍。

信托参及企业股权投资的多种模式也大多可以归因于此,现有案例中表现为投资并持有拟上市企业的股权收益权的信托计划,例如投资某些城市商业银行的股权收益权,伴随股权收益权的回购安排,实质是以信托计划募集资金对城商行的股东的一种融资行为,信托计划实际无法分享企业IPO的高溢价回报,且从信托计划存续时间看,计划通过IPO退出的可能性很低;

又例如上文部分案例中出现的信托计划出资设立有限合伙制或公司制PE,但PE不直接投资和持有拟上市企业股权,而是间接投资拟上市企业的股东(股权投资机构)的股权、出资份额或股权收益权、出资份额相关权益的投资结构设计,类似的结构安排可能意在避免形成信托计划直接持股或有意规避信托计划对拟上市公司股权结构的直接介入导致触发披露要求,但截至目前,尚没有成功的IPO退出案例能够证明上述“变通”或“创新”方式符合证监会的监管指导要求。

值得注意的是,在案例1中,尽管信托公司不是直接持有奥康国际股份,但在奥康国际IPO审核过程中证监会曾明确要求中介机构对华润信托在红岭创投中的持股是否是信托计划持股予以核查并反馈意见。

中介结构核查后反馈称华润信托持有的红岭创投9.08%的股权系固有资金而非信托计划持股,即间接持有拟上市公司股份的是信托公司的固有财产而非信托计划持股。

由此可见即便对于信托公司间接持有拟上市公司股份,证监会仍然关注是否存在信托计划间接持股。

在该案例中,信托公司同时持有保荐人和创投机构的股权,并间接持有拟上市公司股权,也被业内称为是另类的“保荐+直投”模式。

今年4月份媒体曾报道,银监会和证监会高层已对重启信托计划开设证券投资账户达成共识。

同时,两部委还在沟通放行IPO前信托计划持股的可行性,但至今尚未有进一步的消息。

开放信托计划持股具有很大的不确定性。

有报道认为,“两部委的互动还存在巨大的想象空间”,期待不确定性能尽快消解,“想象空间”能早日转变成现实。

(张涵对本文亦有贡献)