国际金融计算题汇总Word文档下载推荐.docx

《国际金融计算题汇总Word文档下载推荐.docx》由会员分享,可在线阅读,更多相关《国际金融计算题汇总Word文档下载推荐.docx(11页珍藏版)》请在冰豆网上搜索。

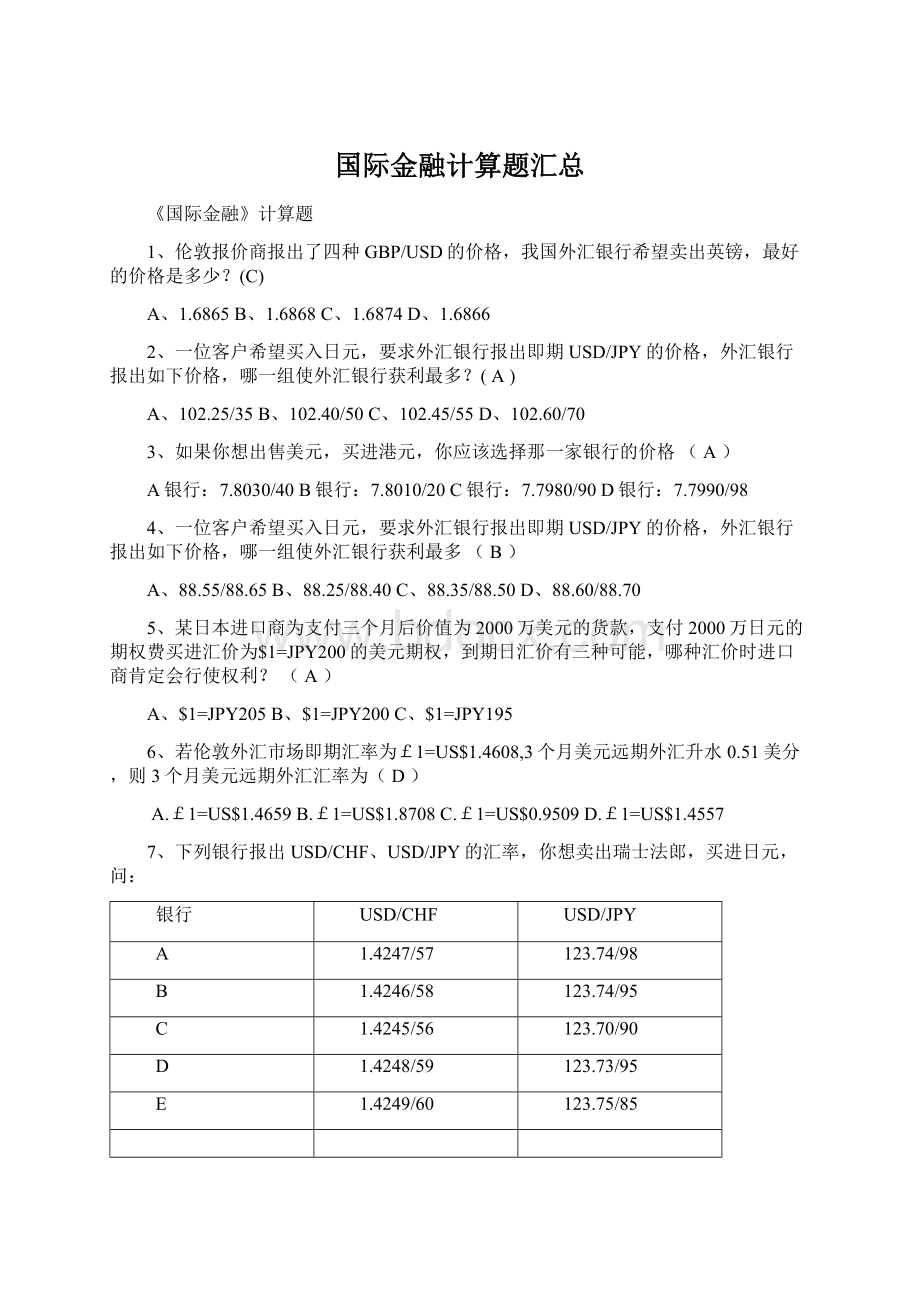

123.73/95

E

1.4249/60

123.75/85

(1)你向哪家银行卖出瑞士法郎,买进美元?

(2)你向哪家银行卖出美元,买进日元?

(3)用对你最有利的汇率计算的CHF/JPY的交叉汇率是多少?

(1)C

(2)E

(3)交叉相除计算CHF/JPY,卖出瑞士法郎,买进日元,为银行瑞士法郎的买入价,选择对自己最有利的价格是最高的那个买入价,此时得到的日元最多;

8、某日国际外汇市场上汇率报价如下:

LONDON1GBP=JPY158.10/20

NY1GBP=USD1.5230/40

TOKYO1USD=JPY104.20/30

如用1亿日元套汇,可得多少利润?

求出LONDON和NY的套汇价为:

1USD=JPY103.7402/103.8739,可以看出这两个市场的日元比TOKYO要贵,所以在这两个市场卖出日元,到TOKYO把日元换回来,可以得到利润.具体步骤是:

在LODON卖日元,得到英镑,再到NY卖出英镑,买进美元,然后将美元在TOKYO换回日元.

(1亿/158.20)*1.5230*104.20=1.003亿(日元)利润为30万日元

9、某日英国伦敦的年利息率是9.5%,美国纽约的年利息率是7%,当时1GBP=USD1.9600美元,那么伦敦市场3个月美元远期汇率是多少?

$1=£0.5102

(f-e)/e=i-i*

(f-0.5102)/0.5102=(9.5%-7%)*3/12

F($1)=£0.5134

10、下面例举的是银行报出的GBP/USD的即期与远期汇率:

即期

1.6830/40

1.6831/39

1.6832/42

3个月

39/36

42/38

你将从哪家银行按最佳汇率买进远期英镑?

远期汇率是多少?

3个月远期汇率:

A银行:

1.6791/1.6804B银行:

1.6789/1.6801C银行:

1.6793/1.6806

从B银行买进远期英镑,远期汇率为1.6801,最便宜

11、美国某公司从日本进口了一批货物,价值1,136,000,000日元。

根据合同规定,进口商在3个月后支付货款。

由于当时日元对美元的汇率呈上升的趋势,为避免进口付汇的损失,美国进口商决定采用远期合同来防范汇率风险。

纽约外汇市场的行情如下:

即期汇率

USD1=JPY141.00/142.00

三个月的远期日元的升水

JPY0.5-0.4

请问:

(1)通过远期外汇合同进行套期保值,这批进口货物的美元成本是多少?

(2)如果该美国进口商未进行套期保值,3个月后,由于日元相对于美元的即期汇率为USD1=JPY139.00/141.00,该进口商的美元支出将增加多少?

三个月远期汇率:

USD1=JPY140.5-141.6

(1)远期买入日元,卖出美元,1136000000/140.5=8085409(美元)

(2)如果不进行套期保值,则按照三个月后的即期汇率买进日元,美元成本=1136000000/139=8172661

8172661-8085409=87252(美元)

12、假定在某个交易日,纽约外汇市场上美元对德国马克的汇率为:

即期汇率为

USD1.00=DEM1.6780/90

三个月的远期汇率为

USD1.00=DEM1.6710/30

试计算:

(1)三个月的远期汇率的升贴水(用点数表示);

(2)将远期汇率的汇差折算成年率。

(1)德国马克三个月远期点数70/60

(2)先求中间汇率

即期汇率的中间汇率:

1.6785三个月远期汇率的中间汇率:

1.6720

汇水折年率=[(1.6785-1.6720)/1.6785]*12/3=1.55%

13、新加坡进口商根据合同进口一批货物,一个月后须支付货款10万美元;

他将这批货物转口外销,预计3个月后收回以美元计价的货款。

为避免风险,如何进行操作?

新加坡外汇市场汇率如下:

1个月期美元汇率:

USD1=SGD(1.8213-1.8243)

3个月期美元汇率:

USD1=SGD(1.8218-1.8248)

以1.8243的价格买进1个月远期美元,以1.8218的价格卖出3个月远期美元

14、如果你是银行,你向客户报出美元/港元汇率7.8000/10,客户要以港元向你买进100万美元。

(1)你应给客户什么汇价?

(2)如果客户以你的上述报价,向你购买了500万美元,卖给你港元。

随后,你打电话给一经纪想买回美元平仓,几家经纪的报价是:

经纪A:

7.8030/40经纪B:

7.8010/20

经纪C:

7.7980/90经纪D:

你该同哪一个经纪交易对你最为有利?

汇价是多少?

(1)7.8010

(2)你买进美元,即经纪卖出美元,为美元的卖出价;

对你来说,价格越低越好,经纪C的报价(7.7990)对你最有利;

15、设法国某银行的即期汇率牌价为:

$/F.Fr6.2400-6.2430,3个月远期差价为:

360-330,问:

(1)

3个月远期的$/F.Fr汇率?

(2)某商人如卖出3个月远期10000美元,可换回多少3个月远期法国法郎?

(3)按上述即期外汇牌价,如我公司机械出口部出口一批机床,原报价每台机床法国法郎30000,现法国进口商要求我改用美元向其报价,则我应报多少?

为什么?

(4)如上述机床出口,预计3个月后才能收汇,那么我方对其出口报价应如何调整,为什么?

(1)6.2040-6.2100

(2)商人卖出远期美元,为美元的买入价6.2040,换回10000*6.2040=620400(法郎)

16、某进口商进口日本设备,六个月后交付须付6250万日元,即期美元/日元为97.50/60.为防范汇率风险,该进口商以3000美元的保险费买进汇价为98.50的欧式期权,六个月后该进口商在下述情况下应按约买卖还是弃约?

为什么?

请计算说明.并指出日元即期汇率到多少执行期权能盈利。

市场汇率:

98.55/65

(2)

98.50/60

(3)

98.40/50

(1)进口商买进买入日元,卖出美元的期权,则在

(1)条件下,六个月后日元汇价贬值,放弃期权,直接按照98.55的价格到即期市场买入日元

(2)价格一样,可选择执行

(3)六个月后日元升值,执行期权,按照98.50的价格买入日元,卖出美元,比那时的即期汇价98.4更便宜。

(4)6250/(6250/98.5+0.3)=98.04,即日元涨到98.04以下执行期权能赢利

17、某投机商预计二个月后德马克将上涨,按协定汇率DM1.7/$购入马克12.5万,价格为每马克0.01$,共支付1250$两个月后:

汇率如预测:

$1=DM1.6

执行期权的盈利是多少?

执行期权支付美元12.5万/1.7=7.3529万$,如果在市场上卖出支付美元12.5万/1.6=7.8125万$,所以执行期权比不执行期权要少花费:

7.8125—7.3529—0.125=3.346(万$)

18、银行报价:

美元/德国马克:

1.6450/60英镑/美元:

1.6685/95

(1)、英镑/马克的套汇价是多少?

(2)、如果某公司要以英镑买进马克,则银行的报价是多少?

(1)英镑/马克汇价2.7447/2.7480

(2)2.7447

19、已知外汇市场的行情为:

US$=DM1.4510/20

US$=HK$7.7860/80

求1德国马克对港币的汇率。

1DM=HK$5.3623/5.3673

20、银行报价:

(3)、如果你手中有100万英镑,英国的银行一年期利率为2%,德国为3%;

银行的英镑/马克的一年期远期汇率报价为2.7420/2.7430;

请比较投资于两国的收益大小,并指出英镑/马克的远期汇率的变动趋势。

(1)英镑/马克的套汇价2.7447/2.7480

(3)投资英国:

100万*(1+2%)=102万(英镑)

投资美国:

100万*2.7447*(1+3%)/2.7430=103.06(英镑)

100万*(1+2%)=100万*2.7447*(1+3%)/F

F=2.7716

21、去年12月底,美国某进口商从英国进口一批农产品,价值300万英镑,6个月后支付货款,为防止6个月后英镑升值,进口商购买了IMM期货,进行套期保值,汇率如下表,请计算套期盈亏并进行解释;

现货市场

期货市场

12月底

1GBP=$1.5235

1GBP=$1.5260

现在

1GBP=$1.5255

1GBP=$1.5290

现货市场:

亏损300*(1.5255-1.5235)=0.6万美元

期货市场:

盈利300*(1.5290-1.5260)=0.9万美元

总盈余0.9-0.6=0.3万美元

22、假定某日外汇市场美元对人民币的汇率为:

即期汇率为8.2710/20,三个月远期汇率为8.2830/50,折年率为多少?

先求中间汇率:

即期汇率中间汇率=(8.2710+8.2720)/2=8.2715

3个月远期汇率的中间汇率=(8.2830+8.2850)/2=8.2840

折年率=((8.2840-8.2715)/8.2715)*12/3=0.6%

23、假定一个会员公司在伦敦国际金融期货交易所购买了一份FTSE100股票价格指数期货合约,每一指数点定义为25英镑。

初始保证金为2500英镑,进一步假定该合约于周一购买,价格为2525点,从周一到周四的每日清算价格为2550、2535、2560、2570点,周五该合约以2565点的价位清仓。

请计算从周一到周四的保证金变化金额(该会员公司每次有浮动赢余都将其留在保证金帐户中)以及这笔期货交易的最终赢余(或亏损)金额。

周一:

2500+(2550-2525)*25=3125

周二:

3125+(2535-2550)*25=2750

周三:

2750+(2560-2535)*25=3375

周四:

3375+(2570-2560)*25=3625

周五:

3625+(2565-2570)*25=3500

*24、美国大通曼哈顿银行需要10000£,与英巴克来银行达成掉期交易:

以即期汇率£1=$1.7634购买1000£(花17634$),三个月后卖给巴克来

银行1000£,远期汇率为£1=$1.7415,分析两个银行的利弊得失。

①曼哈顿银行:

由于需要£,要付出成本

目前花17634$买入10000£,三月后卖出10000£,收入17415$

损失17634–17415=219$(相当于贷款利息损失)

掉期交易合算还是借款合算?

比较利息率:

掉期年率=219/17634×

12/3×

100%=4.90%或者:

掉期年率=(1.7415–1.7634)/1.7634×

100%=–4.90%

如果借款利率>4.9%,则掉期交易合算

如果借款利率<4.9%,则借款合算

②英巴克莱银行:

等于从事软货币投机:

目前卖掉10000£,收入17634$,三月后买10000£,支出17415$

投机利润率=17634–17415/17634×

100%=4.9%

贷款利息率>投机利润率(=4.9%),贷款有利

贷款利率率<投机利润率(=4.9%),掉期有利

*25、美国大通曼哈顿银行需要10000DM,与德意志银行达成掉期交易,以即期汇率DM1=0.6264$购买10000DM,三个月后卖给德行10000DM,远期汇率为DM1=0.6280$。

分析两个银行利弊得失:

等于从事硬货币投机

现在支出6264$购买10000DM

三月后卖出10000DM,收入6280$,盈余6280–6264=16$

年利润率=(6280–6264)/6280×

12/3=1.01%

与贷款年利率相比较,决定是合算还是不合算。

②德意志银行:

由于放出硬货币而受损

现在收入6264$,支出10000DM,三月后收入10000DM,支出6280DM

年损失率=(6280–6264)/6280×

12/3=1.01%

自测题:

1、一个新加坡出口商与瑞士进口商做交易,他经常会收到瑞士法郎的货款,假如他现在又收到了100万CHF,想把这笔瑞郎换成新加坡元,这时市场汇率如下:

SGD1.90=USD1

CHF90=SGD100

CHF1.75=USD1

请问:

他应该直接兑换还是通过交叉汇率来兑换?

2、一个新西兰出口商出口一批货物到新加坡,收到1000万SGD,想把这笔外汇换乘NZD,市场汇率如下:

NZD/USD=0.6195-6200

USD/SGD=1.8345-8350

问:

他能换回多少新西兰元?

3、一个澳大利亚出口商收汇1000万SGD,想换回澳元,汇率如下:

AUD/USD=0.8140/45

USD/SGD=1.8245/50

能换回多少澳元?

4、假设纽约外汇市场和多伦多外汇市场报价如下:

CAD/USD0.8000/50

USD/CAD1.2500/60

通过套汇每100万CAD能获利多少?

5、银行报价如下:

BANK1AUD/USD0.5300/85

BANK2AUD/USD0.5420/95

如果你手中有100万AUD让你操作,你将如何套汇?

6、远期汇率点数法报价如下,请分别写出相应的全额远期汇率。

Spot

AUD/USD0.5647/52

1monthForward

9/8

3monthsForward

28/25

6monthsForward

14/12

12monthsForward

14/15

7、假设美元兑澳元的即期汇率USD/AUD1.7544三个月远期汇率为USD/AUD1.7094,澳洲三个月期国债的利率为5%每年,美国同期国债利率为8.04%每年,请问如果你现在手中有100万美元,你将会进行如何投资决策,以使手中的资金在三个月中的获利最大?

8、一家美国公司现有两笔业务:

①3个月后要向外支付100万英镑。

因此,担心届时英镑汇率上涨而支付数额增加(以美元来衡量);

②1个月后将收到100万英镑。

因此,担心届时英镑汇率下跌而蒙受收益的损失(以美元来衡量),该公司准备用掉期交易方式进行风险防范,试问如何操作?

结果如何?

假定当时外汇市场的即期汇率与远期汇率为:

即期GBP/USD1.4610/1.4620

1个月远期GBP/USD1.4518/1.4530

3个月远期GBP/USD1.4379/1.4392

9、某日外汇市场上即期汇率报价如下:

香港市场$1=HK$7.7804/14

纽约市场£

1=$1.4205/15

伦敦市场£

1=HK$11.723/33

用1美元怎么套汇?

10、某日纽约外汇牌价为:

1美元=102.200-105.728日元;

东京外汇牌价为:

1马克=56.825-57.655日元;

请根据东京和纽约市场牌价推算出美元对马克的套算汇率;

11、设某一日本出口公司向美国出口一批商品(彩电)价值为1000万美元,信用期为3个月,合同签订日(2000年7月1日)的协议汇率$1=200日元,计价货币为美元,为避免计价货币的贬值,向银行支付了2000万日元的期权费。

又设当付款日2000年10月1日,汇价有三种情况:

a.$1=150日元b.$1=230日元c.$1=200日元问出口商在什么汇价时行使权利?

12、设英国某银行的外汇牌价为

即期汇率3个月远期

美元1.5800/20贴水0.7—0.9美分

(1)美元3个月远期汇率是多少?

(3)如果某商人卖出3个月远期美元10000,届时可换回多少英镑?

13.上海某外贸公司向美国客商出口丝绸,每匹报价为5,000美元C.I.F纽约,现该外商要求我公司改用英镑报价。

当时,中国银行的外汇牌价为:

USD1.00=RMB8.2882/8.2918;

GBP1.00=RMB11.5671/11.9468

每匹丝绸的英镑报价应是多少?

14、香港某商行与美国商人习惯用港元计价成交,1988年9月13日该商行与美国商人签订总值达150万港元的出口合同,预计12月中旬收汇。

签订合同时,美元对港元的比价是7.791,该年12月6日收汇时,汇率为7.780,问:

美元对港元是上浮了还是下浮了?

其幅度是多少?

签订合同以港元计价是否合宜,比用美元计价多收还是少收多少港元?

15、今天是2004年4月1日。

香港城院公司刚与德国KMP公司签署合約,接获了一宗价值1千万欧元的生意。

根据合约,本公司需于10月底把货物寄出,由于KMP公司是本公司的大客戶,本公司允许KMP公司在货物寄出3個月后(即2005年1月)付款。

为了对冲在九个月后所面对的汇率风险,身为财务经理的你,被委派负责制定对冲的方法。

经过研究,你发现有三种不同的方法,其各自有关的资料如下:

(1)货币市场(moneymarket)

本公司可以在市场中借入或借出任何数量的为期1年的款项,其利息如下表:

城院公司借出款项所得的利息

城院公司借入款项所付的利息

港元

5%

5.5%

欧元

4.0%

4.5%

(2)外汇远期合约(forwardcontract):

欧元/港元

即期汇率7.4/7.45

九個月远期汇率7.5/7.55

(3)九个月的1百万欧元看跌期权(putoptions):

期权协议价:

7.56欧元/港元

期权金:

15000港元

请根据以上的资料,阐述城院公司可以如何运用这三种不同的方法对冲其外汇风险,计算哪种对冲方法赢利最高并说明无论港元在九个月后升值或贬值对城院也无影响(假设执行期权)。

在运用期权方法对冲时,请说明公司在哪种情况下放弃行使权利;

与企业不采取期权交易这种方式进行比较,同时考虑到期权的成本问题,计算汇率的价格到什么程度才有盈利?

另外请把各方法的运算步骤展示出來。

假定某年3月一美国出口商三个月以后将收到货款SF500000,目前即期汇率为SF1=USD0.7420。

为避免三个月后瑞士法郎可能贬值的风险,决定买入4份6月份到期的瑞士法郎期货合同(每份合同为SF125000),成交价为SF1=USD0.7430。

6月份瑞士法郎升值,即期汇率为SF1=USD0.7681,瑞士法郎期货合同的价格上升到SF1=USD0.7691。

如果不考虑佣金、保证金及利息,试计算该出口商的净盈亏。