财务报表分析 计算分析题Word文件下载.docx

《财务报表分析 计算分析题Word文件下载.docx》由会员分享,可在线阅读,更多相关《财务报表分析 计算分析题Word文件下载.docx(43页珍藏版)》请在冰豆网上搜索。

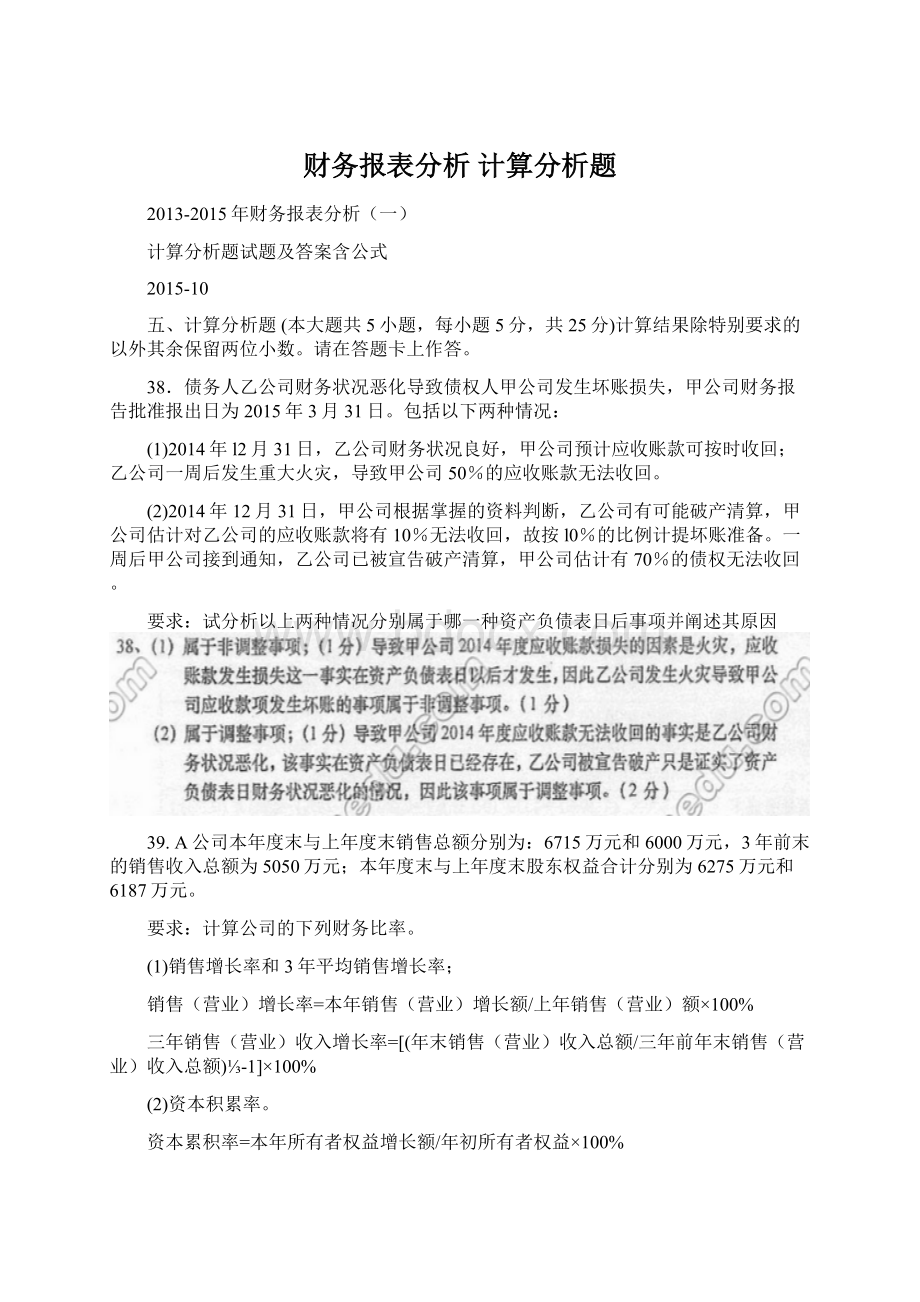

净资产收益率【股东权益报酬率】=销售净利率×

总资产周转率×

权益乘数×

六、综合分析题(本大题共l小题,共l5分)

计算结果保留两位小数。

43.D公司和E公司均属于工业制造类企业,2014年年末两家公司简化的资产负债表及相

(1)流动比率=流动资产/流动负债【流动资产=货币资金、短期投资、应收票据、应收账款、其他应收款、存货等】【流动负债=短期负债、应付票据、应付账款、其他应付款、应付利息、应付股利、应付税费、应付职工薪酬等】

速动比率=速动资产/流动负债【速动资产=流动资产-预付账款、存货、其他流动资产等,速动资产=货币资金+短期投资+应收票据+应收账款+其他应收款】

现金比率=(现金+短期有价证券)/流动负债【现金=企业持有货币资金和易变现有价证券,如短期有价证券、可贴现转让票据】

(2)应收账款周转率=360/应收账款周转天数

主营业务收入=应收账款周转率×

应收账款平均余额

主营业务成本=主营业务收入×

(1-销售毛利率)

(3)存货周转率=主营业务成本/存货平均余额

存货周转天数=360/存货周转率

营业周期=存货周转天数+应收账款周转天数

2015-4

五、计算分析题(本大题共5小题,每小题5分,共25分)

计算结果除特别要求的以外其余保存两位数。

38、某企业2015年财务报表有关数据如下表:

单位:

万元

项目

金额

主营业务收入

5000

主营业务成本

3000

1000

应付账款平均余额

800

存货期初余额

300

存货期末余额

400

该企业的赊销比例为85%。

假定一年按360天计算,周转天数的计算结果取整数。

(1)计算该企业2015年营业周期

(1)营业周期=存货周转天数+应收账款周转天数

存货周转天数=360÷

(主营业务成本÷

存货平均余额)=360/存货周转率

应收账款周转天数=360÷

应收账款周转率

应收账款周转率=赊销收入净额/应收账款平均余额

营业周期=360/[3000/(300+400)/2]+360/[5000×

85%/1000]=42+85=127天(2分)

(2)计算该企业2015年现金周期

(2)现金周期=营业周期-应付账款周转天数=应收账款周转天数+存货周转天数-应付账款周转天数

应付账款周转天数=360/应付账款周转率

应付账款周转率=赊购净额/应付账款平均余额

赊购净额(本期存货增加净额)=销货成本+期末存货-期初存货

现金周期=127-360/[(3000+400-300)/800]=127-93=34天(1分)

(3)假设营业周期和现金周期的行业平均水平分别是100天和50天,根据计算结果对该企业流动资产的周转情况进行分析。

(3)与行业平均水平相比,该企业的营业周期偏长,说明企业需要加快存货的流转,加速账款收取;

(1分)现金周期则较同行业水平较短,说明企业能够通过赊购方式合理利用其他企业的资金,但是也可能表明企业不能按期支付货款。

(1分)

39、某企业2014年12月31日的相关资料如下表:

期初

期末

应收账款净额

185500

158900

存货

173800

320000

流动资产合计

454900

523600

固定资产净值

604000

612300

无形资产

20900

125600

资产合计

2054800

2389400

流动负债合计

248900

297800

负债合计

1034580

1245780

(1)计算并填写下表。

流动比率

流动比率=流动资产/流动负债=454900/248900=1.83

同理

速动比率

速动比率=速动资产/流动负债=流动资产-存货/流动负债

=454900-173800/248900=1.13

产权比率

=1034580/2054800-1034580=1.01

有形资产债务比率

有形资产债务比率=负债总额/有形资产总额=负债总额/资产总额-无形资产×

=1034580/2054800-20900=0.51

1.83(0.5分)

1.76(0.5分)

1.13(0.5分)

0.68(0.5分)

1.01(0.5分)

1.09(0.5分)

0.51(0.5分)

0.55(0.5分)

(2)根据上表对该企业的偿债能力进行分析。

(2)流动比率、产权比率、有形资产债务比率变化不大,且均在正常值范围以内,但是速动比率期末值发生了较大变化,主要原因在于期末积压了大量存货,短期偿债能力需要提高。

40、下表为某公司2014年度内的有关经济业务及部分财务分析指标。

经济业务

财务指标

(1)发放应付现金股利

流动比率(假设发放之前流动比率为1.5)

(2)赊购商品

速动比率(假设赊购之前速动比率为1)

(3)期末存货发生减值

存货周转率

(4)发行新股以偿还长期债务

资产负债率(假设偿还之前资产负债率为0.6)

(5)以高于成本但低于原价的促销价格销售商品

销售毛利率

指出表中每一行中左边的经济业务对右边所对应的财务指标有何影响(增加、减少或不变)。

影响

增加(1分)

减少(1分)

41、A上市公司2014年年初发行在外普通股总数为15000万股,2014年7月1日增发新股2000万股,2014年实现净利润18000万元,经营活动现金净流量10000万元,派发现金股利3000万元。

计算A上市公司的基本每股收益、每股现金流量和每股股利。

每股收益=净利润/发行在外普通股加权平均数

发行在外普通股加权平均数=期初发行在外普通股股数+当期新发行普通股股数×

已发行时间/报告期时间-当期回购普通股股数×

已回购时间/报告期时间

基本每股收益=18000/(15000+2000×

6/12)=18000/16000=1.125(2分)

每股现金流量=经营活动现金净流量/发行在外的普通股平均股数

每股现金流量=10000/16000=0.625(2分)

每股股利=3000/17000=0.18(1分)

42、A公司2013年、2014年与2015年有关现金流量资料如下:

万元

2013年

2014年

2015年

经营活动现金流入

1500

1650

1800

经营活动现金流出

1200

1140

1080

投资活动现金流入

250

180

230

投资活动现金流出

220

筹资活动现金流入

470

490

筹资活动现金流出

86

340

420

(1)根据上述资料,以2013年为基年,进行现金流量的定比趋势分析,填写下表空格。

经营活动现金净流量

100

投资活动现金净流量

筹资活动现金净流量

(2)结合上表对A公司现金流量的趋势变化进行简要的分析评价。

(1)定比指数法又称定基增长速度,是将各年现金流量累计增减额与某一固定时期现金流量水平进行对比

2013年经营活动现金净流量=1500-1200=300

2014年经营活动现金净流量=1650-1140=510

300:

510=100:

?

=(300/3):

(510/3)=100:

170

2014年

170(0.5分)

240(0.5分)

-57.14(0.5分)

-28.57(0.5分)

90.28(0.5分)

48.61(0.5分)

(2)经营活动现金净流量呈上升趋势,能够为企业进一步扩充或未来的战略发展提供资金支持(1分);

投资活动现金净流量呈下降趋势,且2014年和2015年的现金流入低于现金流出,说明企业加大了投资支出(0.5分);

随着经营活动带来现金净流量的增加,筹资活动现金净流量呈下降趋势,说明企业能够根据资金余缺程度进行筹资(0.5分)。

六、综合分析题(本大题共1小题,共15分)

43、某公司2015年度实现主营业务收入3500万元,主营业务成本3300万元,净利润400万元。

该公司流动资产的期初、期末数分别为2350万元和2430万元,固定资产的期初、期末数分别为1980万元和2310万元。

且该公司不存在其他资产。

(1)根据上述资料计算该公司下列指标(见下表)。

财务比率

本公司

行业平均水平

流动资产周转率

3次

固定资产周转率

2次

总资产周转率

1.5次

20%

销售净利率

10%

总资产收益率

15%

(1)

1.46(1分)

1.63(1分)

0.77(1分)

5.71%(1分)

11.43%(1分)

8.82%(1分)

流动资产周转率=主营业务收入/流动资产平均余额

=3500/(2350+2430)÷

2=1.46

固定资产周转率=主营业务收入/固定资产平均余额

=3500/(1980+2310)÷

2=1.63

总资产周转率=主营业务收入/平均资产总额

=3500/(2350+2430+1980+2310)÷

2=0.77

平均资产总额=期初资产总额+期末资产总额/2

=(2350+2430+1980+2310)÷

2=4535

销售毛利率=(销售收入净额-销售成本)/销售收入净额×

=3500-3300/3500=5.71%

销售净利率=净利润/销售收入×

=400/3500=11.43%

总资产收益率=(净利润+利息+所得税)/总资产平均额×

=400/(2350+2430+1980+2310)÷

2=8.82%

(2)与行业平均水平比较,分析该公司流动资产周转率情况,并说明如何分析该指标。

与行业相比,该公司流动资产周转率低于行业平均值。

(1分)应结合存货和应收账款等具体流动资产的周转情况进行分析。

(3)与行业平均水平比较,分析该公司固定资产周转是否存在问题及其对策。

固定资产周转率低于行业平均水平,说明固定资产周转慢,未能充分利用(1分)对策:

加强对固定资产的管理,做到固定资产投资规模得当,结构合理,保证非生产性固定资产投资的合理规模,加强对固定资产的维护、保养。

(4)比较分析销售毛利率和销售净利率,说明该公司盈利能力可能存在的问题,并提出改进建议

销售净利率高于行业水平,销售毛利率低于行业水平,(1分)说明企业主营业务创造利润能力不足,(1分)企业在未来期间提高盈利能力的途径应当以提高企业收入水平、扩大市场占有率和增加毛利水平为主。

(5)与行业平均值为基准指标,采用因素分析法确定总资产周转率和销售净利率对总资产收益率的影响程度。

总资产收益率=销售净利润×

总资产周转率对总资产收益率的影响=(0.77-1.5)×

10%=-7.3%(1分)销售净利率对总资产收益率的影响=(11.43%-10%)×

0.77=1.10%(1分)

2014-10

计算结果除特别要求的以外,其余保留两位数字。

38.某行业中A、B两家公司为上市公司,2012年有关资料如下:

(1)2012年1月1日,A公司发行在外普通股数量82000万股,所得税率为15%;

(2)2012年1月1日,A公司在2010年1月1日发行的2.2亿元可转换债券可以以每股11元的价格转换成公司普通股。

至年末为止,可转换债券持有人未将债券转换成普通股,当年支付可转换债券利息440万元;

(3)2012年,A公司归属于普通股的净利润为36000万元;

(4)B公司在2012年度的基本每股收益和稀释每股收益;

要求:

(1)计算A公司2012年度的基本每股收益和稀释每股收益;

(2)对A、B公司的每股收益进行比较分析,并指出进行比较分析时需要注意的地方。

(1)A公司2012年度基本每股收益=净利润/发行在外普通股的加权平均数

=36000÷

82000=0.44(元/股)(1分)

稀释每股收益=(净利润+转换债券所增加的净利润)/(发行在外普通股的加权平均数+转换时所增加的普通股股数)

转换债券所增加的净利润=可转换债券利息×

(1-所得税)

转换时所增加的普通股股数=可转换债券/每股价格

稀释每股收益=[36000+440×

(1—15%)]÷

(82000+2.2÷

11)

=(36000+374)÷

(82000+2000)=0.43(元/股)(1分)

(2)B公司的基本每股收益和稀释每股收益均高于A公司。

在进行每股收益的横向比较分析时,需要注意不同企业的每股股本金额是否相等,否则不便进行横向比较。

(2分)

39.下列同行业中A、B、C和D四家公司的相关资料:

(1)A公司近三年的部分财务数据:

2012年

2011年

2010年

2009年

货币资金

10

8

7

6

交易性金融资产

288

280

200

应收账款

128.67

138

110

14.22

应付账款

214.75

193.33

160

1440

1350

960

900

(2)B、C和D公司的现金周期数据:

B公司

27

37

61

C公司

-7

-9

-3

D公司

-40

-41

(1)根据A公司财务数据资料填列下表所列项目的数据;

(1年按360天计算,计算结果四舍五入取整)

存货周转天数

=存货平均余额×

360/主营业务成本=360/存货周转率

应付账款周转天数

=应付账款平均余额×

360/赊购净额(主营业务成本)=360/应付账款周转率

现金周期

=应收账款周转天数+存货周转天数-应付账款周转天数=营业周期-应付账款周转天数

[[(14.22+8)÷

2]×

360]÷

1000=4

3

73

70

68

—37

—36

(2)A公司应付账款周转天数的变动情况是否说明支付能力应付账款提高或下降,并说明可能的原因;

A公司的应付账款周转天数逐年上升并不说明支付应付账款的能力有所下降,原因在于A公司的具有足够多的交易性金融资产,A公司有能力选择尽快支付应付账款。

(3)比较说明A、B、C、D四家公司现金周期情况。

在这四家公司中,只有B公司的现金周期为正,需要筹集一定的资金满足营运需要。

40.A、B、C和D是计算机行业中的著名公司,A、D公司采用先进的存货管理模式使得存货水平较低。

下表为2012年的共同比资产负债表的部分数据:

(%)

A公司

30.47

17.99

21.99

30.22

17.69

16.11

17.79

7.75

2.49

8.89

11.42

1.43

总资产

100.00

42.58

13.22

39.66

15.40

长期负债

2.18

4.39

15.62

0.00

根据上述材料,对以下几个方面进行分析:

(1)分析该行业中四家公司的货币资金占总资产比重;

四家公司现金所占资产比重较高,这反映了计算机行业的特征,与该行业的商业模式有关。

(1分

(2)比较四家公司应收账款占总资产比重并分析可能的原因;

D公司的应收账款占总资产比重相对较低,需要结合其他资料进一步分析原因,到底是销售模式不同还是出售应收账款导致的。

(3)如果存货水平过低,可能会导致什么问题?

在进行财务分析时,发现存货水平低,在排除先进的存货管理模式这一原因外,需考虑存货采购成本以及是否产生缺货影响正常生产。

(4)比较分析应付账款项目;

A和C公司应付账款所占比重较高。

因A公司持有较高比重的现金,其支付应付账款可能不存在问题;

但是C公司也许存在相应问题,需进一步分析现金流量。

(5)比较分析长期负债项目。

A、B和D公司的长期负债占总资产比重较低,C公司相对较高,需进一步分析C公司的长期偿债能力风险。

41.下表是A公司近两年的利润表数据:

报告期

2011年报

2011年第四季度

2011年第三季度

2011年第二季度

2011年第一季度

2010年报

营业收入

23156.00

3984.00

7123.00

6805.00

5244.00

19897.00

营业成本

13413.00

2503.00

4073.00

3887.00

2950.00

11234.00

营业税金及附加

2022.00

327.00

640.00

639.00

416.00

1663.00

销售费用

4412.00

805.00

1233.00

1254.00

1120.00

3800

管理费用

1184.00

390.00

300.00

260.00

234.00

1079.00

财务费用

-36..00

-15.00

-22.00

1.00

5.00

资产减值损失

16.00

15.00

72.00

投资净收益

6.00

3.00

-1.00

9.00

营业利润

2153.00

-40.00

902.00

765.00

526.00

2053.00

加:

营业外收入

468.00

270.00

75.00

51.00

245.00

减:

营业外支出

155.00

126.00

8.00

57.00

利润总额

2463.00

104.00

962.00

826.00

571.00

2241.00

所得税

615.75

26.00

240.50

206.50

142.75

560.25

净利润

1847.25

78.00

721.50

619.50

428.25

1680.75

(1)根据上述资料计算A公司与销售有关的盈利能力指标;

=(23156-13413)/23156=42.07%

销售净利润=净利润/销售收入×

=1847.25/23156=7.98%

盈利能力指标

2011第四季度

2011第三季度

2011第二季度

2011第一季度

42.08%

37.17%