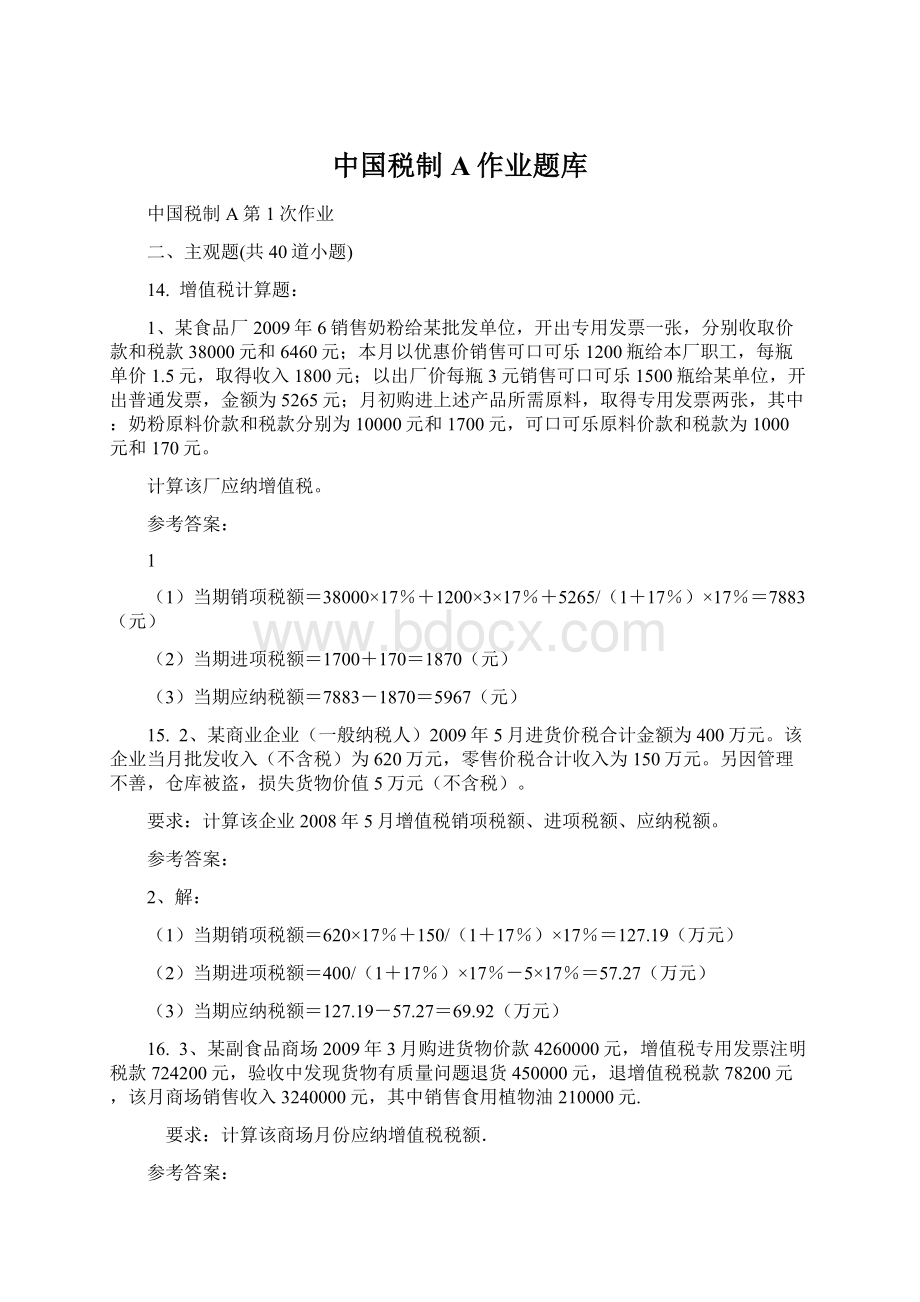

中国税制A作业题库Word文档下载推荐.docx

《中国税制A作业题库Word文档下载推荐.docx》由会员分享,可在线阅读,更多相关《中国税制A作业题库Word文档下载推荐.docx(32页珍藏版)》请在冰豆网上搜索。

(1)当期销项税额=(3240000-210000)×

17%+210000×

13%=542400(元)

(2)当期进项税额=724200-78200=646000(元)

(3)当期应纳税额=542400-646000=-103600(元)

当期进项税额不足抵扣,结转下期抵扣

17.

4、

某食品厂2009年5月生产货物100箱,每箱单价200元,当月销售97箱,上月退货2箱,捐赠给幼儿园3箱;

当期购进原材料11000元,专用发票注明税款1870元,职工医院领用原材料100元,购进免税农产品1000元.

求该厂当月应纳增值税税额.

4、

解:

当期销项税额=(97+3-2)×

200×

17%=3332(元)

当期进项税额=1870+1000×

13%-100×

17%=1983(元)

当期应纳税额=3332-1983=1349(元)

18.

某企业为增值税一般纳税人,增值税税率为17%,2009年2月发生如下业务:

(1)销售产品,已开增值税专用发票,销售额为800万元;

(2)购进原材料一批,取得增值税专用发票,进项税额为10万元;

(3)从国外购进一台机器,海关代征进口环节的增值税4万元,已取得海关的完税凭证;

(4)从农民手中购入农产品,作为本企业的原料,支付20万元;

(5)外购生产用电,价款15万元(不含税),取得增值税专用发票。

根据以上资料计算企业当期应缴纳的增值税税额。

销项税额为:

800×

17%=136(万元)

进项税额的计算:

购进原材料的进项税额为10万元。

从农民手中购进的农产品准予抵扣的进项税额为:

20×

13%=2.6(万元)

外购生产用电的进项税额为:

15×

17%=2.55(万元)

由于2009年起我国实行“消费型”增值税,购进固定资产进项税额可以抵扣。

进项税额合计为:

10+2.6+2.55+4=19.15(万元)

应纳增值税税额为:

136—19.15=116.85(万元)

19.

某物资系统金属公司(一般纳税人)主要从事工业金属材料的采购和供应业务。

2009年×

月发生以下业务:

(1)销售各种钢材取得销售额98.75万元。

(2)外购铲车一部,价款4.2万元,增值税专用发票注明税额0.714万元,交付仓库使用。

(3)外购镀锌板100吨,每吨单价0.49万元,支付价49万元,取得专用发票注明的税金8.33万元。

(4)本月外购螺纹钢120吨,单价每吨0.43万元,支付价款51.6万元,取得的专用发票注明的进项税额8.772万元。

(5)将本月购进的螺纹钢20吨,转为本单位基本建设使用,价款8.6万元。

(6)因管理不善本月购进镀锌板被盗,丢失10吨。

根据上述资料,计算该公司本月应纳增值税税额。

(1)当期销项税:

98.75×

17%=98.75×

17%=16.7875(万元)

(2)当期进项税:

不得抵扣的进项税金:

用于基建的20吨购进螺纹钢项税不得抵扣,丢失的10吨镀锌板进项税不得抵扣。

允许抵扣的进项税金:

购进两部铲车的进项税可以抵扣(固定资产)。

(120-20)×

0.43×

17%=7.31(万元)

(100-10)×

0.49×

17%=7.497(万元)

(3)应纳增值税:

16.7875-(7.31+7.497+0.714)=16.7875-15.521=1.2665(万元)

20.

某机械厂为增值税一般纳税人,2009年12月发生的有关经济业务如下:

(1)购进钢材100吨,不含税单价3000元,取得增值税专用发票上注明的价款为300000元,增值税税额51000元,材料已验收入库;

(2)购进车床一台,取得增值税专用发票注明的价款为10000元,增值税税额为1700元,交付安装;

(3)销售产品一批,开出专用发票,价款800000元,增值税销项税额136000元;

(4)向某单位销售产品一批,开出普通发票,取得含税收入46800元;

(5)本企业基本建设工程领用生产用钢材2吨。

计算该厂2009年12月增值税销项税额、进项税额、应纳税额。

当期销项税额=[136000+46800/(1+17%)]*17%=142800(元)

当期进项税额=(100-2)*3000*17%+1700=51680(元)

当期应纳税额=142800-51680=91120(元)

21.

某洗衣机厂2009年2月发生以下经营业务:

(1)批发销售洗衣机一批,取得不含税销售额400万元。

(2)向个体户销售洗衣机一批,价税合并收取销售额80万元。

(3)将零售价2万元的洗衣机作为礼品赠送给客户。

(4)购进原材料一批,增值税专用发票上注明的货款和进项税额分别为240万元、40.80万元,专用发票本月已通过税务机关的认定。

另外支付运费1.3万元,并取得承运单位开具的普通发票。

(5)购进生产设备一台,增值税专用发票上注明的价款和税款分别为120万元、20.40万元。

计算该洗衣机厂2009年2月应纳的增值税。

(1)销项税额=400×

17%=68(万元)

(2)销项税额=80÷

(1+17%)×

17%=11.62(万元)

(3)销项税额=2÷

17%=0.29(万元)

(4)进项税额=40.80+1.3×

7%=40.89(万元)

(5)可以抵扣进项税额

该洗衣机厂应纳增值税=(68+11.62+0.29)-(40.89+20.4)

=79.91-61.29=18.62(万元)

22.

9、某电器商场为增值税一般纳税人,2009年4月发生以下购销业务:

(1)购入空调300台,增值税专用发票上注明的价款和税款分别为96万元、16.32万元。

另外支付运费1.1万元,承运单位开具的普通发票上注明运费1万元,装卸及保险费0.1万元。

(2)批发空调一批,取得不含税销售额128万元,采用委托银行收款方式结算,货已发出并办妥托收手续,货款尚未收回。

(3)零售空调取得零售总额98万元,货款已收回。

(4)采取以旧换新方式销售空调30台,每台零售价0.35万元,另支付顾客每台旧空调收购价0.05万元。

计算该电器商场2009年4月应纳的增值税。

9、解:

(1)进项税额=16.32+1×

7%=16.39(万元)

(2)销项税额=128×

17%=21.76(万元)

(3)销项税额=98÷

17%=14.24(万元)

(4)销项税额=30×

0.35÷

17%=1.53(万元)

该电器商场应纳的增值税=21.76+14.24+1.53-16.39=21.14(万元)

23.

某电视机厂2009年某月发生下列经营业务,计算其当月的应纳增值税税额。

(1)购进原材料和零配件一批,购进额468万元,取得的专用发票已注明进项税额79.56万元;

支付运费1.2万元,运费结算单据已注明;

(2)购进生产设备一台,购进价格25万元,专用发票已注明增值税税额4.25万元;

(3)本月向一般纳税人销售电视机35万台,每台售价1550元,但该厂在销售后发现部分产品有质量问题,通知买方退货并退还货款15万元;

(4)向边远山区10所希望小学捐赠自产电视机40台;

(5)本厂职工活动中心领用10台;

(6)向个体户和本厂职工销售电视机300台,价税合并收取销售额54万元。

1)

可以抵扣的进项税额为79.56万元。

可以抵扣的运费:

12000×

7%=840(元)

2)

购进固定资产所含进项税额,可以抵扣.

3)

销售货物应缴增值税,发生退货应冲减当期销项税额。

此项业务的销项税额为:

(1550×

350000-150000)×

17%=542350000×

17%=92199500(元)

4)

捐赠属于视同销售行为。

1550×

40×

17%=62000×

17%=10540(元)

5)

将生产的货物用于职工福利属于视同销售行为。

10×

17%=15500×

17%=2635(元)

6)

此笔销售的销售额是含税销售额。

540000/(1+17%)×

17%=461538.4×

17%=78461.53(元)

当期销项税额合计:

92199500+10540+2635+78461=92291136(元)

当期进项税额:

795600+840+42500=838940(元)

该电视机厂当期应纳税额=92291136-838940=91452196(元)

24.

11、某化工厂为增值税一般纳税人,2009年8月发生如下业务:

(1)

购进原材料,增值税专用发票上注明价款180000元;

(2)

支付生产用煤价款,取得增值税专用发票上注明价格20000元。

(3)

购进包装物取得增值税专用发票上注明价款50000元,购进车间使用的低值易耗品,取得专用发票上注明价税合计1170元;

(4)

销售化工涂料一批,开出专用发票上注明价款240000元,增值税40800元,并收取包装物押金3400元(单独核算);

(5)

向一小规模商店销售涂料开具普通发票,价格46600元,并收取运输费200元。

(6)

该企业7月份“应交增值税”明细帐中有借方余额5000元。

计算该企业应纳增值税税额。

11、解:

(1)当月销项税额:

40800+(46600+200)/(1+17%)*17%=40800+6800=47600(元)

(2)当月进项税额:

180000*17%+1170/(1+17%)*17%+20000*13%=30600+170+2600=33370(元)

(3)当月应纳税额:

47600-33370-5000=9230(元)

25.

12、某机械厂为增值税一般纳税人,采取直接收款结算方式销售货物,购销货物的增值税税率均为17%,2009年1月发生下列经济业务:

(1)开出增值税专用发票销售A产品60台,单价7800元,单位成本6100元,并交给购货方。

(2)基本建设工程领用材料800公斤,不含税单价60元。

(3)将30台B产品作为投资提供给其他单位,单位成本5000元,无同类产品的销售价格。

(4)改建职工食堂领用A产品1台;

领用材料100公斤,不含税单价60元。

(5)丢失材料50公斤,不含税单价60元。

(6)购进货物的全部进项税额为66000元,专用发票本月已通过税务机关的认定。

计算该机械厂2009年1月应纳的增值税。

12、解:

(1)销项税额=60×

7800×

17%=79560(元)

(2)进项转出=800×

60×

17%=8160(元)

(3)销项税额=30×

5000×

(1+10%)×

17%=28050(元)

(4)销项税额=7800×

17%=1326(元)

进项转出=100×

17%=1020(元)

(5)进项转出=50×

17%=510(元)

(6)进项税额=66000元

该机械厂应纳的增值税=(79560+28050+1326)-66000+(8160+1020+510)

=108936-56310=52626(元)

26.

某手机厂(一般纳税人)为了占领市场,以不含税价每部1000元销售自产手机,该企业2009年某月共发生下列经济业务:

(1)向本市各商家销售6000部,手机厂均给予了2%的折扣销售,但对折扣额另开了红字发票入帐。

(2)售给外地其他商场2000部,并支付运杂费1.5万元,运输单位开具的货票上注明运费1.2万元,装卸及保险费0.3万元。

(3)根据政府有关规定,对外地企业销售,除收取货款和税金外,还应当按每部10元代政府收取电力基金,此款已收到。

(4)为扩大销售,厂家决定,任何品牌的手机都可以用来以旧换新,旧手机收购价为80元/部,本月以旧换新销售手机400部。

(5)为奖励某体育代表队为国争光,该厂商决定给每位队员赠送一部手机,共赠30部。

(6)购进生产用原材料,专用发票上注明的货款金额为300万元。

(7)从国外进口一台手机检测设备,完税凭证上注明的增值税额为20万元。

根据以上资料,计算该厂本月应纳税额。

(6000+2000+400+30)*1000*17%+10*2000/(1+17%)*17%

=1433100+2906=1436006(元)=143.6006(万元)

300×

17%+1.2*7%+20=71.084(万元)

143.6006-71.084=72.5166(万元)

27.

14、某进出口公司2008年3月进口商品一批,海关核定的关税完税价格为500万元,当月在国内销售,取得不含税销售额1400万元。

该商品的关税税率为10%,增值税税率为17%。

计算该公司2008年3月应纳的进口环节增值税和国内销售环节应纳的增值税。

14、解:

(1)进口环节应纳的增值税=500×

17%=93.50(万元)

(2)国内销售环节应纳的增值税=1400×

17%-93.50=144.50(万元)

合计:

238万元

28.

15、某小规模纳税人2009年某月生产并销售应税货物,获销售货款计103000元。

则该纳税人该月应纳增值税为()。

15、解:

103000/(1+3%)×

3%=3000(元)

29.

16、刘某经营小百货店,2009年某月营业收入为92700元,计算刘某该月应纳增值税税额。

16、解:

92700/(1+3%)×

3%=90000×

3%=2700(元)

30.

消费税

17、某化工厂为增值税一般纳税人,2008年3月销售化妆品给小规模纳税人,开具的普通发票上注明的价款为36万元;

销售化妆品给某商业企业,开具的专用发票上注明的价款为80万元,增值税税额为13.60万元;

以成本价转给下属非独立核算的门市部化妆品30万元,门市部当月取得含税收入42万元。

计算该化工厂2008年3月应纳的消费税。

17、解:

应纳消费税=36/(1+17%)*30%=9.23(万元)

应纳消费税=80*30%=24(万元)

应纳消费税=42/(1+17%)*30%=10.77(万元)

应纳消费税合计44万元

31.

18、某化妆品厂2008年11月进口一批化妆品,海关审定的关税完税价格为28万元,关税税率为40%,当月在国内全部销售,开具的增值税专用发票上注明的价款、增值税税款分别为71万元、12.07万元。

计算该化妆品厂2008年11月应纳的增值税和消费税。

18、解:

进口环节应纳消费税=28*(1+40%)/(1-30%)*30%=16.8(万元)

进口环节应纳增值税=(28+28*40%+16.8)*17%=9.52(万元)

国内销售应纳增值税=71*17%-9.52=2.55(万元)

32.

19、某汽车轮胎厂为增值税一般纳税人,2008年1月发生如下经济业务:

销售汽车轮胎,开具的专用发票上注明的价款为180万元,增值税税额为30.60万元。

委托加工一批轮胎,受托方代收代缴消费税2万元,支付加工费(不含税)12万元,取得的增值税专用发票本月已经通过税务机关认定,该批汽车轮胎收回后直接销售,取得不含增值税收入25万元。

为生产汽车轮胎,本月购入一批汽车轮胎,取得的增值税发票上注明的价款、增值税税款分别为60万元、10.20万元,本月已经通过税务机关认定,并全部投入生产。

计算该汽车轮胎厂2008年1月份应纳的增值税和消费税。

19、解:

增值税销项税额=180*17%=30.6(万元)

应纳消费税=180*10%=18(万元)

增值税销项税额=25*17%=4.25(万元)

增值税进项税额=12*17%=2.04(万元)

该批轮胎收回后直接销售,不缴消费税。

增值税进项税额=10.2万元

可以扣除外购已税汽车轮胎的税额=60*10%=6(万元)

该汽车轮胎厂应纳增值税=30.6+4.25-2.04-10.2=22.61(万元)

该汽车轮胎厂应纳消费税=18-6=12(万元)

33.

20、某日化工厂2008年2月份生产、销售化妆品取得销售收入46800元,销售工业用清洁剂160000元,销售民用洗衣粉和洗涤灵120000元(以上销售收入均为含增值税的收入),1月份未抵扣完的进项税8000元,支付动力费用取得专用发票上注明税金1200元。

根据以上资料计算该日化工厂2月份应缴纳的消费税金和增值税金。

20、解:

销售化妆品应纳消费税=46800/(1+17%)*30%=12000(元)

销售化妆品、清洁剂、混合销售洗衣粉和洗涤灵,应纳增值税:

销项税额=(46800+160000+120000)/(1+17%)*17%=47483.76(元)

进项税额=1200+8000=9200(元)

应纳税额=38283.76元

34.

21、某卷烟厂(一般纳税人)委托某烟丝加工厂(小规模纳税人)加工一批烟丝,卷烟厂提供的烟叶在委托加工合同上注明成本8万元。

烟丝加工完,卷烟厂提货时,加工厂收取加工费,开具普通发票上注明金额1.272万元,并代收代缴了烟丝的消费税。

卷烟厂将这批加工收回的烟丝的一半对外直接销售,收入6.5万元,另一半当月全部用于生产卷烟。

本月销售卷烟40标准箱,取得不含税收入60万元。

根据以上业务计算:

(1)卷烟厂应纳的消费税税额;

(2)加工厂应纳的增值税税额。

(烟丝消费税税率为30%,卷烟消费税税率为45%,固定税额为每标准箱150元。

)

实际缴纳消费税

21、解:

第一步——受托方(加工厂)

加工费应纳增值税=1.272/(1+6%)*6%=1.2*6%=0.072(万元)

应代收代缴消费税=(8+1.2)/(1-30%)*30%=13.1492*30%=3.9429(万元)

第二步——卷烟厂

收回后直接对外销售的烟丝不再缴消费税

销售卷烟应纳消费税=40*150/10000+60*45%=0.6+27=27.6(万元)

实际缴纳消费税=27.6-3.9429*50%=25.62855(万元)

35.

22、某摩托车厂(一般纳税人)本月销售自产摩托车40辆,开具普通发票上注明销售额16万元,另收取运输费1万元,包装费2万元,赞助摩托车拉力赛3辆特制摩托车(无同类产品价格),每辆成本2万元(成本利润率为6%),外购摩托车轮胎取得增值税专用发票上注明价款8万元,税款1.36万元。

计算该厂本月应交纳的增值税和消费税。

(摩托车消费税税率为10%。

22、解:

应纳消费税=(16+1+2)/(1+17%)*10%+[2*3*(1+6%)]/(1-10%)*10%=2.33(万元)

应纳增值税=(16+1+2)/(1+17%)*17%+[2*3*(1+6%)]/(1-10%)*17%-1.36=2.6(万元)

36.

23、某小规模纳税人2009年某月生产并销售酒精,获得销售收入10万元.求其当月应纳增值税和消费税税额.

23、解:

应纳增值税税额=100000/(1+3%)×

3%=97087.38×

3%=2912.62

应纳消费税税额=100000/(1+3%)×

5%=4854.37

37.

营业税

24、某卡拉OK歌舞厅某月取得门票收入15万元,点歌费7万元,出售烟酒、饮料的柜台本月混合营业额为28万元。

当地政府规定的适用税率为20%。

计算该歌舞厅本月应纳营业税税额。

24、解:

应纳税额=(15+8+28)×

20%=10万元

38.

25.、某轻音乐团在体育中心举办一场轻音乐会,共取得票价收入166800元,付给体育中心场地费30%,计50040元,付给演出经纪人5%,计8340元。

求轻音乐团应纳营业税税额.

25、解:

应纳税额=(166800-50040-8340)×

3%=3252.6

39.

26、某建筑公司承包一项工程。

自己承担建筑工程作业,把该工程的安装工程作业以100万元的价格转包给一家安装公司。

工程竣工并验收合格后,建筑公司从建设单位结算获得工程价款450万元,其中包括代垫材料费120万元,并另外获得抢工费10万元。

求公司应纳营业税。

26、解:

该项工程应纳营业税为:

(450+10)×

3%=13.8万元

其中:

建筑公司应纳税额为:

(450-100+10)×

3%=10.8万元

建筑公司应代扣代缴的安装公司应纳税额为:

100×

3%=3万元

40.

27、某运输企业某月取得的运营收入为400万元,联运业务支出80万元。

求该运输企业在该月的营业税应纳税额。