一套资金管理和交易策略规则Word格式.docx

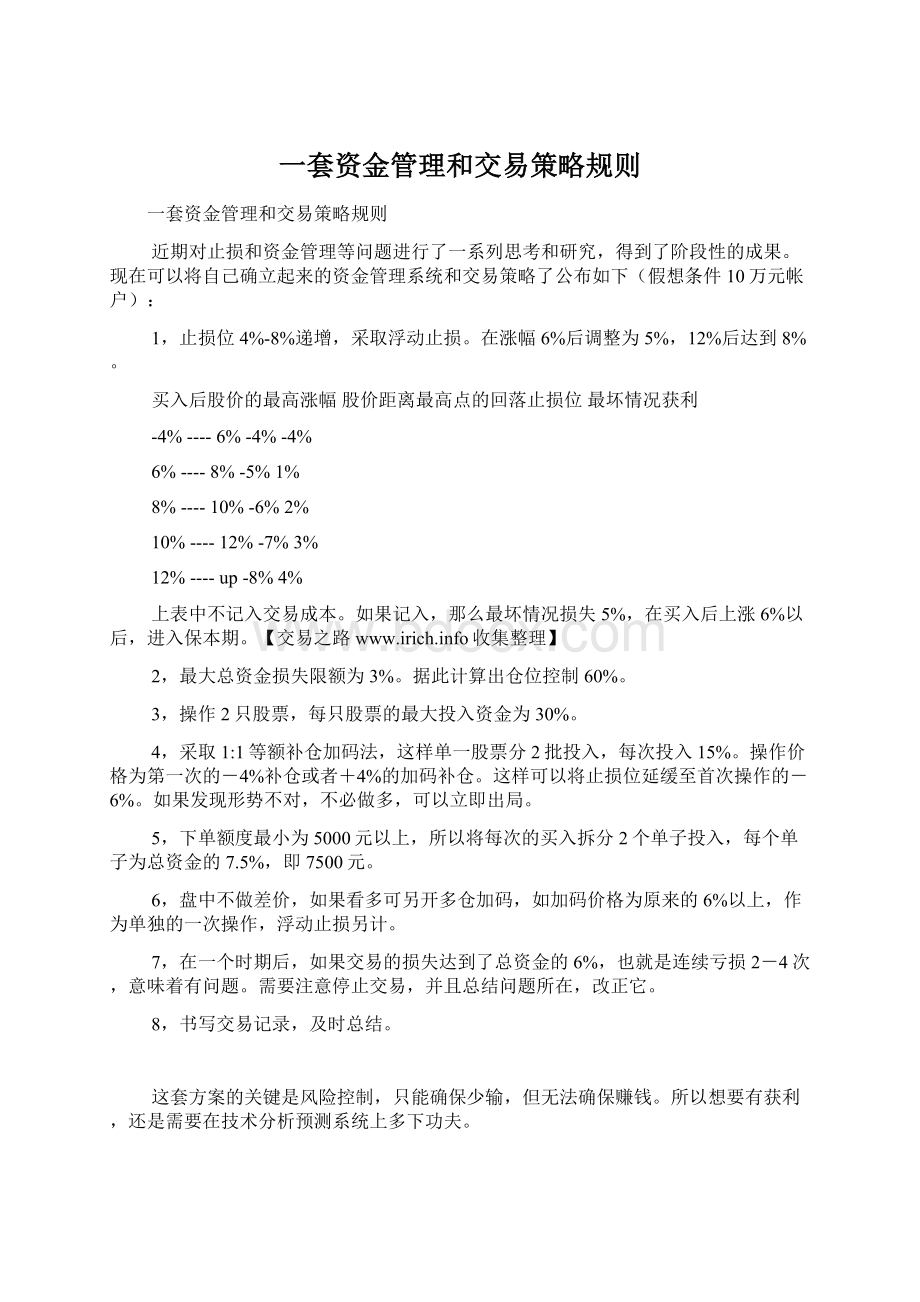

《一套资金管理和交易策略规则Word格式.docx》由会员分享,可在线阅读,更多相关《一套资金管理和交易策略规则Word格式.docx(8页珍藏版)》请在冰豆网上搜索。

这套方案的关键是风险控制,只能确保少输,但无法确保赚钱。

所以想要有获利,还是需要在技术分析预测系统上多下功夫。

第一篇,股市本质的独立思考

做股票的确是非常困难的一件事情。

需要有足够的忍耐力,决断力。

不敢下注,只有死路一条;

下注后出现振荡出局,也是死路一条;

开始下跌舍不得出局,也是死路一条。

股市中赚钱的机会很多,最重要的是尽量持久稳健的赚钱。

我最近一直在考虑股市的本质问题。

价格的走势是随机的,充满着噪音,杂乱而无序的波动。

有些技术分析的研究认为,其中的一些走势如套路一样,会高概率的出现。

一些好手也根据此,在判断的高概率事件露出苗头时买入,从中获利。

如果发现实际走势和预期不同,那么及时出场,保留下次获利的机会。

因此,股市的操作从本质上说是一种连续不断的预测和操作的过程。

这个市场中较量的不是一二次的大赢,而是持久的盈利,比谁活得更长。

从理论上说,最理想的操作就是和实际走势同步的操作,扣除一些3%的极小波动,在每个波动的顶部都全部卖出,底部都全部买入,每一个上升波段都被利用起来。

这可能是最理想的模式。

但实际上是不可能的,因为未来无法预测。

或者说价格的未来无法预测。

那么就此提出第二种模式,在相对低的位置全部买入,此后可能会继续下跌,但坚持持有不动,一直等待到相对高的位置全部卖出。

这种模式是很多散户用过的,但可惜的是只有明显的主升浪中才能获利,否则带来的是深度的套牢和来回的坐电梯。

因为这种模式把操作简化,这样加重了对走势判断要求一剑封喉的难度。

这又有多少人可以做到呢?

市场的升温总是逐步形成的,需要一个认识觉悟的过程。

能够尽量准确的判断对中期走势,需要很大的耐心,忍耐力和很准的判断力。

接下来提出第三种模式,分散资金的模式,每次都使用一部分资金做操作。

这样留有周旋的余地,无论涨跌,始终只有部分资金在起作用。

这样每次的交易总体获利会下降,操作上也繁琐点。

但可以规避一定的风险,可以长期的在市场中存在下去。

对于一个波动的市场,在价格的波动中频繁的操作也许是致胜的唯一途径。

因为这符合了根据市场的波动尽量去捕捉上升波段的原则。

而将资金分散操作符合市场的随机散步原则,可以从概率中规避风险。

因此,第一条需要操作者的技术分析水平,对未来的走势有一定的预测能力,知道大概会如何走,是买入还是卖出,如果情形不对,应该如何处理等。

第二条其实是通过降低利润来弥补走势判断的失误,令失败的时候不会损失太大,当然获利的时候也不会太多。

越是成功的人,可能走势判断的功力越深,他的每次交易,成功的概率大。

当然这是需要训练出来的。

从某种程度上说,右侧交易只适合于中线或者风险控制,更具有意义的,还是根据过去的走势进行左侧交易,然后通过实际的走势进行验证,右侧交易属于补充交易。

股市是一个以未来为目标的地方,那就意味着,通过过去的历史预测未来是必不可少的,然后还要加入用实际的形势进行验证。

有了根据经验和历史的预测,加上实际走势的验证,这两者还是不够。

还需要意外情形的控制机制,就是风险防范机制。

我想,整个交易系统的本质上,预测机制+验证机制+控制机制,这三者可以构成一个较为完整的系统了。

交易者预测未来,然后用实际去验证自己的预测,然后根据实际的验证重新预测,并且做出相应的行动。

因此,预测的准确性,是水平高低的关键。

但行为的实施力和控制机制也非常重要,是对利润的实现。

一个好的交易系统,具备较强的预测能力,并且可以通过实际的验证,合理的搭配行为控制实现利润。

所以,不预测,是不行的;

但预测后没有验证机制,如果走势A如何处理,如果走势B如何处理,那肯定也不行的。

资金的分散是双刃剑,减少损失,同时也减少了利润。

考虑到市场走势的长期性,连续的失败也是可能的,在所有的钱输光钱,必须要分散资金。

尤其对于预测能力弱的初学者来说,预测失败的概率高些,所以通过分散机制少亏是今后继续存在的先决条件。

等到预测能力逐步的增强时,可以适当的集中资金,但集中度也需要有个限制。

防止出现几次失败后退出市场的结果出现。

因此,总结如下:

1,预测——验证——纠错机制

2,资金的分散使用,分散度要配合决策能力的高低。

但有底线。

我想,股市中最关键最本质的两条就是这个了。

至于其他的一些操作策略,比如金字塔法,长短结合法,如何加码等,是细节问题,有待于研究。

第二篇,实际情况的操作思路

对于实际的走势常常会出现一追就套牢的现象。

但有的时候是被认为应该顺势而为。

我想在中级趋势上不能看错,比如当前是属于升势还是跌势,在下跌过程中去猜测底部,抄底,可能是危险的。

但具体局部操作中,买入卖出应当遵从低买高卖的原则,在箱体顶部抛出,箱体底部买入;

这样如果判断错误导致追涨或者杀跌,也可以将损失减小到最低。

5%是个很敏感的位置。

因为股价每天的波动有3%,交易成本是1.5%,通常一周的小行情是7%-10%,5%正好是其回调中线。

所以5%应该是一个考虑多空的分水岭。

比如股价在100-103之间波动,结果突破,在106处认为是突破成立。

买入于106,后来回档,遇到上箱体线103处再度向上。

这是正常的操作。

但实际上,如果103处买入,跌入98,应该是破位了。

所以如果止损设置很小,在5%的话,就要求操作的买入点相当小心,处于低点。

否则在高位买入的话,正常的3%波动再加上2点的回档就令操作者处于很难受的位置了。

对于大胆追涨者来说,由于不考虑1-3个额外点的损失追入,所以止损位置也应该放大点,这就是说止损8%点。

这样一来,买入处于高位,止损处于滞后位,因此就要求这种操作模式的正确率非常高。

换句话说,操作失败的损失大的,就要求操作成功率高,失误率小,这样总损失可以控制住。

同时还要求每次操作的获利程度要大。

这种操作模式,在大行情时可以采用,获利程度大,机会高。

属于顺势的积极冒险操作。

其实做股票想赚钱只有一条路可以走:

如果认为会涨,就大胆买进!

如果发现形势不对,就果断抛出!

至于细节上如何操作,什么时候买,买什么,买多少;

什么时候卖,卖什么,如何卖。

这仅仅是操作策略的问题。

因此,股市操作主要靠:

1,技术判断以及直觉对未来走势的估计。

2,同一次交易要分散买卖,这样可以摊平成本。

3,强制执行止损。

止损位要配合买卖策略。

这里的止损位有两类,第一类是对于买入成本的止损控制,应该是5%左右,这样可以敏感点,及时把握住趋势的意外变化。

这点也要求买入时要小心,不能处于高处买入。

还有类是对于股价开始上扬一段后的获利止损,这类设置通常应该稍微放大点,避免因为盘中宽幅振荡洗盘而出局。

对于行情火爆,做中线的人来说,止损位放宽到12%,对短线操作来说,止损位依然可以为5%。

设立止损位的目的不是充当卖出条件的角色,而是做安全阀用的。

所以,必须设立,也必须无条件执行。

4,不要仅仅持有一个股票。

这也是为了分散风险。

同时观察10个股票,持有2-5个是比较合理的。

6,中级趋势要顺趋势做,局部操作要适当的逆趋势。

比如突破后的回抽企稳再度向上,下跌遭遇支撑位的企稳向上。

都是介入时机。

而卖出的时机,通常是强势冲高以后,或者头部特征出现。

通常预期有5%的回调时,可以部分抛出。

在股价处于强势上升,宽幅振荡的时候,应该部分抛出,长短结合,但不能踏空,总体上还是以继续持有做多为主。

7,两市有一千多个股票,仅仅注意其中的10多个就足够了。

我想,这就应该是操作定律吧。

因为多数人经常觉得有购买的冲动,所以操作上必须强调及时止损,设置买入成本的5%止损位可能比较及时。

这样就可以强迫自己保证每次买入都是正确的处于底部了,杜绝了追涨而不是耐心等待调整下来再买入。

另外必须限定每次的买入不能超过15%的资金,每天同一股票最多买卖2次。

这样可以控制住交易资金的分散,避免过度集中。

下面依照我设立的几条规则假想一下交易情况:

1,首先判断大盘的中期走势,这点需要从近2年来的走势判断,大盘是处于下跌期,还是上扬期,还是振荡期。

不同的趋势有不同的交易策略。

2,其实选择个股,当股价下跌到某支撑位,并开始企稳后。

通常要么是圆弧底,要么是V形强势反弹。

这个时候,1-2天就可以看出来,然后可以在露出苗头时及时分批买入。

每次一个单子,每天2-3次,这样可以摊平成本。

如果遭遇波动厉害,踏空或者下跌,可以继续买入,或者考虑转其他股票。

这样的分散在2-4个股票上,也是为了降低风险。

3,买入后如果出现下跌,就要考虑是买高了,继续补仓做多摊低成本;

还是及时出局。

通常跌破该股摊平成本的5%就必须强制出局。

一定要出局,这说明股价的波动已经超过了3%的合理范围,该股有问题。

即使是后面会上去,也说明我的买入点是错误的。

下次买入一定要小心。

这样才能保证有利可图。

4,买入后如果上涨,那么在上涨摊平成本的5%后就开始进入考虑卖出点的时期了。

这个5%,扣除交易成本的1.5%后,依然有利可图。

这个时候将止损位置应该抬高到成本价了,这样如果下跌,在出现亏损前,就必须离场。

所以,第一个5%是最关键的,也是决定本次操作成败的分水岭。

在走势如预期那样慢慢加速上扬,或者急速上扬的时候,一切会如愿。

但如果是一次失败的买入,那么在最初的5%小范围内,始终处于亏损状态,因此,只有耐心忍耐。

如果发生不幸的下跌,需要重新考虑本次买入。

从这点看来,买入点附近入场后的第一个小范围,是比较危险的,也是比较敏感的。

因此,初始成本止损位越敏感,可以有效的提高操作获利的概率。

但不能过于敏感,导致正常的盘面振荡就出局。

所以,将初始成本止损位设置在3-5%中,是有利于操作的。

另外一方面,也对买入点和买入成本的选择提出了较高要求。

能够把握短期走势,正确的买入,应该是始终处于止损位之上的。

所以,我想,由于日常波动是3%幅度,所以3%过于敏感了。

将止损位设置在4%,同时配合小心的计划分批低成本买入,是有利的。

最终篇,止损系统的研究成果

近期对止损系统进行了研究,得到了阶段性的成果。

现列举如下:

1,止损系统是实际错误发生初期的纠错系统。

设立止损的目的不是为了赚钱,而是为了少亏钱。

因为当实际走势与最初判断不同时,有必要及时纠正。

止损就是在错误露出苗头时,及时的出局。

2,止损系统不能做为卖出条件,但它必须无条件执行。

止损不是最好的卖出条件,而是正确的卖出条件中最差的。

而且作为纠错系统,止损必须无条件执行。

3,止损不是卖出条件。

不能将止损作为交易的卖出条件,最好的交易条件是基于预测的买卖点。

所以,这也意味着,止损不是一件好事情,频频止损只能说明处于很差的状态。

因此,通常情况下是不止损的,但一旦止损,必须无条件执行。

基于以上这些基础点,现在可以探讨止损系统如何建立了。

通常的一次操作有如下几步:

1,分析预测未来走势,认为会上涨,所以挑选买点入场。

这是买入后的起步期。

2,持有股票,不为盘中的振荡干扰。

这是股票的涨升期。

3,上涨末期,预计该股无力继续上升。

抛出兑现。

这是正常的退出机制。

4,预计该股会继续上升,但实际走势出现下跌,无法判别是小幅回调还是进入下降通道。

触发止损机制退出,保护帐面盈利。

所以在这些过程中:

起步期的要求:

需要可以很敏感的判断出本次的买入是否正确,发现错误,及时退出。

持有期的要求:

保持利润的继续增长,正常的整理回调应该可以避开止损机制。

上涨末期的要求:

在空头市场来临初期,可以及时获利了解。

但如果是正常整理,应该不必触发。

由此可见,设立止损位,应该是不同的时期有不同的考虑的。

当然这个时期的划分应该是以客观条件为基础的,不能是基于预测的主观条件。

比如强势上涨还是弱势上涨,都不能作为止损位差别的条件。

所以,我提出了X-Y止损机制。

就是止损位的设立是一个过渡的过程,从初期的X值过渡到最终的Y值。

1,一开始是买入初期,是生死判定期。

股价为买入点的(-X,X+m)值。

X值应该足够敏感,以判断本次买入的合理性;

但X值又不能足够小,否则会被日常的整理干扰。

考虑到日常的整理3%,所以将X值设立为4%比较合理。

这意味着,操作者应该尽量稳健的买入,分批投入,摊平成本,同时耐心仔细的等待相对低位的买入点出现。

这样,理想状态下,买入初始就开始上升;

不利条件下,最多损失4%。

2,接下来保本期,股价涨幅为(X+m,Y+n)值。

进入这一时期后,本次操作亏本已经无可能了。

但需要考虑的是避开正常的整理,让利润充分增长。

所以止损位从X值逐步增大到Y值。

这样基本上有微利。

3,最后进入利润稳步增长的收获期,股价涨幅为Y+n值以上。

这一时期,止损设置Y值,一旦跌落,就及时获利出局。

因为走势可能进入中期整理或者持续下跌。

我的设想是,设置止损位4%-8%。

最小是4%。

理由是日常波动是3%,操作者买入后应该可以躲避波动的干扰,同时需要足够敏感,及时判断出错误的买入。

必要时可以分批摊平买入。

最大是8%。

理由是通常的强势整理,波动小于8%。

股市的操作本来就是做波动的,所以如果出现大于8%的波动,足够进行10%的波段操作了。

因此,我否决了原来设立12%止损的设想,改为8%,这样有足够的敏感性退出,也可以确保利润的收获。

这里有一个步长的问题,根据一些数据。

股价涨幅8%时要求有6%的回调空间,涨幅12%时应该调到8%。

所以得到了以下的一系列规格(这里讨论的是买入后股价最高点的回落止损):

如果记入,那么最坏情况损失5%,在买入后上涨6%以后,进入保本期。

在这里还有一个是否盘中做差价的问题,通常考虑到1.5%的交易成本以及3%的波动,如果可以做差价的话,应该是7%左右。

几乎等同于8%的最大止损位,这意味着在一次交易中没有必要做短差,买入并持有,一直到最终卖出了结或者止损出局为止。

这构成了一次单独的交易。

如果发现进入整理区间,那么另外再开始算新的交易。

如果上涨了12%不到,但认为是无法继续上涨,可以卖出。

这也算一次交易。

如果卖出后发现仅仅是合理的整理,后来继续突破上涨,那么应该重新考虑该股,重新开新的多头仓做交易。

所以,必须将一次交易独立出来,一轮大的行情,可能会盘中振荡,构成多个小行情。

可以用分段的方式完成。

这样,整个过程处于安全可控的状态。

如果盘中进行了补仓,那么应该另外单独计算。

我的计算结果也表明,单独计算更有利,因为如果追高向上摊平成本后,还是以大于4%的幅度止损,会令损失扩大;

如果补仓向下摊平成本则亏损幅度不变,但总亏损额扩大。

所以,在-4%-6%的范围内,原来的止损也是-4%,这个区间买入,可以合并计算,并且视为同一操作。

如果这个区间以外,则视为两次不同的操作,分别计算。

现在看来,买入点太重要了,资金分散也太重要了。

因为你首先要对自己的亏损限度有个估计,比如每次是总资金的3%,然后除以最大限度亏损5%,得到的就是你最多可以持有的仓位60%,只有当你开始获得盈利的时候,才可以调高持仓。

否则最多也只能持有60%,这也意味着当分散2个股票的时候,每个股票最多持有30%,考虑到买入的分散性,每次只能买15%的股票,另外的15%是在发生不测时补仓用的。

一定不能进行过度交易,就是过于频繁的交易,或者是持仓过重,丧失了抵抗风险的能力。

一旦跌倒,无法爬起。

对此必须有个限度,比如每次的买卖多少比较幅度。

同一价位的4%之内不许加仓等等。

因为我采取了高度警觉的风险控制体系,在跌破最高价的4%后止损出局。

所以为了确保,每买入一个单位,需要有另外一个后备单位等待着为其加码,摊平成本。

根据目前过户费标准和最低限额,最小的交易单子为5000元。

换句话说,每个单子应大于5000元。

按照计算10万元帐户计算,如果考虑操作2只股票,止损4%,最大损失总资金的3%,那么持仓限度是60%,每个股票可持有30%,同一价位区(指-4%--4%区间)只能买入15%仓位,另外的15%在区间突破时做等额补仓或者等额加码用。

这样,如果失败,单一股票的损失为0.75%,2只都失败的损失为1.5%,错误加码导致的失败单一股票为1.5%,全部为3%。

如果成功,应当在4-6%位置做确认性加码,这样上涨30%的收益近似为16%,上涨50%的收益为28%。

大致为涨幅的60%,也就是仓位的比例。

最大仓位=交易失败占总资金的最大损失率3%/单次交易失败的最大损失(止损位+交易成本)5%=60%

所以,如果可以不断提高自己的预测水平,将止损控制在2%,那也意味着可以满仓操作了。

但想要控制在多少,和实际可以控制在多少是两码事。

由于计划采取两次等额买入模式,所以最大承受下跌幅度为买入价的-4%+(-4%+0%)/2=-6%。

通常判断正确的话,应该可以控制住在这个区间的。

如果由于技术水平差,控制不住,导致买入过高,那么放大止损位的代价就是减小仓位限额,同时采取三次等额买入,或者1:

2金字塔买入。

我想这个应该根据实际情况调整。

现在可以整理下自己的方案了:

操作价格为第一次的-4%补仓或者4%的加码补仓。

这样可以将止损位延缓至首次操作的-6%。

5,下单额度最小为5000元以上,所以将每次的买入拆分2个单子投入,每个单子为总资金的7.5%。

6,目前暂无同一股票的加码,如加码价格为原来的6%以上,作为单独操作,浮动止损另计。

7,在一个时期后,如果交易的损失达到了总资金的6%,需要注意停止交易,并且总结问题所在,改正它。

所以想要有获利,还是需要在技术分析预测系统上多下功夫。

对于初学者来说,在分析预测系统不强的情况下很容易犯错误。

比如买入价位过高,遭遇止损危机;

判断失误率高,导致频频止损。

对此,相配合的风险控制系统应该是缩小交易失败总资金的损失,减小仓位上限。

原来想过加大补仓,扩大止损,但这其实是把双刃剑,容易扩大损失,而且不能培养交易者谨慎买入的习惯。

所以,如果将总资金损失控制在2%,那么持仓量为50%,单一股票持有25%,单次买入量12.5%,每笔单子为6.5%,这样应该是可以在损失加大前培养出操作风格的。