最新整理经济法基础同步测试题与答案Word文件下载.docx

《最新整理经济法基础同步测试题与答案Word文件下载.docx》由会员分享,可在线阅读,更多相关《最新整理经济法基础同步测试题与答案Word文件下载.docx(9页珍藏版)》请在冰豆网上搜索。

假定:

不考虑程序方面的问题。

[要求]根据上述资料,请以注册税务师的角度计算该企业2011年度纳税事项,每问需计算出合计数:

企业当年应纳的企业所得税为()万元。

A.950.55

B.920.44

C.980.33

D.985.43

答案:

D

[解析]高新技术企业,适用税率15%,应纳税额=6361.18×

15%+500÷

(1-20%)×

(25%-20%)=985.43(万元)

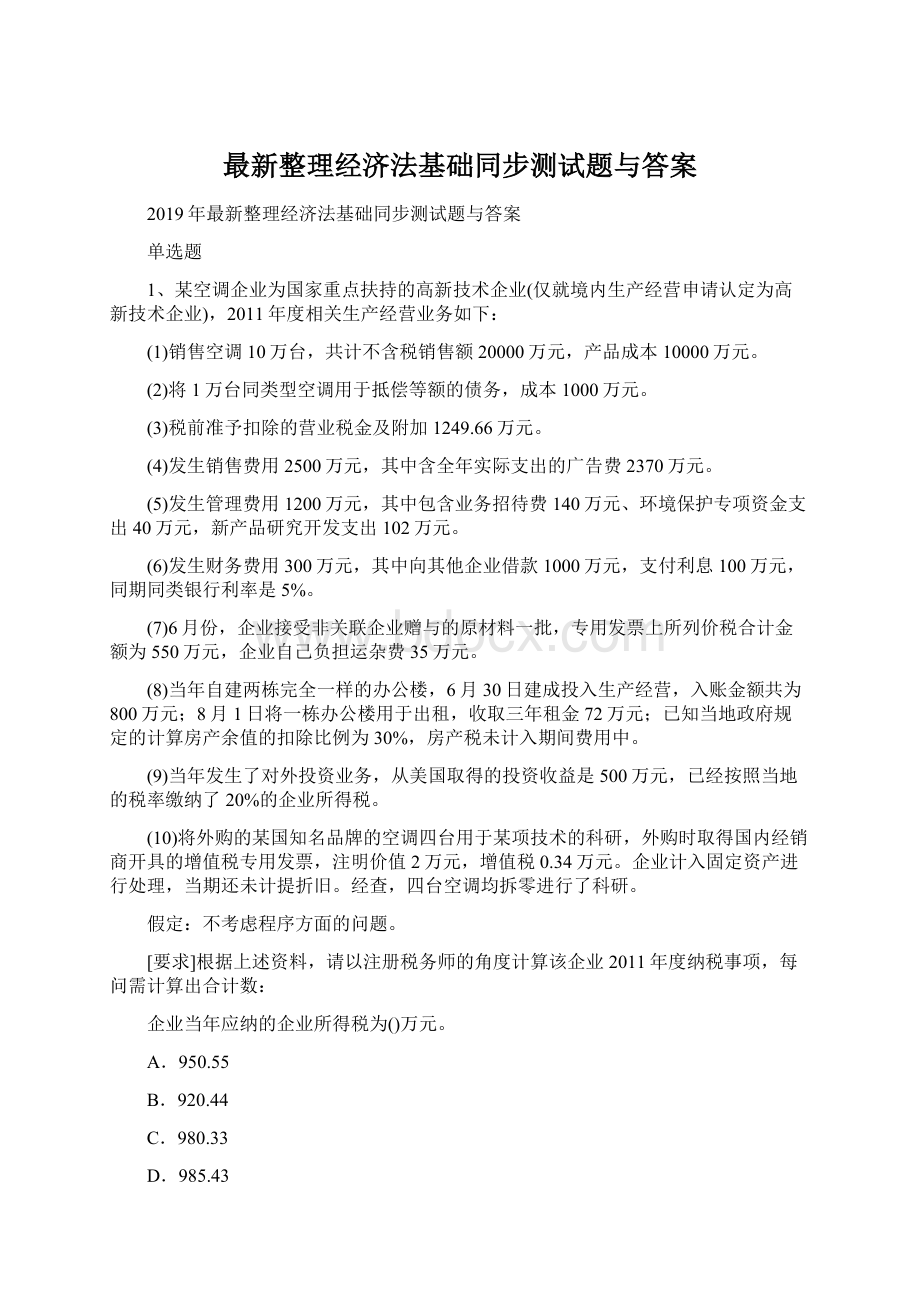

2、某空调企业为国家重点扶持的高新技术企业(仅就境内生产经营申请认定为高新技术企业),2011年度相关生产经营业务如下:

企业当年应纳的房产税为()万元。

A.2.68

B.3.56

C.2.18

D.3.16

[解析]从租计税:

72/(3×

12)×

5×

12%=1.2(万元)

3、2005年,某房地产开发公司销售其新建商品房一幢,取得销售收入1400万元,已知该公司支付与商品房相关的土地使用权费及开发成本合计为480)7元;

该公司没有按房地产项目计算分摊银行借款利息;

该商品房所在省政府规定计征土地增值税时房地产开发费用扣除比例为10%;

销售商品房缴纳的有关税金77万元。

该公司销售该商品房应缴纳的土地增值税为()。

A.225.65万元

B.244.55万元

C.307.05万元

D.308.05万元

B

[解析]房地产开发公司销售新建商品房时,扣除金额=480+480×

10%+77+480×

20%=701(万元),增值额=1400-701=699(万元),增值额与扣除金额的比:

699÷

701=99.71%,适用税率为40%,应缴土地增值税额:

699×

40%-701×

5%=279.6-35.05=244.55(万元)。

4、财政部于1995年1月27日颂布了《中华人民共和国土地增值税暂行条例实施细则》,决定自()起在全国开征土地增值税。

A.1993年12月13日

B.1993年12月25日

C.1994年1月1日

D.1995年2月23日

C

[解析]财政部决定自1994年1月1日起在全国开征土地增值税,这是我国(除台湾省外)开征的第一个对土地增值额或土地收益额征收的税种。

5、在行政诉讼案件的审理中,下列有关是否可适用调解方式结案的说法,错误的是:

A.人民法院审理行政案件不适用调解

B.某些行政案件可以调解方式结案,某些行政案件则不可

C.人民法院审理行政案件基本不适用调解,但若涉及行政赔偿诉讼则可以调解

D.人民法院审理行政案件基本不适用调解,但如果行政案件附带民事诉讼,则附带民事诉讼案件可以调解

[考点]行政诉讼案件中的调解适用

6、下列税种中,属于由地方税务局系统负责征收和管理的是()。

A.地方银行缴纳的企业所得税

B.地方非银行金融机构缴纳的营业税

C.对个人储蓄存款利息征收的个人所得税

D.对证券交易征收的印花税

[解析]我国现行《税法》规定,地方税务局系统负责征收和管理的项目有:

营业税,城市维护建设税(不包括上述由国家税务局系统负责征收管理的部分),地方国有企业、集体企业、私营企业缴纳的所得税,个人所得税(不包括对银行储蓄存款利息所得征收的部分),资源税,城镇土地使用税,耕地占用税,土地增值税,房产税,城市房地产税,车船税,印花税,契税,屠宰税,筵席税及其地方附加,地方税的滞纳金、补税、罚款。

7、根据我国现行规定,融资租赁房屋的,房产税的计税依据为()。

A.房产原值

B.房产租金

C.房产余值

D.房产现值

[解析]融资租赁房屋的,以房产余值为计税依据计征房产税,租赁期内该税的纳税人,由当地税务机关根据实际情况确定。

8、计算企业所得税时可以在税前扣除的项目表述正确的有()。

A.可以按税法规定扣除三项期间费用及所有的税金、附加

B.可以按税法规定扣除三项期间费用及除增值税以外的税金、附加

C.可以按税法规定扣除三项期间费用及除增值税以外的未计入成本费用中的税金、附加

D.可以按税法规定扣除三项期间费用但不能扣除税金、附加

[解析]对于企业缴纳的房产税、车船税、土地使用税、印花税等,已经计人管理费用扣除的,不再作销售税金及附加扣除。

9、下列关于房产税税率的陈述,正确的是()。

A.对个人以市场价格出租的居民住房,可暂按10%的税率征收房产税。

B.我国现行的房产税税率采用的是比例税率

C.目前企业房产税的税率统一为1.2%

D.个人和单位的房产税税率均为从价1.2%计征

[解析]对个人以市场价格出租的居民住房,可暂按4%的税率征收房产税;

房产税的税率有两种,对于企业来说,从价计征,税率为1.2%;

从租计征,税率为12%;

个人和单位的房产税税率不是完全一致的,对于个人租赁的住房,适用4%的税率征收房产税。

10、关于房产税纳税人的下列表述中,不符合法律制度规定的是()。

A.房屋出租的,承租人为纳税人

B.房屋产权所有人不在房产所在地的,房产代管人为纳税人

C.房屋产权属于国家的,其经营管理单位为纳税人

D.房屋产权未确定的,房产代管人为纳税人

A

【解析】根据房产税税收法律制度,房屋出租的,出租人为房产税的纳税人。

11、我国现行房产税实行比例税率,如果依照房产租金收入计算缴纳的,税率为()。

A.12%

B.20%

C.10%

D.1.2%

[解析]我国现行房产税采用比例税率,依照房产余值计算缴纳的,税率为1.2%;

依照房产租金收入计算缴纳的,税率为12%。

12、按照我国现行税法,融资租赁房屋租赁期内房产税的纳税义务人为()。

A.承租人

B.出租人

C.产权所有人

D.由当地税务机关根据实际情况确定

我国现行《税法》规定,融资租赁房屋在计征房产税时应以房产余值计算征收,至于租赁期内房产税的纳税人,由当地税务机关根据实际情况确定。

13、计算企业所得税时可以在税前扣除的项目表述正确的有()。

14、(三) 某企业2007年度相关资料如下:

(1)拥有土地3000平方米,其中绿化占地700平方米。

绿化占地中有400平方米为街心花园,并向周围居民开放;

(2)当年年初购入办公楼一栋,面积1000平方米,价值1500万元,其中价值200万元的部分作为企业办医院用房;

(3)企业将临街厂房的一部分出租给某超市,租金收入为每月5000元;

(4)企业当年购入载客汽车5辆,其中1辆属幼儿园专用,另1辆为附属小学专用。

注:

该省规定按照房产税原值一次扣除20%后的余值计税,城镇土地使用税税额为4元/平方米,当地载客汽车车船税额为每年每辆80元。

2007年该企业应缴纳的车船税为()元。

A.180

B.240

C.320

D.400

暂无解析

15、下列各项中,符合房产税纳税义务人规定的是()。

A.产权属于集体的由承典人缴纳

B.房屋产权出典的由出典人缴纳

C.产权纠纷未解决的由代管人或使用人缴纳

D.产权属于国家所有的不缴纳

16、根据我国现行规定,土地增值税实行四级超率累进税率,对于增值额未超过扣除项目金额50%的部分,税率为()。

A.60%

B.50%

C.40%

D.30%

[解析]增值额上扣除项目金额比例为50%以下的,税率为30%。

17、下列政策符合房产税规定的是()。

A.坐落在乡的邮电所用房应缴纳房产税

B.坐落在乡的邮电所,在县邮政局内核算的房产账中能分清的,不征房产税

C.纳税单位与免税单位共同使用的房屋,应按各自房屋面积计算缴纳房产税

D.对房地产企业建造的商品房,未出售前一律不征收房产税

[解析]选项B,对邮政部门坐落在城市、县城、建制镇、工矿区范围内的房产,应当依法缴纳房产税,对坐落在城市、县城、建制镇、工矿区范围以外的,尚在县邮政局内核算的房产,在单位账中划分清楚的,从2001年1月1日起不再征收房产税;

纳税单位与免税单位共同使用的房屋,按各自使用的部分划分,分别征收或免征房产税;

对房地产开发企业建造的商品房,在出售前不征收房产税,但对出售前房地产开发企业已使用或出租、出借的商品房应按规定征收房产税。

18、工业用途的房产,应缴纳的房产税额为()。

A.应税房产原值×

[1-(10%~30%)]×

1.2%

B.应税房产原值×

1.5%

C.应税房产原值×

[1-(20%~30%)]×

D.应税房产原值×

本题考核的是房产税的纳税额度。

自用的地下建筑的计税方式包括:

(1)工业用途房产,以房屋原价的50%~60%作为应税房产原值;

应纳房产税的税额=应税房产原值×

1.2%。

(2)商业和其他用途房产,以房屋原价的70%~80%作为应税房产原值;

19、应纳房产税的一幢房产原值500000元,已知房产税税率为1。

2%,当地规定的房产税扣除比例为25%,则该房产应缴纳的房产税为()元。

A.6000

B.4500

C.1500

D.1250

房产税从价计征税额=房产原值×

(1-扣除率)×

1.2%。

20、融资租赁房屋,在租赁期内房产税的纳税人是()。

A.租出方

B.租入方

C.免税

D.当地税务机关根据实际情况确定

[解析]融资租赁房屋,在租赁期内房产税的纳税人由当地税务机关根据实际情况确定。