初级会计实务知识点汇总文档格式.docx

《初级会计实务知识点汇总文档格式.docx》由会员分享,可在线阅读,更多相关《初级会计实务知识点汇总文档格式.docx(20页珍藏版)》请在冰豆网上搜索。

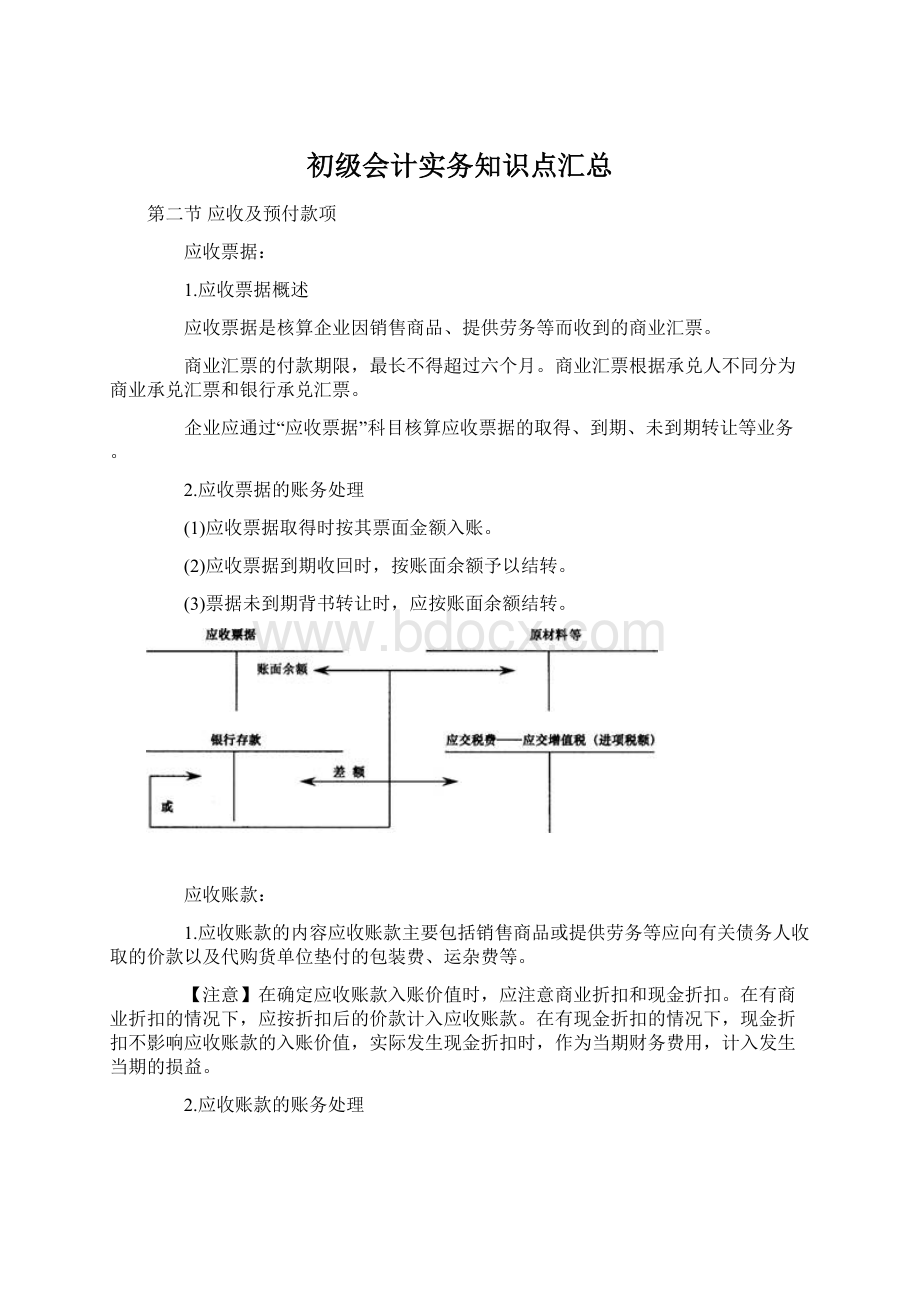

(3)票据未到期背书转让时,应按账面余额结转。

应收账款:

1.应收账款的内容应收账款主要包括销售商品或提供劳务等应向有关债务人收取的价款以及代购货单位垫付的包装费、运杂费等。

【注意】在确定应收账款入账价值时,应注意商业折扣和现金折扣。

在有商业折扣的情况下,应按折扣后的价款计入应收账款。

在有现金折扣的情况下,现金折扣不影响应收账款的入账价值,实际发生现金折扣时,作为当期财务费用,计入发生当期的损益。

2.应收账款的账务处理

企业发生的赊销业务通过“应收账款”科目核算。

“应收账款”科目的借方登记应收账款的增加,贷方登记应收账款的收回及确认的坏账损失,期末余额一般在借方,反映尚未收回的应收账款,如果期末余额在贷方,则反映企业预收的账款。

不单独设置“预收账款”科目的企业,预收的款项也在“应收账款”科目中核算。

预付账款:

预付账款应当按实际预付的金额入账。

预付账款不多的企业,可以不设“预付账款”科目,将预付账款通过“应付账款”科目核算;

但在编制资产负债表时应将应付和预付分别列示。

其他应收款:

其他应收款是指企业除应收票据、应收账款、预付账款等以外的其他各种应收、暂付款项。

应收款项减值:

1.应收款项减值损失的确认

企业应当在资产负债表日对应收款项的账面价值进行检查,若证明应收款项发生减值的,应当将该应收款项的账面价值减记至预计未来现金流量现值,减记的金额确认为减值损失,计提坏账准备。

确定应收账款减值有两种方法,即直接转销法和备抵法。

我国企业会计准则规定采用备抵法确定应收账款的减值。

2.坏账准备的账务处理

(1)坏账准备的计提当期应计提的坏账准备=应收款项的期末余额×

坏账准备计提比例-“坏账准备”调整前账户余额(若为借方余额则减负数)

【注意】计算结果为正数,则为补提(借记“资产减值损失”,贷记“坏账准备”);

计算结果为负数,则为冲销(借记“坏账准备”,贷记“资产减值损失”)。

(2)应收款项作坏账转销(以应收账款为例)

对于已确认坏账并转销的应收款项以后又收回的,另一种会计处理方法是直接按照实际收回的金额,借记“应收账款”等,贷记“坏账准备”,同时借记“银行存款”,贷记“应收账款”等。

第三节交易性金融资产

交易性金融资产的概念:

交易性金融资产主要是指企业为了在近期内出售而持有的金融资产,如企业以赚取差价为目的从二级市场购入的股票、债券、基金等。

交易性金融资产的账务处理:

1.设置的科目

企业通过“交易性金融资产”、“公允价值变动损益”、“投资收益”等科目核算交易性金融资产的取得、收取现金股利或利息、期末计量、处置等业务。

对交易性金融资产科目分别设置“成本”和“公允价值变动”等进行明细核算。

2.交易性金融资产的账务处理

第一,企业在取得交易性金融资产时,应当按照取得金融资产的公允价值作为初始确认金额。

【注意】

第二,交易性金融资产的现金股利和利息

3.交易性金融资产的期末计量

资产负债表日按照公允价值计量,公允价值与账面余额之间的差额计入当期损益。

4.交易性金融资产的处置

出售交易性金融资产时,应将出售时的公允价值与其账面余额之间的差额确认为当期投资收益;

同时将已记入“公允价值变动损益”的金额转到“投资收益”科目中。

【注意】

出售交易性金融资产时,最终确认的投资收益应为出售取得款项与其初始入账金额之间的差额。

第二章 负债

第一节短期借款

取得和偿还:

企业通过“短期借款”科目核算短期借款的取得、偿还情况。

取得短期借款时贷记“短期借款”科目,偿还时借记“短期借款”科目。

计息:

1.企业一般采用月末预提的方式,在资产负债表日按计算确定的短期借款利息费用,借记“财务费用”科目,贷记“应付利息”科目。

2.实际支付利息时,根据已经预提的利息,借记“应付利息”科目,根据当期应计利息,借记“财务费用”科目,根据应付利息总额,贷记“银行存款”科目。

第二节应付及预收款项

应付账款:

应付账款是指企业因购买材料、商品或接受劳务供应等经营活动应支付的款项。

企业应通过“应付账款”科目核算应付账款的发生、偿还、转销等情况。

该科目贷方登记发生的应付账款,借方登记偿还的应付账款,或开出商业汇票抵付的应付账款,或已冲销的无法支付的应付账款。

余额一般在贷方,表示企业尚未支付的应付账款余额。

本科目一般应按照债权人设置明细科目进行明细核算。

应付账款的处理主要涉及以下内容:

1.所购货物与发票账单同时到达,待货物验收入库后,按发票账单、入库单登记入账;

2.所购货物已经验收入库,但发票账单到月终尚未到达时,待月份终了时暂估入账,待下月初再用红字予以冲回;

3.如果购入的资产在形成一笔应付账款时是带有现金折扣的,应付账款的入账金额按发票上记载的应付金额的总额确定。

在这种方法下,应按发票上记载的全部应付金额,借记有关科目,贷记“应付账款”科目,获得的现金折扣,冲减财务费用;

4.企业偿还应付账款或开出商业汇票抵付应付账款时,借记“应付账款”科目,贷记“银行存款”、“应付票据”等科目;

5.确实无法支付的应付账款,直接转入“营业外收入”。

应付票据:

应付票据是指企业购买材料、商品和接受劳务供应等而开出、承兑的商业汇票,包括商业承兑汇票和银行承兑汇票。

企业应通过“应付票据”科目核算应付票据的发生、偿付等情况。

该科目贷方登记开出、承兑汇票的面值及带息票据的预提利息,借方登记支付票据的金额,余额在贷方,表示企业尚未到期的商业汇票的票面金额和应付未付的利息。

应付票据的核算主要包括:

开出并承兑商业汇票、期末计提票据利息、到期支付票款。

开出并承兑商业汇票时,按面值记入“应付票据”的贷方。

如果开出的是银行承兑汇票,应将支付的手续费记入“财务费用”。

企业开出并承兑的商业承兑汇票如果不能如期支付,应在票据到期时,将“应付票据”账面余额转入“应付账款”科目。

企业应付银行承兑汇票到期不能支付,应将应付票据的账面余额转入“短期借款”科目。

应付利息:

应付利息核算企业按照合同约定应支付的利息,包括短期借款、分期付息到期还本的长期借款、企业债券等应支付的利息。

企业应当设置“应付利息”科目,按照债权人设置明细科目进行明细核算。

企业采用合同约定的名义利率计算确定利息费用时,应按合同约定的名义利率计算确定应付利息的金额,记入“应付利息”科目;

实际支付利息时,借记“应付利息”科目,贷记“银行存款”等科目。

预收账款:

预收账款是指企业按照合同规定向购货单位预收的款项。

与应付账款不同,预收账款所形成的负债不是以货币偿付,而是以货物偿付。

企业应通过“预收账款”科目核算预收账款的取得、偿付等情况。

企业预收账款业务不多时,可以不单独设置“预收账款”科目,直接通过“应收账款”科目核算企业发生的预收货款。

企业预收购货单位的款项时,借记“银行存款”科目,贷记“预收账款”科目;

销售实现时,按实现的收入和应交的增值税销项税额,借记“预收账款”科目,贷记“主营业务收入”科目、“应交税费一应交增值税(销项税额)”等科目;

企业收到购货单位补付的款项,借记“银行存款”科目,贷记“预收账款”科目;

向购货单位退回其多付的款项时,借记“预收账款”科目,贷记“银行存款”科目。

第三节应付职工薪酬

应付职工薪酬的内容:

职工薪酬是指企业为获得职工提供的服务而给予各种形式的报酬以及其他相关支出。

职工薪酬主要包括:

职工工资、奖金、津贴和补贴,职工福利费,医疗、养老、失业、工伤和生育等社会保险费,住房公积金,工会经费和职工教育经费,非货币性福利,辞退福利和其他。

应付职工薪酬的账务处理:

企业通过“应付职工薪酬”科目核算应付职工薪酬的提取、结算、使用等情况。

1.确认应付职工薪酬

职工薪酬包括货币性职工薪酬和非货币性职工薪酬,在确认时应该计入相关资产成本或当期损益中。

注意:

第一,企业以自产产品发放给职工作为福利的,应按公允价值及应交销项税额作为应付职工薪酬计入相关资产成本或当期损益;

第二,企业将自有住房无偿提供给职工使用的,应将计提的折旧作为应付职工薪酬计入相关资产成本或当期