税法计算题Word文档下载推荐.docx

《税法计算题Word文档下载推荐.docx》由会员分享,可在线阅读,更多相关《税法计算题Word文档下载推荐.docx(5页珍藏版)》请在冰豆网上搜索。

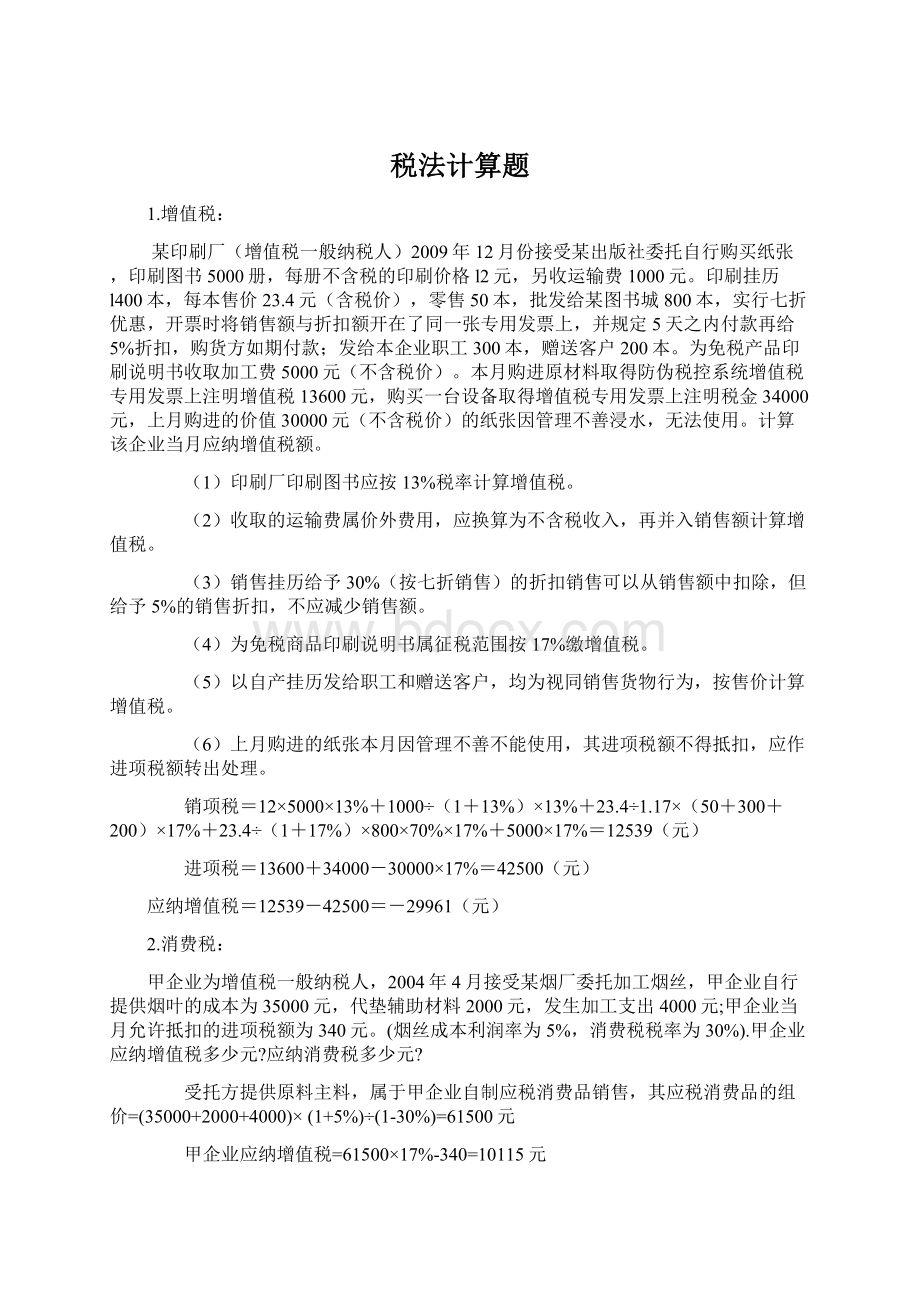

(1+13%)×

13%+23.4÷

1.17×

(50+300+200)×

17%+23.4÷

(1+17%)×

800×

70%×

17%+5000×

17%=12539(元)

进项税=13600+34000-30000×

17%=42500(元)

应纳增值税=12539-42500=-29961(元)

2.消费税:

甲企业为增值税一般纳税人,2004年4月接受某烟厂委托加工烟丝,甲企业自行提供烟叶的成本为35000元,代垫辅助材料2000元,发生加工支出4000元;

甲企业当月允许抵扣的进项税额为340元。

(烟丝成本利润率为5%,消费税税率为30%).甲企业应纳增值税多少元?

应纳消费税多少元?

受托方提供原料主料,属于甲企业自制应税消费品销售,其应税消费品的组价=(35000+2000+4000)×

(1+5%)÷

(1-30%)=61500元

甲企业应纳增值税=61500×

17%-340=10115元

应纳消费税=61500×

30%=18450元

2.复合征收组价公式为:

变化:

组成计税价格=(材料成本+加工费+委托加工数量×

定额税率)÷

(1-比例税率)

三、进口应税消费品应纳税额计算3

(一)计算方法:

组成计税价格=关税完税价格+关税+消费税

增值税租价公式和消费税一样。

3.个人所得税:

王某为一外商投资企业雇佣的中方人员,假定2011年5月,该外商投资企业支付给王某的薪金为7200元,同月,王某还收到其所在的派遣单位发给的工资1900元。

请问:

该外商投资企业、派遣单位应如何扣缴个人所得税?

王某实际应缴的个人所得税为多少?

(1)外商投资企业应为王某扣缴的个人所得税为:

扣缴税额=(每月收入额-2000)×

适用税率-速算扣除数=(7200-2000)×

20%-375=665(元)

(2)派遣单位应为王某扣缴的个人所得税为:

扣缴税额=每月收入额×

适用税率-速算扣除数=1900×

10%-25=165(元)

(3)王某实际应缴的个人所得税为:

应纳税额=(每月收入额-2000)×

适用税率-速算扣除数=(7200+1900-2000)×

20%-375=1045因此,在王某到某税务机关申报时,还应补缴个税为215元(1045-665-165)。

4.土地增值税:

某房地产开发公司于2008年6月受让一宗土地使用权,依据受让合同支付转让方地价款8000万元,当月办妥土地使用证并支付了相关税费。

自2008年7月起至2009年6月末,该房地产开发公司使用受让土地60%(其余40%尚未使用)的面积开发建造一栋写字楼并全部销售,依据销售合同共计取得销售收入18000万元。

在开发过程中,根据建筑承包合同支付给建筑公司的劳务费和材料费共计6200万元,开发销售期间发生管理费用700万元、销售费用400万元、利息费用500万元。

根据上述资料,按照下列序号计算回答问题,每问需计算出合计数。

(说明:

当地适用的城市维护建设税税率为5%;

教育费附加征收率为3%;

契税税率为3%;

购销合同适用的印花税税率为0.3‰;

产权转移书据适用的印花税税率为0.5‰。

其他开发费用扣除比例为4%)(只有70%能够提供金融机构的证明)

(1)计算该房地产开发公司应缴纳的印花税(略)。

(2)计算该房地产开发公司土地增值额时可扣除的地价款和契税。

【答案】=8000×

60%+8000×

3%×

60%=4944(万元)

(3)计算该房地产开发公司土地增值额时可扣除的营业税、城市维护建设税和教育费附加。

【答案】=18000×

5%×

(1+5%+3%)=972(万元)

(4)计算该房地产开发公司土地增值额时可扣除的开发费用。

【答案】=500×

70%+(4944+6200)×

4%=795.76(万元)

(5)计算该房地产开发公司销售写字楼应缴土地增值税的增值额。

【答案】=18000-4944-6200-972-795.76-(4944+6200)×

20%=2859.44(万元)

(6)计算该房地产开发公司销售写字楼应缴纳的土地增值税。

【答案】增值率=2859.44÷

(18000-2859.44)×

100%=18.89%

计算该房地产开发公司销售写字楼应缴纳的土地增值税=2859.44×

30%=857.83(万元)

5.企业所得税:

某市白酒厂为居民企业,主要生产销售白酒,2011年度有关生产经营情况为:

(1)销售自产白酒120标准箱给某大型商场,向购买方开具了增值税专用发票,注明销售额300万元。

销售自产白酒8标准箱给使用单位和消费者个人,开具普通发票,取得销售收入23.4万元;

(2)当年应纳增值税40.93万元,应纳消费税132.42万元;

(3)当年白酒销售成本共计为120万元;

财务费用10万元;

(4)发生管理费用20万元(含业务招待费4万元);

(5)销售费用100万元(含广告费20万元,业务宣传费10万元);

(6)计入成本、费用的实发工资费用150万元,拨缴工会经费5万元并取得专用收据,实际支出职工福利费25万元、职工教育经费5万元,三项经费均超过税法规定的扣除标准;

(7)营业外支出30万元,其中被工商部门行政罚款6万元,向本厂困难职工直接捐赠4万元,通过民政部门向贫困地区捐赠20万元;

(8)接受捐赠收入180万元,当年境内投资收益为57.5万元(被投资方所得税税率为20%)、境外投资收益(税后)20万元(被投资方适用所得税税率为20%)。

已知:

上年超过标准的广告费和业务宣传费40万元。

要求:

根据所给资料,回答下列问题:

该企业2010年应缴纳的企业所得税额为多少万元。

<

1>

、关于企业所得税,下列表述正确的有(ACD )

A.工会经费超标2万元

B.境内投资收益应补缴企业所得税

C.境外的投资所得需要根据税率差补税

D.企业实际缴纳的增值税不能在所得税前扣除

E.受赠收入作为计算招待费的基数

【答案解析】:

境内投资收益应免税,不缴企业所得税;

受赠收入不作为计算招待费的基数。

2>

、业务招待费、广告费及业务宣传费应调整的应纳税所得额为( -15.6)万元。

该企业2011年销售(营业)收入总额=300+23.4÷

(1+17%)=320(万元)

业务招待费限额:

320×

5‰=1.6(万元),小于4×

60%=2.4(万元),准予扣除1.6万元,应调增2.4万元。

广告费和业务宣传费扣除限额=320×

15%=48(万元),实际发生30万元,可以将上年超标广告费和业务宣传费结转至本年扣除18万元,即调减应纳税所得额18万元。

合计应调减应纳税所得额=18-2.4=15.6(万元)

3>

、职工工会经费、职工福利费和职工教育经费应调整的应纳税所得额为(7.25)万元。

三项经费应调增应纳税所得额合计=5+25+5-150×

18.5%=7.25(万元)

4>

、所得税前准予扣除的公益性捐赠为(17.73)万元。

应纳城建税=(40.93+132.42)×

7%=12.13(万元)

应纳教育费附加=(40.93+132.42)×

3%=5.2(万元)

应缴纳的城建税和教育费附加=12.13+5.2=17.33(万元)

会计利润总额=320+180+20+57.5-120-10-20-100-30-132.42-17.33=147.75(万元)

捐赠扣除限额=147.75×

12%=17.73(万元),实际发生20万元,只能扣除17.73万元。

5>

、该企业2011年境内生产经营应纳税所得额为(74.17 )万元。

该企业境内生产经营应纳税所得额=147.75-57.5-15.6+7.25+6+4+(20-17.73)-20(境外投资收益)=74.17(万元)

6>

、该企业2011年应缴纳的企业所得税额为(19.79)万元。

应缴纳企业所得税额=74.17×

25%+20÷

(1-20%)×

(25%-20%)=19.79(万元)

欢迎您下载我们的文档,后面内容直接删除就行

资料可以编辑修改使用

致力于合同简历、论文写作、PPT设计、计划书、策划案、学习课件、各类模板等方方面面,

打造全网一站式需求

ppt课件设计制作,word文档制作,图文设计制作、发布广告等,

公司秉着以优质的服务对待每一位客户,做到让客户满意!

感谢您下载我们文档