新版全方位理财规划报告书14页Word格式文档下载.docx

《新版全方位理财规划报告书14页Word格式文档下载.docx》由会员分享,可在线阅读,更多相关《新版全方位理财规划报告书14页Word格式文档下载.docx(18页珍藏版)》请在冰豆网上搜索。

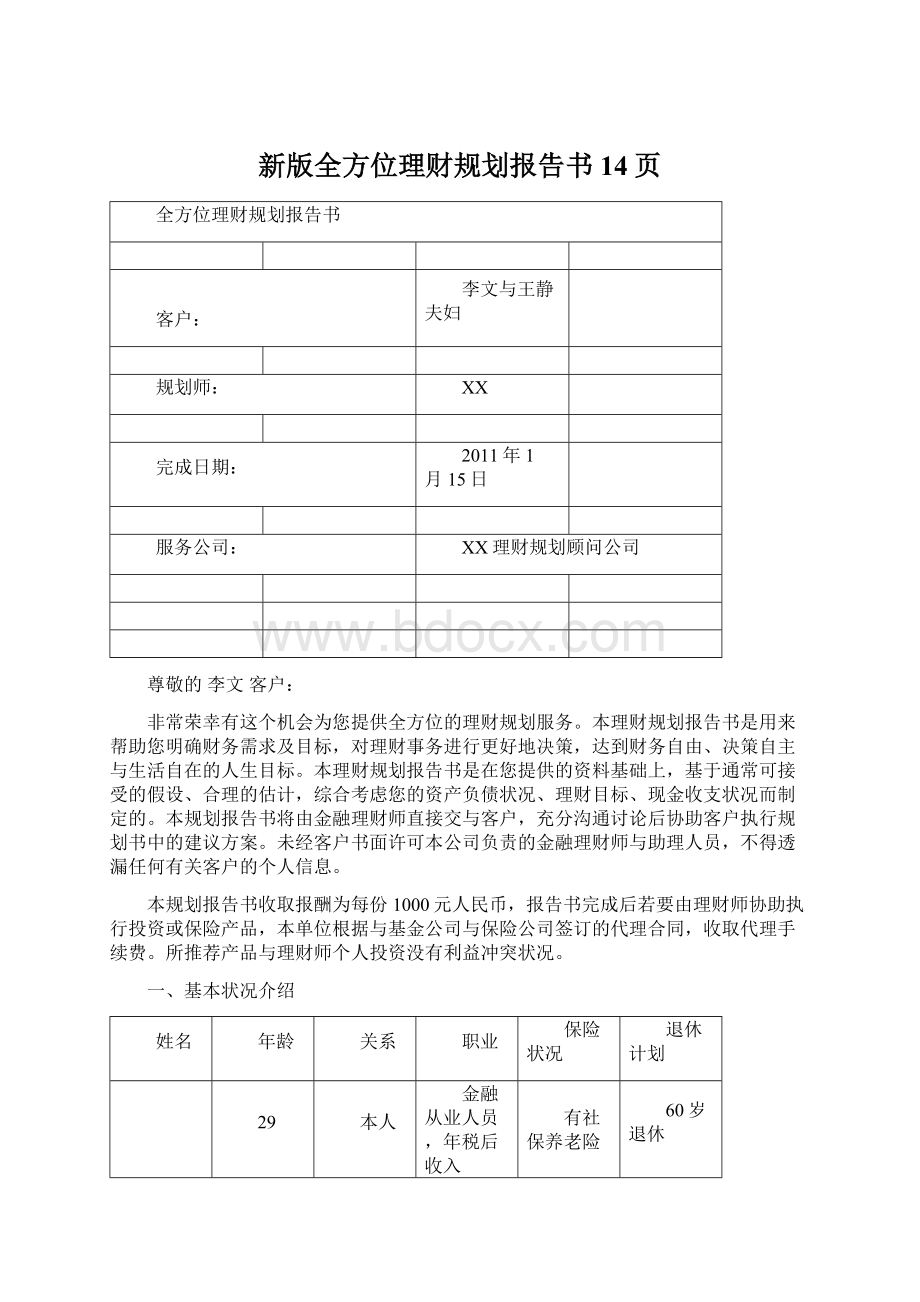

60岁退休

王静

配偶

金融从业人员,年税后收入40000元。

二、基本假设

1)收入增长率5%,支出增长率4%,房价增长率4%,学费增长率5%,退休后社保养老金收入替代率为40%。

房贷利率6%,购房贷款成数70%,年数20年。

房屋折旧率2%。

2)作投资规划时,假设股票的平均报酬率为10%,标准差为20%,债券的平均报酬率为6%,标准差为7%,货币的平均报酬率为4%,视为无风险利率。

三、家庭财务分析

家庭资产负债表

基准日:

2010-12-31

资产

金额

负债净值

存款

$50,000

短期负债

$0

债券

房贷负债

股票

$100,000

生息资产

$150,000

自用房产

$300,000

负债总额

资产总额

$450,000

净值

家庭现金流量表

2010年

项目

比率

本人收入

$50,000

55.56%

配偶收入

$40,000

44.44%

收入总额

$90,000

100.00%

夫妻支出

$48,000

53.33%

子女支出

$0

0.00%

父母支出

保费支出

贷款本息

支出总额

$48,000

净现金流量

$42,000

46.67%

4.家庭财务诊断

1)家庭税后年收入90000元,年支出48,000元,储蓄42000元,储蓄率47%,是一个高储蓄率的家庭,理财规划弹性大。

其中林先生收入贡献率55%,高于林太太的45%

2)无负债,财务稳健,可适度利用财务杠杆加速资产成长。

3)现有存款高于年支出,保持高流动性。

4)没有商业保费支出,夫妻只有社保未投保商业险,保障不足。

5)投资性资产(股票基金)占可运用资金三分之二,比重适当。

四、客户的理财目标与风险属性界定

一)客户的理财目标

根据与客户夫妇的沟通,认定其理财目标依照优先级排列如下:

1)两年内将生育一个子女,培养子女到大学毕业,大学学费每年现值10,000元。

2)同时男方父母将两年后由外地迁入本市居住,帮忙带小孩。

想换购一套现值800,000元的房屋供届时一家五口使用,并负担两老的生活费用。

每增加一个家庭成员,预计增加10,000元的年开销现值,到子女大学毕业或父母85岁为止。

3)小李夫妻60岁同时退休。

退休后实质生活水准不变,退休生活计算到85岁。

二)客户的风险属性

1.风险承受能力

年龄

10分

8分

6分

4分

2分

客户得分

总分50分,25岁以下者50分,每多一岁少1分,75岁以上者0分

46

就业状况

公教人员

上班族

佣金收入者

自营事业者

失业

8

家庭负担

未婚

双薪无子女

双薪有子女

单薪有子女

单薪养三代

置产状况

投资不动产

自宅无房贷

房贷<

50%

房贷>

无自宅

投资经验

10年以上

6~10年

2~5年

1年以内

无

6

投资知识

有专业证照

财金科系毕

自修有心得

懂一些

一片空白

总分

84

2.风险承受态度

忍受亏损%

10

不能容忍任何损失0分,每增加1%加2分,可容忍>

25%得50分

20

首要考虑

赚短现差价

长期利得

年现金收益

抗通膨保值

保本保息

认赔动作

默认停损点

事后停损

部分认赔

持有待回升

加码摊平

4

赔钱心理

学习经验

照常过日子

影响情绪小

影响情绪大

难以成眠

最重要特性

获利性

收益兼成长

收益性

流动性

安全性

避免工具

期货

外汇

不动产

52

3.风险矩阵

风险矩阵

风险能力

低能力

中低能力

中能力

中高能力

高能力

风险态度

工具

0-19分

20-39分

40-59分

60-79分

80-100分

低态度0-19分

货币

70%

50%

40%

20%

0%

10%

30%

预期报酬率

5.00%

5.40%

6.00%

6.80%

8.00%

标准差

3.40%

4.28%

5.64%

7.66%

11.24%

中低态度20-39分

60%

8.40%

12.86%

中态度40-59分

8.80%

14.57%

中高态度60-79分

80%

7.60%

9.20%

10.71%

16.34%

高态度80-100分

90%

9.60%

18.15%

4.根据风险属性的资产配置

分数

投资工具

资产配置

相关系数

承受能力

4.00%

2.00%

0.5

承受态度

30.00%

7.00%

0.2

最高报酬率

27.18%

70.00%

10.00%

20.00%

0.1

最低报酬率

-9.58%

投资组合

14.36%

5.资产配置图

五.保险规划

由于本方案为已婚家庭,且未来养亲责任增加,采用遗书需要法规划保额。

分两阶段

1.目前应有保额

弥补遗属需要的寿险需求

配偶当前年龄

29

当前的家庭生活费用

配偶的个人收入

$40,000

家庭年支出缺口

$8,000

($2,000)

家庭未来生活费准备年数

31

家庭未来缺口的年金现值

$164,804

($41,201)

上大学4年学费支出现值

家庭房贷余额及其他负债

家庭生息资产

$150,000

遗属需要法应有的寿险保额

$54,804

($151,201)

目前已投保寿险保额

应加保寿险保额

20年缴费定期寿险费率

23.02

应增加的年保费预算

$126

说明:

家庭年支出缺口=当前的家庭生活费用-配偶个人收入

未来年支出缺口现值=PV(I=折现率以3%计算,n=未来生活准备年数,PMT=家庭年支出缺口,0,1)

应有寿险保额=未来年支出缺口现值+大学学费支出现值+家庭房贷及其他负债余额-家庭生息资产

本案本人若失去收入,有8000元的年支出缺口,没有负债,有生息资产,寿险保额需求只有5.5万元。

配偶则没有支出缺口,不需投保。

。

2.两年后应有保额

$51,917

$44,100

$55,125

$7,817

($3,208)

$154,492

($63,407)

$605,696

$159,135

$641,053

$423,154

27.50

$1,763

$1,163

两年后生活费用增加,加上购房后负担贷款,因此产生寿险保额需求。

依据同样的方法计算,考虑两年后