财务管理学计算题期末文档格式.docx

《财务管理学计算题期末文档格式.docx》由会员分享,可在线阅读,更多相关《财务管理学计算题期末文档格式.docx(9页珍藏版)》请在冰豆网上搜索。

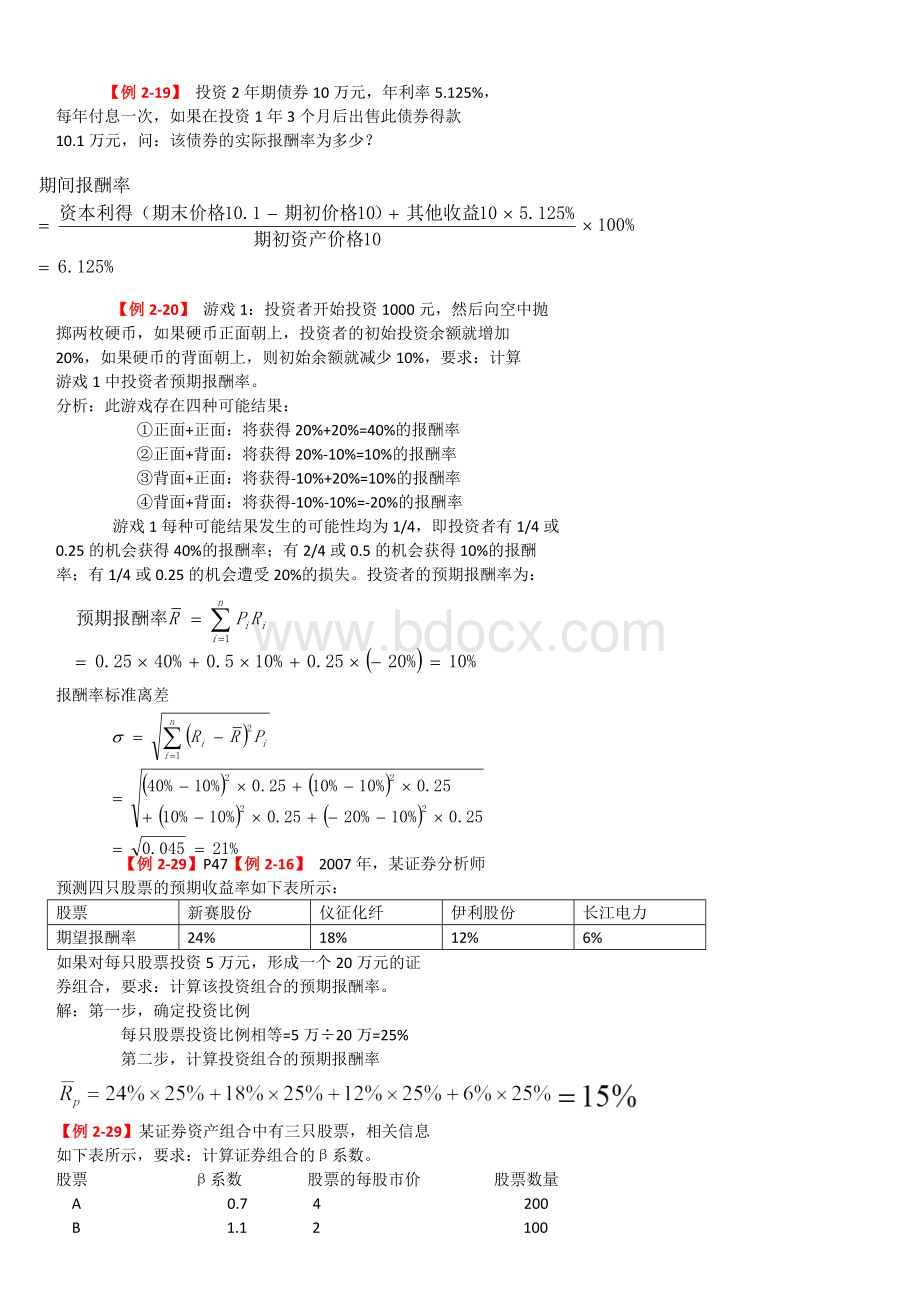

报酬率标准离差

【例2-29】P47【例2-16】2007年,某证券分析师

预测四只股票的预期收益率如下表所示:

股票

新赛股份

仪征化纤

伊利股份

长江电力

期望报酬率

24%

18%

12%

6%

如果对每只股票投资5万元,形成一个20万元的证

券组合,要求:

计算该投资组合的预期报酬率。

解:

第一步,确定投资比例

每只股票投资比例相等=5万÷

20万=25%

第二步,计算投资组合的预期报酬率

【例2-29】某证券资产组合中有三只股票,相关信息

如下表所示,要求:

计算证券组合的β系数。

股票β系数股票的每股市价股票数量

A0.74200

B1.12100

C1.710100

第一步,计算各个股票所占价值比重。

第二步,计算组合的β系数。

【例2-30】P54【例2-17】科林公司持有由甲、乙、

丙三种股票构成的证券组合,它们的β系数分别是2、1

和0.5,在组合中所占比重分别为60%、30%、10%,股

票的平均收益率为14%,无风险利率为10%,要求:

证券组合的风险收益率。

第一步,计算证券组合的β系数

第二步,计算证券组合的风险报酬率

=6.2%

【例2-31】P57林纳公司股票的β系数为2,无风险

利率为6%,市场上所有股票的平均报酬率为10%,要求

计算林纳公司股票的必要报酬率。

【例】某股票的β系数为1.17,短期国库券利率为

4%,股票价格指数的报酬率即市场平均报酬率为10%,

要求:

确定投资该股票的必要报酬率。

【例2-32】P62【例2-23】A公司拟购买另一家公

司发行的公司债券,该债券面值为100元,期限5年,票

面利率为10%,按年计息。

当前市场利率为8%,要求:

确定该债券合适的投资价格。

【例2-33】P62【例2-24】B公司计划发行一种两年

期带息债券,面值为100元,票面利率为6%,每半年付

息一次,到期一次偿还本金,债券的市场利率为7%。

要

求:

确定该债券的公平价格。

半年利息额=100×

6%÷

2=3元,

转换后市场利率=7%÷

2=3.5%

转换后计息期数=1年付息次数2×

付息年数2=4

【例2-34】华商公司拟购买黄河公司发行的债券作

为投资,该债券面值为100元,期限为7年,票面利率

为8%,单利计息,到期还本付息,当前的市场利率为

6%,问:

该债券发行价格多少时才可以购买?

该债券发行价格小于等于103.74元才能购买

【例2-35】P62【例2-25】面值为100元,期限为5

年的零息债券,到期按面值偿还,当时市场利率为8%,

确定投资者可以投资的价格。

投资者可以投资的价格是等于或低于68.1元。

【例2-36】P65【例2-24】B公司的优先股每季分

红2美元,20年后B公司必须以每股100美元价格回购优先

股,股东要求的报酬率为8%,要求:

计算该优先股价值。

换算后报酬率=8%÷

一年分红次数4=2%

换算后期数=1年分红次数4×

分红年数20=80,

【例2-37】P64【例2-25】美洲航空公司对外流通的

优先股每季度支付股利为每股0.6美元,年必要报酬率为

12%,要求:

计算美洲航空公司优先股价值。

换算后报酬率=12%÷

1年分红次数4=3%

【例2-38】P66【例2-26】一只股票预期未来3年每

年每股可获现金股利3元,3年后预计以每股20元售出,

投资者要求的回报率为18%,要求:

计算该股票的价值。

【例2-39】P66【例2-27】某只股票采取固定股利

政策,每年每股发放现金股利2元,必要收益率为10%,

【例2-40】P67【例2-28】时代公司准备投资购买

东方信托投资股份有限公司的股票,该股票去年每股股利

为2元,预计以后每年以4%的增长率增长,时代公司经分

析后,认为必须得到10%的收益率,才能购买东方信托投

资股份有限公司的股票,要求:

确定合适的购买价格。

合适的购买价格为小于34.67元。

【例4-1】教材P188【例6-1】ABC公司准备

从银行取得一笔长期借款1000万元,手续费1%,

年利率为5%,期限3年,每年结息1次,到期一次

还本,公司所得税率为25%。

要求:

计算该笔借

款的资本成本率。

【例4-2】教材P188【例6-2】承例1数据资

料,但手续费忽略不计,要求:

计算该笔贷款的

资本成本率。

【例4-3】教材P188【例6-3】ABC公司准备

从银行取得一笔长期借款1000万元,年利率为5%

期限3年,每年结息1次,到期一次还本,银行要

求的补偿余额为20%,公司所得税率为25%。

要

计算该笔借款的资本成本率。

【例4-4】教材P188【例6-4】ABC公司借款

1000万元,年利率5%,期限3年,每季结息1次,

到期一次还本。

公司所得税率为25%,忽略不计

筹资费用,要求:

【例4-5】教材P189【例6-5】ABC公司拟发行面

值为100元、期限5年、票面利率为8%的债券,每年结

息一次,发行费用为发行价格的5%,公司所得税率为

25%。

①计算平价发行该债券的资本成本率;

②计

算溢价10元发行该债券的资本成本率;

③计算折价5元

发行该债券的资本成本率。

①计算平价发行该债券的资本成本率

②计算溢价10元发行该债券的资本成本率

③计算折价5元发行该债券的资本成本率

【例4-6】教材P190【例6-6】ABC公司拟发行一批

普通股,发行价格为每股12元,每股发行费用1元,预定

每年分配现金股利每股1.2元。

计算股票的资本成

本率

【例4-7】教材P190【例6-7】XYZ公司准备增发普

通股,每股的发行价格为15元,发行费用每股1.5元,预

计第一年分派现金股利每股1.5元,以后每年股利增长

4%,要求:

计算该股票的资本成本率。

【例4-8】教材P190【例6-8】已知某股票的β值为

1.5,市场报酬率为10%,无风险报酬率为6%,要求:

计

算该股票的资本成本率。

【例4-9】教材P191【例6-10】ABC公司准

备发行一批优先股,每股发行价格为5元,发行费

用0.2元,年股利为0.5元,要求:

计算优先股资本

成本率。

【例4-10】教材P192【例6-11】ABC公司现有长

期资本总额10000万元,其中长期借款2000万元,长期债

券3500万元,优先股1000万元,普通股3000万元,保留

盈余500万元,各种长期资本成本率分别为4%、6%、

10%、14%和13%。

计算ABC公司的综合资本成

本率。

【例4-11】教材P198【例6-17】XYZ公司在营业

总额为2400万元~3000万元以内,固定成本总额为800

万元,变动成本率为60%(指变动成本占营业额的比率)

公司2007年-2009年的营业总额分别为2400万元、2600

万元和3000万元。

测算XYZ公司的营业杠杆利益。

解:

XYZ公司由于固定成本放大作用给企业带来的好

处即营业杠杆利益测算如下表:

年份

2007年

2008年

2009年

营业额

2400万元

2600万元

3000万元

营业额增长率

8%

15%

变动成本

1440

1560

1800

固定成本

800

息税前利润

160

240

400

利润增长率

50%

67%

2007年息税前利润160=营业额2400-变动成本1440-固定成本800

2008年息税前利润增长率=息税前利润变动额80÷

变动前息税前利润变动额160=50%

2009年息税前利润增长率=息税前利润变动额160÷

变动前息税前利润变动额240=67%

说明XYZ公司有效地利用了营业杠杆,获得了息税前利润增长幅度大于营业额增长幅度的营业杠杆利益。

【例4-13】教材P200【例6-19】XYZ公司的产品

销量40000件,单位产品售价1000元,销售总额4000万

元,固定成本总额为800万元,单位产品变动成本为600

元,变动成本率为60%,变动成本总额为2400元。

计算公司的营业杠杆系数

【例4-14】教材P201【例6-20】XYZ公司2007年-

2009年的息税前利润分别为160万元、240万元和400万

元,每年的债务利息为150万元,公司所得税率为25%,

测算XYZ公司的财务杠杆利益。

解:

XYZ公司2008年、2009年息税前利润增长并且

经过固定利息费用的放大作用所获得的税后利润的额外增

长即财务杠杆利益如下表:

息税前利润/万元

息税前利润增长率

债务利息

150

税前利润

10

90

250

所得税(税率25%)

2.5

22.5

62.5

税后利润

7.5

67.5

187.5

税后利润增长率

800%

178%

2008年息税前利润增长率=增长额(240-160)÷

160=50%

2009年息税前利润增长率=增长