初级会计职称考试《经济法基础》冲刺卷一Word文件下载.docx

《初级会计职称考试《经济法基础》冲刺卷一Word文件下载.docx》由会员分享,可在线阅读,更多相关《初级会计职称考试《经济法基础》冲刺卷一Word文件下载.docx(21页珍藏版)》请在冰豆网上搜索。

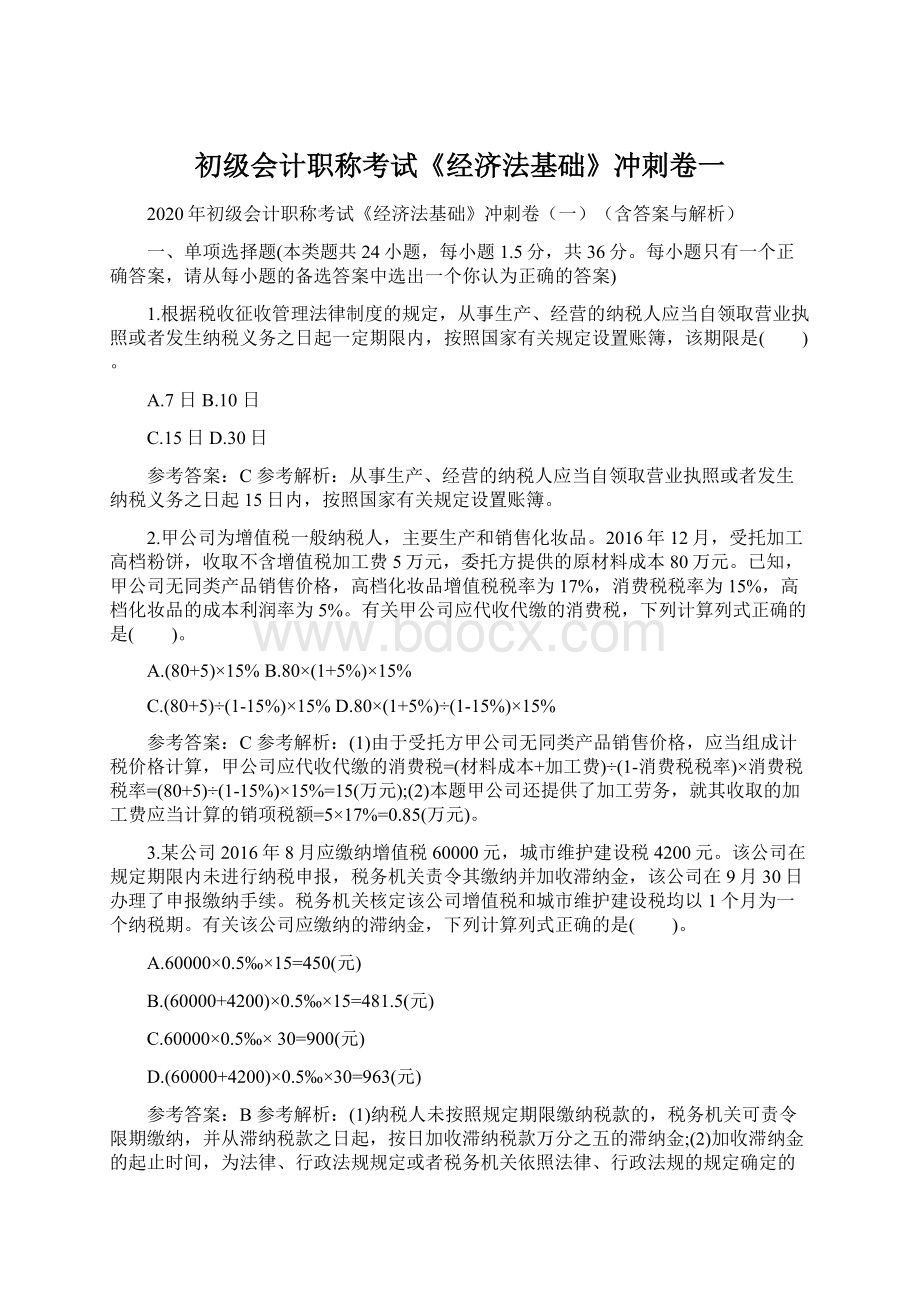

C.(80+5)÷

(1-15%)×

15%D.80×

(1+5%)÷

(1)由于受托方甲公司无同类产品销售价格,应当组成计税价格计算,甲公司应代收代缴的消费税=(材料成本+加工费)÷

(1-消费税税率)×

消费税税率=(80+5)÷

15%=15(万元);

(2)本题甲公司还提供了加工劳务,就其收取的加工费应当计算的销项税额=5×

17%=0.85(万元)。

3.某公司2016年8月应缴纳增值税60000元,城市维护建设税4200元。

该公司在规定期限内未进行纳税申报,税务机关责令其缴纳并加收滞纳金,该公司在9月30日办理了申报缴纳手续。

税务机关核定该公司增值税和城市维护建设税均以1个月为一个纳税期。

有关该公司应缴纳的滞纳金,下列计算列式正确的是( )。

A.60000×

0.5‰×

15=450(元)

B.(60000+4200)×

15=481.5(元)

C.60000×

30=900(元)

D.(60000+4200)×

30=963(元)

B参考解析:

(1)纳税人未按照规定期限缴纳税款的,税务机关可责令限期缴纳,并从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金;

(2)加收滞纳金的起止时间,为法律、行政法规规定或者税务机关依照法律、行政法规的规定确定的税款缴纳期限届满次日起至纳税人实际缴纳税款之日止;

(3)增值税纳税人以1个月为一个纳税期的,自期满之日起15日内申报纳税。

城建税由纳税人在缴纳增值税、消费税的同时缴纳,其纳税期限与增值税、消费税的纳税期限一致。

因此,本题8月份应缴纳的增值税、城建税最晚于9月15日缴纳,自9月1613(含)起计算滞纳天数,该公司实际缴纳税款的日期为9月30日,滞纳天数为15天,应缴纳的滞纳金金额=(60000+4200)×

15=481.5(元)。

4.根据民事诉讼法律制度的规定,下列各项中,不能导致诉讼时效中断的情形是( )。

A.当事人提起诉讼

B.当事人一方提出要求

C.当事人同意履行义务

D.发生不可抗力致使权利人不能行使请求权

D

5.甲公司长期拖欠乙公司房屋租金,双方发生纠纷,期问一直未约定纠纷的解决方式。

为解决该纠纷,乙公司可采取的法律途径是( )。

A.提请仲裁B.提起行政诉讼

C.提起民事诉讼D.申请行政复议

C

参考解析:

(1)租赁纠纷属于民事纠纷,排除选项BD;

(2)当事人之间一直未约定纠纷解决方式,说明当事人之间不存在仲裁协议,不能通过仲裁途径解决纠纷,排除选项A。

6.根据税收征收管理法律制度的规定,纳税人已开具的发票存根联和发票登记簿的保存期限是( )。

A.3年B.5年

C.10年D.15年

B参考解析:

已经开具的发票存根联和发票登记簿,应当保存5年。

7.2015年6月5日,张某到甲公司工作,双方口头约定劳动合同期限2年,试用期1个月,每月20日发放工资。

有关甲公司与张某之间的关系,下列说法正确的是( )。

A.甲公司与张某劳动关系建立的时问为2015年6月20日

B.甲公司与张某劳动关系建立的时间为2015年7月5日

C.如果甲公司至2015年12月5日才与张某签订书面劳动合同,甲公司在正常工资之外应向张某支付6个月的工资补偿

D.如果甲公司至2016年12月5日才与张某签订书面劳动合同,甲公司在正常工资之外应向张某支付11个月的工资补偿

D参考解析:

(1)选项AB:

用人单位自用工之日(2015年6月5日)起即与劳动者建立劳动关系;

(2)选项C:

双方补订书面劳动合同时自用工之日起超过1个月但不满1年,甲公司应当自用工之日起满1个月的次日(2015年7月5日)至补订书面劳动合同的前1日(2015年12月4日)向张某每月支付2倍的工资(1倍正常工资+1倍工资补偿),即在正常工资之外向张某支付共计5个月的工资补偿;

(3)选项D:

双方补订书面劳动合同时距用工之日已超1年,甲公司应自用工之日起满1个月的次日至满1年的前1日向张某支付工资补偿,共计11个月。

8.根据劳动合同法律制度的规定,下列有关非全日制用工形式的表述中,正确的是( )。

A.双方当事人可约定试用期

B.双方当事人可以订立口头劳动合同

C.劳动报酬结算支付周期最长不得超过30日

D.用人单位可以随时通知劳动者终止用工,但应向劳动者支付经济补偿金

(1)选项A:

非全日制用工双方当事人“不得约定”试用期。

非全日制用工劳动报酬结算支付周期最长不得超过“15日”。

非全日制用工双方当事人任何一方都可以随时通知对方终止用工;

终止用工,用人单位不向劳动者支付经济补偿金。

9.根据资源税法律制度的规定,下列各项中,属于资源税纳税人的是( )。

A.销售湖盐的盐矿

B.销售石油制品的加油站

C.进口金属矿石的冶炼企业

D.批发居民用煤炭制品的煤站

A参考解析:

(1)选项C:

“进口”矿产品不征收资源税;

(2)选项BD:

应税产品在生产销售环节已经缴纳资源税的,在批发、零售等环节不再征收资源税(当然,居民用煤炭制品、石油制品也不属于资源税应税产品)。

10.甲公司是增值税一般纳税人,2016年12月将其作为固定资产核算的一批电脑作为职工福利发放。

该批电脑2015年购进时取得增值税专用发票,注明价款为20万元,增值税税额为3.4万元,已提取符合规定的折旧额8万元。

已知,增值税税率为17%。

有关甲公司将该批电脑作为职工福利发放时应当转出的进项税额,下列计算列式正确的是( )。

A.20×

17%=3.4(万元)

B.20×

(1+17%)×

17%=3.98(万元)

C.(20-8)×

17%=2.04(万元)

D.(20-8)÷

17%=1.74(万元)

C参考解析:

已抵扣进项税额的固定资产、无形资产或者不动产,发生税法规定的不得从销项税额中抵扣情形的,按照下列公式计算不得抵扣的进项税额:

不得抵扣的进项税额=固定资产、无形资产或者不动产净值×

适用税率。

在本题中,该批电脑购进时取得增值税专用发票,计税基础为20万元,已提取符合规定的折旧额8万元,净值=20-8=12(万元)。

11.下列有关国内信用证办理和使用要求的表述中,符合支付结算法律制度规定的是( )。

A.信用证结算方式可以用于转账,也可以支取现金

B.开证行应向申请人收取不低于开证金额30%的保证金

C.信用证到期不获付款的,议付行可从受益人账户收取议付金额

D.申请人交存的保证金和存款账户余额不足支付的,开证行有权拒绝付款

信用证结算方式只适用于国内企业之间商品交易产生的货款结算,并且只能用于转账结算,不得支取现金;

(2)选项B:

开证行在决定受理时,应向申请人收取不低于开证金额20%的保证金,并可根据申请人资信情况要求其提供抵押、质押或由其他金融机构出具保函;

申请人交存的保证金和其存款账户余额不足支付的,开证行仍应在规定的付款时问内进行付款,对不足支付的部分作逾期贷款处理。

12.甲公司高级技术人员张某2015年度月平均工资为20000元,公司所在地职工月平均工资为4500元。

2016年甲公司每月应扣缴张某基本养老保险费的下列计算列式中,正确的是( )。

A.4500×

2×

8%=720(元)

B.20000×

8%=1600(元)

C.4500×

8%=360(元)

D.4500×

3×

8%=1080(元)

(1)职工个人按照本人缴费工资的8%缴费,记入个人账户;

(2)本人月平均工资高于当地职工月工资300%的,按当地职工月平均工资的300%作为缴费基数。

因此,甲公司每月应扣缴张某基本养老保险费的数额=4500×

8%=1080(元)。

参考教材P77。

13.李某月工资3000元,当地月最低工资2200元,李某因工作疏忽导致公司财产损失15000元。

根据劳动合同法律制度的规定,该公司每月最多从李某工资中扣除( )元,以逐月赔偿损失。

A.600B.800

C.2200D.2400

A

因劳动者本人原因给用人单位造成经济损失的,用人单位可按照劳动合同的约定要求其赔偿经济损失。

经济损失的赔偿,可从劳动者本人的工资中扣除。

但每月扣除的部分不得超过劳动者当月公司的20%。

若扣除后的剩余工资部分低于当地月最低工资标准,则按最低工资标准支付。

(1)李某当月工资的80%=3000×

80%=2400(元);

(2)当地月最低工资为2200元;

(3)公司每月应至少向李某发放工资2400元,相应地,最多可以扣除的金额=3000-2400=600(元)。

参考教材P49。

14.根据企业所得税法律制度的规定,企业缴纳的下列税金中,不得在计算企业所得税应纳税所得额时扣除的是( )。

A.增值税B.消费税

C.资源税D.房产税

允许在企业所得税税前扣除的税金,是指企业发生的除“企业所得税”和“增值税”以外的各项税金及附加。

参考教材P236。

15.甲制药厂(增值税一般纳税人)2016年12月销售降压药600箱,取得含增值税价款702万元,没收逾期未退包装物押金23.4万元。

有关甲制药厂销售降压药增值税销项税额的下列计算中,正确的是( )。

A.(702+23.4)×

17%=123.318(万元)

B.(702+23.4)÷

(I+17%)×

17%=105.4(万元)

C.702×

17%=119.34(万元)

D.[702+23.4÷

(1+17%)]×

17%=122.74(万元)

B

(1)降压药属于非酒类产品,其包装物押金在逾期没收时应价税分离后并入销售额计税,选项C未将逾期没收的包装物押金并入销售额计税,错误;

(2)“702万元”和“23.4万元”均为含增值税收入,均应价税分离,选项A完全未作价税分离,选项D仅对“23.4万元”作价税分离,均为错误选项。

参考教材P172。

16.甲食品厂2016年11月将职工食堂专用的一台设备改用于生产车间生产食品。

甲食品厂针对上述业务作出的下列处理中,符合增值税法律制度规定的是( )。

A.凭该设备购进时取得的增值税专用发票,在2016年11月份作转增进项税额处理

B.凭该设备购进时取得的增值税普通发票,在2016年11月份作转增进项税额处理

C.凭该设备购进时取得的增值税专用发票,在2016年12月份作转增进项税额处理

D.凭该设备购进时取得的增值税普通发票,在2016年12月份作转增进项税额处理

按照税法规定不