2005年12月理财规划师二级真题答案Word文档下载推荐.doc

《2005年12月理财规划师二级真题答案Word文档下载推荐.doc》由会员分享,可在线阅读,更多相关《2005年12月理财规划师二级真题答案Word文档下载推荐.doc(6页珍藏版)》请在冰豆网上搜索。

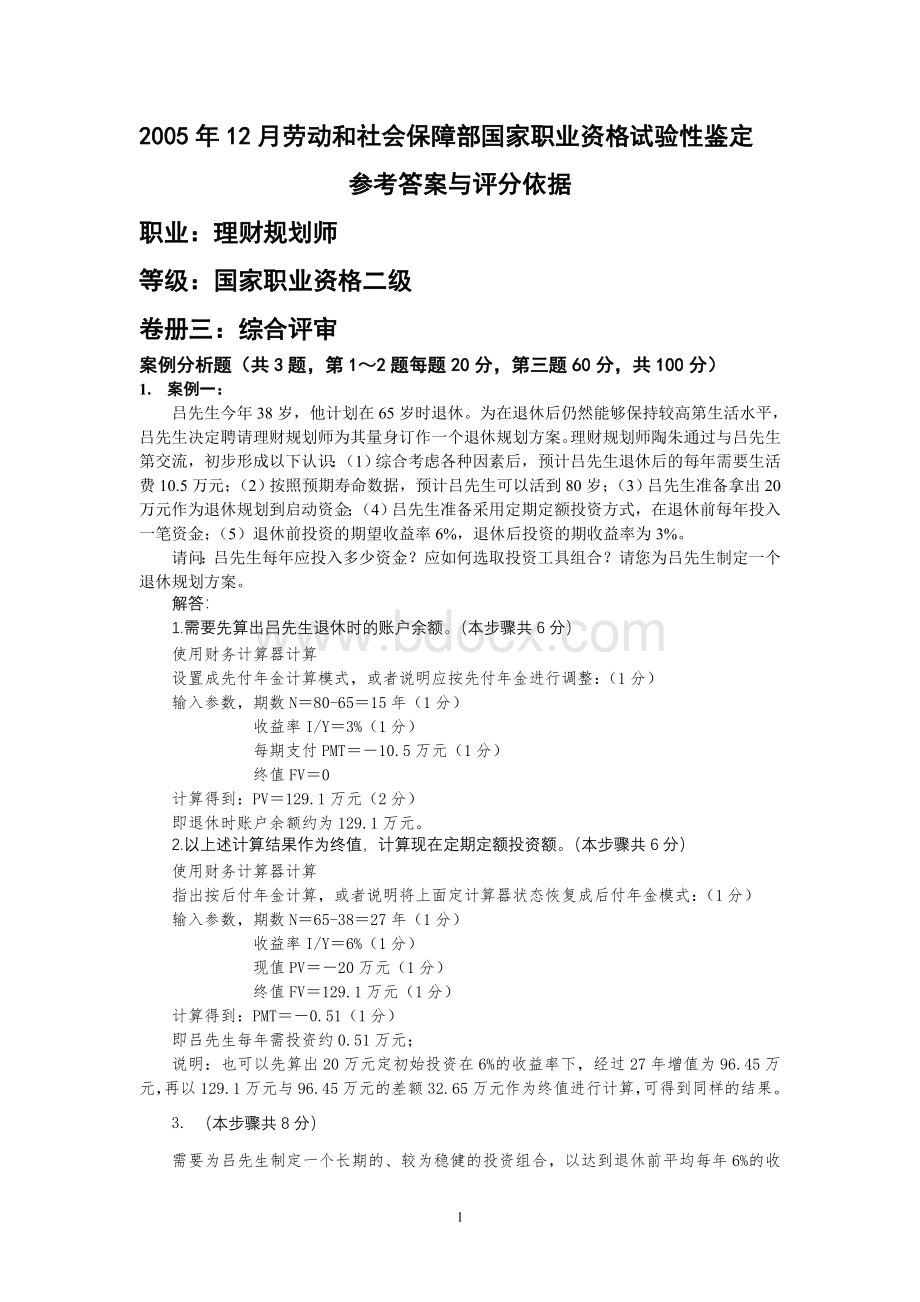

请您为吕先生制定一个退休规划方案。

解答:

1.需要先算出吕先生退休时的账户余额。

(本步骤共6分)

使用财务计算器计算

设置成先付年金计算模式,或者说明应按先付年金进行调整:

(1分)

输入参数,期数N=80-65=15年(1分)

收益率I/Y=3%(1分)

每期支付PMT=-10.5万元(1分)

终值FV=0

计算得到:

PV=129.1万元(2分)

即退休时账户余额约为129.1万元。

2.以上述计算结果作为终值,计算现在定期定额投资额。

指出按后付年金计算,或者说明将上面定计算器状态恢复成后付年金模式:

输入参数,期数N=65-38=27年(1分)

收益率I/Y=6%(1分)

现值PV=-20万元(1分)

终值FV=129.1万元(1分)

PMT=-0.51(1分)

即吕先生每年需投资约0.51万元;

说明:

也可以先算出20万元定初始投资在6%的收益率下,经过27年增值为96.45万元,再以129.1万元与96.45万元的差额32.65万元作为终值进行计算,可得到同样的结果。

3.(本步骤共8分)

需要为吕先生制定一个长期的、较为稳健的投资组合,以达到退休前平均每年6%的收益率的目标。

(2分)

考虑到大盘股票基金大长期平均收益率约为8%~12%,长期债券的平均收益率约为4%~6%,可以考虑使用基金组合完成投资目标。

(3分)

如下方案可供参考:

(1)定期定额投资于混合型基金,该基金股票和债券大约各占50%左右;

(2)一半资金投资于中长期债券基金,一半资金投资于大盘股票基金或收入型基金;

……

2.案例二:

小马今年25岁,硕士毕业后进入一家外资企业担任职员,每月税后收入为6500元,由于家在外地,小马租房独自居住,每月房租需要1000元。

除了日常开支需要1500元外,小马几乎把所有的余钱都用于消费和娱乐,是个典型的“月光族”。

最近小马渐渐觉得他的消费习惯十分不好,需要加以调整,而且他准备3年后买一套住房,与女友结婚。

小马的计划是先买一个面积较小的户型,预计市场价格在45万元左右。

请结合小马的消费方式调整为其设计一个购房方案。

基本分析:

(本步骤共10分)

1.小马目前的消费习惯不佳,应适当节约。

以目前当收入水平判断,应可结余出购房款项。

2.小马当计划是购买一套小户型住宅,45万元左右。

需要首付款及各项手续费等最少10万元、以此为需求,因为属于中短期投资,在4%短收益率假定下,可以计算出小马每月需投资定数额。

即:

FV=100000,P/Y=12,I/Y=4%,N=36月,PV=0,求PMT

使用财务计算器,得到PMT=-2619元;

所以要实现购房定目标,小马每月应将工资的40%左右结余,所以要求小马在消费习惯上做出较大的改进,有一定的压力、但考虑到小马刚毕业不久,工资会适当上涨,所以这一要求并不高。

理财建议:

1.减少消费当建议,如限制娱乐消费、防止过度使用信用卡等;

2.建议小马定期储蓄或定期定额投资、因为3年期使用属于中短期投资,所以应投资于风险较低、流动性较好的工具上。

以下建议供参考:

(1)70%投资于收入型股票基金或混合基金(年收益率6%~8%左右),30%储蓄;

(2)50%短期债券基金(年收益率为2%~3%)加50%大盘股票基金(年收益率6%~8%);

3.案例三:

朱先生今年43岁,是一位网球教练员,每月税后收入在10000元左右。

其妻方女士是一名政府公务员,每月税后收入在3500元左右。

朱先生大父亲早已经离世,其母和他的弟弟共同生活。

目前他们维一的孩子今年13岁,正在读初中一年级。

朱先生一家原先居住的房屋限值60万元,目前租给了一对年轻夫妇,每月可获得税后租金收入1200元。

现在他们居住在2000年购置的第二套房中,市值70万元,房屋贷款已提前还清。

除了上述两处房产外,朱先生一家另有各类银行存款约20万元(包括全年收取的税后银行存款利息3000元)。

此外,他们还购买了总值10万元的股票型基金(包括全年收到的税后1000元收益)。

和很多人一样,他们还买了不少国债,目前国债总值约为20万元(包括全年获取的利息约6000元)。

朱先生一家有很好的保险意识,购买了不少商业保险,保单的现金价值约为15万元。

朱先生一家的其他财务情况如下:

目前每年的保费支出约为21000元;

为提高孩子的综合素质,朱先生每年会在孩子的身上花费10000元的各类补充教育支出;

朱先生还是个孝子,每月要向其母亲支付1000元的瞻养费;

全家每个月的日常支出约为3800元左右,日常保有的零用现金大约在2500元左右。

朱先生很注重生活品质,每年都会携全家外出旅游一次,为次一年要掏出11000元左右的旅游费用。

朱先生一直比较关注理财的问题,在解决了保险规划的问题后,朱先生觉得还有必要加强对家庭财产的管理,主要有以下几个方面的问题需要关注:

1.朱先生觉得他们在现金管理上存在明显的不足,需要好好规划一番。

2.朱先生的孩子5年后就将升入大学,按照他们的生活水平预计,孩子大学四年需要的教育生活费用总计约为10万元(其家庭生活水准较高)。

朱先生希望能以定期定额投资的方式为其孩子准备子女教育金。

3.朱先生的风险意识很强,出于万一的考虑,朱先生决定提前拟定一份遗嘱对财产分配进行安排,这同样需要专家的意见。

提示:

1.信息收集时间为2006年1月,资料截止时间为2005年12月31日。

2.假定通货膨胀率为2.5%,投资期望收益率为6%。

1.客户财务状况分析:

(本步骤共18分)

(1)编制客户资产负债表(3分,日期、姓名未填各扣0.5分)

客户资产负债表

日期:

2005-12-31姓名:

朱先生夫妇

资产

金额

负债

现金

2500

住房贷款

银行存款

200000

其他负债

现金与现金等价物小计

202500

负债总计

其他金融资产

450000

个人实物资产

1300000

净资产

1952500

资产总计

负债与净资产总计

(2)编制客户现金流量表(3分,日期、姓名未填各扣0.5分)

客户现金流量表

2005-1-1~2005-12-31姓名:

收入

支出

工资薪金

162000

按揭还款

投资收入

24400

日常支出

45600

收入总计(+)

186400

其他支出

54000

支出总计(-)

99600

支出总计

结余

86800

(3)客户财务状况的比率分析(共6分)

①客户财务比率表(2分,考察前四项,每个比率0.5分)

结余比例

0.47

投资与净资产比率

0.46

清偿比率

1

负债比率

负债收入比率

②客户财务比率分析:

(4分,考察前四项,每个比率1分)

客户的各项指标良好。

结余比率达到0.47,说明客户有较强的储蓄和投资能力。

投资与净资产比率高达0.46,说明客户有较强的投资意识,高于一般人0.2左右的水平。

客户的投资意识较强,金融投资比例保持在比较合理的水平上。

无任何负债,清偿比率为1,负债比率为0,财务状况良好。

(4)客户财务状况预测(3分)

鉴于客户所从事的职业的周期性特点,可以判断它目前的收入处于比较高的阶段,以后收入水平很可能下降,应该为退休、养老多做打算。

随着年龄的增长,保险医疗的费用会有所增加。

孩子5年后即将上大学,家庭支出将会加大。

但以目前家庭财务状况看,支付孩子上大学的费用没有什么问题。

(5)客户财务状况总体评价(3分)

总体看来,客户资产总额较大,无负债,结余比例较高,财务状况较好。

主要缺陷是,房租收益率过低,只有2.4%,导致投资结构不合理。

可以考虑重新装修住房,以提高租金水平,或者如果预期房价上涨空间有限,可以考虑将用于出租的住房出售,所得款项投资于收益率更高的金融工具上。

活期存款20万元过多,应考虑更高收益的投资品种,并同时做好现金规划。

没有做遗产规划,万一朱先生出现意外,遗产分配可能会发生纠纷。

2.确定客户理财目标(共24分)

(1)理财目标的规范化界定与分类(6分)

A.现金规划:

减少活期存款的比重,适当选用其他现金管理工具。

(短期规划)(2分)

B.子女教育规划:

为5年后孩子上大学准备足够的教育费用。

(中长期规划)(2分)

C.遗产规划:

为保证母亲安享晚年,应将适当比例的资产留给母亲,其余留给孩子和妻子。

(长期规划)(2分)

(2)理财目标的可行性分析(18分)

A.现金规划(3分)

建议保留2~3万元的活期存款或货币市场基金,其余款项如果不用作消费,可以找到收益率达到6%~8%的投资产品;

如部分配置于债券基金,部分配置于股票基金。

B.子女教育规划(7分)

5年后孩子上大学,并有可能继续攻读硕士以上学位(国内外),国内四年大学学费加生活费共需10万元,可通过两种方式准备这10万元。

(在6%的投资收益率假定下)通过定期定额投资方式,即:

FV=10万元,I/Y=6%,N=5年,PV=0,经计算得到PMT=-1.77万元;

即每年需投资约1.77万元。

以朱先生一家目前的财务状况看,是较为容易完成的。

当然也可以将上述两种方法同时使用。

C.遗产规划(6分)

朱先生家庭收入情况较好,没有负债,净资产额度很大,考虑到人生出现重大风险的可能性,朱先生有必要预先就遗产处理问题进行安排。

按照《继承法》规定,朱先生的第一顺序继承人有:

其母、其配偶、其子女。

由于其配偶拥有家庭财产的一半,并且拥有稳定的工作和收入,其未来的生活会有比较好的保障。

其遗产份额可以降低。

其母已经年迈,为老人安享晚年,应当享有较多遗产。

其子尚处于求学阶段,没有收入,为保障其能有充分的生活和教育资金,也应当享有较多遗产。

因此,朱先生的遗产应当按照上述的差异化标准进行分配,不应等比例分配。

(2分)如下分配比例可作参考:

其母获得35%,其配偶获得25%,其子获得40%。

D.其他建议(2分)

朱先生一家可以考虑购置一辆轿车,以提高生活品质。

由于朱先生从事的职业特点,自己开车可以提高工作效率,或增加收入。

一辆中级轿车约15万元左右,因目前有20万元的银行存款,部分可以用于购车。

由于房屋出租收益率过低,如果预期房价涨幅不大,可以考虑将旧住房出售,投资于期望收益率更高的金融工具上,比如长期债券、收入型基金等。

除了进行子女教育规划,还应着