造纸行业区域竞争力分析DOC.docx

《造纸行业区域竞争力分析DOC.docx》由会员分享,可在线阅读,更多相关《造纸行业区域竞争力分析DOC.docx(35页珍藏版)》请在冰豆网上搜索。

造纸行业区域竞争力分析DOC

2012年造纸行业区域竞争力分析

第一节造纸行业区域分布

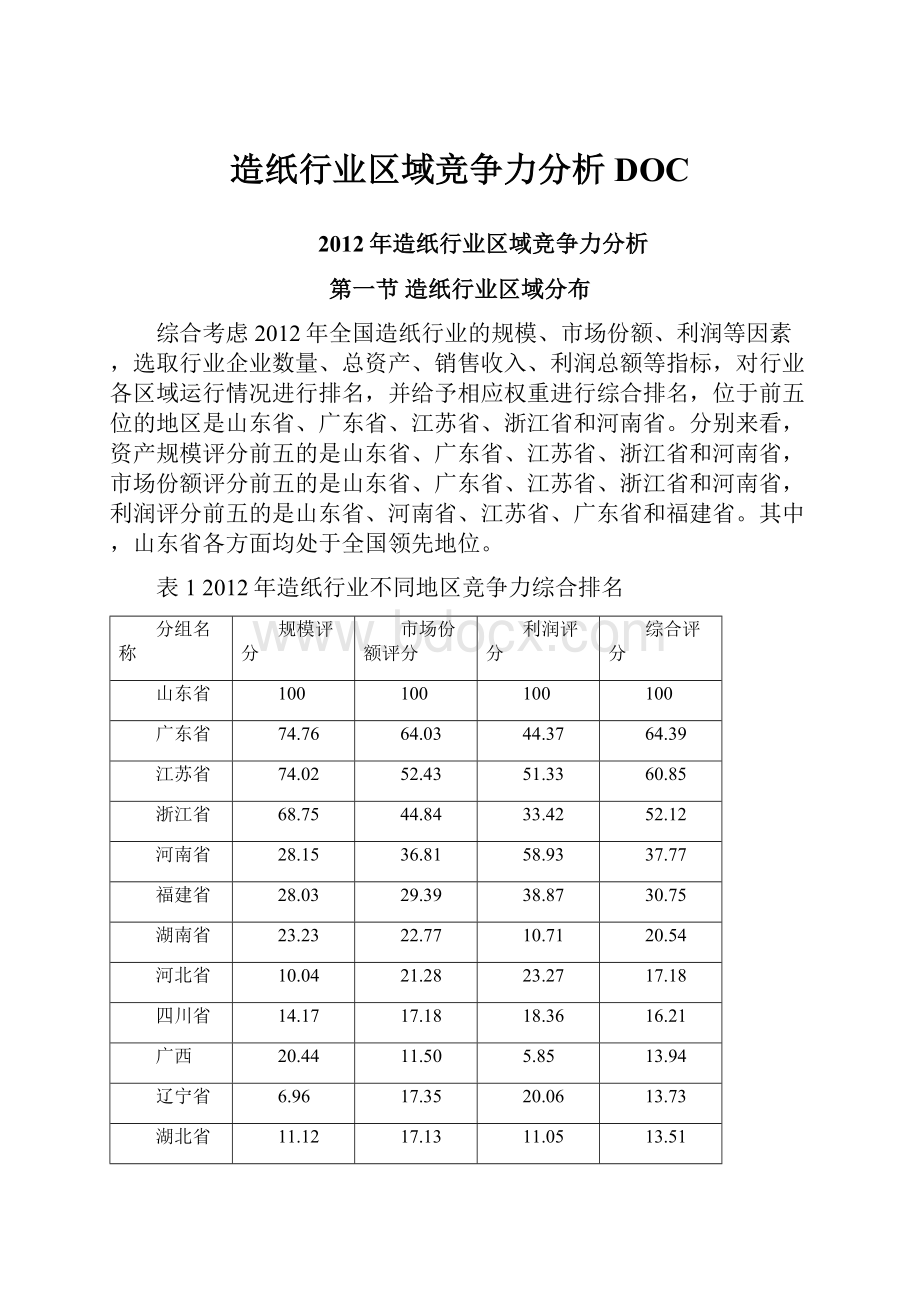

综合考虑2012年全国造纸行业的规模、市场份额、利润等因素,选取行业企业数量、总资产、销售收入、利润总额等指标,对行业各区域运行情况进行排名,并给予相应权重进行综合排名,位于前五位的地区是山东省、广东省、江苏省、浙江省和河南省。

分别来看,资产规模评分前五的是山东省、广东省、江苏省、浙江省和河南省,市场份额评分前五的是山东省、广东省、江苏省、浙江省和河南省,利润评分前五的是山东省、河南省、江苏省、广东省和福建省。

其中,山东省各方面均处于全国领先地位。

表12012年造纸行业不同地区竞争力综合排名

分组名称

规模评分

市场份额评分

利润评分

综合评分

山东省

100

100

100

100

广东省

74.76

64.03

44.37

64.39

江苏省

74.02

52.43

51.33

60.85

浙江省

68.75

44.84

33.42

52.12

河南省

28.15

36.81

58.93

37.77

福建省

28.03

29.39

38.87

30.75

湖南省

23.23

22.77

10.71

20.54

河北省

10.04

21.28

23.27

17.18

四川省

14.17

17.18

18.36

16.21

广西

20.44

11.50

5.85

13.94

辽宁省

6.96

17.35

20.06

13.73

湖北省

11.12

17.13

11.05

13.51

上海市

13.04

12.44

12.09

12.61

安徽省

9.91

10.97

9.09

10.17

江西省

6.07

10.64

13.11

9.31

海南省

15.75

2.70

4.66

8.31

天津市

9.56

6.81

7.58

8.07

重庆市

9.29

6.74

6.64

7.74

吉林省

5.44

4.87

13.89

6.90

内蒙古

2.35

4.24

7.06

4.05

北京市

3.06

2.79

6.89

3.72

陕西省

2.35

3.46

5.59

3.44

黑龙江省

4.20

3.05

2.17

3.34

云南省

4.33

2.55

1.64

3.08

宁夏

5.66

1.36

-6.52

1.50

贵州省

2.17

1.25

-0.89

1.19

新疆

1.58

0.75

1.26

1.18

新疆

1.42

0.31

0.17

0.72

宁夏

1.21

0.39

0.31

0.70

山西省

0.97

0.66

0.22

0.69

甘肃省

0.63

0.55

0.41

0.55

数据来源:

世经未来

中国造纸企业分布广泛,区域集中度较低。

2012年,全国共有造纸企业7207家,东部沿海地区是我国重要的造纸企业聚集区域,企业数量相对较多,广东、浙江、山东、江苏和福建五省占据了国内企业总数的55.17%。

中西部地区,河南、湖南、四川、河北等地区分布了18.40%的造纸企业。

数据来源:

世经未来

图12012年我国造纸行业各地区企业数量分布情况

从资产规模看,资产规模排在前五位的是山东、广东、江苏、浙江和河南,合计占比62.17%。

其中,山西、重庆、甘肃、新疆的资产规模增长较快,增长最快的是山西省,同比增长56.48%。

从销售收入看,销售收入排在前五位的是山东、广东、江苏、浙江和河南,合计占比58.39%。

除了海南、北京、宁夏,各省市销售收入均实现了同比增长,增长最快的是甘肃省,同比增长42.98%。

从利润总额看,利润总额排名前五的是山东、河南、江苏、广东和福建,合计占比58.57%。

大部分省份的利润同比实现增长,增速最快的甘肃省同比增长达1428.65%,吉林省增速较高,为192.94%,同时也有一些省份利润同比有较大的下滑,下滑幅度最大的是宁夏省,同比下降88.80%。

表22012年全国造纸行业区域分布情况

单位:

亿元,%

分组名称

资产总计

同比增速

销售收入

同比增速

利润总额

同比增速

全国

11636.08

8.07

12458.91

9.55

691.81

12.34

北京市

63.96

-3.35

68.20

-4.25

9.51

-7.6

天津市

200.12

11.05

166.26

17.05

10.46

26.53

河北省

210.14

6.51

519.38

16.63

32.13

5.92

山西省

20.20

56.48

16.00

31.56

0.30

-6.28

内蒙古

49.26

1.37

103.46

2.53

9.75

27.03

辽宁省

145.62

4.01

423.33

12.42

27.69

29.19

吉林省

113.74

11.84

118.77

7.38

19.18

192.94

黑龙江省

87.93

6.42

74.46

17.31

3.00

71.96

上海市

272.81

4.03

303.53

3.68

16.69

19.82

江苏省

1548.98

-0.17

1279.49

5.55

70.86

6.3

浙江省

1438.60

5.8

1094.32

1.69

46.13

-16.8

安徽省

207.48

17.96

267.76

12.33

12.55

29.94

福建省

586.63

16.14

717.32

8.42

53.67

19.87

江西省

127.03

20.5

259.72

20.58

18.10

22.66

山东省

2092.62

11.49

2440.39

14.43

138.06

13.65

河南省

589.17

18.47

898.28

9.78

81.36

3.24

湖北省

232.78

19.02

418.03

25.97

15.26

13.87

湖南省

486.15

4

555.63

6.64

14.78

-22.31

广东省

1564.53

3.02

1562.62

2.36

61.25

17.13

广西

427.64

12.18

280.53

26.68

8.08

80.6

海南省

329.65

1.43

65.78

-1.47

6.44

24.88

重庆市

194.34

37.25

164.44

35.57

9.16

8.94

四川省

296.57

21.32

419.31

6

25.35

46.11

贵州省

45.48

10.16

30.50

10.63

-1.22

-0.85

云南省

90.70

6.26

62.14

17.19

2.26

-13

陕西省

49.28

10.69

84.41

17.34

7.71

39.58

甘肃省

13.17

33.92

13.39

42.98

0.57

1428.64

宁夏

118.38

-3.13

33.23

-18.33

-9.01

-88.8

新疆

33.11

26.77

18.25

10.72

1.73

17.04

数据来源:

世经未来

分别来看,企业平均资产排名前五位的省市依次是海南、宁夏、山东、江苏和广西,其中海南省高达41.21亿元;从企业平均销售收入来看,海南、山东、宁夏、河南和内蒙古位于全国前列,其中海南省高达8.22亿元;从平均利润排序来看,海南、吉林、内蒙古、北京和河南位列全国前列,其中海南省高达80476.88万元。

海南省的各项指标均居全国第一位。

从综合排序来看,海南和山东平均效益处于全国前列,综合平均值较好。

表32012年全国造纸行业平均规模及效益情况

单位:

亿元,万元

企业平均资产

企业平均销售收入

企业平均利润总额

全国

1.61

1.73

9599.17

广东省

1.30

1.30

5091.53

浙江省

1.61

1.23

5171.82

山东省

2.65

3.09

17497.92

江苏省

2.45

2.02

11195.06

福建省

1.28

1.56

11692.04

河南省

1.52

2.32

21023.37

湖南省

1.40

1.60

4247.65

四川省

0.94

1.32

7997.96

河北省

0.77

1.90

11725.58

辽宁省

0.55

1.60

10450.54

湖北省

1.08

1.94

7097.39

安徽省

0.97

1.26

5892.2

上海市

1.36

1.52

8345.64

广西

2.36

1.55

4462.66

江西省

0.89

1.82

12656.77

天津市

1.48

1.23

7750.52

重庆市

2.05

1.73

9643.65

吉林省

1.32

1.38

22298.91

陕西省

0.77

1.32

12050.91

云南省

1.54

1.05

3833.71

内蒙古

1.09

2.30

21661.93

黑龙江省

1.95

1.65

6656.42

北京市

1.45

1.55

21621.82

贵州省

1.57

1.05

-4217.21

山西省

0.84

0.67

1247.92

新疆

1.44

0.79

7537

甘肃省

0.77

0.79

3356

宁夏

8.46

2.37

-64345

海南省

41.21

8.22

80476.38

数据来源:

世经未来

第二节行业布局情况及发展趋势

一、布局现状:

“北向南移”产业布局政策略有成效

根据2007年10月的《造纸产业发展政策》、2011年12月的《造纸工业发展“十二五”规划》,我国造纸工业计划实现由北向南推移及优化产业布局。

从近三年的实际情况看,我国造纸业的产业布局略有改善,但效果并不显著。

截至2012年12月末,长江以北纸及纸板产量占全国总产量的比重为36.49%,较上年同期下降1.18个百分点;长江以南的产量占比为43.86%,较上年同期上升2.02个百分点;长江流域的产量占比为19.65%,较上年同期下降10.84个百分点。

数据来源:

世经未来

图22010-2012年机制纸及纸板累计产量占比地域分布

二、布局规划

2012年年初公布的《造纸工业发展“十二五”规划》对全国6个区域的31个省(区、市)的原料林基地建设,实现经济、环境保护等全面发展进行了规划布局。

表4我国造纸行业区域布局规划

区域

省市

发展特点

长江中下游地区

包括上海、江苏、浙江、安徽、江西、湖北和湖南7个省(市)

该地区纸及纸板产量占全国总产量的37%左右,是我国造纸第一大产区。

这个区域水资源相对丰富,但水污染、湖泊富营养化问题比较突出。

未来2年,该区域造纸工业应高度重视防治污染与节水并重,实施主要污染物排放总量控制。

湖南、湖北、江西、安徽南部地区适宜发展速生丰产林,应继续推进林纸一体化发展。

长江三角洲具有区位优势和较发达的造纸工业基础,利用进口木浆和国内废纸,建设文化用纸、包装纸板及特种纸生产基地。

黄淮海地区

包括北京、天津、河北、山西、山东和河南6个省(市)

该地区造纸产量占全国造纸产量的30%左右,是我国第二大产区。

这个区域是草浆主要产区,水资源紧缺,环境容量小,优质纤维资源短缺,产业发展支撑条件受到限制,属产业结构调整重点区域。

未来2年,区域内产业结构调整力度要加大,控制增量与优化存量并重,通过淘汰落后产能获得增量,并强化环境监管,严格控制造纸工业的用水总量和主要污染物排放总量。

要调整原料结构和企业布局,加快淘汰落后产能,适度发展化学机械木浆,增加商品木浆和废纸的利用。

这个区域原则上不再布局新的制浆造纸企业。

华南沿海地区

包括广东、广西、福建和海南4省

该地区造纸产量占全国造纸总产量的22%左右,是我国第三大产区。

这个区域总体上纤维资源和水资源丰富。

未来2年,该区域造纸工业应实施调整与治污并重和主要污染物排放总量控制。

要充分发挥区位优势,采取推进造纸原料林基地建设和利用境外木片等措施,发展林纸一体化基地。

珠江三角洲地区要控制开发强度,应以商品浆和废纸造纸,进一步完善、健全包装纸板生产基地,同时调整产品结构,改变产品结构单一的状况。

东北地区

包括辽宁、吉林、黑龙江3个省

该地区造纸产量占全国造纸总产量的2%左右,是我国北方发展速生林基地的主要区域。

该区域土地资源丰富,有一定纤维、水资源条件和造纸工业基础,应充分利用振兴东北老工业基地相关政策,在自然条件和水资源条件较好的区域适当发展制浆造纸,以现有大型骨干制浆造纸企业为依托,加强业内优质资源整合和技术改造,加快淘汰落后产能。

充分利用国外纤维资源,同时配套建设以现有中幼龄林改培为主的速生丰产原料林和芦苇基地。

西南地区

包括重庆、四川、贵州、云南和西藏5个省(区)

该地区造纸产量占全国造纸总产量的6%左右。

该区域多属高山与高原,水资源相对丰富,林竹资源开发潜力大,但开发有一定难度。

四川、重庆地区要以竹资源开发为重点,合理规划布局,发展竹浆。

贵州、云南可适当发展一定规模的木浆和竹浆,变资源优势为经济优势。

西北地区

包括内蒙古、陕西、甘肃、青海、宁夏和新疆6个省(区)

该地区造纸产量占全国造纸总产量的3%左右。

该区域地处江河源头,大部分地区生态环境脆弱,区内纤维、水资源短缺,不宜发展造纸工业。

该区域要通过骨干企业的兼并重组,淘汰落后产能,做到节能减排、清洁发展。

数据来源:

世经未来

第三节造纸行业重点区域发展分析

一、山东省

(一)规模:

第一大省

山东省是我国造纸行业大省,山东因具有丰富的麦草资源和能源资源(主要是煤)在发展造纸产业方面具有低成本优势。

随着全国经济的快速发展,纸的需求旺盛,一直处于供不应求之状态,这就为山东造纸工业的发展创造了良好的内部和外部条件。

到目前为止,山东省造纸行业已经形成了以晨鸣纸业、华泰纸业、太阳纸业、博汇纸业、泉林纸业、银河纸业、华金集团、泰山纸业、亚太森博等为代表的大型造纸企业。

2012年山东纸浆产量占全国32%以上,继续位居全国第一;机制纸及纸板产量也是全国第一,2012年产量占全国17%以上。

2012年,山东省造纸行业的运行情况表现平稳,资产、收入和利润比重均在2011年的基础上略有上升。

从近5年的走势来看,山东省造纸行业资产、收入和利润占比总体上有所回落,资产和收入占比回落幅度不大,利润占比下降较为明显,说明行业竞争程度越来越激烈。

数据来源:

国家统计局

图32008-2012年山东省造纸企业资产、收入和利润占比

(二)经济运行状况:

利润总额出现较大幅度增长

从财务指标上来看,2012年山东省造纸行业的盈利能力略有下降。

销售利润率是2008年以来最低值,但盈利能力仍好于全国全行业水平。

偿债能力也有所下降,其中利息保障倍数由2011年的4.15倍下降至2012年的3.65倍,是2008年以来最低值;负债率比2011年有所上升,且产权比较也略有升高,行业偿债风险略有加大。

发展能力有待提升。

利润总额同比上升13.65%,而收入同比增长14.43%,行业发展能力表现抢眼。

营运能力有所提升,应收账款周转效率、产成品周转率均比2011年有所上升,流动资产周转率略低于2011年,但要好于全国全行业水平。

表52008-2012年山东造纸行业主要财务指标对比分析

单位:

%,倍,次

2012年12月

2011年12月

2010年11月

2009年11月

2008年11月

盈利能力

销售毛利率

12.66

13.34

13.06

14.27

13.94

销售利润率

5.66

5.78

6.79

6.62

7.29

资产报酬率

9.09

8.92

9.69

8.92

10.74

偿债能力

负债率

60.00

58.99

57.12

55.57

56.60

产权比率

149.98

143.87

133.21

125.09

130.44

利息保障倍数

3.65

4.15

5.61

5.43

5.29

发展能力

利润总额增长率

13.65

-1.08

27.90

1.70

17.99

资产增长率

11.49

14.27

14.06

13.44

21.21

销售收入增长率

14.43

20.89

24.75

9.42

18.00

营运能力

应收帐款周转率

24.72

18.67

19.08

17.72

18.84

产成品周转率

29.85

24.97

26.30

23.71

16.99

流动资产周转率

2.82

3.04

3.17

3.23

3.47

数据来源:

国家统计局

(三)子行业运行效益

1、子行业规模及效益情况:

纸制品制造业发展较好

2012年山东省纸制品制造业发展较好。

以占行业9.88%的资产总额实现了占行业25.88%的销售收入和占行业33.08%的利润总额;且利润总额是三个子行业中增速最快的,高达24.06%;行业的亏损总额也同比下降5.22%,总体表现较好。

山东纸浆制造业表现相对较差,销售收入和利润均有所下降,分别下降12.08%和70.77%。

表62012年山东省造纸行业子行业规模及效益情况

单位:

个,%,亿元

纸浆制造

造纸

纸制品制造

企业数量

企业数量

11

268

510

占比

1.39

33.97

64.64

资产总额

资产总额

35.83

1850.07

206.72

同比增长

5.28

12.30

5.76

占比

1.71

88.41

9.88

销售收入

销售收入

22.03

1786.77

631.58

同比增长

-12.08

15.90

11.59

占比

0.90

73.22

25.88

利润总额

利润总额

0.52

91.87

45.67

同比增长

-70.77

10.83

24.06

占比

0.38

66.55

33.08

亏损额

亏损额

0.21

2.00

0.40

同比增长

-

-22.66

-5.22

占比

8.08

76.61

15.31

数据来源:

世经未来

2、子行业财务分析:

纸制品制造业财务状况最好

整体来看,2012年山东省纸制品制造业财务状况最好,盈利能力、成长能力、营运能力和偿债能力均是三个子行业中最好的。

偿债能力方面,纸制品制造业资产负债率仅为41.23%,远低于同期平均水平;产权比率为70.14%,也远低于同期平均水平;利息保障倍数达到了16.79倍,远远高于其他子行业。

盈利能力方面,纸制品制造业盈利能力最强,销售毛利率、销售利润率和资产报酬率均为最高,表现非常出色。

营运能力方面,纸制品制造业流动资产周转率和应收账款周转率均是行业最高;产成品周转率略低于纸浆制造业。

成长能力方面,纸制品制造业表现良好,利润总额增速高达24.06%;不过销售收入增长率和资产总额增速稍低于其他子行业。

表72012年山东省造纸行业细分行业财务状况

单位:

%,倍,次

指标

全行业

纸浆制造

造纸

纸制品制造

偿债能力

资产负债率

60.00

50.52

62.28

41.23

产权比率

149.98

102.11

165.09

70.14

利息保障倍数

4.21

1.74

3.33

16.79

盈利能力

销售毛利率

12.66

14.28

11.58

15.64

销售利润率

5.66

2.35

5.14

7.23

资产报酬率

9.09

3.41

7.51

24.22

营运能力

应收账款周转率

24.72

-7.33

23.28

25.31

产成品周转率

29.85

57.96

25.54

57.79

流动资产周转率

2.82

5.81

2.34

6.48

成长能力

应收帐款增长率

-12.19

155.56

-16.31

14.12

利润总额增长率

13.65

-70.77

10.83

24.06

资产增长率

11.49

5.28

12.30

5.76

销售收入增长率

14.43

-12.08

15.90

11.59

数据来源:

世经未来

(四)发展趋势预测

为促进工业转方式、调结构,促进山东省消费品产业做优做精,在“十二五”时期进一步提升山东造纸工业发展水平,增强竞争实力,山东省在2012年年初公布了山东省造纸工业“十二五”发展规划。

规划指出未来的目标是,到2015年,全省原生纸浆产能达到600万吨/年,比2010年增长62%,年均增长10.2%;到2015年,全省造纸产能达到2300万吨/年,中高档纸及纸板产能比重达到80%-85%,实际产量达到1900万吨,比2010年增长25.8%,年均增长4.7%,继续保持全国领先地位。

2013年随着宏观经济增速平稳回暖,山东造纸行业在规划推动下会继续保持平稳增长,但未来增速不会出现大幅上升的局面,纸制品子行业仍然会保持较快增长,山东省作为造纸第一大省的地位,短期内不会受到任何威胁。

二、广东省

(一)规模:

产量全国第二

造纸业为国民经济各行业及人类日常生活提供产品服务,其市场景气度与国民经济发展和人们日常生活方式、消费水平息息相关。

粤纸所处珠三角地区,一则毗邻港澳,是我国重要的出口基地,对纸类产品的需求较大;另一则,该地区所辖属的广州、东莞、深圳、珠海、中山、佛山、惠州、江门等城市链圈,经济发达活跃超前,民众生活消费高端,蕴藏着巨大的消费能量和广阔深厚的市场资源。

并且,广