PTA行业研究报告解析.docx

《PTA行业研究报告解析.docx》由会员分享,可在线阅读,更多相关《PTA行业研究报告解析.docx(18页珍藏版)》请在冰豆网上搜索。

PTA行业研究报告解析

PTA行业研究报告

1、PTA的基本介绍

PTA是精对苯二甲酸(PureTerephthalicAcid)的英文缩写,是重要的大宗有机原料之一,其主要用途是生产聚酯纤维(涤纶)、聚酯瓶片和聚酯薄膜,广泛用于化学纤维、轻工、电子、建筑等领域。

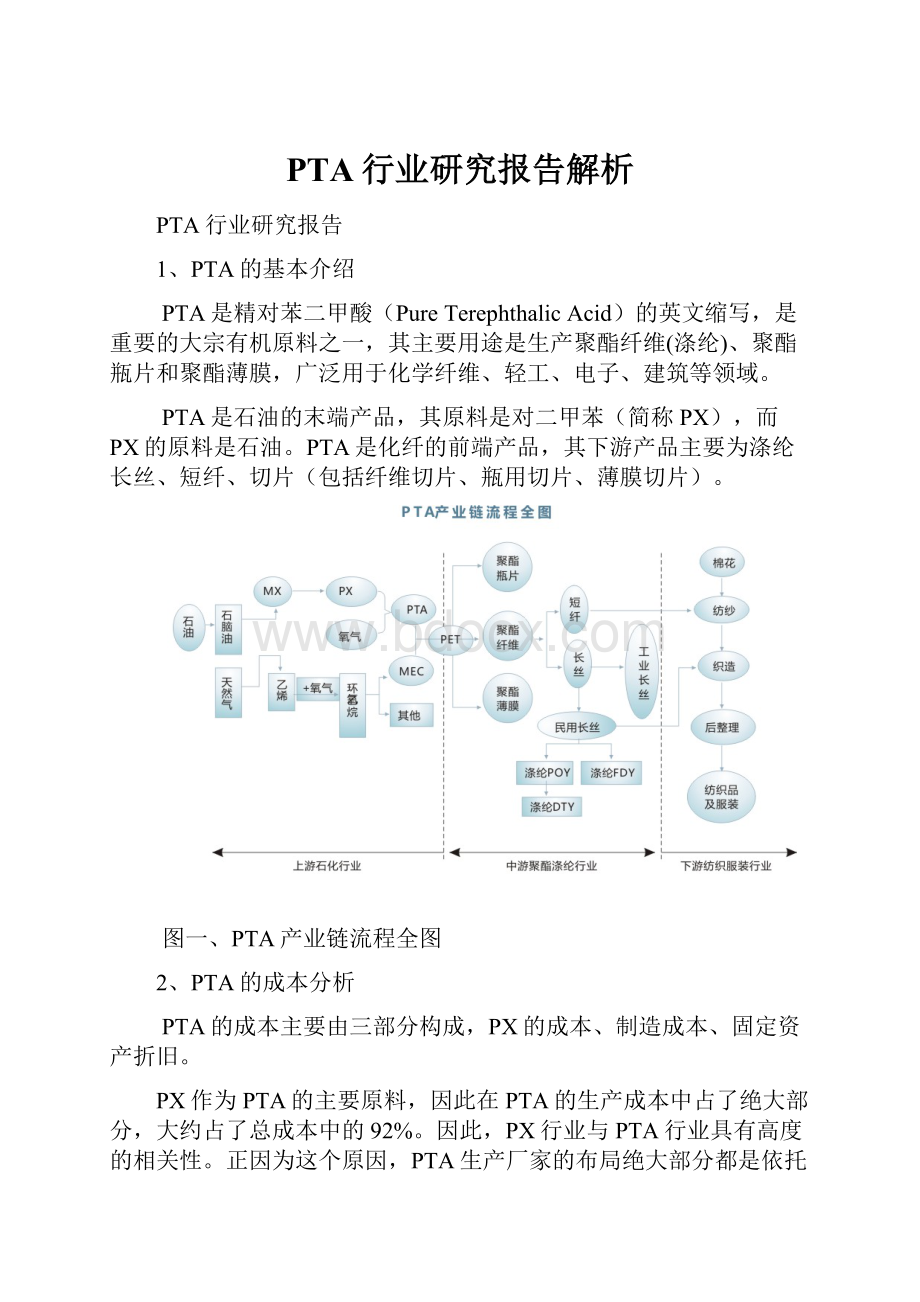

PTA是石油的末端产品,其原料是对二甲苯(简称PX),而PX的原料是石油。

PTA是化纤的前端产品,其下游产品主要为涤纶长丝、短纤、切片(包括纤维切片、瓶用切片、薄膜切片)。

图一、PTA产业链流程全图

2、PTA的成本分析

PTA的成本主要由三部分构成,PX的成本、制造成本、固定资产折旧。

PX作为PTA的主要原料,因此在PTA的生产成本中占了绝大部分,大约占了总成本中的92%。

因此,PX行业与PTA行业具有高度的相关性。

正因为这个原因,PTA生产厂家的布局绝大部分都是依托江海,即建在沿江、沿海地区。

这样可以最大限度地减少原材料的运输成本和产品的运输成本。

1998年至2006年上半年PTA价格与PX价格的相关性如下图所示:

图二:

PX和PTA价格对比图

从图中我们可以看出,PTA价格和PX价格的正相关性。

由于PTA的价格受制于PX的价格的这个趋势是不可改变的,因此在PTA的生产中必须时刻注意PX的价格。

图三:

PX价格走势图

除去PX的成本,一吨PTA的生产成本大约400至700元左右,这个依每个企业的成本控制的能力高低不同。

目前国内最好的PTA生产企业,能控制在每吨400元左右,其中的杰出代表就是逸盛石化和恒力集团。

他们在行业的竞争中已经取得了相当的领先优势,2012年,在其他公司基本都处于亏损的情况下,逸盛石化还是取得了3.5%的毛利。

这是非常了不起的成就,在未来行业还将处于寒冬的情况下,逸盛石化和恒力集团依然能够坚持下来,并且能够提供正的现金流。

资产设备的固定摊销大约占了300-500元。

目前国内PTA行业的吨投资成本约为2500元左右,依技术的来源和整体的规划设计的不同而不同。

桐昆集团的80万吨PTA产能,总投资34.94亿元,其吨投资成本约为4367元(桐昆集团PTA计划投资二期,其中二期190万吨,不排除一期建设时已将二期土地配套做好)。

恒力集团的第三期220万吨,总投资约为40亿左右(在土地配套都做好的情况下,只计算设备的价格),其吨投资成本约为1818元。

荣盛集团的120万吨,总投资约为45亿元左右,其吨投资成本约为2667元。

恒逸集团的三期150万PTA生产线,总共投资31.06亿元,吨投资成本约为2071元。

从以上的统计我们可以看出,第一次做PTA的公司的吨投资成本总是高于平均线,在PTA行业已经有一定经验的,吨投资成本会大大减少。

只有PTA的销售价格低于PX价格加上制造成本的情况下,企业才会考虑停车,因为固定资产是沉没成本,不论是否开车,都是存在的,只要产品售价高于制造成本和PX成本,企业就能产生正的现金流,企业就有开车的动力。

如果低于制造成本和PX成本,企业的现金流将会是负的,企业会考虑停车检修。

PTA的成本极为透明、产品也是通用产品,因此,PTA生产价格的竞争只存在于生产成本和建造成本的竞争,哪家公司的生产成本更低,谁才能更具有优势。

这也是PTA行业向产业链后端和前段延伸的原因。

成本的控制除了以上的分析,还必须注意资金周转的效率,PTA是个资本密集型行业,不论工厂的建设还是运营,都需要大量地资金投入。

因此必须靠近原材料市场或者原料产地,这样资金的年周转次数才能更多。

如果远离原材料产地和市场,那么原料或者存货会花费更多的运输时间。

比如蓬威石化建在重庆,PX原料和产品都需要依托长江水运,如果在满负荷的状况下,最起码需要比其他沿海PTA公司多准备7亿元的资金,如果以15%的年收益率,每年的投资收益损失将高达1.05亿元。

3、PTA的供给分析

过去的十年,是我国PTA行业发展的黄金十年,目前中国已经是PTA的第一生产大国,产能占到世界的一半左右,并且还在继续增长。

这也和中国的纺织行业的大发展有关,纺织作为中国的外贸支柱行业,对我国的PTA的消耗起着极为关健的作用。

单位(万吨)

2007年

2008年

2009年

2010年

2011年

2012年

2013年

PTA产能

1166

1256

1496

1558

2021

3271

4081

PTA产量

980

935

1190

1431

1690

2006

2590

产能利用率%

84.04

74.44

79.55

91.85

83.62

61.33

63.46

进口量

698.7

594.1

625.68

664.1

642

536

400

出口量

/

/

/

/

/

1

1

表观消费量

1679

1529

1815.7

2095

2332

2541

2989

表观消费增长率

22.59%

9.13%

18.71%

15.21%

8.92%

8.96%

17.63%

进口依存度

41.61%

38.86%

34.46%

31.70%

28.13%

21%

13.38%

表一:

PTA供给分析表

2012年PTA行业最大的特点就是产能的集中释放。

年初预计新增PTA产能1150万吨,投产时间贯穿全年。

仅过去一年实际投产情况看,春节以后受市场情况影响和产品设备运行等方面的问题,投产时间绝大部分北安排在四季度前后。

9-10月桐昆集团旗下的嘉兴石化年产150万吨、恒力石化440万吨新装置先后投产,将新产能释放推到高潮,对国内的PTA市场造成较大影响。

逸盛海南200万吨、逸盛大化二期300万吨分别在11月呾12月份投产。

翔鹭二期440万吨装置被推迟到2013年一季庙投产。

截止2012年底国养实际新增产能1250万吨,产能增长率达到62%,创历史之最。

企业名称

产能

(万吨/年)

地点

实际抅产旪闱

估计当年新增产量(万吨)

备注

珠海BP

20

珠海

2012年1月

16

扩建

绍兴远东

140

绍兴

2012年5月

57

新建

嘉兴石化

150

嘉兴

2012年9月

35

新建

恒力石化一期

220

大连

2012年9月

49

新建

恒力石化二期

220

大连

2012年10月

33

新建

逸盛海南

200

海南

2012年11月

20

新建

逸盛大化二期

300

大连

2012年12月

13

新建

合计

1250

223

表二:

2012年PTA产能投放表

2013年,新增产能的压力依旧很大,但比2012年情况会乐观。

预计2013年新增产能810万吨,产能比2012年增长25%。

企业简称

产能(万吨/年)

地点

投产时间

备注

翔鹭石化二期

440

漳州

2013年1季度

新建

虹港石化

150

连云港

2013年4季度

新建

恒力石化三期

220

大连

2013年4季度

新建

表三:

2013年PTA产能投放表

图四:

2007年至2013年PTA产能增长表

截止2012年底全球PTA产能为6419万吨,产量预计在5079万吨,开工率进一步降低。

其中中国大陆的产能为3271万吨,占全球PTA市场近50%的产能,影响力大幅提升。

2012年度中国大陆实际新增PTA产能为1250万吨,带动全球PTA产能大幅增长。

2013年中国大陆以外的新增PTA产能主要集中在印度市场。

印度信赖120万吨、印度石油60万吨两套装置均计划在2013年四季度投产。

在过去的2012年,中国大陆的PTA产量突破2000万吨大关,表观消费量增长8.96%,达到2541万吨左右。

图五:

中国PTA产量在世界PTA产量中占比

2012年国内新增PTA产能1250万吨,理论上需要825万吨的PX产能相配套,但受投资周期、技术、行政门槛、环境要求等诸多因素限制,PX新产能投放速度缓慢。

尤其在中国,PX已被妖魔化,继2011年8月大连市民反对PX项目后,2012年10月底再度发生宁波市民反对PX项目事件。

各地政府不得不表态停止PX项目建设,对我国PX行业的发展很不利,大大推迟PX新项目的投产速度。

2012年国内PX行业实际新增产能仅为80万吨,分别是中石化系统镇海石化扩容10万吨、福佳大化二期70万吨(2012年9月底投产)。

2007年

2008年

2009年

2010年

2011年

2012年

2013年E

PX产能

386

446

726

726

826

906

1186

PX产量

375

323

475

610

680

770

950

PX进口量

288

340.4

370.05

355

498

620

820

PX出口量

23

44.8

30.76

16

37

20

20

PX表观消费量

640

618.6

814.29

949

1148

1388.5

1750

进口依存度%

45.00%

55.03%

45.44%

37.40%

44.00%

43.21%

46.85%

表四2007年至2013年PX供需表

因为国内PX新产能增长速度远远低于下游PTA行业产能增速,国养PX供给缺口不断扩大。

在国内产量增长面临瓶颈的情况下,只能向国际市场寻找资源,解决原料供应问题。

PTA新装置一般要提前2—个月备货,因此推动2012年上半年我国向其他国家地区进口的PX数量大幅增加。

2012年1-11月,国内PX进口量为565万吨,全年总进口量将达到620万吨,扣除20万吨的出口量,净进口量达到600万吨,相比2011年增速高达24%。

由于12年PTA新装置投产时间都比较晚,对PX的需求增量将在2013年完全体现出来。

考虑到2013年国内PX需求的大幅增长以及亚洲其他地区PX供应资源增加,预计2013年国内PX净进口量将达到800万吨,最低不会少于700万吨,对外依存度提高到47%附近。

仅2012年开始,由于中国强劲需求的拉动,全球PX装置的开工率已经达到90%,2013年继续保持高位。

2013年国内PX新增产能主要是2012年不断推迟投产的腾龙芳烃160万吨,但该装置是为翔鹭二期440万吨PTA新装置做原料配套,尚难以满足翔鹭石化自身的PX需求,更难缓解国内其他PTA生产商PX原料供给紧张的问颋。

彭州石化项目同样遭到当地居民反对,2013年能否投产存在变数。

海南石化装置要到2013年4季度投产,且规模偏小,对2013年国内市场供应影响较小。

企业名称

地点

产能(万吨/年)

投产时间

备注

镇海石化

浙江宁波

10

2012年6月底

扩容

福佳大化二期

辽宁大连

70

2012年9月底

新建

2012年中国新增产能合计

80

腾龙芳烃

福建漳州

160

2013年1季度

新建

中石化

四川彭州

60

2013年3季度

新建

中石油海南

海南洋浦

60

2013年4季度

新建

2013年中国新增产能合计

280

韩国HC石化

韩国蔚山

80

2013年1季度

新建

印度石油天然气公司

印度

90

2013年3季度

新建

沙特阿美/道达尔石油

沙特

70

2013年3季度

新建

2013年中国以外新增产能合计

240

表五2012年至2013年全球新增PX产能情况

在不考虑PTA下游实际需求的情况下,如果按PTA行业100%的开工率测算,2012年国内PX理论最多供给缺口为653万吨,2013年PX供给缺口扩大到707万吨。

按2013年中国大陆PX最多有效供应量(国产量加净进口量,含2012年底社会库存量)1750万吨来推算,PTA国内产量的上限为2652万吨。

按2012年底国内PTA产能测算出开工率最高能达到81%,按2013年底PTA产能测算出的开工率变为65%。

2014年后,在经历了行业的长期亏损和国家对PTA行业的限制,产能的增长将大大降低,PTA行业将进入成熟期,PTA的供给将趋于一个稳定的状态,还能坚持下来的公司将获得稳定的利润。

4、PTA的需求分析

PTA的下游行业是PET行业,PET的产品又应用于瓶级聚酯、纤维聚酯、薄膜聚酯三个子行业。

其中纤维聚酯占了绝大部分,大概占了所有PET消耗量的95%左右,因此纺织服装行业作为整个产业链的末端,对PTA行业具有极其重要的意义。

聚酯行业作为PTA行业的下游,聚酯的产能直接限制了PTA的产量。

根据行业数据显示,每生产1单位PTA,可以生产1.163单位的PET。

在PTA行业新产能迅猛扩张的同时,下游聚酯行业产能同样高速扩张。

2012年国内市场聚酯新增产能620万吨。

截止2012年12月底,国内聚酯总产能达到3888万吨,接近3900万吨大关。

初步统计,预计2013年国内最多新增聚酯产能数量为890万吨,2013年底我国聚酯总产能将达到4780万吨左右(预计有效产能在4500万吨左右)。

2012、2013年国内聚酯产能增速分别为19%、16%,低于上游PTA行业62%、25%癿增速,但因聚酯行业基数大,因此,增加的绝对产能也能跟得上PTA新增的产能。

图六:

2005年至2013年国内聚酯产能增长图

图七:

2004年至2012年国内长丝和短纤产能增长图

在聚酯产能高增长同时,聚酯最多的子行业涤纶纤维,产量增速却在放缓。

2012年1-10月,国内涤纶纤维产量在2497万吨(涤纶长丝1738万吨+涤纶短纤759万吨),增速8.39%左右,预计全年产量达到3032万吨,增速在8.5%左右,低于2011年10%的产量增速,更低于2004-2011年均14%癿产量增速。

从品种分项来看,占涤纶纤维产量近70%比重的涤纶长丝产量增速为10.94%,占涤纶行业30%比重的涤纶短纤产量增速变有2.97%。

仅图表中可以看出,2012-2013年聚酯子行业新增产能中,涤纶长丝新产能占据绝对主导地位。

其次是聚酯瓶片,涤纶短纤扩容力度非常小。

说明对未来PTA现有刚性需求及增量需求影响最大的还是涤纶长丝子行业。

直纺涤纶长丝开工率的高低直接影响PTA需求变化。

图八:

2012年和2013年聚酯新增产量分布图

作为整合行业的终端,服装行业的未来需求才能更加说明PTA未来的需求量。

我国的服装行业的主要通过出口和内需消耗。

就出口来说,受欧债危机及全球经济下滑影响,我国主要出口市场绉济萎靡,需求下降,全年外需疲弱不振。

2012年我国纺织行业外贸出口增速下滑最为严重,同比增速由两位数迅速降至个位数,前八个月接近零增长。

9-10月份才出现回暖,但11月份再度转为负增长,外向型纺织企业出口压力大增。

海关数据显示,2012年1-11月,我国纺织品服装累计出口2308.3亿美元,同比仅增长2.1%。

前11个月服装出口总量下降7%,单价增长28.5%。

图九:

2012年和2011年服装出口各月分布对比图

图十:

2007年至2012年服装出口增长图

造成中国纺织品出口不振的原因主要有两个:

第一是制造成本高企。

国内自2003年开始,人工成本急剧上升,珠三角普工的成本几乎上涨了4倍左右,这对作为劳动密集型的纺织服装行业来说,是没法承受的。

第二是人民币汇率的上升。

人民币汇率和美元汇率从2003年的8.27:

1升至目前的6.1:

1,几乎上升了30%。

图十一:

2009年至2013年人民币对美元汇率走势图

人民币汇率的上升大大侵蚀了中国纺织品在全球的竞争力,因此目前纺织品服装行业有转移的趋势,目前国内的很多生产线都已迁至生产成本更具有竞争力的东南亚。

而且这已经成为不可阻挡的趋势,就未来来说,出口纺织品行业对PTA的需求必然会进一步降低。

这是一个值得关注的趋势。

纺织品的另一个消耗途径是内销。

国内对纺织品的消费热情逐步高涨,特别随着电子商务的普及,单品零售价降低,会提高纺织品消费的数量。

总体来说,关于纺织品的需求未来增长的主要动力在于内需的不断增长,但我们应当认识到,就目前或者就可以预见的将来,内需的增长不可能有大幅度的提高。

5、PTA行业竞争分析

目前国内生产PTA的公司大体来说可以归为两类,一类是生产聚酯的公司向产业链上游扩张,一类是石化企业向产业链的下游扩张。

随着PTA行业的竞争越来越激烈,进入门槛越来越高,对以后的新进入者将会造成越来越大的障碍。

排名

公司名称

产能(万吨)

产业链布局方向

1

恒力集团

660

聚酯→PTA

2

厦门翔鹭

605

PTA→PX

3*

荣盛集团

468.95

聚酯→PTA

4*

恒逸集团

434.45

聚酯→PTA

5

浙江远东

320

聚酯→PTA

6

中国石化

302

石油→PX→PTA

7

珠海BP

190

石油→PX→PTA

8

桐昆集团

150

聚酯→PTA

江苏三房巷

150

聚酯→PTA

盛虹化纤

150

聚酯→PTA

合计产能

3430.4

表六预计2014年中国前十名PTA工厂产能情况

2014年,排名前十的PTA供应商预计产能为3430.4万吨,而2014年中国PTA总产能为4170.5,CR10占到了总产能的82.25%,产能的集中度极高,但因为PX的产能集中度也非常高,并且PTA生产商很多都是由聚酯生产商转变而来,因此PTA行业并不具备特别强的议价能力。

由恒逸集团及荣盛集团组成的逸盛化工和恒力集团在规模上总体处于第一和第二的位置,二者在化纤领域也处于行业前五的位置,上下游的整合将给公司生产的PTA带来市场,并且能够让运输更加节省成本并且高效。

并且两家公司的成本控制比其他公司更具有经验。

我们可以预见,在未来,这两家公司依然能处于行业的领跑位置。

在前十名的PTA生产商中,几乎没有独立的PTA生产商,全部都以行业上下游整合者的角色出现。

因此,我们可以判断,独立的PTA生产商是不具有竞争优势的,在行业进入萧条的时期,只能以低开工率或者将PTA资产出售的方式结局。

6、PTA行业的未来趋势分析

1、单体工厂的规模越来越大,进入门槛越来越高。

我国的PTA行业单体工厂从八十年代的几万吨到目前的上百万吨,2012年后新建的工厂都在百万吨以上,平均规模达到227万吨,翔鹭石化的单体工厂甚至达到了440万吨,为全球最大的PTA工厂。

单体工厂规模的不断扩大,把行业进入门槛提高,PTA单体工厂的投资将从以前的几十亿元上升至上百亿元,进入门槛的提高有利于行业的成熟。

因此,如果没有PTA相关经验,将很难进入这个行业。

行业的竞争将会降低,存活下来的公司将会获得比较可观的利润。

2、纵向整合的趋势越来越明显

目前新进入PTA行业的公司分为两类,一类是以前从事聚酯纤维生产,然后再进入PTA领域的生产,比如桐昆股份、盛虹集团、恒力集团等,这些企业原先就是化纤行业的龙头企业,在化纤行业占了有利的位置后,为了降低成本,将产业链向后整合。

另一类是石化企业,原先就是石油炼化行业的龙头,将产业链向后延伸至PTA领域。

比如中石油、中石化、BP或者目前有这方面趋势的翔鹭石化。

目前国内几乎没有打通从PX到化纤行业。

直接介入PTA领域的很少,因为原材料和市场方面都没有优势。

随着进入门槛的提高,行业的外来者将更难进入。

PTA行业的行业格局基本确定。

但目前除了中石化,还没有一家公司能够从石油炼化行业进入化纤生产行业。

恒逸集团目前在文莱的石化项目应该是该集团向上游拓展的重要一步。

如果该项目建成,恒逸集团将直接控制从石油一直到化纤生产的完整产业链,竞争优势会进一步增强。

3、行业将长期陷入低价亏损的境地,待整合完毕,才能重焕生机

经过2011年至2013年三年的产能集中释放,中国的PTA产业已经严重过剩,2013年七月份人民银行关于商业银行贷款的流向问题做了专门的禁止性命令,禁止流向化纤行业,即PTA行业的下游产业。

2014年,国内PTA产能将达到4000万吨左右,将占世界的一半以上,按照目前的开工率,至2014年行业的开工率将降至最低,可能跌破六成。

行业竞争的加剧必然导致价格降低,行业亏损将加重。

可能很多PTA工厂将会停车甚至破产。

因此在未来两年,PTA行业将会更加艰难,特别是生产成本比较高的企业,如果不出意外的话,行业的整合将会加剧。

4、将遵从沿海布局

2012年以后新建的PTA工厂都布局于海边,配深水码头。

这样的布局将更有利于降低产品的运费,提高运营效率。

并且随着国内服装纺织行业的优势逐渐消失,服装行业不可避免地将出现产业转移,将工厂建在海边,将更有利于PTA产品的出口,适应未来的需要。

内陆沿江的布局将逐渐被摒弃。

5、PTA产业的未来在东南亚

随着国内民众环保意识的不断增强,而且在此过程中PX几乎被妖魔化。

国内建设新的PX项目存在着很大的障碍,因此PX的成本没法下降。

而东南亚有丰富的石油资源,具有建立从石油至PTA产业链的条件。

随着国内劳动力成本的不断上升,东南亚在国际纺织行业中的位置将会越来越高,更多位于中国的纺织企业将会迁至东南亚,这将为PTA或者聚酯行业提供广阔的市场。

随着东南亚某些国家政局的稳定并且能供应大量优质劳动力、投资环境的不断改善,在东南亚建设石油至化纤的产业链将是可行的。

1.单体工厂的规模越来越大,进入门槛越来越高。

2.纵向整合的趋势越来越明显

3.行业将长期陷入低价亏损的境地,待整合完毕,才能重焕生机

4.将遵从沿海布局

5.PTA产业的未来在东南亚