股票技术分析杯状带柄形态及买卖策略详解及案例.docx

《股票技术分析杯状带柄形态及买卖策略详解及案例.docx》由会员分享,可在线阅读,更多相关《股票技术分析杯状带柄形态及买卖策略详解及案例.docx(24页珍藏版)》请在冰豆网上搜索。

股票技术分析杯状带柄形态及买卖策略详解及案例

【股票技术分析】杯状带柄形态及买卖策略(详解及案例)

杯状带柄(Cup-with-handle)此形态为美国财经报章《Investor'sbussinessdaily》的创始人威廉欧尼尔(WillamJ.ONeil)首先提倡的,当股票出现一段升势后,就会整理筑底,营造杯状带柄形态,及股价确定突破,就是大升势开始时。

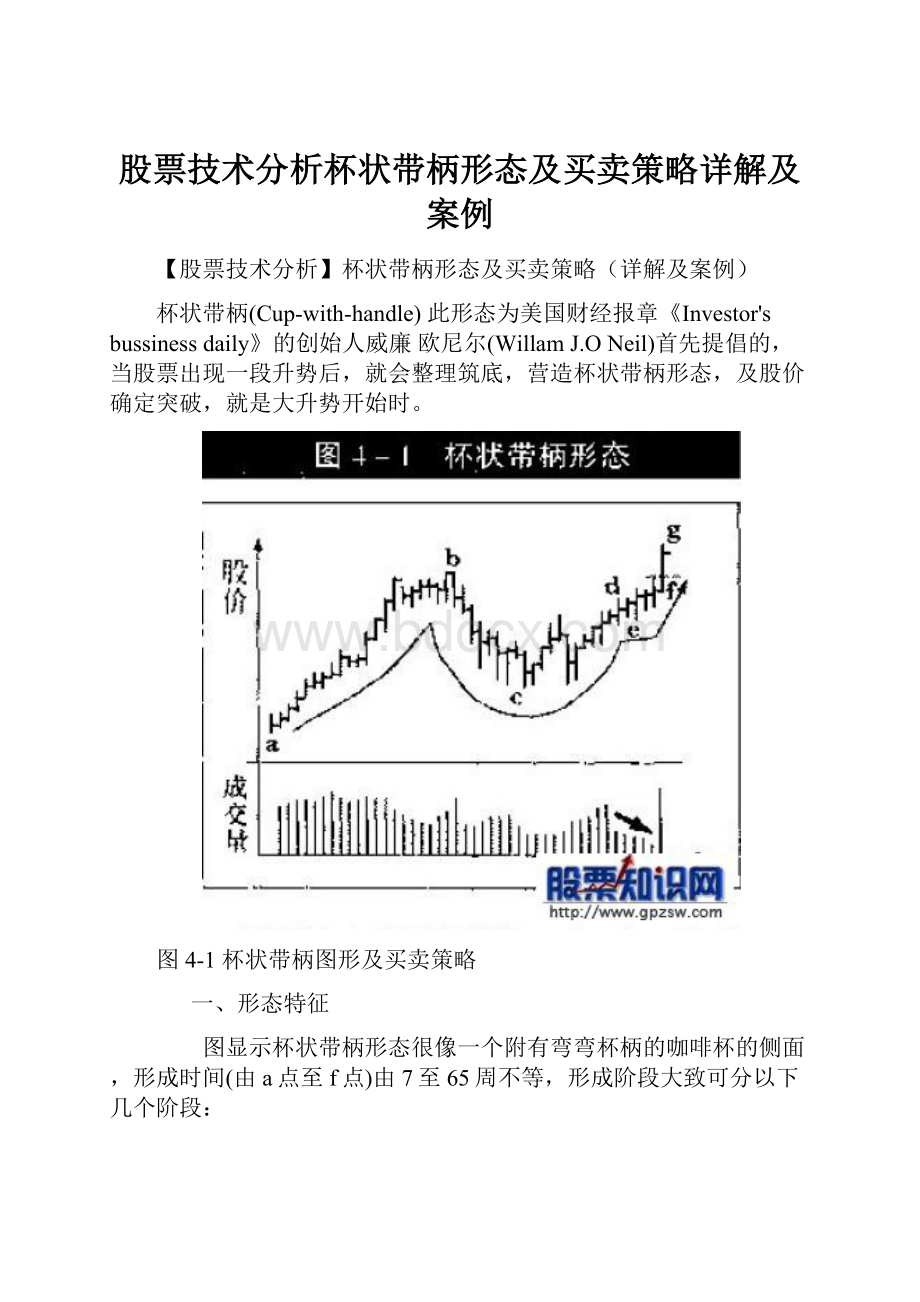

图4-1杯状带柄图形及买卖策略

一、形态特征

图显示杯状带柄形态很像一个附有弯弯杯柄的咖啡杯的侧面,形成时间(由a点至f点)由7至65周不等,形成阶段大致可分以下几个阶段:

(1)a至b点:

股价先出现一段强而有力的升势,累积升幅至少逾30%。

(2)b至c点:

及后由b点开始调整至形态内的低点c点,调整跌幅最理想为a点至b点升幅的20%-30%,但一些预期具高盈利增长股份则可以有50%,由b点调整至c点期间,成交量徐徐下降为反映沽压不大的利好先兆,好友惜货如金,不为眼前少许调整而沽货,而在触及c点后股价缓缓上升,有一段时间作窄幅横行,营造杯底部分,此部分通常带圆形U字状,而非V形。

(因为只有这样,才能调整充分,让不坚定者疲惫不堪而离开,坚守者不会在将来的涨升中轻易卖出。

)

(3)c至d点:

股价由c点慢慢上升至d点,接近上次高位b点附近后,约用1至2个星期的时间营造杯状的柄子(图标d点至f点),此柄子部分应该在b点至c点的上半部分,且在200天平均线以上,否则是弱势的表现,而成立量则进一步萎缩,为的是进一步清洗浮筹;且震荡窄幅,是为了不丢失筹码;最后交量的极度萎缩,说明浮筹基本清理完毕。

K线特征,常体现为一串连续小阴线,成交量呈小豆状,常常只有平常的一半不到。

图形看起来恐怖,但实际下跌不多。

)

(4)当股价升破杯柄阻力f点(同时接近形态中高位b点)时,成立量大升,较平时增加50%,且收市价企稳在阻力位上(如g点),便可确定形态已被突破,预期股价会作爆炸性上升,为强烈的追货信号。

(为什么不在杯底或杯柄买入呢?

因为可能失败。

买点不是要求在最便宜或者最低点,而是要在最恰当的时机,成功的几率才最大。

成功的投资者,必须不急不躁,耐心观察,等待买点出现,然后一击致命。

)

二、判断形态真伪方法及买卖重点须知

(1)拉回幅度不应太大:

杯状带柄形态,需至少九成符合以上每点营造条件的要求,否则,形态会过于松散,失败机会较大。

由b点开始调整至形态内的低点c点,若调整大于以上所列幅度,反映沽压较大,不利后市再作大幅涨升。

(2)成立量的观察:

在股价由形态中第一个高位b点回落及营造杯柄时,成立量需减小,才能显示市场沽压不大,看好一方惜货如金,只是做喘息等候突破时机,若在以上情况下,成立量大升,形态就不足信。

(3)无量度升幅方法:

在股价上破杯柄时,预示将有一段颇佳升势开展,惟无量度升幅可测。

(4)买卖策略:

此形态不是叫投资者在形成杯底低位或杯柄牛皮区时买入,而是叫他们等候形态成立,当好友已喘息够再策动攻势,突破杯柄阻力时才开始追货,因为很多时间股价向上突破时,才会吸引散户注意,大户买盘才会跟进炒卖以便散货。

因此与传统投资智能教人“低买高沽”的策略背道而驰,事实上,杯状带柄形态大多出现在一些强势股身上,由于求过于供,股价屡创新高,就算在高位追货,利润与风险都是正比的。

三、A股实例:

A股实例:

再谈带柄杯状图的形成过程和需要注意的细节:

一、股价先向下运动,形成杯子的左半边

1、股价向下运动的形态应该是单边的或者说线性形态,上蹿下跳的下跌是不符合要求的。

2、向下运动的时间一般是5~7周,有时会长一些,有时候会短一些。

3、从幅度上来讲,从绝对顶部到绝对底部,调整幅度一般是25%~40%。

4、通常,股票的调整幅度不会超过指数调整幅度的2.5倍。

如图1,金丰投资(600606)在 2005年9月9日到2006年4月7日之间形成了带柄杯状图,之后涨幅达300%。

2005年9月9日至2005年12月初形成杯子的左边。

图1

二、止跌企稳,形成杯子的底部

1、大部份股票杯底区域可能很窄,呈现尖底形态。

极少部分会呈现出横向震荡的平底形态。

2、平底形态要求是形态必须平稳,不能上蹿下跳,时间一般只有几周的时间,成交量应该比下跌时大幅萎缩。

如图2,新希望(000876)2006年7月14日到11月24日之间形成尖底带柄杯状图,之后涨幅达150%。

图2

又如图3,航天动力(600343)2005年9月30日到2006年3月17日之间形成了平底带柄杯状图,之后股价涨幅达300%以上。

图3

三、股价开始向上运动,形成杯子的右半边

1、在这个运动中,成交量应该表现出稳定上升的特点,或者说阳量不断增大。

2、运动的高度至少应该达到整个柄状图的绝对高点到绝对低点的一半以上,否则股价运动就偏弱了。

如图4,华冠科技(600371)2005年10月14日到2006年4月14日之间形成了带柄杯状图,随后涨幅达300%以上。

图中显示,杯子的右边已达到了绝对高低点之间距离的一半以上。

图4

四、股价开始停止上升,走一段时间的回调行情,形成杯子的柄

1、杯柄呈现向下倾斜的形态,少数柄呈现横向震荡整理的形态。

2、这一段时间大概几周的时间,最长的在10周左右。

3、杯柄调整的幅度从高点到低点计算,一般不会超过10%~15%。

如果在牛市中,大概在8%~10%,如果在熊市或者刚摆脱熊市的阶段,大盘过度的下跌经常会引起杯柄区域20%~30%的调整。

4、杯柄区域股价走势如果是向上倾斜的,就称为“楔入”形态,楔入式柄状图形的股票仅有很少的几只能反弹冲高,大多数是不成功的。

因为在这个区域向下调整的目的是要让持有者感到下跌的恐惧,驱逐不坚定分子。

同时,股价从底部强有力地上涨到图形上半部之后,本身就需要正常调整以积蓄力量。

5、要点是在柄状区域,有一两周的成交量是明显萎缩的,表明卖方力量不强。

6、杯子右半边的高点,也就是杯柄开始点,称之为中心点。

中心点通常低于整个杯状图绝对高点的5%~15%。

如图5,九龙山(600555)2005年9月23日到2006年3月24日之间形成带柄杯状图,之后股价涨幅达240%以上。

其中心点略低于杯状图绝对高点约10%,且杯柄向下倾斜。

图5

五、股价恢复上升,突破中心点

1、股价在上升和突破中心点时,成交量要求最为严格,须稳定地放大,并且比上次股价达到中心点附近的成交量应该更大。

2、股价放量突破中心点为最佳买入点。

如图6,中信证券(600030)2006年7月7日到11月17日之间形成杯状图,并向上突破中心点,之后涨幅超过200%。

图6

六、提供三种买入方法供投资者参考

1、股价放量突破中心点时是最佳买入点。

2、对股票基本面能够深度把握和引导股价的主导机构会在成交量极度萎缩的时间逢低买入。

3、有的投资者连接杯状图的最高点与中心点形成一条下降趋势线,在股价放量突破趋势线的位置买入。

七、带柄杯状图的时间规律

许多带柄杯状图时间跨度一般会持续12~13周,在中国股市中其时间跨度是24-26周。

这并不是巧合,这个时间周期是一个季度或者半年,正好是公布报表的时间段。

这说明许多投资专家在完成他们的投资组合之前,一般都耐心等待下一个季度报表。

对于“看图说话”的投资者,大部分的带柄杯状图因时间跨度较长,应当在周K线图上运用,目的是把握中线上升趋势。

如果因时间跨度较短而在日K线图上运用,则对应的就是短期趋势了。

八、带柄杯状图完成后

带柄杯状图运行完成之后股价将开始新一轮上涨。

在最初阶段,股价往往先稳定上涨30%,然后才会进入成交量大幅增加的“万众瞩目”的热门股阶段。

九、带柄杯状图注意事项

带柄杯状图并不是很多人所想象的是一个绝对的底部形态。

在一个上升趋势中,它也会成为中继形态。

此时,股价可能创出历史新高后回落,形成带柄杯状图,然后又会继续大涨。

也就是说,无论这个形态出现在什么位置,意义都是一样的。

但是在中国股市中,由于股票中长线的上涨时间与幅度不显著,所以,对于相对顶部区域出现的杯状图就要严格区分它的性质,如果粗心大意地看一眼就认为还会上涨就可能落入多头陷阱。

1、趋势:

作为一个持续形态,杯柄形态前的趋势为上升趋势。

理想情况下,这个上升趋势的时间为数月,还处于趋势早期。

此前的上升趋势越成熟,那么该持续形态的成功率越低。

2、杯:

杯的形态应该为U型,看起来像个圆底。

一个V型的底部对杯柄形态来说太急促了。

缓和的U型可以确认这个“杯子”是一个巩固阶段。

完美的情况下,“杯子”两边的高度相等,但是大部分情况并不这样。

3、杯高:

理想情况下,杯子的深度为此前上升趋势的1/3回撤幅度,或者更少。

对于波动大的市场,这个回撤幅度可以为1/3到1/2。

极端情况下,可以达到2/3。

4、柄:

有时候,这个柄会以向下倾斜的旗形或者小三角形态出现,有时候则只是一个简单的小幅回撤。

柄回撤的幅度可以达到杯上涨高度的1/3,最好不要超过这个幅度。

柄回撤的幅度越小,该形态的牛性就越足,突破时表现得也越显著。

5、时间:

杯子的形成时间可以为1到6个月,或者更长。

柄的时间则为1-4周。

6、成交量:

当柄突破时,应该有明显放大的成交量。

7、目标价:

目标价可以为杯底部到杯右边波峰的距离。

十、带柄杯状图失败图例

如图7,黄山旅游(600054)2005年4月8日到2006年1月9日之间初步形成杯子部分,但是突破中心点时,成交量根本就不支持,结果后期出现下跌。

图7

如图8,齐鲁石化(600002)从2004年3月起,杯柄尾端太低,接近杯状图绝对底点,并未突破中心点,所以后期失败。

图8

如图9,泛海建设(000046)从2000年7月14日起,杯柄向上楔入,但是时间太长,历时25周了还未向上突破,所以后期失败。

图9

如图10,深圳华强(000062)从2005年9月23日起,开始形成杯柄,但是中心点高于起点,杯柄阴量过大,突破时的量能不能超过中心点的成交量,所以失败。

图10

如图10,长城电脑(000066)从2005年8月19日起开始构筑杯柄。

但是,左边是时间极长的下跌趋势,不符合要求。

而且,杯柄不像调整,更像是急速下跌,尾端太低,所以失败。

图11

附1 几张带柄杯状图(周K线级别):

如图11,广船国际(600685)2006年7月13日到9月28日形成带柄杯状图,之后涨幅达200%以上。

图12

如图12,华联控股(000036)从2006年6月30日到2006年12月1日间形成带柄杯状图,之后涨幅达100%以上。

图13

附2 2007年3月看到的两张带柄杯状图(日K线级别):

如图13,S南航(600029)2007年1月18日到3月13日完成带柄杯状图。

图14

如图14,金山开发(600679)在2007年1月15日到3月15日之间形成带柄杯状图。

图15

总之,在牛市背景下,带柄杯状图成为一种有效的选股买进图形,希望大家在日常股票研究中积极发现并总结出更多的实战方法,以提高自身的投资收益水平。

下面是几个“带柄杯状图”的标准图形案例。

例一:

万向德农(600371)周线带柄杯状图(2005/10/14到2006/04/07)

例二:

金智科技(002090)日线带柄杯状图(2010/01/15到2010/03/16)

例三:

金丰投资(600606)周线带柄杯状图(2005/09/09到2006/03/16)

例四:

广船国际(600685)平底杯(2006/07/12到2006/09/28)

例五:

*st珠峰(600338)平底杯(2009/04/13到2009/07/08)

例六:

九龙山(600555)不规则的杯子右边

例七:

大牛股600113浙江东日(2011/11/21到2012/03/30)

柄状带柄形态原理及建仓止损建议:

对这一形态本身进行剖析,并介绍一下它为什么会这样出现,接下来我们将探讨如何使用成交量来作为一个形态的确认指标,并建议投资者在何处设置建仓和止损盘。

掌握这一形态(心理分析)

要想更好地了解“杯与杯把”的功能是如何体现出来的话,我们首先来分析一下这一形态在不同的阶段其市场动力是如何变化的。

当最初的下跌走势完成之后,股票交易进入了一个相持的阶段,这是股票的抄底猎手开始进场博反弹,而短线沽家和短线炒家也乐于在股价回升时卖出,最后多空双方均开始认同当前的价格水平,导致股价处于窄幅波动状态。

例图1.显示的是典型的“杯与杯把”形态,首先股价出现下跌,然后是陷入盘整,接下来展开回升走势,最后完成回抽确认。

不过,这一平静的格局通常不会持续较长时间,激进的炒家就会开始买进,试图在一个潜在的新一轮上升趋势来临之际强搭早班车,这样便产生了一个杯的右半部分,当这一回升走势接近杯的左半部分的上方时,那些有幸在盘局或股价刚开始突破时就抢得筹码的交易者开始获利回吐,同时那些在股价下跌以前就建立多仓的炒家也迫不及待地匆忙平仓,其结果便造就了杯把的诞生。

值得注意的是:

依照推广这一形态的专家WilliamO'Neil的观点,最佳的“杯与杯把”候选目标应当是那些已经做好强劲上升准备的股票,尤其是有可能价格翻倍的品种,这就意味着杯的左半部分实际上已经出现过较大幅度的调整了。

这一形态形成的周期与幅度

一个“杯与杯把”形态的形成到底需要多长时间是值得探讨的,令人欣慰的是,不论形成周期的长短,这一形态都有良好的表现。

我们觉得,一个标准的日线图“杯与杯把”形态,其下跌阶段(杯的左半部分)应历时二至三周,其底部阶段(杯的底部)应持续三至六周,其回升阶段(杯的右半部分)应需要二至三周,最后的杯把阶段应有一至二周的时间。

假如还有其它理由令我们决定持有这一股票的话,我们也会考虑形成周期较长或较短的形态。

与此相关的是,杯的深度也是具有争议性的,我们通常认为,一个标准杯的底部至少要比杯的左半部分高点要低20%,但不应超过40%,例如,若杯的左半部分高点为100美元的话,则杯的底部应当处于60美元(低20%)至80美元(低40%)之间。

另外,整个市场的状况也会影响这一形态的标准深度,在通常情况下,我们倾向于在牛市中寻找回落幅度不大的“杯与杯把”形态,在熊市或深幅调整市中寻找回落幅度较深的“杯与杯把”形态,股票的表现通常受制于整个市场的平均水平。

杯把

虽然我们对于这一形态的绝大多数构成要素保持相当的弹性,但对于杯把的构成却持更为严格的标准,基本上,我们会将杯把形态的右半部分视作一次回抽的过程,这将意味着股价的回调幅度将局限在5~15%之间,有些交易者会比照杯的右半部分的深度来量度杯把,若按照这一标准,我们将会放弃那些杯把回调杯的右半部分幅度30%以上的相关形态(参见例图2),若杯把回调幅度过深,则不仅会断送一轮大型的上升行情,而且还有可能演变成新一轮下跌趋势的起点。

例图2.显示的是杯把的深度,理想的模式为,(A)点所对应的杯把部分所回抽的深度不应超过该股当前高点的5~15%或不超过杯底以来升幅的30%,跌幅过大的杯把将破坏这一形态,甚至有可能演变成新一轮的下跌趋势。

成交量

虽然成交量并非这一形态构成的必备要素,但若一个“杯与杯把”形态中含有一个带有类似于杯与杯把形态的成交量指标会比没有好得多。

理想的模式是当杯的左半部分开始形成时,成交量也同步作戏剧性的增长,表明交易者开始恐慌地抛售手中的股票,而在杯的底部成交量反而减少,说明交易者开始认同当前的价格水平,市场陷入盘局状态。

在杯的右半部分形成阶段,一旦出现向上突破的走势,成交量又会再度出现增长的势头,为持续的上升提供能量,最后,在杯把形成阶段股价出现获利回吐时,成交量开始出现萎缩,在这一阶段若出现巨大的成交量,就要警惕这决不仅仅是一般意义上的获利回吐了,而是有可能出现新一轮的下跌。

虽然成交量指标有助于“杯与杯把”形态的确认,但价格形态本身更为重要,由于成交量不会完全与价格走势亦步亦趋,因此不应简单地靠成交量来定义一个“杯与杯把”形态。

例图3. 作为一种理想的模式,在价格的走势中成交量理应与“杯与杯把”形态如影随形,不过需要留意的是,在杯的中部成交量是如何减少的,而在杯底(A)点展开突破走势时是如何增加的,以及在营造杯把期间又是如何减少的。

依据这一形态进行交易

因为这一形态的右半部分之后将会出现回抽,因此我们倾向于按照回抽的走势来进行交易,一旦确认“杯与杯把”形态,就可以在略高于当前的股价水平之上建立头寸,例如在2天或3天的最高点之上建仓。

当完成建仓操作后,我们还必须在不低于杯把底部的位置设置止损盘,这样就能够确保一旦杯把形态失效,所引发的损失被限定在一个较低的水平。

例图4,所显示的是建仓和止损盘的设置,当股价突破当前的高点后才建仓,这时该股票已经重纳升轨,此时建仓实为顺水推舟,假如股价跌破杯把的低点将宣告这一形态失效,此时在贴近杯把底部的下放设置止损盘可以将损失降至最低。

例图5至例图7提供了一些有关“杯与杯把”形态的补充例子,从过去的市场上升过程中去寻找这一形态是尽快掌握这一形态的有效途径,这样一来,你就会发现有许多大幅上升的股价走势,在其启动之初总能够找到“杯与杯把”这一形态。

TRADINGMARKETS.COM也提供了每隔两周更新一次的具有典型“杯与杯把”形态的股票清单。

例图5.为道琼斯工业平均指数DowJonesIndustrialAverage(DJIA)的日线图走势,注意其中较小的“杯与杯把”形态实际上只是另一个更大的“杯与杯把”形态的组成部分而已。

例图6. 为SanminaCorp(SANM)股票的日线图走势,科技股经常成为上佳的“杯与杯把”形态的候选品种,原因是投资者总是更乐于追捧这类股票。

图6.GIF (7.8KB)

2008-9-1418:

19

例图7.为UnitedTechnologies(UTX)股票的日线图走势,注意其杯把部分的回抽恰到好处,仅仅数日即宣告完成。