公路零担物流市场.docx

《公路零担物流市场.docx》由会员分享,可在线阅读,更多相关《公路零担物流市场.docx(9页珍藏版)》请在冰豆网上搜索。

公路零担物流市场

一、公路零担物流市场分析

1、公路货运市场分析

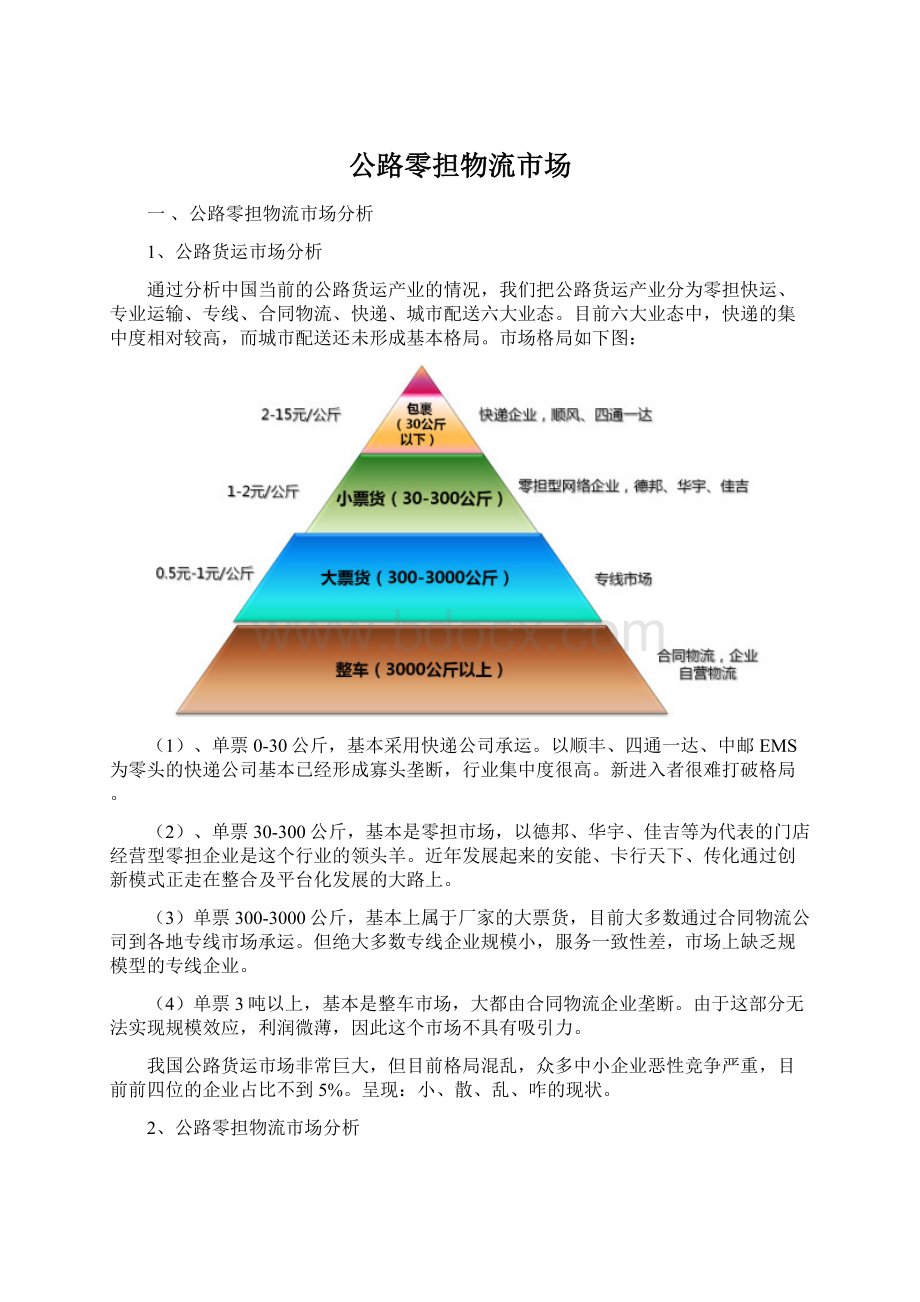

通过分析中国当前的公路货运产业的情况,我们把公路货运产业分为零担快运、专业运输、专线、合同物流、快递、城市配送六大业态。

目前六大业态中,快递的集中度相对较高,而城市配送还未形成基本格局。

市场格局如下图:

(1)、单票0-30公斤,基本采用快递公司承运。

以顺丰、四通一达、中邮EMS为零头的快递公司基本已经形成寡头垄断,行业集中度很高。

新进入者很难打破格局。

(2)、单票30-300公斤,基本是零担市场,以德邦、华宇、佳吉等为代表的门店经营型零担企业是这个行业的领头羊。

近年发展起来的安能、卡行天下、传化通过创新模式正走在整合及平台化发展的大路上。

(3)单票300-3000公斤,基本上属于厂家的大票货,目前大多数通过合同物流公司到各地专线市场承运。

但绝大多数专线企业规模小,服务一致性差,市场上缺乏规模型的专线企业。

(4)单票3吨以上,基本是整车市场,大都由合同物流企业垄断。

由于这部分无法实现规模效应,利润微薄,因此这个市场不具有吸引力。

我国公路货运市场非常巨大,但目前格局混乱,众多中小企业恶性竞争严重,目前前四位的企业占比不到5%。

呈现:

小、散、乱、咋的现状。

2、公路零担物流市场分析

2012年,中国公路货运市场规模大约三万亿元,其中零担占30%多,约为9000多亿。

零担中包含快运、专线及快递中的陆运。

单票货物结构图如下,快递市场行业集中度已经很高,下面对零担快运、专线这两个细分市场进行简单阐述:

1)快运巨头领跑普货势微。

零担快运业,德邦2012年营业规模达到60亿元,2013年接近100亿。

是我国公路快运业唯

可以跻身国际水准的公司。

实际上,德邦在过去几年一直以年均60%的速度稳健发展。

与之形成鲜明对比的是,大多数普货运输企业继续在微利状态下徘徊。

除了德邦物流,佳吉快运、天地华宇、新邦、盛

辉、恒路等一批优秀的公路快运企业因拥有高端服务能力,依然保持较好的增长。

德邦的“精准卡航”、佳吉快运的“红色快线”、天地华宇的“定日达”等都是以快速、准时为基本特点的门到门服务,运

价远远高于普通公路零担产品。

以上海一福州为例,德邦“精准卡航”每公斤运价1.75元,普通零担专线每公斤运价只有0.4元,两者相差400%以上,而普货整车运输运价更低。

精准到达的门到门高端服务产品,与站到站普通零担产品在运作方式、信息系统、车辆装备、管理模式等方面已逐渐形成竞争性差异。

服务产品并非仅仅规模的不同,高端需求造就了与普货完全不同的网络型公路快运企业,代表着市场份额集中化、经营模式集约化的趋势已经形成。

运价0.4元的专线货运公司货量锐减,运价1.75元的德邦仍然保持两位数的增长,说明公路快运市场存在结构性供需矛盾:

低端服务供给过剩,高端需求仍然旺盛。

门店模式继续在零担行业大行其道,以德邦、佳吉为代表,2012年进一步扩张其门店数量,网络继续扩大和完善。

基于网络的标准化服务,使

得快运龙头企业的经营规模迅速扩大,并保持较好的利润水平。

与此同时,邦、佳吉已相继获得了快递执照。

普货运输因为缺乏精准的市场定位和产品定位,导致议价能力不足,在油价、人工等成本不断提高的背景下,日益势微。

2)专线整合进入平合时代。

专线企业10年间经历了利润水平

的巨变。

时至今日,为数庞大的专线企业在微利的边缘苦苦挣扎。

要摆脱小、散、乱、差的行业现状,摆脱单一的价格战,必须靠行业的整合。

专线整合必须依靠标准化和信息化手段,实现服务的产品化,最终实现整个行业的集约化。

从2012年开始,公路快运行业平台性公司的商业模式及竞争方式开始发生显著变化,从以地理位置为核心的物流地产公司向以服务产品为核心的平台运营公司演化,具有代表性的公司有传化公路港、卡行天下、安能物流等。

这些平台性公司的共同目标是以实体基地为基础、以信息系统为纽带、整合市场运力资源,打造比单个专线公司更

高效、更安全的新型联盟体。

2012年年初,安能物流在卡车航班专线集运平台的基础上推出专线整合的服务产品“定时达”卡车航班;8月,卡行天下中国直通车成都物流园区正式开业,推出标准化的专线货运服务产品“中国直通车”,通过服务、信息、形象和价格标准化,实

现物流服务的产品化;9月,传化公路港在苏州正式发布“路港快线”—定点、定线、定班、定时、定价的“点点直达”货运服务。

这些产品的特点是:

平台品牌担保的标准化服务、平台信息系统支撑下的品质监控、平台与加盟专线公司的分工协作。

零担快运的特点是网络化布局、标准化服务。

网络越完善,标准化服务的客户越多,社会价值越大,自身收益也越高。

铺建网络要花钱,是资本的投资投入期,标准化服务是赚钱的手段。

当投资的盈亏均衡点突破之后,零担快运就进入稳定的收益期。

零担快运这种标准化的服务是以降低成本为客户带来价值的。

所以,零担快运追求的是规模化、大而美。

3、公路货运行业未来发展趋势

(1)、未来十年是整合的黄金时期

物流产业的发展必须结合中国发展的大势,在可以预计的未来十年,两条主线始终吸引着投资者的注意力,那就是城镇化和消费升级!

所有为这两个目标服务的物流企业,都是资本关注的对象!

中国物流企业,在未来面临的挑战众多,但是最为重要的挑战却是如何伴随以上两条主线,在3-5年的黄金窗口时间内构建一个跨区域的全国性物流网络,并在其上进行功能性强化整合,构筑市场壁垒,并在随后的10年内进行产业纵向价值链整合。

这个10-15年的产业整合期,将会提供给资本市场无限的想象空间。

(2)、零担快运迎来行业拐点

目前,零担快运的市场集中度很低,以2012年统计数据看,前十家的市场份额总和仅占1.8%,大型零担企业屈指可数,年营业额在10亿以上的企业只有德邦(60亿)、天地华宇(21.1亿)、佳吉(18亿)、盛辉(17.3亿)、盛丰(12.6亿)、新邦(10亿)。

零担快运,是整个货运市场最具规模经济特征的细分领域,这个领域正在迎来行业的拐点:

未来三到五年里,零担快运市场集中度将快速上升,服务水平及运营效率将出现台阶式的提升。

轻资产平台型的专线联盟,将成为最值得期待的行业整合。

a)标准化网络运营,将加速推动大型零担快运公司的份额扩张

为了提高市场集中度,提高大零担企业的数量与规模是必要的。

未来3-5年,以德邦为标杆的标准化网络显现出的规模经济效应将加速推动大型零担快运企业的份额扩张。

b)轻资产平台型的专线联盟,最值得期待的行业整合

专线企业将长期存在,并不会因为平台型企业的整合而消失,但是已经进入到了整合阶段,轻资产平台型公司对小型专线的整合将大幅度提升市场中坚力量的运营效率。

发达国家的经验也说明平台型龙头企业是市场资源整合的主要形式,如美国的罗宾逊。

尽管专线联盟的探索由来已久,但是只是在2012年,以卡行天下、安能、传化物流为代表的一批新型平台公司将专线联盟发展到一个新的阶段。

轻资产的平台型公司,不仅仅是可以集成成员企业的运力,更重要的是能够整合小型专线公司无法想象、无力接入的各种资源,从而极大地推动联盟整体的运营能力而进入高速发展。

也就是说,平台型专线联盟如果成功,必定会使终结以孤立小型专线为主流的市场格局。

二、竞争对手分析

1、市场份额分析

目前中国的陆路干线与零担运力具有一定网络体系的公司是:

德邦、佳吉、华宇、新邦、安能、传化、卡行天下等。

可以将现在零担物流竞争主体分为三个梯队:

第一梯队是包括德邦、天地华宇、佳吉在内的零担物流业巨头;

第二梯队是以新邦、安能等为代表的零担物流企业;

第三梯队是各专线企业或专线联盟。

2011年我国零担前5位,市场份额之和占零担市场总额的1%,见下表:

表1:

2011年零担货物运输领导企业的市场占有率

企业

市场占有率%

天地华宇集团

0.34%

德邦物流股份有限公司

0.26%

新时代通成(上海)物流集团有限公司

0.17%

上海佳吉快运有限公司

0.13%

中铁物流集团有限公司

0.08%

远成集团有限公司

0.05%

其他企业

98.97%

注:

新时代通成2013年倒闭

公路零担物流企业发展迅猛,到2013年部分企业(德邦、天地华宇、佳吉快运、安能)的市场额如下:

1)2013年德邦年零担物流营业额市场份额最多,达100亿,只占总零担市场量4000亿的2.5%;

2)天地华宇2011年零担货运市场量为46.4亿元,占比为0.34%,从天地华宇发布的数据中得知其零担物流年增长率为17%,估算2013年市场量为63.55亿元,占总市场份额1.59%;

3)2013年佳吉快运零担快运年营业额在10亿元以上,占总零担市场量0.25%以上;

4)安能物流2013全年营收6个亿,相比2012年的3亿实现了百分百的增长,进程比预想的更好,但市场份额还很微薄,占0.15%。

2、零担企业运作模式

目前全国性网络的公路零担三巨头——德邦、佳吉、天地华宇都是采用“门店-转运中心-门店”的运输组织模式,这种模式有助于提高网络效率、降低运营成本,对于大型网络化货运企业,是必然的选择。

国外的大型物流企业如UPS、FedEx亦是如此。

但是,也正因为增加了“转运中心”的“中转”环节,在某些条件下,运输速度就无法与城市之间“直达”运输的专线相比了。

因此,传化公路港“路港快线”、卡行天下“中国直通车”、安能物流“定时达”这三大专线整合的标志性产品,不约而同地选择了城际“直达”作为核心特点区别于现有的快运产品。

除了速度快,专线整合产品的另一大优势就是“经济”。

介于现有高端快运产品和普通专线之间的运价,既让用户以相对低廉的价格获得了较好的货运服务,又让整合的专线企业有了更好的利润空间。

如此,对价格敏感又要求高质量服务的这部分中高端用户也有了自己的产品选择,公路快运市场进一步细分化。

快运产品“新三样”——定时达、中国直通车、路港快线的陆续诞生,宣告了专线产品化时代的到来,同时也是市场进一步细分、整合的结果。

它的意义在于,通过标准化管理和信息技术打造的产品,将千千万万不标准的小专线打造成大网络,给整个专线行业带来全新的标准体系和组织模式;通过输出品牌和管理,带动中小专线企业的服务水平、盈利能力的提高,最终形成一个共生多赢的商业生态系统。

由于服务一致性、新产品培育周期、门到门终端配送、运输装备等方面的问题,短时间内,“新三样”的综合服务水平还无法超越市场上现有的零担快运产品,但足以引起德邦、佳吉和天地华宇等巨头的警惕:

这不是一个新型快运产品相继问世的简单现象,更意味着一种全新的运输组织模式开始全面挑战此前大获成功的门店型网络运输方式。

对于“门店+网络”快运模式来说,“专线+基地/枢纽”的背后,是成千上万家专线企业蜕变的途径。

3、零担物流企业对比

对比1:

德邦、安能、卡行天下模式对比

表2德邦、安能、卡行天下模式对比

名称

德邦物流

安能物流

卡行天下

产品

“精准卡航”、“精准汽运”

“定时达”

“中国直通车”

品牌

直营体系内统一

加盟体系内统一

加盟体系内统一

门店

直营

加盟

加盟

场地+运营

自主控制

自主控制

卡行

运输

自建+采购

主干:

85%以上自有+15%(加盟+采购)

加盟专线+卡行

短途:

尚末形成标准体系

末端服务

自送+采购

自送+加盟体系+偏区采购

加盟专线+卡行

主要直接服务对象

直营门店、客户

加盟门店+同行代理

专线

模式总结

从点、线、面集成品牌,把握点、线、面

从点、线、面集成品牌,把握点+线,开放面

从点、线集成品牌,把握点,开放线,面不成体系

对比2:

全国网络型、区域网络型零担物流企业对比:

表3全国网络型、区域网络型零担物流企业对比

类型

全国网络型

区域网络型

代表企业

安能

德邦、天地华宇

城市之星、佳怡

品牌优势

有良好品牌知名度

有较好区域品牌知名度

门店数量

1000

德邦:

4300;

华宇:

1600

300家左右,区域内基本全覆盖

年营业额

6亿/年

45-100亿/年

5-8亿/年

现金流

全年应收8-12%营业额,需资本支持

职能部门

有安能管理公司(虚拟的职能部门管控中心)并设置有全国运营管理事业部,管理全国的集运中心,以及配送部、操作部、客服部、配载部、车线管理部、调度部、品质管理部等部门

职能部门强大,成立全国的虚拟管理总部,对政策研究分析、行情调查、绩效规范、企业文化、企划营销、运营、IT建设等全国输出标准和管理

职能部门功能和执行力不够强大,主要还是业务驱动型管理

渠道建设

平台总部直营,渠道参股合作、网络终端连锁加盟

自建和采购渠道,终端基本直营

区域内基本直营,区域外基本采购连同终端配送

盈利模式

1、通过集运中心规模效应降低成本,一定程度上帮助提升盈利能力;

2、收取物流费及平台管理费:

例如场地租金、人工操作费、系统使用费、品牌使用费、综合管理费、标签费、面单费等;

3、车线与结算底价之间的差价

由差价、配载转为边际效益成为主要利润来源

产品定位

大票零担的专线快运市场300公斤到两吨

单票300公斤以下的零担业务,趋向时效、服务品质

区域性网络零担快运是核心产品

发展方向

服务以京津冀、江浙沪、珠三角和川渝为核心的四大经济区,寻求布局一、二、三级城市

布局边远寻求业务平衡,重点发展西南地区

基于人力资源瓶颈难于大规模的对外扩张

运营模式

直营+加盟

简单、标准、直营

简单、标准、直营

到货时效

快、准

快、准

快、准,但没有特别包装和推广,定位不清晰

相对价格

中,低于德邦30%

高

较高

客户定位

物流同行

拒绝大客户

大小客户并行

电子商务

阿里巴巴物流推荐商,主打B2B

无

类比形象

肯德基、麦当劳

乡村基、真功夫

发展瓶颈

合格的基层营业厅经理的培养和快速复制,以及大量蓝领物流产业工人的招聘和管理

人力资源的来源和培养、扩张风险的防御

核心竞争力

网络资源

网络资源

网络资源