整体家居照明品牌市场营销运作执行工作方案.docx

《整体家居照明品牌市场营销运作执行工作方案.docx》由会员分享,可在线阅读,更多相关《整体家居照明品牌市场营销运作执行工作方案.docx(61页珍藏版)》请在冰豆网上搜索。

整体家居照明品牌市场营销运作执行工作方案

2017年整体家居照明品牌市场营销运作执行工作方案

一:

市场现状

(一)广东南部域概况:

(广东南部域包括深圳市、东莞市、惠州市、汕尾市);

深圳市:

深圳市位于广东省南部,北与东莞市、惠州市接壤,南接香港新界,总面积2050平方千米。

全市辖6个市辖区,55个街道。

居住总人口1200万人。

主要以高新科技、金融、商业服务、物流、港口、房地产等为支柱产业;商业气氛浓郁,经济十分活跃!

灯饰品牌的竞争也已经到了白热化程度;

东莞市:

东莞市位于广东省中南部、珠江三角洲东北部,北距广州50公里,南离深圳90公里,水路至香港47海里,至澳门48海里,处于穗港经济走廊中间,是广州与香港之间水陆交通的必经之地。

地理位置优越!

现辖28个镇、4个街道办事处,总面积2465平方公里。

人口约1000万,主要以电子、电脑配件、服装、港口、家具、酒店服务等为支柱产业;经济相对活跃!

距中山古镇1个小时左右的车程,灯饰品牌的竞争异常激烈;

惠州市:

惠州市位于广东省中南部,东江中下游。

东接汕尾市,南临南海大亚湾并毗邻深圳与香港,西邻广州、东莞市,北靠河源市。

总面积10922平方千米。

总人口600万人。

辖2个市辖区、3个县。

惠州素称“粤东门户”之称,有惠州港,京九铁路,广(州)汕(头)、广(州)梅(州)、深(圳)汕(头)、惠(州)深(圳)公路,交通方便,

汕尾市:

汕尾市位于广东省东南沿海,东连揭阳市、西接惠州市、北靠河源市、南濒南海。

总面积5271平方千米。

总人口450万人。

辖城区1个市辖区,海丰、陆河2个县,代管陆丰1个县级市;共有10个街道、42个镇。

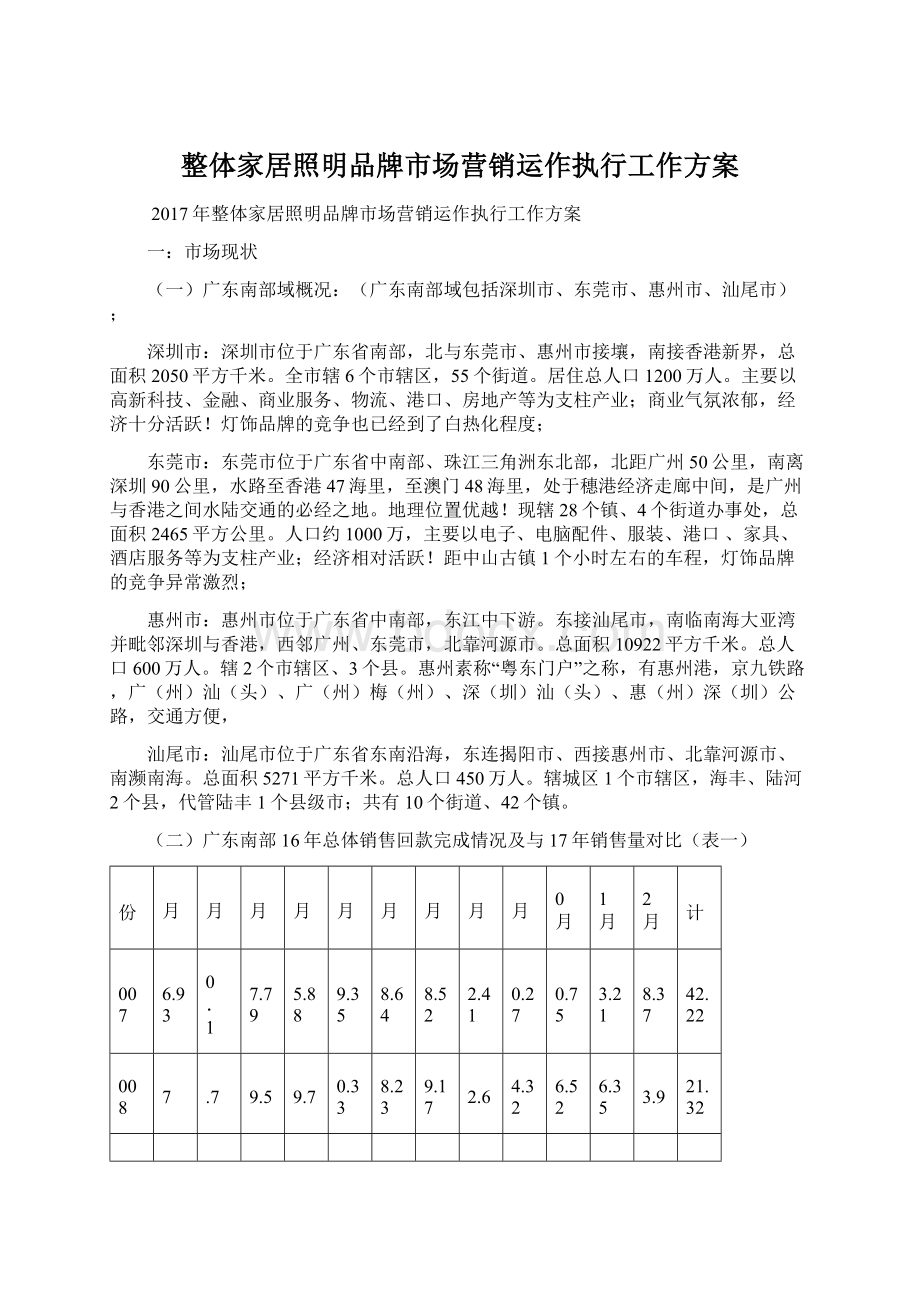

(二)广东南部16年总体销售回款完成情况及与17年销售量对比(表一)

年份

1月

2月

3月

4月

5月

6月

7月

8月

9月

10月

11月

12月

合计

2007

56.93

10.1

47.79

55.88

39.35

58.64

38.52

52.41

50.27

40.75

43.21

48.37

542.22

2008

27

3.7

39.5

29.7

30.33

18.23

19.17

32.6

24.32

26.52

36.35

33.9

321.32

(表二)

(表三)

(三)、广东南部域存在的不足

2016年度澳克士广东南部域由于人员配备较少、变动过大,导致整个市场工作开展脱节、滞后,基本没有认真落实到位,区域内整体销量提升较为缓慢,具体主要表现在以下几方面:

市场人员方面:

1:

市场人员配备薄弱,市场难以做细;

2:

人员更替变动频繁,工作开展缺乏延续性;

3:

电工环节没有引起重视,品牌公司的多数优势资源没有发挥出来,市场资源没有得到有效利用;

代理商方面

1:

深圳物流中心缺乏经营理念,管理不到位,资金实力不足,缺乏应要的流动资金,产品库存不足;

2:

深圳物流商对澳克士忠诚度不高,不主推澳克士产品!

只是把澳克士品牌作为招牌来吸引分销商,甚至利用澳克士的销售渠道进行竞品“雷斯诺”的铺货和销售;

3:

东莞市、惠州市、汕尾市目前没有代理商,都由品牌公司直接供货,当地经销商理念普遍较为保守,库存不合理;

经销商方面:

1:

大部分客户认为整个市场状况不好,缺乏销售信心;

2:

经销商对市场工作开展缺乏热情,配合度较差,缺乏积极性;

3:

有效客户数量不多,目前全区现有客户35家,整体经营状况欠佳,销售量差,单店年销量1万元以下的客户占75%,大多数为无效客户,(详见表17);

4:

大部分客户欠缺管理,经营品类不全、库存不足(特别是节能灯、电工、筒射灯产品)!

顶灯上样率低、单品销售量差,店面形象展示不规范,导购员综合素质低,对整体销售影响很大;

5:

客户普遍忠诚度不高,部分经销商没有主推澳克士,只是把澳克士作为招牌来吸引客流;

推广方面:

1:

,由于市场人员配备较少及代理商缺乏经营理念,全区基本上没有开展市场推广相关工作;

2:

推广物料等资源运用不够,;深圳物流中心和东莞等其他核心客户缺乏帐篷、太阳伞等常规物料;

3:

楼盘相关信息收集不够,缺乏有效的楼盘相关信息;

4:

没有专人负责推广,缺乏系统规划,工作执行不到位;

终端方面:

1:

终端整改进程比较缓慢,市场人员对专卖店/区装修标准要求模糊不清,导致深圳整改装修的4个终端展示效果不好,难以有效提升销售;

2:

终端面积较小,经营品类不全、库存不足,顶灯上样率低;

3:

专卖店/区形象展示不规范,终端缺乏产品生动化展示,没有合理的、有效的利用生动化物料来美化终端;

4:

产品上样方面,部分客户仍存在展板位空缺,甚至有个别客户偶尔在澳克士专卖区域出现竞品展示情况;

5:

有效网点数量不多,尤其是深圳地区和东莞部分镇区;

6:

专卖店/区覆盖率相对偏低,有待进一步提高;

广告方面:

1:

门头店招投放与更换力度相对偏小,与竞争对手(欧特朗、乔森、钜豪、小器鬼)相比,新增速度较慢;

2:

深圳、东莞区域广告不多,覆盖面不够;

3:

经销商店内外空位没有充分利用;

隐性渠道方面:

1:

市场人员、代理商业务人员没有专门针对装修品牌公司、设计院、项目工程等开展工作,只是依靠一些零散的工程,销售量不明显,效果不理想;

2:

工程信息收集不够,缺乏有效的工程项目信息,楼盘相关信息;

3:

商超方面,日化、生活超市开发进程缓慢,与商超装潢中心合作有待加强;

二:

区域SWOT分析(优势、劣势、机会、威胁)

(一)竞争对手SWOT分析---只分析当地强势品牌(表4)

品牌

优势

劣势

机会

威胁

欧普

1.品牌影响力大;

2.渠道建设的纵深度优越;

3.核心客户信心和忠诚度较高;

4.业务团队趋于稳定,执行力强;

5.企业的市场应变能力强;

1.东莞代理商缺乏执行力;

2.东莞市场控制力较弱;

3.电工类产品销售较差;

1.网点调整与终端整改提升销量;

2.隐性渠道深挖、项目突破提升销量;

3.系统性与针对性的推广的销量提升;

4.办事处和运营中心代理商合作加强;

1.飞利浦、欧司朗、TCL罗格朗电工等国际品牌的打压;

2.二线品牌的不断创新;

华泰

1.核心客户信心和忠诚度较高;

2.业务团队趋于稳定、逐渐强大;

3.企业的市场应变能力较强;

1.深圳、东莞市场没有代理商;

2.终端展示形象网点质量不高;

3.整体产品生产能力不足;

1.网点调整与终端建设提升销量;

4.品牌公司产品线的丰富;

5.办事处和运营中心代理商合作加;

1品牌自身知名度不高;

2竞品的追赶与排挤;

钜豪

1.有一定的品牌影响力;

2.产品线较长较丰富;

3.业务团队趋于稳定;

4广告投放力度较大;

1.销售队伍较薄弱,不整齐,流动更替频繁!

缺乏经验;

2.广告投放不合理,销售量提升不明显,经营成本高;

3.经销商客户经营信心低和忠诚度低;

1.网点调整与终端建设提升销量;

2.系统性与针对性的推广的销量提升;

3加强.办事处和运营中心代理商合作;

1..主打产品艺术灯不能批量生产,顶灯无优势经常受到打压;

欧特朗

1.有一定的品牌影响力

2.产品质量较为稳定,供货周期较短,.加盟门槛较低,核心客户的经营信心和忠诚度较高;

3.业务团队人员较多,趋于稳定

4.企业对市场有一定的应变能力;

1.做整体家居照明起步较晚;

2.终端展示形象网点质量一般,价位偏高;

1.网点调整与终端建设提升销量;

2.品牌公司产品线的丰富;

3.办事处和运营中心代理商合作加;

1.作为整体家居照明的跟随者,周边的家居照明品牌都会把他定为打压对象;

乔森

1.有一定的品牌影响力;

2.产品质量较为稳定,供货周期较短;

3.加盟门槛较低,核心客户的经营信心和忠诚度较高;

4.业务团队人员虽然不多,但比较稳定;

5.企业发展较为稳健,对市场有一定的应变能力,;

1.销售队伍较薄弱,团队人员更替频繁,缺乏经验,缺乏战斗力;

2销售渠道比较单一;

1.网点调整与终端建设提升销量;

2.系统性与针对性的推广的销量提升3加强.办事处和运营中心代理商合作;

1.作为整体家居照明的跟随者,周边的家居照明品牌都会把他定为打压对象;

(二)澳克士品牌公司SWOT分析:

(表5)

品牌

优势

劣势

机会

威胁

澳克士照明

1.品牌影响力大;

2.品牌公司实力强大;

3品牌公司的产品线丰富;

4..渠道建设的纵深度优于竞品;

5.核心客户信心和忠诚度较高;

6.业务团队趋于稳定,执行力强;

7.企业的发展稳健,.企业的市场应变能力强;

1.销售渠道单一,渠道建设的纵深度有待进一步加强;;

2团队人员流动更替频繁;

3.深圳市代理商缺乏经营理念和执行力;

4.深圳市场控制力较弱;

5.终端展示形象网点质量差;

6.电工产品销售较差;

1.网点调整与终端开发建设提升销量;

2拓宽渠道提升销量

3.项目突破提升销量;

4.系统性与针对性的推广的销量提升;

5.品牌公司产品线的不断丰富;

6.办事处和代理商合作加强;

7.广东南部域还具备很大的挖掘潜力;

1.各品牌的终端建设和区域人员配备不断加强,我司优势不明显;

2.小器鬼、业电、欧特朗、等品牌冲击我司单系列产品;

3.大部分客户受竞品诱惑忠诚度不高;

4.受国际金融危机影响!

粤南市场形势不容乐观;

三、各竞争品牌的市场分析;(表6)

品牌

16年销量

网点布局

网点数量

核心产品

欧普

深圳约2900万;

东莞约1850万;

惠州约280万;

汕尾约90万;

网点遍布深圳市、东莞市等乡镇市场!

惠州市及汕尾市则分布市区或县城;

深圳96家;

东莞57家;

惠州14家;

汕尾3家;

节能灯、吸顶灯、T4T5支架

华泰

深圳约5.万;

东莞约6万;

惠州约1.2万;

汕尾约0万;

广东南部域内的客户采取厂家直供,分别分布于东莞市区及一些经济重镇和深圳市区;

深圳2家;

东莞2家;

惠州1家;;

汕尾0家;

烤弯玻璃灯、羊皮灯

钜豪

深圳约32万;

东莞约43万;

惠州约19万;

汕尾约4万;

广东省内所有区域内客户由中山分品牌公司管理及供货;

深圳3家;

东莞4家;

惠州2家;

汕尾2家;

艺术灯、节能灯、吸顶灯

欧特朗

深圳约185万;

东莞约110万;

惠州约60万;

汕尾约35万;

在深圳市、东莞市、分别设有代理商,惠州市、汕尾市两地由厂家直供;

深圳22家;

东莞18家;

惠州9家;

汕尾共3家;

厨卫灯,吸顶灯,

乔森

深圳约145万;

东莞约150万;

惠州约65万;

汕尾约28万;

在深圳市、设有代理商,东莞市、惠州市、汕尾市等地由厂家直供;

深圳20家;

东莞23家;

惠州11家;

汕尾共2家;

厨卫灯,支架(不包括门铃)

四:

空白网点形象店开发时间进程;(表7)

目前空白网点地级市(x家)

目前空白网点县城(x家)

预计开发时间

开发数量(家)

16年专卖区

深圳市

罗湖区1家

3月

1

盐田区1家

4月

1

福田区1家

3月

1

南山区1家

3月

1

龙岗区6家

4月

3

宝安区2家

4月

2

东莞市

黄江镇1家

3月

1

塘厦镇1家

4月

1

凤岗镇1家

3月

1

常平镇1家

4月

1

横沥镇1家

5月

1

莞城区1家

4月

1

虎门镇1家

3月

1

南城区1家

3月

1

惠州市

惠阳区1家

4月

1

博罗县1家

5月

1

龙门县1家

6月

1

汕尾市

汕尾市城区1家

3月

1

海丰县1家

6月

1

陆丰市1家

7月

1

陆河县1家

7月

1

非专卖区

深圳市

罗湖区2家

4月

1

盐田区2家

5月

1

福田区2家

4月

1

南山区2家

5月

1

龙岗区6家

5月

3

宝安区4家

5月

2

东莞市

清溪镇1家

6月

1

谢岗镇1家

7月

1

桥头镇1家

6月

1

东坑镇1家

8月

1

企石镇1家

7月

1

万江区1家

5月

1

中堂镇1家

6月

1

望牛墩镇1家

8月

1

麻涌镇1家

8月

1

高埗镇1家

7月

1

道滘镇1家

6月

1

沙田镇1家

6月

1

洪梅镇1家

8月

1

大岭山镇1家

5月

1

石排镇1家

7月

1

茶山镇1家

8月

1

惠州市

惠州市区1家

5月

1

惠阳区1家

4月

1

惠东县1家

6月

1

博罗县1家

6月

1

龙门县1家

7月

1

汕尾市

海丰县1家

6月

1

陆丰市1家

7月

1

陆河县1家

8月

1

合计

69家

56家

注:

3月份之前开发8家,4月份开发9家,5月份开发9家,6月份开发10家,

7月份开发8家,8月份开发6家;

五:

销售任务目标的分解

(一)各地区销量任务分解(表8)

地区

深圳市

东莞市

惠州市

汕尾市

合计

销售目标

250万

250万

80万

70万

650万

各地区销量任务分解明细表(表9)

地区

已开发区域

待开发区域

计划进程

16年销售

需增长额

深圳市

罗湖区

1家

3家

3月~4月

12万

15万

福田区

3家

3家

3月份~4月

32万

24万

南山区

2家

3家

3月~5月

23万

19万

宝安区

7家

6家

4月~5月

20万

43万

龙岗区

3家

12家

4月~5月

5万

47万

盐田区

0

3家

4月~5月

0

10万

小计

16家

30家

3月~5月

92万

158万

东莞市

东城区

1家

0

2万

4万

南城区

0

1家

3月

0

10万

莞城区

0

1家

4月

0

1万

万江区

0

1家

5月

0

1万

厚街镇

2家

0

91万

20万

长安镇

1家

0

8万

7万

寮步镇

1家

0

21万

7万

黄江镇

0

1家

3月

0

1万

塘厦镇

0

1家

4月

0

1万

凤岗镇

0

1家

3月

0

1万

樟木头镇

1家

0

2万

1万

常平镇

0

1家

4月

0

2万

横沥镇

0

1家

5月

0

1万

虎门镇

1家

1家

3月

2万

18万

清溪镇

0

1家

6月

0

1万

谢岗镇

0

1家

7月

0

1万

桥头镇

0

1家

6月

0

1万

东坑镇

0

1家

8月

0

1万

大朗镇

1家

0

1家

1万

1万

企石镇

0

1家

7月

0

1万

万江区

0

1家

5月

0

1万

中堂镇

0

1家

6月

0

1万

望牛墩镇

0

1家

8月

0

1万

麻涌镇

0

1家

8月

0

1万

高埗镇

0

1家

7月

0

1万

道滘镇

0

1家

6月

0

1万

沙田镇

0

1家

6月

0

1万

洪梅镇

0

1家

8月

0

1万

麻涌镇

0

1家

8月

0

1万

大岭山镇

0

1家

5月

0

1万

石龙镇

1家

0

21万

1万

石碣镇

1家

0

7万

1万

石排镇

0

1家

7月

0

1万

茶山镇

0

1家

8月

0

1万

小计

10家

24家

155万

95万

惠州市

惠州市区

1家

1家

5月

20万

10万

惠阳区

1家

0

4月

8万

6万

惠东县

1家

0

6月

5万

7万

博罗县

2家

0

5月~6月

9万

10万

龙门县

0

1家

6月~7月

0

5万

小计

5家

2家

42万

38万

汕尾市

汕尾市区

1家

0

3月

22万

10万

海丰县

2家

1家

6月

10万

9万

陆丰县

0

1家

7月

0

8万

陆河县

0

1家

8月

0

6万

小计

4家

3家

32万

38万

合计

35家

59家

3月-8月

321.32万

329

季度

一

二

三

四

合计

(万元)

月份

1-2

3

4

5

6

7

8

9

10

11

12

比例

9.3%

6.8%

6.9%

6.7%

7%

8.3%

9.7%

10.3%

10.4%

10.9%

13.7%

100%

销售目标

深圳

23.25

17

17.25

16.75

17.5

20.75

24.25

25.75

26

27.25

34.25

250

东莞

23.25

17

17.25

16.75

17.5

20.75

24.25

25.75

26

27.25

34.25

250

惠州

7.44

5.44

5.52

5.36

5.6

6.64

7.76

8.24

8.32

8.72

10.96

80

汕尾

6.51

4.76

4.83

4.69

4.9

5.81

6.79

7.21

7.28

7.63

9.59

70

合计

104.65

133.9

183.95

227.5

650

(二)按时间进程计划如下:

(单位:

万)(表10)

(三)按品类细分如下:

(单位:

万)(表11)

产品系列

节能灯

吸顶灯

顶灯

支架(T4。

T5。

T8)

电工

浴霸

商业照明

办公照明

光源(灯管、灯杯)

镇流器

电子配件

镜前灯

餐吊灯

护眼台灯

合计

所占比例

30%

20%

19%

14%

12%

6%

7%

5%

4%

4%

1.5%

1.5%

1%

125%

销售目标

156

104

98.8

72.8

62.4

31.2

36.4

26

20.8

20.8

7.8

7.8

5.2

650

(四):

区域销售增长点来自于以下几个方面(表12)

增长途径

数量

万

客户类型

预测销量

/家(万元)

合计

说明

休眠客户复活

4

专卖区

4

16

2-3月客户回访,确定意愿;

10

非专卖区

2

20

2-4月对现有客户进行规划和信心扶持;

市场整改

4

专卖店

6

24

通过招商3-8月预计可以新增22家客户,增加展示面积1000平方米左右

18

专卖区

4

72

空白网点

24

专卖区

4

96

2-8月通过日常工作、5月计划一场为期半个月市场突击等活动完成57家客户目标;

五金渠道

33

非专卖区

2

66

电工渠道

3

代理商

10

30

2-10月完成深圳7家、东莞6家、惠州3家、汕尾2家

独立、开发

15

五金电料

1

15

隐性渠道开发建设

15

家装品牌公司

3

45

2-4月信息搜索筛选、3-12月完成15家工装和家装战略联盟协议签订并要求直接达成销售

工装品牌公司

合计

384

六、17年的市场营销策略

(一)产品方面:

1.按照品牌公司的产品发展战略,结合粤南实际情况,整合客户资源,紧贴市场、实事求是,建立适合当地发展的以节能灯、T4支架、吸顶灯、厨卫灯、顶灯、电工、商业照明等产品为主导,选择40款左右具有代表性的顶灯以及一定数量的镜前灯、浴霸为辅助的产品结构!

促使并要求分销商/物流商与品牌公司发展保持步调一致,各级经销商必须充分上样及做好合理库存;

2.积极推行阶梯式产品结构模式,用差异化的产品战略来提高综合性价比,以保证经销商的利润空间更大化!

3.认真贯彻落实品牌公司全年的新产品推广政策。

密切关注市场动态,不断优化产品结构及款式,从而有效打击竞品,全面占领市场。

(二)渠道方面:

1.有效利用品牌公司资源,先重后轻,建立以深圳、东莞市场为重点,以惠州、汕尾市场为辅助的市场格局,以镇区级市场为单位开发建设终端的网点布局。

在深圳市、东莞市建立物流配送服务中心,在惠州市、汕尾市探索建立物流中心的物流配送系统!

以点带面,环环相扣,形成强大严密的销售网络;

2.对深圳市现有物流系统进行整顿、整理!

通过再次与其进行深入彻底的沟通,争取达成有利共识!

建立有效的销售队伍并打造成快速高效的物流配送系统;

3.依托物流中心的销售队伍及市场开发能力,服务能力进行有计划,有针对性的市场开发与渠道建设,形成高密度的网点覆盖,全力提高市场占有率;

4.优化现有网点,开拓空白市场,全面提升我司的品牌影响力;

5.五金渠道,通过我办16年已经收集的客户信息,结合过去对网点开发的经验,依次在深、莞、惠、汕尾进行持续不间断的五金渠道开发建设;

(三)价格方面

1.按照品牌公司的价格体系,率先响应品牌公司对流通类产品(节能灯、T4T5支架)采取分销价格约束管理的号召,结合粤南当地市场实际情况,在保证品牌公司利益及代理商、经销商合理利润/利益的基础上,实行全区分销价格统一,指导零售价格统一;

2.把产品区分成流通类常规品,非流通类产品;再把非流通类分成赢利型,打击市场型,高端型的价格体系!

形成独具竞争力的阶梯式价格体系,从而有效的打击竞争对手,吸引商家积极加入到我们的澳克士大家庭中来;(表13)

产品类别

定价策略

备注

流通(节能灯、T4T5支架)

物流价*1.12=分销价

分销价、指导零售价实行全区统一

高端型(商业照明)

物流价*1.2=分销价

赢利型(顶灯、)

物流价*1.2=分销价

打击市场型(特价产品)

视市场实际情况而定

3.用差异化的产品战略来提高综合竞争力,以保证经销商的利润空间更大化;

4.完善区域市场保护机制,实行区域内价格,维护本品牌公司产品的市