《纳税会计实务》作业练习答案.docx

《《纳税会计实务》作业练习答案.docx》由会员分享,可在线阅读,更多相关《《纳税会计实务》作业练习答案.docx(9页珍藏版)》请在冰豆网上搜索。

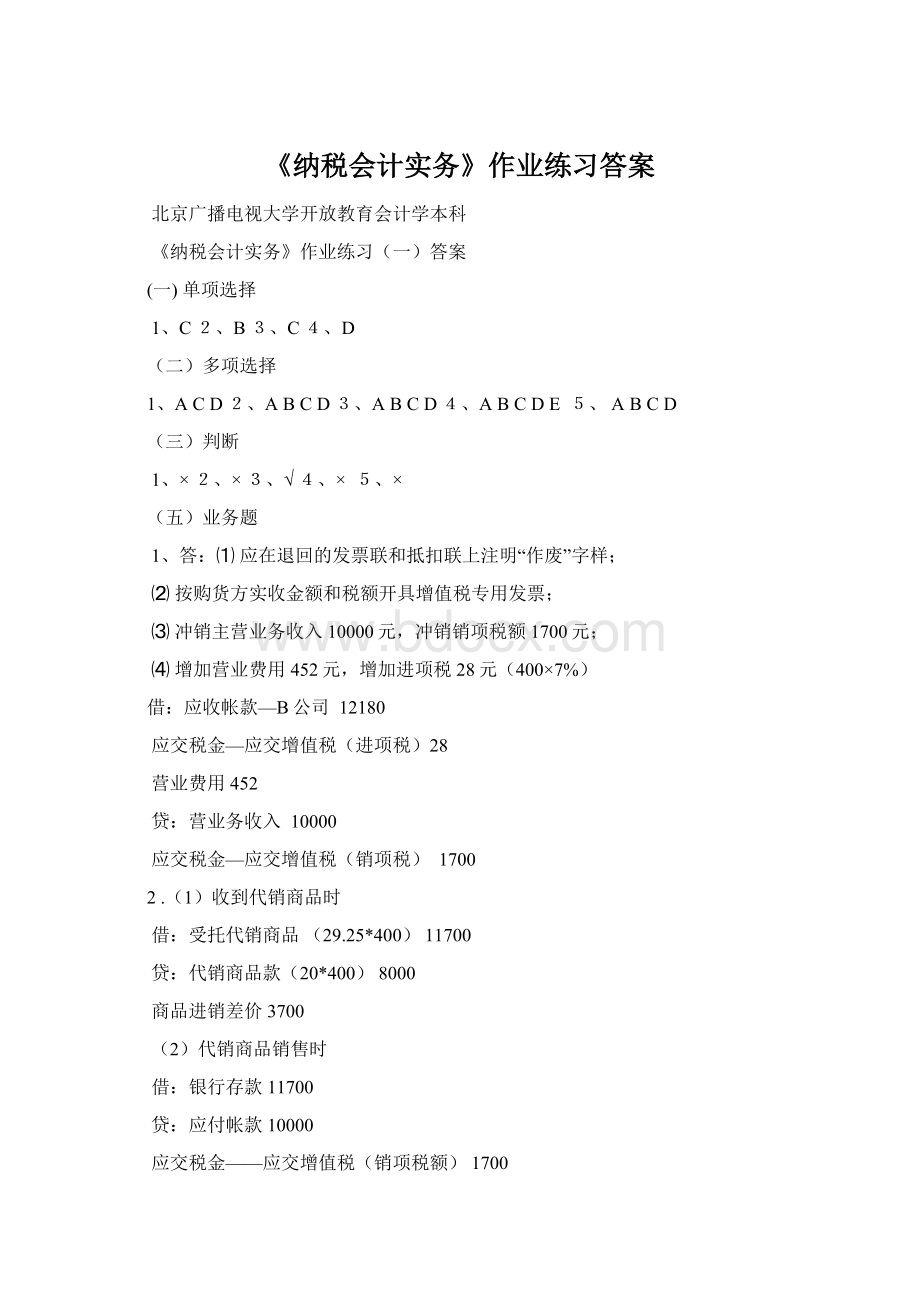

《纳税会计实务》作业练习答案

北京广播电视大学开放教育会计学本科

《纳税会计实务》作业练习

(一)答案

(一)单项选择

1、C2、B3、C4、D

(二)多项选择

1、ACD2、ABCD3、ABCD4、ABCDE5、ABCD

(三)判断

1、×2、×3、√4、×5、×

(五)业务题

1、答:

⑴应在退回的发票联和抵扣联上注明“作废”字样;

⑵按购货方实收金额和税额开具增值税专用发票;

⑶冲销主营业务收入10000元,冲销销项税额1700元;

⑷增加营业费用452元,增加进项税28元(400×7%)

借:

应收帐款—B公司12180

应交税金—应交增值税(进项税)28

营业费用452

贷:

营业务收入10000

应交税金—应交增值税(销项税)1700

2.

(1)收到代销商品时

借:

受托代销商品(29.25*400)11700

贷:

代销商品款(20*400)8000

商品进销差价3700

(2)代销商品销售时

借:

银行存款11700

贷:

应付帐款10000

应交税金——应交增值税(销项税额)1700

(3)借:

代销商品款8000

商品进销差价3700

贷:

受托代销商品11700

(4)收到委托单位增值税专用发票

借:

应交税金——应交增值税(进项税额)1700

贷:

应付帐款1700

(5)付代销商品款并结算手续费

借:

应付帐款11700

贷:

其他业务收入936

银行存款10764

(6)结算代销收入负担营业税

借:

其他业务支出46.8

贷:

应交税金——应交营业税46.8

北京广播电视大学开放教育会计学本科

《纳税会计实务》作业练习㈡答案

第四章—第六章

㈠单项选择

1、D2、A3、C4、B5、A

㈡多项选择

1、ABCD2、BCD3、BCD4、AC5、AB

㈢判断

1×2、×3、√4、√5、×

1、答案:

⑴购入原材料

借:

原材料30000

应交税金—应交增值税(进项税额)5100

贷:

银行存款35100

⑵购入已税烟丝

借:

原材料—烟丝20000

应交税金—应交增值税(进项税额)3400

贷:

银行存款23400

⑶将自产的烟丝用于广告

组成计税价格:

40000×10%×(1+5%)÷(1-30%)=6000(元)

应纳消费税额:

6000×30%=1800(元)

应纳增值税额:

6000×17%=1020(元)

借:

营业费用6820

贷:

库存商品4000

应交税金—应交增值税(销项税额)1020

应交税金—应交消费税1800

⑷委托加工烟丝直接销售

组成计税价格=(10000+1000)÷(1-30%)=15714.29(元)

应交消费税额=15714.29×30%=4714.29(元)

①借:

委托加工材料10000

贷:

原材料10000

②借:

委托加工材料1000

应交税金—应交增值税(进项税额)170

贷:

银行存款1170

③借:

委托加工材料4714.29

贷:

银行存款4714.29

④收回委托加工烟丝(10000+1000+4714.29=15714.29)

借:

库存商品15714.29

贷:

委托加工材料15714.29

⑤委托加工直接销售:

借:

银行存款23400

贷:

主营业务收入20000

应交税金—应交增值税(销项税额)3400

⑥借:

主营业务成本15714.29

贷:

库存商品15714.29

⑸本月销售卷烟

应纳增值税:

110000×17%=18700(元)

应纳消费税:

按定额税率计征:

150×8=1200(元)

按比例税率计征:

110000×45%=49500(元)

合计:

50700(元)

借:

银行存款128700

贷:

主营业务收入110000

应交税金—应交增值税(销项税额)18700

借:

主营业务税金及附加50700

贷:

应交税金—应交消费税50700

⑹本月共应纳消费税:

1800+50700=52500(元)

另有4714.29元由受托方代收代交

本月共应纳增值税=当期销项税额-当期进项税额

=18700+3400+1020-(170+3400+5100)

=23120-8670=14450

2、答案:

⑴家属楼完工

借:

固定资产9700000

贷:

在建工程9700000

⑵家属楼出售

借:

固定资产清理9700000

贷:

固定资产9700000

交纳销售不动产营业税:

1200×5%=60(万元)

补缴建筑环节营业税:

970×(1+10%)÷(1-3%)×3%=33(万元)

会计分录如下:

① 取得收入

借:

银行存款12000000

贷:

固定资产清理12000000

② 计提税金

借:

固定资产清理600000

贷:

应交税金—应缴营业税600000

③ 补提建筑环节营业税

借:

固定资产清理330000

贷:

应交税金-应缴营业税330000

④ 结转销售不动产成本

借;固定资产清理1370000

贷:

营业外收入1370000

(9700000+600000+330000-12000000)

⑤ 上缴营业税

借:

应交税金-应缴营业税930000

贷:

银行存款930000

3、答案:

应纳关税:

300000×8.98×10%=269400(元)

应纳消费税:

[(300000×8.98+269400)÷(1-8%)]×8%

=257687(元)

应纳增值税:

(300000×8.98+269400+257687)×17%

=547584.79

借:

固定资产3768671.79

贷:

银行存款-(美元户)2694000(300000×8.98)

-人民币1074671.79

北京广播电视大学开放教育会计学本科

《纳税会计实务》作业练习(三)答案

第七章-第八章

㈠单项选择

1、D2、D3、A4、B5、C

㈡多项选择

1、ABCD2、ABC3、ACD4、AC5、AD

㈢判断题

1、×2、×3、×4、√5、√

㈤业务题

采用资产负债表债务法计算如下:

20XX年年末,有关所得税会计处理:

1、会计年折旧额=90/5=18(万元)

2、税法年折旧额=90/6=15(万元)

3、资产账面价值大于计税基础,产生可抵扣差异,确认递延所得税资产=(75-72)×33%=0.99(万元)

4、应交所得税=(100+3)×33%=33.99(万元)

5、所得税费用=33.99-0.99=33(万元)

借:

所得税费用 33

递延所得税资产 0.99

贷:

应交税费—应交所得税 33.99

20XX年—20XX年,会计处理同上。

20XX年,所得税税率改为25%时的会计处理:

1、资产账面价值大于计税基础,产生可抵扣差异,确认的递延所得税资产余额=[(90-15×5)-(90-18×5)]×25%=3.75(万元)

递延所得税资产发生额=3.75-0.99×4=-0.21(万元)

2、应交所得税=(100+3)×25%=25.75(万元)

3、所得税费用=25.75-(3.75-3.96)=25.96(万元)

借:

所得税费用 25.96

贷:

递延所得税资产 0.21

应交税费—应交所得税 25.75

20XX年,资产账面价值等于计税基础,,递延所得税资产余额为零,递延所得税资产期初余额3.75(万元)应转回。

所得税会计处理:

1、应交所得税=(100-15)×25%=21.25(万元)

2、所得税费用=21.25-(0-3.75)=25(万元)

借:

所得税费用 25

贷:

递延所得税资产[15×25%] 3.75

应交税费—应交所得税[(100-15)×25%]21.25

北京广播电视大学开放教育会计学本科

《纳税会计实务》作业练习㈣答案

第九章—第十章

㈠单项选择

1、C2、C3、B4、C5、D6.D7.C8.B

9.A10.C

㈡多项选择

1、ACD2、BD3、ABCD4、CD5、BC

6.ABC7.AB8.CD9.ACD10.ACD

㈢判断题

1、√2、√3、√4、×5、√

6.×7.×8.√9.√10.√

㈤业务题

1、⑴确定转让房地产的收入。

转让收入为5000万元。

⑵确定转让房地产的扣除项目金额:

① 取得土地使用权所支付的金额为500万元;

② 房地产开发成本为1500万元;

③ 房地产开发费用为:

(120-10)+(500+1500)×5%=110+100

=210(万元)

④ 与转让房地产有关的税金为:

5000×5%+25=250+25=275(万元)

⑤ 从事房地产开发的加计扣除为:

(500+1500)×20%=400(万元)

⑥ 转让房地产的扣除项目金额为:

500+1500+210+275+400=2885(万元)

⑶计算转让房地产的增值额:

5000-2885=2115(万元)

⑷计算增值额与扣除项目金额的比率:

2115÷2885≈73.3%

⑸计算应纳土地增值税税额:

2115×40%-2885×5%=701.75(万元)

2、

20XX年第三季度

(1)免征出口货物增值税

(2)当期免抵退税不得免征和抵扣税额=150×7.3×(17%-13%)

=43.8(万元)

会计分录为:

借:

主营业务成本-出口不退税差额438000

贷:

应交税费-应交增值税(进项税额转出)438000

(3)当期应纳税额=300×17%-(116-43.8)-0

=51-72.2-0

=-21.2(万元)

(4)当期应纳税额计算结果为负数,且其绝对值≤当期免抵退税额

当期免抵退税额=150×7.3×13%

=142.35(万元)

-21.2的绝对值<142.35

当期应退税额=当期应纳税额(期末留抵税额)

=21.2(万元)

当期免抵税额=当期免抵退税额—当期应退税额

=142.35-21.2

=121.15(万元)

当期应纳税额小于当期应抵扣税额,其中用当期出口货物应退税额抵顶内销货物的当期应纳税额为121.15万元,余额21.2万元,为当期应退出口货物增值税税额。

会计分录为:

借:

其他应收款-出口退税212000

应交税费-应交增值税(出口抵减内销产品应纳税额)1211500

贷:

应交税费-应交增值税(出口退税)1423500