复星集团资本运营分析报告1.docx

《复星集团资本运营分析报告1.docx》由会员分享,可在线阅读,更多相关《复星集团资本运营分析报告1.docx(7页珍藏版)》请在冰豆网上搜索。

复星集团资本运营分析报告1

复星集团资本运营分析报告

集团简介:

上海复星高科技〔集团〕创立于1992年11月,1994年成为上海第一家民营高科技集团型企业。

自创业以来,复星集团在社会各界的关心和帮助下,通过十年坚实的开展,在现代生物与医药、房地产、信息、商贸流通、金融、钢铁等产业领域,取得了良好的业绩。

2002年,复星集团在中国企业500强中名列197位,同时名列全国民营企业10强第7位。

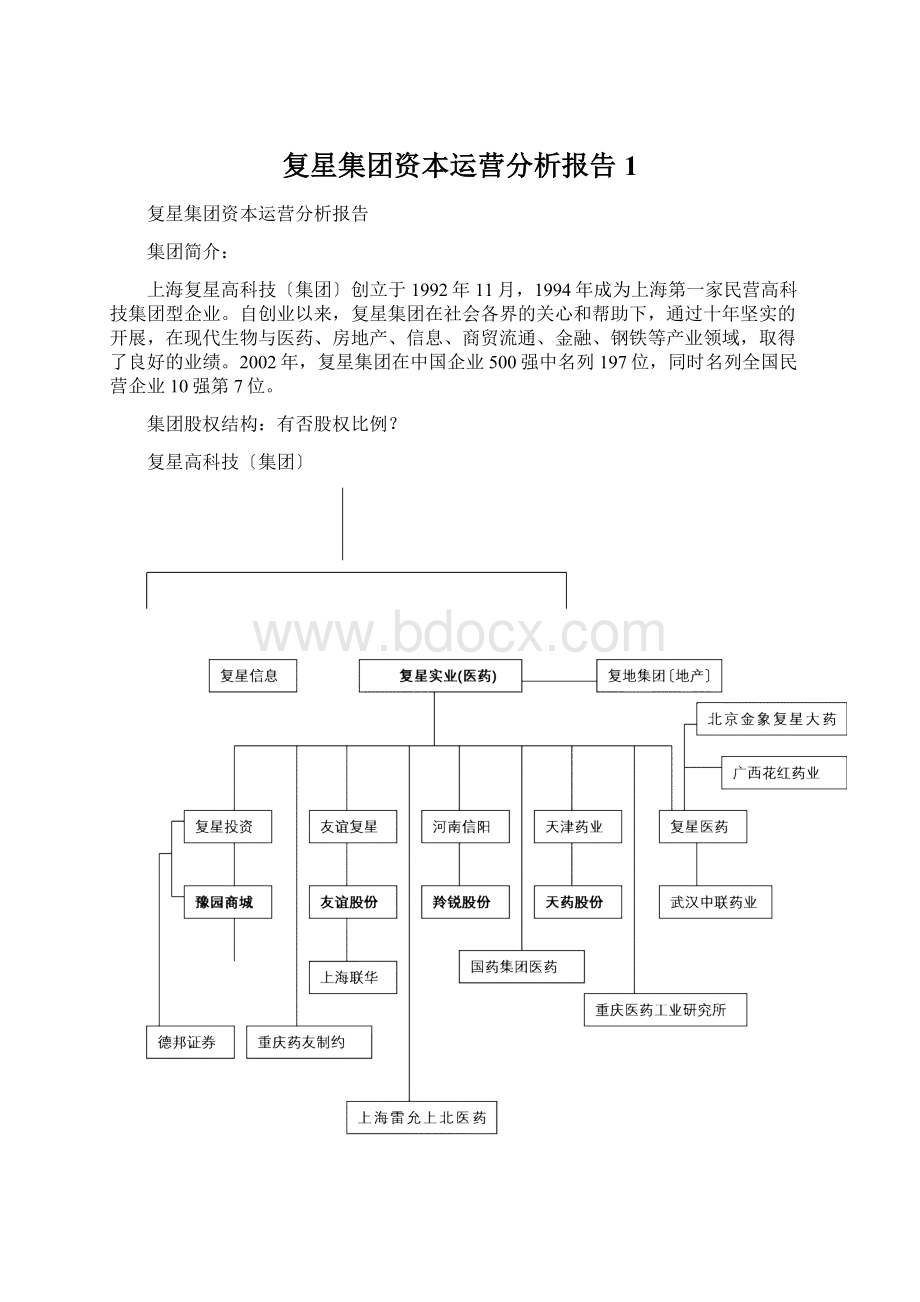

集团股权结构:

有否股权比例?

复星高科技〔集团〕

上海童涵春制药

集团核心业务:

公司围绕“打造生物与医药联合舰队,成为医药新经济代表〞的战略目标,以药店与医院为终端客户,经过上市以来快速、稳健地开展,已经形成医疗诊断产品、药品制造及销售、医疗器械三大具有核心竞争力和行业地位的主营业务板块。

开展历程:

1992年11月广信科技咨询公司成立,主营业务市场调查和咨询

1993年,广信更名复星

1995年,PCR乙型肝炎诊断剂成功,盈利1亿元

1998年,复星实业改制上市,募集资金3.5亿

2000年9月,复星实业参股上海雷允上北区医药股份

2000年10月11日,友谊复星成立于,注册资本4亿元,其中上海友谊集团占52%股权,复星集团占48%股权。

2000年11月底,上海友谊复星(控股)控股上海友谊(集团)。

2001年8月,复星集团完成复星实业———友谊复星———友谊股份———联华超市的控股链。

2001年2月,复星实业收购河南信阳信生制药90.3%的股权,间接持有羚锐股份〔第二大股东〕。

2001年5月,复星实业参股天津药业集团,间接控股天药股份。

2002年5月,复星实业所属上海复星医药产业公司参股武汉中联药业。

2002年6月,复星实业在渝合资组建的重庆药友制药有限责任公司和重庆医药工业研究院有限责任公司。

2002年6月,复星实业收购豫园商城,间接控股上海童涵春制药厂

2003年1月16日,复星集团和中国医药集团总公司共组注资组建国药集团医药控股。

关键事件:

1995年,PCR乙型肝炎诊断剂成功,盈利1亿元,完成了复星集团壮大的资本原始积

累,为日后公司的改制上市奠定了坚实的根底。

1998年,复星实业改制上市,募集资金3.5亿,为复星实业的急剧扩张提供充实的资

金来源。

2001年8月,复星集团完成复星实业———友谊复星———友谊股份———联华超市

的控股链。

2001年2月,复星实业收购河南信阳信生制药90.3%的股权,间接持有羚锐股份〔第二大股东〕。

2001年5月,复星实业参股天津药业集团,间接控股天药股份。

2002年6月,复星实业收购豫园商城,间接控股上海童涵春制药厂。

上述事件完成了复星集团的资本经营和产业经营的密切结合,构建了生物医药的“联合舰队〞,实现了复星实业在生物医药行业的强势地位。

资本运营模式分析:

1、战略性兼并收购:

产业链上的纵向收购,使联系密切的经营活动协作变得更加容易;产业内的横向兼并收购,形成企业的规模效应,占领市场。

(1)收购上市公司母公司的大局部股权以到达间接控制或参股上市公司的目的。

复星实业收购河南信阳信生制药90.3%的股权,间接持有羚锐股份

复星实业参股天津药业集团,间接控股天药股份

〔2〕直接收购或参股药业公司以到达其区域性扩张的目的。

复星实业收购重庆药友制药

复星实业参股上海雷允上北区药业股份

复星实业出资参股重庆医药工业研究所有限责任公司

(3)与别的公司组建新的药业公司

复星集团与中国医药集团公司共同组建国药集团医药控股

(4)为收购企业组建新公司,便于收购运作或待完成收购后集团内进行股权转让以

整合资产

投资组建复星投资,收购豫园商城

复星集团与友谊集团组建友谊复星集团,通过友谊复星集团收购友谊股份

2、集团内产权转让,进行产业整合

友谊复星集团收购友谊股份后,复星集团所持股份转让给复星实业

复星实业转让福建兴业银行股份和兴业证券股份给复星集团控股的上海复星产业投资,获取大量现金投入医药产业

复星集团受让局部复地集团股权给复星实业

3、通过资本市场筹措资金,加快企业开展

2000年7月,复星实业向社会公众配售股份22,500,000股4.5亿元

2002年,复星实业发行债券11亿可转换公司债券

4、新业务试验性投资

控股股东南钢集团公司已与复星系的上海复星、复星产业投资、上海广信科技共同合资成立南京钢铁联合〔南钢集团占40%,三家复星占60%〕。

豫园商城和复星投资出资共同组建设立德邦证券有限责任公司,涉足证券行业

收购豫园商城,涉足商贸流通领域

投资组建复地〔集团〕股份,积极涉足房地产行业

投资组建上海复星信息产业开展,涉足媒体经营、IT实业和互联网三大产业

根据投资行业具体分析:

医药行业

复星实业收购兼并根据公司战略布局,有选择性地进行区域扩张,特别重视医药连锁的零售业务。

华北市场:

北京金象复星大药

华中市场:

武汉中联药业

西南市场;重庆药友制约、重庆医药工业研究所有限责任公司

选择企业标准:

〔1〕企业要有竞争力

〔2〕在行业中要有相当的地位

〔3〕投资当年有比拟好的回报

盈利状况:

收购企业成长性和赢利性较好,为复星实业创造巨额回报。

目前复星实业控股及参股的医药公司2001年度经审计的净资产收益率分别为:

上海复星药业14.6%,上海药房股份24.21%,北京金象复星医药股份公司6.34%,上海雷允上北区药业股份公司8.96%,上海新世纪药业9.09%,北京永安复星医药股份公司15.2%,湖州复星医药10.86%。

目前与复星实业有资产关系的医药商业企业的净资产收益率均远高于行业平均净利润率。

毛利润根本不变的前提下,单项主营业务收入增长了72%,到达近6亿元的销售水平,其中该公司控股的重庆药友,其核心产品阿托莫兰2002年销售额到达了9500万元;广西花红药业,其核心产品花红片2002年销售额到达了16000多万元。

在医药商业领域,该公司拥有复星大药房、上海药房、金象大药房、永安堂等著名品牌的零售连锁店500余家,有资产关系的医药商业企业年销售规模达25亿元,在上海、北京等地市场占据重要的地位。

复星实业主要财务指标比照

工程

2002年度

2001年度

2000年度

总资产

净资产

股本

381,888,000

381,888,000

293,760,000

主营业务收入

主营业务利润

2

净利润

每股收益(元/股)

每股净资产

每股经营活动产生的现金流量净额

净资产收益率(%)

10.444%

联华超市的价值:

〔1〕可以使复星实业在较短的时间里,以相对低的本钱,拥有1000个销售网络。

而且,从目前联华超市网点建设的情况看,其数量及覆盖面还将快速扩大。

〔2〕复星实业认为,与联华超市的关联关系,将有利于公司在扩大产品销量的同时,取得包括价格谈判在内多方面的“沟通优先〞。

公司董事会强调,医药销售也是公司主营业务之一。

今年公司拟发行可转换公司债券投资重点也是医药流通领域。

联华超市目前是国内最大的连锁经营企业,有比拟成熟的连锁经营管理经验,借助联华超市现有的网点资源优势、连锁经营管理优势,对公司顺利实施医药连锁经营将起到重要作用。

豫园商城有三个方面的重要价值:

第一是黄金珠宝的品牌及零售连锁店。

复星可以借此渗透到黄金珠宝业的要素市场开展;第二,核心商业区的开展。

入主后,复星可以一方面将现有的豫园商圈进一步做大,另一方面积极配合上海市城市建设规划中的大规模南外滩改造工程,将正处于南外滩核心位置的豫园商圈与复星旗下的房地产业形成联动;第三,豫园商城的稳健经营,可以使复星每年有稳定的收益。

〔复星关联的商业企业,包括联华超市和豫园商城,每年有将近200亿现金收入〕

房地产:

●截止到2002年,房地产行业已经连续五年保持两位数增长,特别是住宅产业由于存在巨大的消费需求,使以住宅开发为主的公司获得较好的收益

巨大的房屋消费需求给我国房地产企业带来开展空间,业态的创新、房地产与金融更深入地结合是提高房地产盈利能力的重要途径,并将由此催生出中国房地产业的龙头企业。

上海房地产市场近年供需两旺,增幅与上海GDP增长根本同步,成为上海房地产上市公司业绩突出的因素之一。

汉唐证券的研究报告显示,上海房地产上市公司平均利润远远高于同期全国平均水平,2001年,前者平均净利润为5525.1万元,全国平均水平为3386.19万元。

上海申办2021年世博会成功对上海楼市是一巨大利好的影响。

钢铁业:

2021年,我国市镇人口将由2000年的4.56亿人,到达6.66亿人,增加2.1亿人,城镇化水平由2000年的36%到达45%。

小城镇的建设将带动城市根底设施和住宅投资,将是今后钢材巨大的潜在市场。

此外,机械、汽车、房地产的蓬勃开展也为钢材消费注入了强大的活力。

90年代以来,中国钢材消费虽然已经进入世界头号大国的位置,但人均消费量与兴旺国家相比仍有较大差距。

2001年中国的人均消费量约为130公斤,而日本、韩国、台湾和美国分别为560.1、537.1、924.5和442.2公斤,因此,在今后较长的一段时间内,中国钢材需求还有一定的增长空间。

2002年全行业取得了良好的经济效益,重点大中型企业实现销售收入4500亿元,同比增长18%,实现利润250亿元,同比增长42.84%。

两年前,复星集团斥资3.5亿元投资了唐山建龙钢铁公司,两年即收回投资。

证券业:

(1)券商普遍亏损,收购本钱低

(2)中国证券市场85%的份额3年后将被15家左右券商垄断,具有潜在的利润回报

(3)证券公司对集团的投资行为能提供建设性意见

通过资本运作〔参股—控股—绝对控股〕实现产业投资,产业投资获取巨额利润,从而为进一步资本运作提供充实的资金,实现集团规模的迅速扩大。

整个复星体系形成“复星集团——上市公司——企业〞三个层面的平台。

复星集团作为第一层面,它的主要作用就是为企业猎取优秀的人才、为企业开展寻求足够多的资金。

上市公司作为第二个层面,作用就是搭建平台,把产品经营与资本经营嫁接起来,围绕企业的生产销售,进一步整合互补性资源。

而作为底层的生产企业,最根本的任务是在市场竞争中获胜,确立在同行业中的领先地位。

复星集团成功的要素:

(1)具有优秀的领导团队:

核心决策层具有名牌大学教育背景,计算机与生物制扎实的专业知识,同时具有很好的把握时机的能力〔敏锐的商业嗅觉〕

(2)坚持以科技为导向,重点投资生物制药〔具有强大的技术支撑〕,新产品开发实力较强

(3)医药行业特点:

企业多,规模小,赢利能力低

适应国家医药行业的产业整合,复星积极尝试民营机制同国有企业的有效嫁接方式,探索建立混合所有制企业的良性开展道路〔国家经贸委医药司司长于明德接受记者采访时透露,为应对参加世贸后的挑战,我国医药业将加速战略重组,用5年左右的时间,扶持建立5-10个面向国内外市场、年销售额达50亿元以上的特大型医药流通企业,建立40个左右年销售额达20亿元左右的大型企业,这些企业的销售额要到达全国销售额70%以上。

〕

(4)专业化的决策经营:

投资决策前寻找所投资领域的能人组成团队来分析论证投资的可行性。

如果具有投资价值,将由上述优秀的管理团队来操作,充实复星实业的管理决策层

存在的问题或潜在的风险:

医药产业是许可准入的行业,每家企业都须有独立的生产权证,公司通过投资、购并的方式进行产业拓展,因而控股、参股的企业较多、管理幅度较大,很难共享重要的营销平台,整合有一定难度,且管理费用增大。

复星实业积极涉入的医药商业领域中的连锁药店,处于开拓期,整个产业的业绩不理想,而且容易受到地方保护主义的影响

药品生产企业没有完全完成GMP改造,技改投资本钱高。

复星实业公司上市后,连续第四年主营业务大幅扩张,同时伴随的还有投资收益、短期借款、三项费用、应收帐款与存货等指标增速明显大于净利润的增幅,这些指标的增长需要两年甚至更长的时间消化。

如果不能合理解决现金流等方面的矛盾,进一步的兼并收购将受到负面影响。