江西财经大学跨国财务管理计算分析题及复习资料刘瑛瑛.docx

《江西财经大学跨国财务管理计算分析题及复习资料刘瑛瑛.docx》由会员分享,可在线阅读,更多相关《江西财经大学跨国财务管理计算分析题及复习资料刘瑛瑛.docx(14页珍藏版)》请在冰豆网上搜索。

江西财经大学跨国财务管理计算分析题及复习资料刘瑛瑛

《外汇市场》练习题

1、英国经济学家预测,美国的物价水平明年将上涨8%,英国将上涨4%,两国的真实利率皆为2%。

(1)根据费雪效应,两国的名义利率将是多少?

i英=2%+4%+2%*4%=6.08%

i美=2%+8%+2%*8%=10.16%

(2)假定目前英镑对美元的汇率为$1.23/£,根据购买力平价说,一年后的即期汇率是多少?

St($/£)/1.2300=(1+8%)/(1+4%)

St=1.2773

所以一年后的即期汇率是$1.2773/£

(3)根据利率平价说,英镑对美元远期升水或贴水多少?

Ft(a/b)/1.2300=(1+10.16%)/(1+6.08%)

Ft=1.2773

远期英镑升值率=(1.2773-1.2300)/1.2300*100%=3.85%

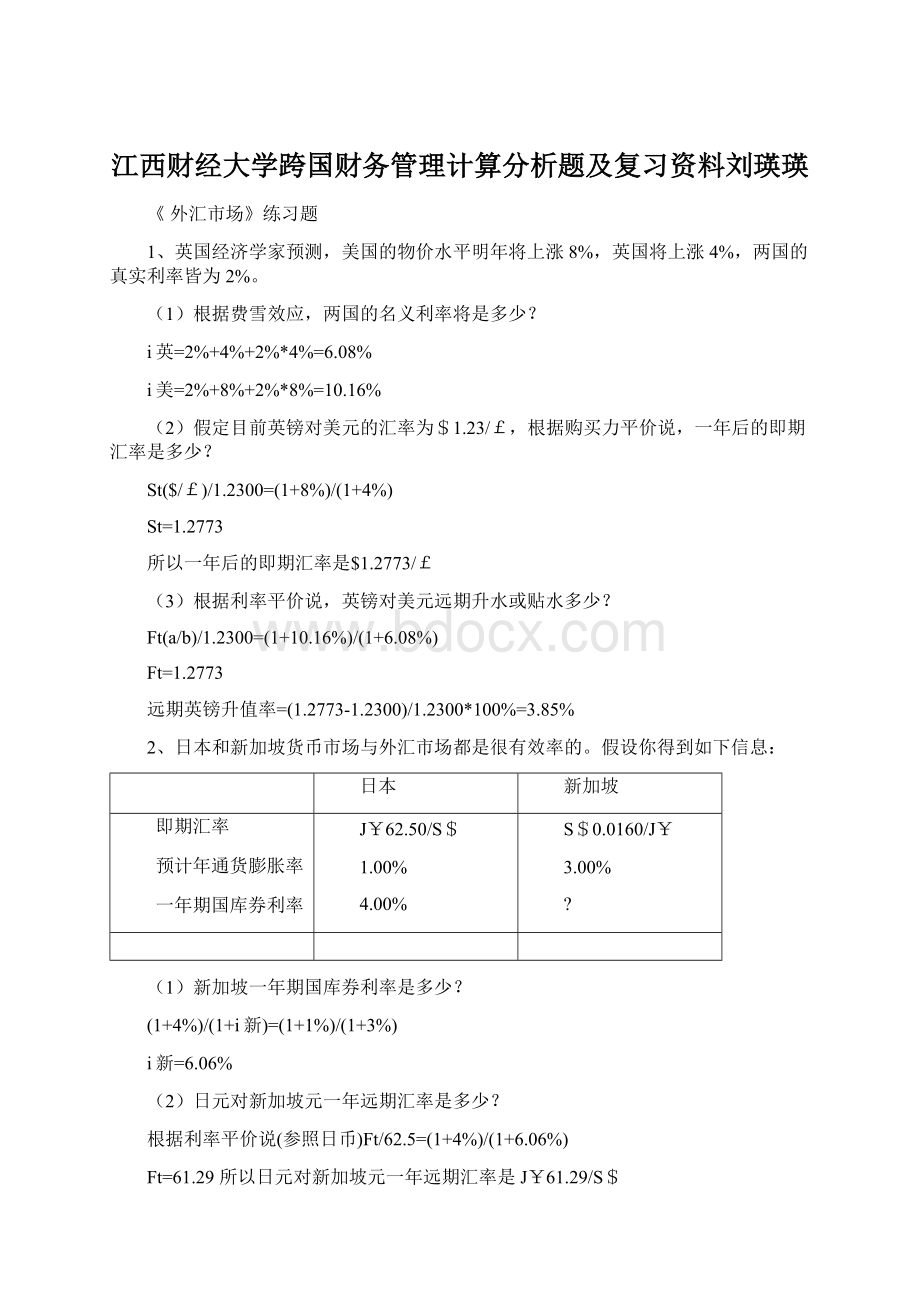

2、日本和新加坡货币市场与外汇市场都是很有效率的。

假设你得到如下信息:

日本

新加坡

即期汇率

预计年通货膨胀率

一年期国库券利率

J¥62.50/S$

1.00%

4.00%

S$0.0160/J¥

3.00%

?

(1)新加坡一年期国库券利率是多少?

(1+4%)/(1+i新)=(1+1%)/(1+3%)

i新=6.06%

(2)日元对新加坡元一年远期汇率是多少?

根据利率平价说(参照日币)Ft/62.5=(1+4%)/(1+6.06%)

Ft=61.29所以日元对新加坡元一年远期汇率是J¥61.29/S$

或(参照新币)Ft/0.0160=(1+6.06%)/(1+4%)

Ft=0.0163所以日元对新加坡元一年远期汇率是S$0.0163/J¥

3、某时加拿大外汇市场加元对美元的即期汇率和远期汇率报价如下:

即期汇率

C$1.3060/1.3078/$

1个月远期

3个月远期

6个月远期

16/22

39/52

134/120

分别计算1个月、3个月和6个月远期美元汇率。

1个月远期美元的完整汇率为:

即期汇率:

1.3060/78

+)1个月远期升水16/22

1.3076/1.3100

3个月远期美元的完整汇率为:

即期汇率:

1.3060/78

+)3个月远期升水39/52

1.3099/1.3130

6个月远期美元的完整汇率为:

即期汇率:

1.3060/78

+)6个月远期贴水134/120

1.3194/1.3258

4、若某日你通过电话询价某美国银行,得到日元对美元的即期、1个月、3个月的外汇报价为:

“112.52to55,150to144,180to205”。

回答以下问题:

(1)这是直接标价汇率还是间接标价汇率?

是欧洲术语还是美国术语?

答:

间接标价;欧洲术语。

(2)远期日元升水还是贴水?

分别计算日元1个月、3个月远期完整汇率;

一个月远期日元升水完整汇率:

卖出价:

112.52-1.50=111.02

买入价:

112.55-1.44=111.11

三个月远期日元贴水完整汇率:

卖出价:

112.52+1.8=114.32

买入价:

112.55+2.05=114.60

(3)若在即期市场上出售J¥600000,你将收到多少美元?

J¥600000÷J¥112.55/$=$5330.96

(4)若想购买3个月远期日元J¥200000,你将发生的美元购汇成本是多少?

J¥200000÷J¥114.32/$=$1749.48

5、在报纸上读到以下信息:

英国

$/£

加拿大

C$/$

日本

J¥/$

瑞士

SWF/$

即期汇率

1个月远期

3个月远期

6个月远期

1.5380

1.5321

1.5191

1.5036

1.3411

1.3426

1.3453

1.3499

120.00

119.12

118.87

178.66

1.5025

1.4992

1.4952

1.4835

问:

(1)3个月远期加元对美元是升水还是贴水,年升(贴)水率是多少?

答:

是贴水。

年贴水率=[(1.3411-1.3453)/1.3453]*(12/3)*100%=-1.25%

(2)目前英镑比10年前贬值22%,10年前英镑对美元的汇率是多少?

$1.5380/£÷(1-22%)=$1.9718/£

(3)瑞士法郎对日元的套算汇率是多少?

J¥120.00/$÷SWF1.5025/$=J¥79.8671/SWF

(4)假定利率平价条件成立,瑞士6个月期国库券年利率为6%,美国6个月期国库券年利率为多少?

1.4835/1.5025=[1+6%*(6/12)]/1+X

X=4.32%所以美国6个月期国库券年利率为4.32%*2=8.64%

6、美国和瑞士货币市场和外汇市场有关信息如下:

即期汇率SWF1.50/$

3个月远期SWF1.48/$

美国货币市场年利率10%

瑞士货币市场年利率6%

交易额$1000000

交易费0.1%

试分析判断进行抵补套利是否可行?

简述套利过程及结果。

①从美国市场按10%的年利率借入$1000000,在即期市场兑换瑞郎$1000000*SWF1.50/$=SWF1500000

②将SWF1500000投入瑞士货币市场三个月,预计投资本息:

SWF1500000*[1+6%*(3/12)]=SWF1522500

同时,在远期市场上的SWF1.4800/$将瑞郎投资本息卖出(抵补)

③远期合约到期,按SWF1.4800/$将投资本息兑换成美元SWF1522500/SWF1.48/$=$1028716.22

借款本息:

$1000000*[1+10*(3/12)]=$1025000

交易费:

$1000000*0.1%=$1000

套利净收益:

$1028716.22-$1000-$1025000=$2716.22

i瑞-i美=(6%/4)-(10%/4)=-1%

[Ft(a/b)-St(a/b)]/St(a/b)*(1+iB)

=[(1.4800-1.500)/1.500]*(1+10%/4)=-1.36%

所以利率平价理论不成立,存在套利机会,1%<1.33%资金由美国流向瑞士。

7、某一时间纽约、东京、香港外汇市场报价如下:

市场

外汇报价

纽约

HK$7.81/7.85/$

东京

J¥116.50/118.00/$

香港

J¥15.86/15.98/HK$

是否存在套汇机会?

如果存在,请计算你投入J¥1000000的套汇利润。

套汇步骤如下:

1投资者先在东京外汇市场上J¥118.00/$用日元买美元

J¥÷J¥118.00/$=$8474.58

2再在纽约外汇市场按HK$7.81/$用美元买港币

$8474.58*HK$7.81/$=HK$186.47

3最后在香港外汇市场按J¥15.86/HK$将港币兑成日元

HK$6618.47*J¥15.86/HK$=J¥1049717.41

套汇者获利:

J¥1049717.41-J¥10000000=J¥49717.41

《外汇期货和期权市场》练习题

1、某人预计英镑对美元将升值,于是在1月10日买进10份3月份到期的英镑期货合约,买价为$1.5841/£。

(1)3月7日他决定将原有合约卖出,卖价为$1.6012/£。

请问:

此人的损益情况如何?

($1.6012/£-$1.5841/£)*£62500*10=$10687.5

(2)若3月7日的卖价为$1.5523/£,则其损益情况又将如何?

($1.5523/£-$1.5841/£)*£62500*10=-$19875

外币

期货合约

期权合约

澳元(A$)

英镑(£)

加元(C$)

日元(J¥)

欧元(€)

100000

62500

100000

125000

31250

50000

62500

2、美国A公司将于4个月之后组织员工赴欧洲旅游,8月1日须备妥旅游费用€500000,为避免欧元对美元升值,导致购汇成本上升,公司决定购买4份9月份到期的欧元期货合约,买价为$1.4802/€,当日欧元对美元的即期汇率为$1.4796/€。

(1)若8月1日9月份到期的欧元期货合约价格为$1.4895/€,当日欧元对美元的即期汇率为$1.4890/€。

A公司购买€500000的实际购汇成本是多少?

答:

8月1日现汇市场购汇成本€500000*$1.4890/€=$744500

期货赢利:

($1.4895/€-$1.4802/€)*€125000*4=$4650

实际购汇成本:

$744900-$4650=$739850

(2)若8月1日9月份到期的欧元期货合约价格为$1.4720/€,当日即期汇率为$1.4715/€,A公司购买€500000的实际购汇成本又将是多少?

答:

8月1日现汇市场购汇成本€500000*$1.4715/€=$735750

期货亏损:

($1.4720/€-$1.4802/€)*€125000*4=$4100

实际购汇成本:

$735750+4100=$739850

3、B公司有6月初到期的瑞士法郎应收账款SWF125000,为防范瑞士法郎贬值的外汇风险,公司决定在4月1日购买2份6月份到期的瑞士法郎卖权合约,执行价格为$0.6805/SWF,买价为$0.0098/SWF。

(1)若6月1日瑞士法郎对美元的即期汇率为$0.6710/SWF,该公司以对冲方式结束合约,卖价为$0.0130/SWF。

B公司购买SWF125000的实际换汇收入是多少?

若该公司实际执行合约,实际换汇收入又是多少?

答:

每张瑞郎期权合约金额SWF62500

若对冲了结合约:

SWF125000*$0.6710/SWF=$83875

期权赢利:

($0.0130/SWF-$0.0098/SWF)*SWF62500*2=$400

实际换汇收入:

$83875+$400=$84275

(2)若6月1日即期汇率为$0.6839/SFr,对冲卖价为$0.0043/SFr,该公司购买SFr125000应收账款的实际换汇收入是多少?

若该公司放弃合约,实际换汇收入又是多少?

答:

若对冲了结合约

6月1日现汇市场换汇收入SWF125000*$0.6839/SWF=$85487.5

期权亏损:

($0.0043/SWF-$0.0098/SWF)*SWF62500*2=-687.5

实际换汇收入:

$85487.5-$687.5=$84800

若放弃,6月1日现汇市场换汇收入SWF125000*$0.6839/SWF=$85487.5

扣除期权费SWF62500*2*$0.0098/SWF=$1225

实际换汇收入$85487.5-$1225=$84262.5

4、汇通公司必须在90天后向一加拿大供应商支付进口货款C$10000000。

(1)请解释汇通公司应如何运用外汇期货和外汇期权对潜在的外汇风险进行套期保值?

应分别使用多少份加元期货合约和期权合约才能达到完全保护的目的?

答:

汇通公司应在外汇期货或外汇期权市场做多头套期保值。

买进90天后到期的加元期货合约100张(1000/10=100),或买进90天后到期的加元看涨期权合约200张(1000/5=200)才能达到完全保护货币敞口的目的。

(2)讨论在防范外汇风险时,运用外汇期货或外汇期权的优点和不足之处。

答:

防范外汇风险,既可以使用外汇期货也可以使用外汇期权套期保值。

①外汇期货套期保值优点:

能锁定未来的购汇成本或换汇收入,规避汇率变动风险,套期保值成本较低。

缺点:

暴露性货币头寸在币种、金额、期限等方面不一定能与标准化外货期货合约完全匹配,用外汇期货合约套期保值存在基点差价风险。

②外汇期权套期保值优点:

能限定未来最高的购汇成本或保障最低的换汇收入;柜台交易期权合约大小自由、灵活,交易所交易的期权合约规格也较多,能与暴露性货币头寸较好匹配。

缺点:

外汇期权的买方需支付期权费使应用外汇期权套期保值的成本较高。

5、美国A公司向日本出口某设备,价款J¥12500万,3个月后收款,当日即期汇率为J¥120.25/$,A公司财务人员估计日元将贬值,3个月后汇率为J¥125.75/$($0.00795/J¥)。

公司希望防范日元贬值的风险。

(1)以($0.00810/J¥)J¥123.50/$的价格卖出3个月到期的日元期货合约(每张日元期货合约金额为J¥12500000);

(2)以$0.0001/J¥的期权费买进协议价格为($0.00815/J¥)J¥122.75/$的日元看跌期权

(每张日元期权合约金额为J¥6250000)。

计算并回答以下问题:

(1)若使用期货对应收款进行套期保值,A公司应卖出几份日元期货合约?

A公司的实际换汇收入是多少?

A公司应卖出日元期货合约:

125000000÷12500000=10张

3个月后在即期市场上卖出J¥125000000,收入J¥125000000÷J¥125.75/$=$994035.78

再在期货市场买进10张日元期货合约对冲,A公司在期货合约上盈利:

J¥12500000*10*($0.008097/J¥-$0.007952/J¥)=$18125

A公司换汇净收入:

$994035.78+$18125=$1012160.78

(2)若使用期权对应收款进行保值,需要几份日元期权合约?

A公司的实际换汇收入是多少?

A公司应买入看跌期权合约(卖权):

125000000÷6250000=20张

期权协议汇率($0.008147/J¥)J¥122.75/$比即期汇率J¥125.75/$更有利,合约到期执行,卖出J¥125000000,买入J¥6250000*20*$0.008147/J¥=$1018375,扣除期权费:

J¥6250000*20*$0.0001/J¥=$12500,换汇净收入:

$1018375-$12500=$1005875

(3)A公司期权合约的未来即期汇率盈亏平衡点价格是多少?

卖权盈亏平衡点价格=协议价格-期权费

=$0.008147/J¥-$0.0001/J¥

=$0.008047/J¥

亦即J¥124.27/$

《外汇风险管理》练习题

1、美国W公司3月份向英国出口产品一批,货款800万英镑,3个月后收款,当日即期汇率为$1.7640/£,预计3个月后即期汇率为$1.7500/£。

公司担心英镑贬值遭受外汇风险损失,打算进行风险管理,向各方市场询价,得到以下信息:

3个月远期英镑汇率$1.7540/£;

英国3个月借款年利率10%;

美国3个月存款年利率6%;

美国柜台交易市场6月份英镑看跌期权协议汇率为$1.7620/£,期权费为1%。

W公司的资本成本为12%,计算并回答:

(1)不采取措施

8000000*17640=$14112000

8000000*17500=$14000000

(2)采用远期市场套期保值

8000000*17540=$14032000

(3)采用货币市场套期保值

①X(1+10%*3/12)=£

X=7804878

②£7804878*$1.7640/£=$13767804

③$13767804(1+6%*3/12)=$13974372(无风险)

④$13767804(1+12%*3/12)=$14180838(有风险)

(4)采用期权市场套期保值

8000000*1.7640*1%=$141120

若即期汇率<协定汇率($1.7620/£)

行使期权£8000000*$1.7620/£=$14096000

$14096000-$141120=$13954880(底限收入)

结果分别将如何?

你认为应采用哪种方法最好?

2、美国C公司在A国设一子公司Ac公司,其200X年12月31日的简略资产负债表如下:

现金

520

应收账款

40

存货(按成本)

720

固定资产净值

920

资产合计

2200

应付账款

680

长期借款

700

实收资本

300

留存收益

520

负债及所有者权益合计

2200

若预测A元对美元贬值,由1美元=5A元变为1美元=10A元。

要求:

(1)测定现行汇率法下,Ca公司的暴露资产、暴露负债及净折算暴露的数额;Ca公司的暴露资产=2200

Ca公司的暴露负债=680+700=1380

净风险资产=2200-1380=820

(2)计算Ca公司的潜在会计风险损失;

(820÷5)/(820÷10)=82(万美元)

(3)假定一年期远期汇率报价为1美元=8A元,采用远期外汇合同法管理该会计折算风险,试计算远期合同交易金额;

远期合同82/[(1/8)-(1/10)]=3280(万A元)

先1$=8A卖出,一年后按1$=10A买入3280

(4)若采用资产负债平衡方法管理该会计折算风险,试从负债方面提出相应的措施。

增加820美元的负债而不同时增加风险资产

①由Ca公司借入820万A元负债,兑换成美元持有或分配股利、内部借款兑换成美元持有。

②由母公司借入820万A元,兑换成美元持有。

3、我国甲公司1月1日向美国A公司出口商品一批,约定以美元计价结算,3个月后收款,货款200万美元。

若1月1日的汇率为1美元=8.10元人民币,预测美元贬值,3月1日的汇率为1美元=7.85元人民币。

采用合同中加列风险分摊条款防范该交易风险。

计算并回答:

(1)计算该批出口商品的潜在交易风险损失;

2000000*(8.10-7.85)=500000元RMB

(2)分别计算美元和人民币的汇率变动百分率;

美元汇率贬值[(7.85-8.10)/8.10]*100%=-3.09%

人民币汇率升值[(8.10-7.85)/7.85]*100%=3.18%

(3)以人民币汇率变动幅度调整货价,计算并说明风险分摊情况;

调整后商品价格=2000000*(1+3.18%/2)=203.18万美元

美国A公司(203.18-200)÷200=+1.59%

(200*2*8.10)/(8.10+7.85)=203.13万美元

我国甲公司(203.18*7.85-200*8.10)÷(200*8.10)=-1.55%

(4)若要达到风险均摊,应如何调整货价?

(203.13-200)÷200=+1.57%

4、我国甲公司6月1日从法国A公司进口某商品10000件,该商品原来以美元标价,现在法国出口商要求以欧元报价,单价为500欧元,3个月后(9月1日)付款。

若6月1日的即期汇率为1欧元=1.3250美元,预测欧元将升值,9月1日的即期汇率为1欧元=1.3650美元。

(1)计算该批进口商品的潜在交易风险损失;

10000*500*(1.3650-1.3250)=$200000

(2)若采用调整商品价格防范该交易风险,试确定调整后的商品单价。

欧元升值率=[(1.3250-1.3650)/1.3650]*100%=3%

加价商品价格=10000*500*1.3250*(1+3%)=$6823750

美元贬值率=[(1.3250-1.3650)/1.3650]*100%=-2.93%

调整后单价=€500*(1-2.93%)=€485.35

€485.35*$1.3650/€=$662.50

《国际税收管理》练习题

1、甲公司是设在A国的跨国公司总公司,它在B国有一分公司,本年度甲公司所得500万美元,B国分公司所得200万美元。

设:

(1)A国所得税率40%,B国所得税率30%;

已缴B国所得税=200*30%=60(万美元)

直接抵免限额=200*40%=80(万美元)

允许抵免的已缴B国所得税:

min{60,80}=60(万美元)

本年度该公司应向A国政府缴纳所得税:

(500+200)*40%-60=220(万美元)

(2)A国所得税率30%,B国所得税率30%;

已缴B国所得税=200*30%=60(万美元)

直接抵免限额=200*30%=60(万美元)

允许抵免的已缴B国所得税:

min{60,60}=60(万美元)

本年度该公司应向A国政府缴纳所得税:

(500+200)*30%-60=150(万美元)

(3)A国所得税率30%,B国所得税率40%。

要求:

分别计算甲公司本年度应缴A国政府所得税。

已缴B国所得税=200*40%=80(万美元)

直接抵免限额=200*30%=60(万美元)

允许抵免的已缴B国所得税:

min{80,60}=60(万美元)

本年度该公司应向A国政府缴纳所得税:

(500+200)*30%-60=150(万美元)

2、美国母公司A在法国有一独立法人的子公司,本年度母公司国内所得30万美元,美国所得税率40%;子公司在法国所得20万美元,法国所得税率30%。

母公司拥有子公司50%的股权,法国对汇出股息征收10%的预提所得税。

要求:

计算本年度A公司应缴美国政府的所得税额。

子公司已缴法国所得税=20*30%=6(万美元)

子公司税后利润=20-6=14(万美元)

子公司支付母公司股息=14*50%=7(万美元)

母公司来自子公司的税前所得=7/(1-30%)=10(万美元)

母公司分得股息承担所得税=10*30%=3(万美元)

间接抵免限额=10*40%=4(万美元)

允许的间接抵免额=min{3,4}=3万美元

已缴法国预提所得税=7*10%=0.7万美元

预提所得税抵免限额=7*40%=2.8万美元

允许的预提所得税抵免额=min{0.7,2.8}=0.7万美元

母公司应缴美国所得税=(30+10)*40%-3-0.7=12.3万美元

3、甲国总公司在A、B两国分别设立了非独立法人的分公司Ca、Cb公司。

甲国和A、B两国的所得税率分别为35%、40%和30%,若本年度总公司和两家分公司所得分别为800万美元、300万美元、200万美元。

分别计算综合限额法和分国限额法下总公司本年度应向甲国政府实缴所得税额。

综合限额法:

①已缴A国所得税=300*40%=120(万美元)

②已缴B国所得税=200*30%=60(万美元)

已缴外国所得税合计:

120+60=180(万美元)

直接抵免限额=(300+200)*35%=175(万美元)

允许抵免的已缴外国所得税:

min{180,175}=175(万美元)

③本年度总公司应缴甲国政府所得税:

(800+300+200)*35%-150=280(万美元)

分国限额法:

①已缴A国所得税=300*40%=120(万美元)

直接抵免限额=300*35%=105(万美元)

允许抵免的已缴A国所得税:

min{120,105}=105(万美元)

②已缴B国所得税=200*30%=60(万美元)

直接抵免限额=200*35%=70(万美元)

允许抵免的已缴B国所得税:

min{60,70}=60(万美元)

③本年度总公司应缴甲国政府所得税:

(800+300+200)*35%-105-60=290(万美元)

4、甲国某跨国公司在乙国有一独立法人的子公司。

本年度来源于国内所得150万美元,甲国所得税率40%。

乙国法定所得税率35%,该子公司享受优惠税率15%。

本年度该子公司实现所得60万美元,从税后利润中分给甲国母公司股息10万美元(含预提税),乙国预提所得税率为20%。

试计算