国际直接投资资本预算实例.docx

《国际直接投资资本预算实例.docx》由会员分享,可在线阅读,更多相关《国际直接投资资本预算实例.docx(13页珍藏版)》请在冰豆网上搜索。

国际直接投资资本预算实例

三、国际直接投资资本预算实例

泰坦公司是一家总部设在美国的国际企业简称(TT-US),该公司生产一种精密仪器,销往全球。

目前TT-US在欧洲的销量为40000件。

现在TT-US正在考虑是否在英国设立生产基地,以增加在欧洲的销售量。

TT-US的管理层认为,在英国建立生产基地将有利于在英国及整个欧洲占领市场。

目前的汇率为1英镑=2美元。

TT-US管理层预计英国的通货膨胀率为5%,结合对美国通货膨胀率3%的预测,因而预计英镑对美元每年贬值2%。

综合考虑各项因素,TT-US的管理层认为本项目的名义权益报酬率应达到12%,该项目比较合理的资产负债率为20%。

TT-US的管理层准备做一个5年的资本预算,然后计算TT-US5年后的价值。

如果本项目开始5年的净现值为正,那就不需要预计未来的现金流量了,此项目一定可行,如果开始5年的净现值为负,就需要计算TT-US5年后的价值为多少时才能使这个项目的净现值为正。

再于预计的TT-US5年后的价值相比较,决定项目是否可行。

本项目的相关资料如下:

1.项目投资

TT-US准备在曼彻斯特购买一家即将破产的工厂,并负责安置该厂自动化生产线上的部分员工。

为此,英国政府将向TT-US提供5年期的低息(3%)贷款1000万英镑(2000万美元),该贷款到期一次还本付息。

收购工厂、购买相关设备以及改装成本预计为1亿美元。

厂房和设备按照直线法计提折旧,折旧期限为5年,残值为零。

在一亿美元投资中,2000万美元通过英国政府利率为3%的贷款(一千万英镑)来筹集,其他8000万美元由母公司提供。

TT-US管理层估计在收购后六个月能够全面投产。

TT-US营运资金的需求量约为销售收入的30%,考虑到这些需求部分可以由应付账款(约为销售收入的10%)解决,所以净营运资金的需求量约为销售收入的20%,莱德银行提供了两年期的300万英镑的初始营运资金贷款,年利率为10%,到期一次还本付息。

未来的营运资金需求将通过该项目的内部现金流量解决。

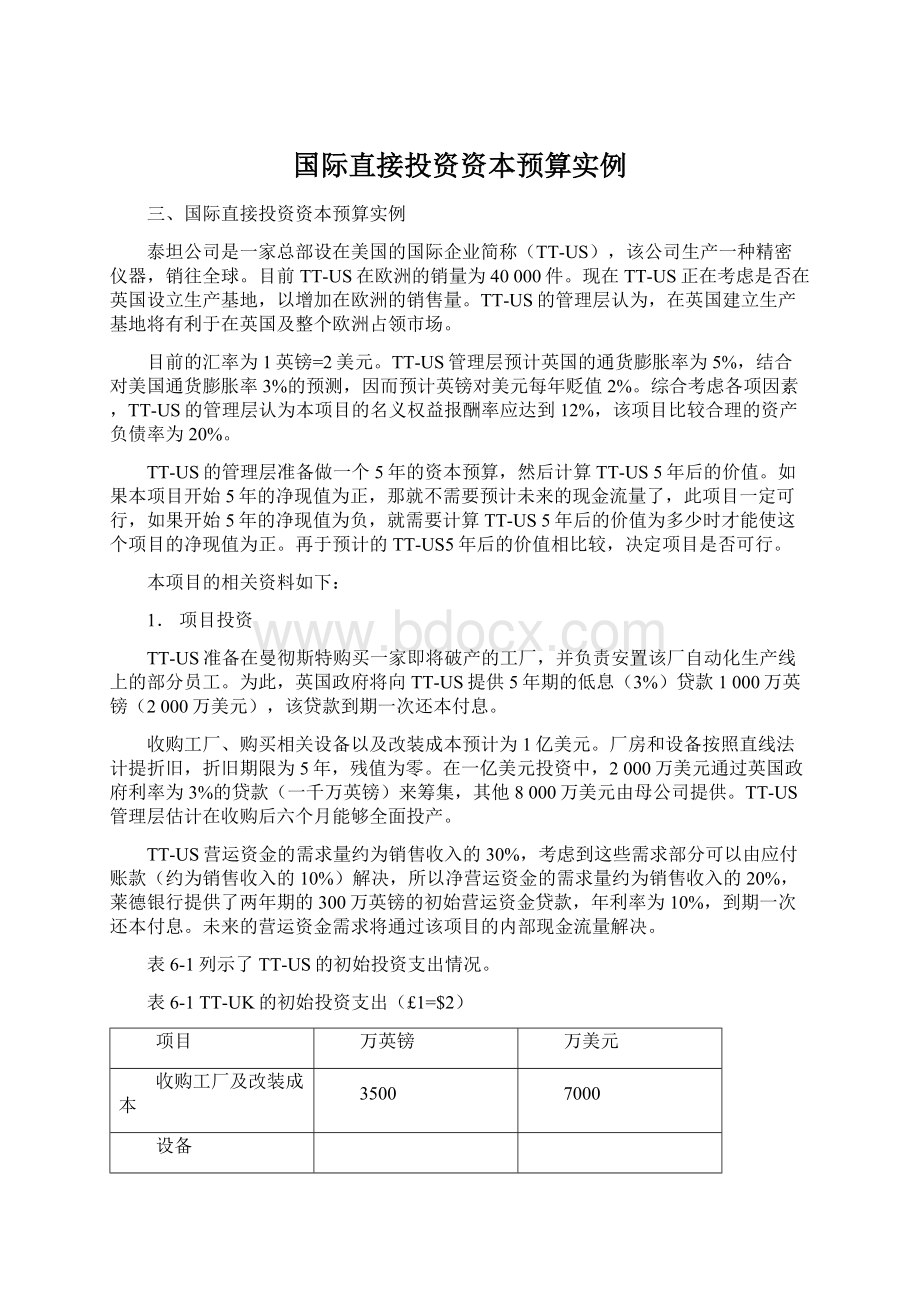

表6-1列示了TT-US的初始投资支出情况。

表6-1TT-UK的初始投资支出(£1=$2)

项目

万英镑

万美元

收购工厂及改装成本

3500

7000

设备

母公司提供

500

1000

在英国购买

1000

2000

营运资金

银行借款

300

600

初始投资总额

5300

10600

2.收入预测

在第一年,TT-UK的产品销售单价为250英镑(按照当年汇率折算为490美元)时利润最大,预计英国及欧洲市场对该产品的需求以每年10%的增长率递增,预计第一年的需求量为120000件。

在第一年,虽然需求量是120000件,但是因为TT-UK的建设需要半年,所以TT-UK只能向市场提供60000件。

另外,TT-US还可向TT-UK以每件250英镑的转移价格出口40000件,TT-UK没有利润。

从第二年起,TT-US不再向英国及欧洲出口产成品,而专注于拓展美国市场,增加40000件的销量。

3.产品成本预测

TT-UK生产所需的原材料用美元从TT-US购买,在母公司销售给TT-UK的材料的转移价格中,75%是变动成本,毛利为25%。

TT-UK第一年的单位变动成本为140英镑,其中包括从TT-US采购材料的支出30.6英镑(合60美元)。

因为预计英国的通货膨胀率为5%,所以TT-UK的单位变动成本以每年5%的增长率增长。

TT-US将向TT-UK收取专利权使用费,金额为销售收入的7%。

TT-UK第一年全年的间接费用预计为220万英镑,由于年中才正式投产,所以预计间接费用为120万英镑。

这些费用基本上是固定的,以8%的年增长率增长。

4.终值

终值的计算比较复杂。

至少有三种方法:

一是清算价值法。

假设项目在五年后将会清算,将有关资产变卖,那么可以按此种方法来确定终值。

二是收益现值法。

采用这一方法时,应根据项目尚可实用的年限,每年产生的净现金流量和适当的折现率,把项目继续使用的收益转化为项目终了时的现值,作为项目的终值。

三是计算使母公司能够接受此项目时的项目终值,即盈亏平衡点的项目终值,然后将此作为基准,判断未来现金流量的现值超过该值的可能性。

大多数公司在估计终值时都比较保守。

TT-UK假设项目的终值为第五年净现金流量(净收益加折旧)的2.7倍。

下面我们分别从项目角度和母公司角度来分析本项目的可行性。

1.项目的现金流量

TT-UK的主要现金流出是初始投资,包括购买厂房设备的现金流量以及垫支的营运资金。

其他现金流出有营业费用、追加的营运资金和缴纳的所得税等。

TT-UK的现金流入主要是来自于英国和欧洲的销售收入,以及折旧和利息费用的税收利益、贴息和这项投资的终值。

(1)初始投资支出。

根据表6-1,TT-UK包括营运资金在内的初始资金额为5300万英镑列示于表6-2的N行。

表6-2TT-UK的现值:

子公司角度

项目

第0年

第一年

第二年

第三年

第四年

第五年

五年以后

A.销售量(件)

60000

132000

145000

159000

175000

B.单价

(英镑)

250

263

276

289

304

C.销售收入(万英镑)

1500

3465

4002

4622

5339

D.单位变动成本(英镑)

140

147

154

162

170

E.变动成本总额(万英镑)

840

1940

2241

2589

2990

F.专利权使用费(0.07×C)

105

243

280

324

374

G.间接费用(万英镑)

120*

238

257

277

299

H.折旧(万英镑)

1000

1000

1000

1000

1000

I.费用合计(E+F+G+H万英镑)

2065

3421

3778

4189

4663

J.税前利润(C-I,万英镑)

-565

44

224

433

676

K.英国公司所得税(0.4×J,万英镑)

0

0

0

55

270

L.净利润(J-K,万英镑)

-565

44

224

378

406

M.TT-UK的终值【(第五年的L+H)×2.7,万英镑】

3795

N.包括营运资金在内的初始投资(万英镑)

5300

O.营运资金投资(0.2×C,万英镑)

300

693

800

924

1068

P.追加营运资金(t年的O-(t-1)年的O,t=2,…,5,万英镑)

0

393

107

124

143

Q.TT-UK的现金流量(L+H+M-N-P.万英镑)

-5300

435

651

1117

1254

1262

3795

R.英镑对美元的汇率

$2

$1.96

$1.92

$1.89

$1.85

$1.82

$1.82

S.TT-UK的现金流量(Q×R,万美元)

-10600

853

1254

2108

2323

2293

6907

T.复利现值系数(折现率12%)

1

0.8929

0.7972

0.7118

0.6355

0.5674

0.5674

U.现值(S×T,万美元)

-10600

762

999

1501

1476

1301

3919

V.累计现值(万美元)

-10600

-9838

-8838

-7338

-5862

-4560

-641

注意:

标有*的表示不到一年的间接费用。

第一年565万英镑的亏损将在未来几年的税前利润中扣除,使第二、三年没有所得税,第四年的所得税也减少了。

(2)TT-UK的融资。

根据前面所讲的APV公式,债务税收利益需要单独考虑。

因为TT-UK比较合理的资产负债率为20%,所以1.06亿美元的初始投资(即总资产)可以给母公司带来2120万美元(1.06亿×0.2)的举债能力。

对TT-UK的美元贷款市场利率为8%,英国的所得税税率为40%。

所以各年中负债的税收利益为678400美元(21200000×0.08×0.40)。

按照8%的折现率折现,这笔现金流量未来五年的现值约为271万美元。

(3)贴息。

TT-US管理层预计英国的通货膨胀率为5%,结合对美国通货膨胀率3%的预测,因而预计英镑对美元每年贬值2%,故对TT-UK的英镑贷款市场利率为10%。

这表明英国政府提供的利率3%的贷款实际上是对TT-UK的7%的贴息。

这笔贴息的现金价值为70万英镑(10000000×0.07),即未来五年每年140万美元,其现值为531万英镑。

(4)收入数据。

根据对需求量的预测,该产品的需求以每年10%的增长率递增。

假设英美两国的实际价格保持不变,以后各年的英镑名义价格和汇率反映了英镑和美元的预计年度通货膨胀率。

如表6-3所示:

表6-3

项目

年度

0

1

2

3

4

5

价格(英镑)

250

263

276

289

304

汇率(美元)

2.00

1.96

1.92

1.89

1.85

1.82

本行的数据以每年5%的比率增长。

,下同。

根据这些假设,TT-UK的预计销售单价和销售收入如表6-2的B行和C行所示。

因为需求量每年增长10%,单价每年上涨5%,所以预计TT-UK的英镑销售收入会以每年15.5%(即1.10×1.05-1)的比率上升。

(5)成本数据。

TT-UK的产品成本主要包括变动成本、专利权使用费、间接费用和折旧,根据前面的产品成本预测,TT-UK的年度产品成本预计数据列示于表6-2的D到I行。

其中单位变动成本以每年5%的增长率增长,专利权使用费以每年15.5%的比率增长(与销售收入的增长比率相通),间接费用以每年8%的增长率增长,每年折旧费为1000万英镑。

(6)项目的净收益。

表6-2的L行列示了第1-5年的净收益。

TT-UK在英国的公司所得税税率为40%。

第一年565万英镑的亏损将会递减第2-4年的税前利润,减少这几年的所得税。

(7)追加营运资金。

TT-UK对营运资金的初始投资为300万英镑,营运资金需求额约为销售收入的20%。

所以,营运资金所需投资将按每年15.5%的比率增长,与销售收入增长率相同。

参见表6-2的O行和P行。

(8)估计项目的现值。

如表6-2的V行所示,从子公司角度看,TT-UK现金流量的现值为-641万美元。

加上贴息的价值531万美元和债务的税收利益271万美元,项目的净现值为161万美元。

在上述预算中,只估计了五年的现金流量,如果按照项目的预计持续年限10年来算,债务的税收利益会更大。

按照10年算,债务税收利益的现值约为455万美元,将会使项目的净现值变为345万美元。

2.母公司的现金流量

上面的分析是从子公司的角度出发的。

从母公司的角度来看,还有其他的现金流量。

额外的现金流出如支付给英国政府和美国政府的税金,额外的现金流入如每年收取的专利权使用费。

(1)偿还贷款。

TT-UK首先应该在支付股利前偿还贷款本息。

具体来讲,TT-UK将在第二年年末偿还莱德银行300万英镑的营运资金贷款本息,在第五年末偿还英国政府提供的1000万英镑的低息贷款本息。

若按美元计算,根据预测的汇率,应分别偿还697万美元(

)和2109万美元(

)。

这两笔还贷应作为母公司的现金流入,因为他们减少了母公司的债务负担。

因为前面在计算TT-UK的初始投资时,将这两笔贷款都包括在内,所以我们可以这样理解,TT-UK借款与偿还借款就相当于TT-US借入款项,投资于TT-UK,并用TT-UK的现金流量偿还了TT-US的借款。

(2)向TT-US的汇款。

TT-UK将把偿还贷款后的全部净现金流量作为股利支付给母公司,它还向母公司按销售收入的7%支付专利权使用费。

对于这些资金转移,英国政府将征收10%的预扣税。

这些现金流量如表6-4所示。

如果TT-US有足够的国外税收贷项,它就不需要向美国国内税收署支付任何税金,否则TT-US要因其收到的股利和专利权使用费支付公司所得税,当然,支付的所得税是扣减已经支付的国外所得税和预扣税后的余额。

在本例中,即使TT-US没有足够的国外税收贷项,但由于TT-UK第一年亏损,加上英国政府较高的公司所得税税率,使TT-US几乎不需要向美国国内税收署支付税金。

表6-4TT-US收到的股利和专利权使用费单位:

万美元

项目

年度

1

2

3

4

5

5+

A.TT-UK的净现金流量(表6-2,S行)

853

1254

2108

2323

2293

6907

B.TT-UK偿还贷款

697

2109

C.向TT-US支付的股利

853

557

2108

2323

184

6907

D.专利权使用费

206

467

529

599

681

6395*

E.向英国政府支付的预扣税

(C+D)×10%

106

102

264

292

86

1330

F.TT-US收到的净利润(C+D-E)

953

922

2373

2630

779

11972

G.汇率

1.96

1.92

1.89

1.85

1.82

1.82

*估计的未来五年专利权使用费折现的现值。

(3)向TT-UK的出口。

假设TT-US有足够的生产能力,因为它向TT-UK出口材料的毛利率为25%,所以TT-US所获收入为出口额的25%。

扣减35%的美国公司所得税,TT-US所获现金为出口额的16.25%(即25%×65%)。

如表6-5所示。

表6-5向TT-UK出口的净现金流量

项目

年度

A.销售量(件)

B.从TT-US购买的材料

1.单价(美元)

2.总出口收入(万美元)

60

61.8

63.7

65.6

67.5

360

816

924

1047

1186

税后现金流量(0.1625×B2,万美元)

59

133

150

170

193

(4)从TT-US角度估计项目的现值,见表6-6

表6-6TT-UK的现值:

母公司角度单位:

万美元

项目

年度

0

1

2

3

4

5

5+

A.现金流入

1.TT-UK偿还贷款

2.向TT-US支付的股利

3.专利权使用费

4.出口带来的净现金流量

5.现金流入合计

697

2109

853

557

2108

2323

184

6907

206

467

528

599

681

6395

59

133

150

170

193

1013

1118

1854

2786

3092

3167

14315

B.现金流出

1.厂房和设备

2.营运资金

3.向英国支付的预扣税

4.现金流出合计

10000

600

106

102

264

292

86

1330

10600

106

102

264

292

86

1330

C.净现金流量

-10600

1012

1754

2522

2800

3081

12985

D.现值系数

1

0.8929

0.7972

0.7118

0.6355

0.5674

0.5674

E.现值

-10600

904

1397

1795

1779

1748

7368

F.累计现值

-10600

-9696

-8300

-6505

-4725

-2977

4391

在表6-6中,将各种现金流量汇总,他们的现值为4391万美元,加上986万美元债务利益,现值为5377万美元。

很显然,虽然TT-UK要向英国和美国政府缴纳税金,但是母公司拥有TT-UK可以获得更多收益。

这主要是因为母公司向TT-UK收取的各种专利权使用费以及向TT-UK出口所带来的增量收益。

(5)丧失的销售额。

在前面的讨论中,假设TT-US目前出口到欧洲的40000件产品从第二年开始可以在美国售出。

如果这一假设不成立,也即TT-UK销售的40000件产品只是替代了TT-US销售的40000件产品,那么在项目预算中应该考虑到这一机会成本。

假设TT-US目前出口到欧洲的每件产品能够带来180美元的税后现金流量,而且预计未来也能维持这一水平。

按照名义美元,这一税后现金流量每年将增长3%。

英国的所得税税率为40%。

假设第二年到第十年,每年损失40000件的销售量,按照12%的折现率折现,所丧失的销售收入的现值为3895万美元。

如果从前面计算出的现值5377万美元中扣掉丧失的销售额的现值3895万美元,则TT-UK对母公司的净现值为1482万美元。

这个例子说明,在评价国外项目时,重要的是增量现金流量而不是总现金流量。