初级会计经济法基础考试精选试题及答案十二含答案.docx

《初级会计经济法基础考试精选试题及答案十二含答案.docx》由会员分享,可在线阅读,更多相关《初级会计经济法基础考试精选试题及答案十二含答案.docx(6页珍藏版)》请在冰豆网上搜索。

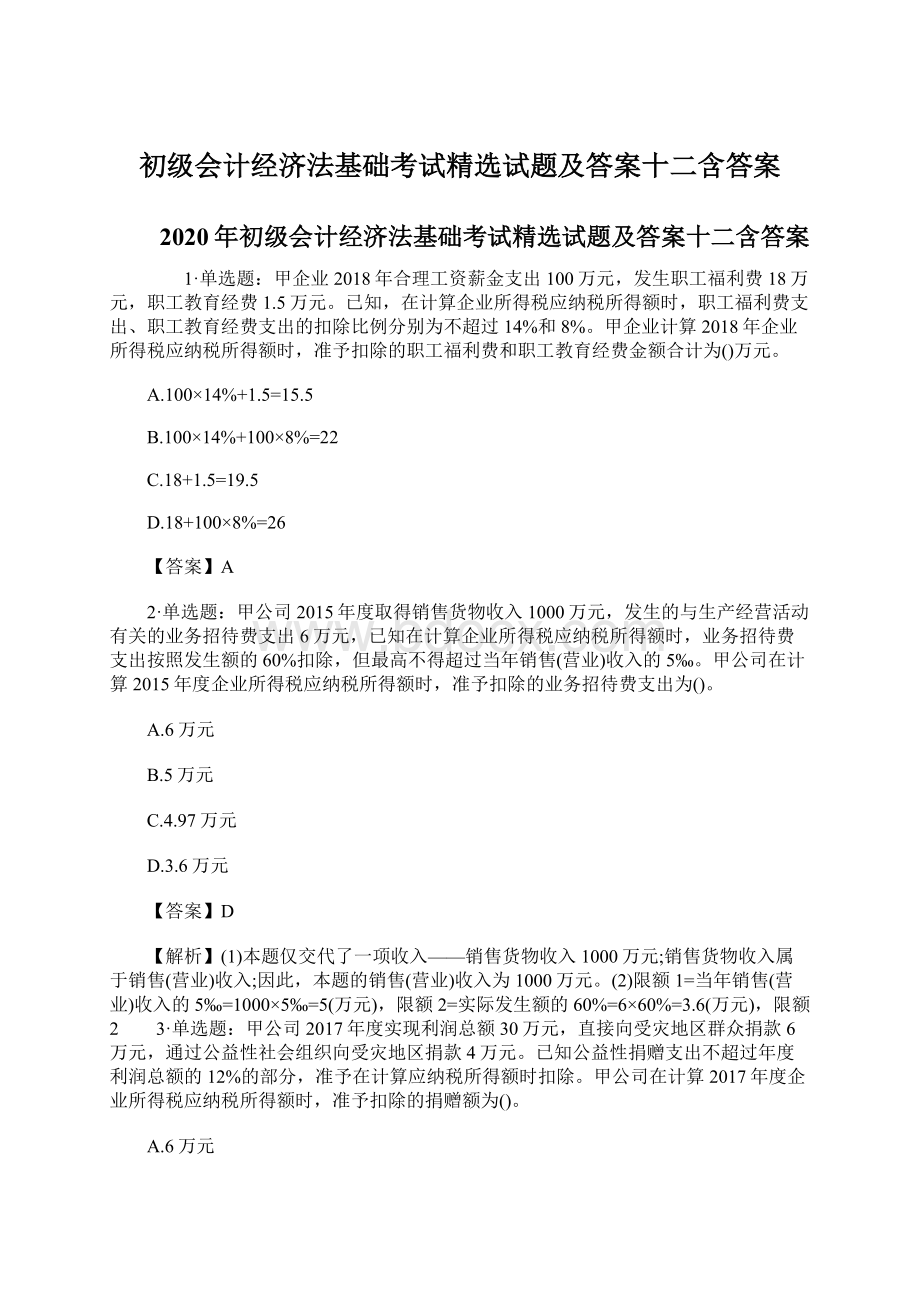

初级会计经济法基础考试精选试题及答案十二含答案

2020年初级会计经济法基础考试精选试题及答案十二含答案

1·单选题:

甲企业2018年合理工资薪金支出100万元,发生职工福利费18万元,职工教育经费1.5万元。

已知,在计算企业所得税应纳税所得额时,职工福利费支出、职工教育经费支出的扣除比例分别为不超过14%和8%。

甲企业计算2018年企业所得税应纳税所得额时,准予扣除的职工福利费和职工教育经费金额合计为()万元。

A.100×14%+1.5=15.5

B.100×14%+100×8%=22

C.18+1.5=19.5

D.18+100×8%=26

【答案】A

2·单选题:

甲公司2015年度取得销售货物收入1000万元,发生的与生产经营活动有关的业务招待费支出6万元,已知在计算企业所得税应纳税所得额时,业务招待费支出按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

甲公司在计算2015年度企业所得税应纳税所得额时,准予扣除的业务招待费支出为()。

A.6万元

B.5万元

C.4.97万元

D.3.6万元

【答案】D

【解析】

(1)本题仅交代了一项收入——销售货物收入1000万元;销售货物收入属于销售(营业)收入;因此,本题的销售(营业)收入为1000万元。

(2)限额1=当年销售(营业)收入的5‰=1000×5‰=5(万元),限额2=实际发生额的60%=6×60%=3.6(万元),限额2 3·单选题:

甲公司2017年度实现利润总额30万元,直接向受灾地区群众捐款6万元,通过公益性社会组织向受灾地区捐款4万元。

已知公益性捐赠支出不超过年度利润总额的12%的部分,准予在计算应纳税所得额时扣除。

甲公司在计算2017年度企业所得税应纳税所得额时,准予扣除的捐赠额为()。

A.6万元

B.10万元

C.3.6万元

D.4万元

【答案】C

【解析】

(1)直接捐赠的6万元不得扣除;

(2)通过公益性社会组织捐赠的4万元,限额=30×12%=3.6(万元),当年准予扣除的捐赠额为3.6万元;(3)如果涉及“间接法”,本题纳税调增额=6+4-3.6=6.4(万元)。

4·单选题:

2018年甲企业实现利润总额600万元,发生公益性捐赠支出62万元。

上年度未在税前扣除完的符合条件的公益性捐赠支出12万元。

已知公益性捐赠支出在年度利润总额12%以内的部分,准予扣除。

计算甲企业2018年度企业所得税应纳税所得额时,准予扣除的公益性捐赠支出是()。

A.74万元

B.60万元

C.84万元

D.72万元

【答案】D

【解析】

(1)扣除限额=600×12%=72(万元);

(2)待扣除的公益性捐赠支出=62+12=74(万元);(3)待扣除的公益性捐赠支出>扣除限额,本年度只能按限额(72万元)扣除,其中上年度结转未扣除公益性捐赠支出12万元,扣除本年度发生公益性捐赠支出60万元。

5·多选题:

根据企业所得税法律制度的规定,下列各项准予在以后年度结转扣除的有()。

A.职工教育经费

B.广告费

C.业务宣传费

D.业务招待费

【答案】ABC

【解析】在经济法基础企业所得税的考查范围内,允许“结转扣除”的费用有:

(1)职工教育经费;

(2)广告费和业务宣传费支出;(3)公益性捐赠支出(3年内);(4)保险企业的手续费及佣金支出。

6·单选题:

2014年5月甲公司向非关联企业乙公司借款100万元用于生产经营,期限为半年,双方约定年利率为10%,已知甲、乙公司都是非金融企业,金融企业同期同类贷款年利率为7.8%,甲公司在计算当年企业所得税应纳税所得额时,准予扣除的利息费用为()。

A.7.8万元

B.10万元

C.3.9万元

D.5万元

【答案】C

【解析】

(1)该100万元借款“半年”的利息费用支出税前扣除限额=100×7.8%×6/12=3.9(万元),实际发生利息费用支出=100×10%×6/12=5(万元),超过部分不得扣除,准予扣除的利息费用为3.9万元。

(2)如果涉及“间接法”,本题纳税调增额=5-3.9=1.1(万元)。

7·多选题:

根据企业所得税法律制度的规定,下列各项资产中,不可以计提折旧扣除的有()。

A.以经营租赁方式租出的房屋

B.未投入使用的厂房

C.未投入使用的生产设备

D.以融资租赁方式租出的生产设备

【答案】CD

【解析】

(1)选项BC:

房屋、建筑物,不论是否投入使用,均可按税法规定计算折旧费用在税前扣除,而未投入使用的机器设备,不得计算折旧费用在税前扣除,已经投入使用的机器设备,可以按照税法规定计算折旧费用扣除。

(2)选项A:

经营租赁物是出租方固定资产,出租方计算折旧费用扣除,租入方不得计算折旧费用扣除。

(3)选项D:

融资租赁物是承租方固定资产,由承租方计算折旧费用扣除。

8·单选题:

根据企业所得税法律制度的规定,下列固定资产中,在计算企业所得税应纳税所得额时,准予计算折旧扣除的是()。

A.未投入使用的机器设备

B.以经营租赁方式租入的机器设备

C.已足额提取折旧仍继续使用的机器设备

D.以融资租赁方式租入的机器设备

【答案】D

【解析】选项C:

已经足额提取折旧仍继续使用的固定资产,不得计算折旧费用在税前扣除;但如果发生了改建支出的,可以作为长期待摊费用,按照固定资产预计尚可使用年限分期摊销。

9·多选题:

根据企业所得税法律制度的规定,下列关于固定资产计税基础确定的表述中,正确的有()。

A.自行建造的固定资产,以竣工结算前发生的支出为计税基础

B.外购的固定资产,以购买价款和支付的相关税费以及直接归属于使该资产达到预定用途发生的其他支出为计税基础

C.通过捐赠方式取得的固定资产,以该资产的公允价值和支付的相关税费为计税基础

D.盘盈的固定资产,以同类固定资产的重置完全价值为计税基础

【答案】ABCD

10·多选题:

根据企业所得税法律制度的规定,下列固定资产折旧的处理中,不正确的有()。

A.甲企业2017年3月5日购进一台起重机,2017年4月5日投入使用,应当自2017年4月起计算折旧

B.丙企业2017年4月1日以融资租赁方式租出一架小型喷气式飞机,之后继续对该飞机计提折旧

C.乙企业因生产经营调整,于2017年10月1日停止使用一批设备,应当自2017年11月起停止计算折旧

D.丁企业2017年9月以经营租赁方式租入一辆大型巴士,在计算企业所得税时,对该巴士计提折旧

【答案】ABD

【解析】

(1)选项AC:

企业应当自固定资产投入使用月份的“次月”起计算折旧;停止使用的固定资产,应当自停止使用月份的“次月”起停止计算折旧。

(2)选项BD:

企业以经营租赁方式“租入”的固定资产、以融资租赁方式“租出”的固定资产,不得计算折旧扣除。

11·单选题:

根据企业所得税法律制度的规定,企业从事下列项目的所得,减半征收企业所得税的是()。

A.花卉种植

B.中药材种植

C.谷物种植

D.蔬菜种植

【答案】A

【解析】选项BCD:

免征企业所得税。

12·判断题:

企业从事海水养殖项目的所得,免征企业所得税。

()

【答案】×

【解析】企业从事海水养殖、内陆养殖取得的所得,减半征收企业所得税。

13·多选题:

根据企业所得税法律制度的规定,下列行业中,不适用研究开发费用税前加计扣除政策的有()。

A.住宿和餐饮业

B.烟草制造业

C.租赁和商务服务业

D.批发和零售业

【答案】ABCD

14·多选题:

根据企业所得税法律制度的规定,下列支出中,可以在计算企业所得税应纳税所得额时加计扣除的有()。

A.安置残疾人员所支付的工资

B.广告费和业务宣传费

C.研究开发费用

D.购置环保专用设备所支付的价款

【答案】AC

【解析】

(1)企业所得税“加计扣除”优惠有两个项目:

①研究开发费用(选项C);②安置残疾人员所支付的工资(选项A)。

(2)选项B:

超过法定扣除限额的部分,准予在以后纳税年度“结转扣除”(而非加计扣除)。

(3)选项D:

购置并实际使用的环保专用设备的投资额的10%可以从企业当年的应纳税额中抵免。

15·判断题:

企业综合利用资源,生产符合国家产业政策规定的产品所取得的收入,免征企业所得税。

()

【答案】×

【解析】企业综合利用资源,生产符合国家产业政策规定的产品所取得的收入,减按90%计入收入总额。