手机simmarketing总结报告.docx

《手机simmarketing总结报告.docx》由会员分享,可在线阅读,更多相关《手机simmarketing总结报告.docx(24页珍藏版)》请在冰豆网上搜索。

手机simmarketing总结报告

第四季度营销报告

第四季度SWOT分析

机会:

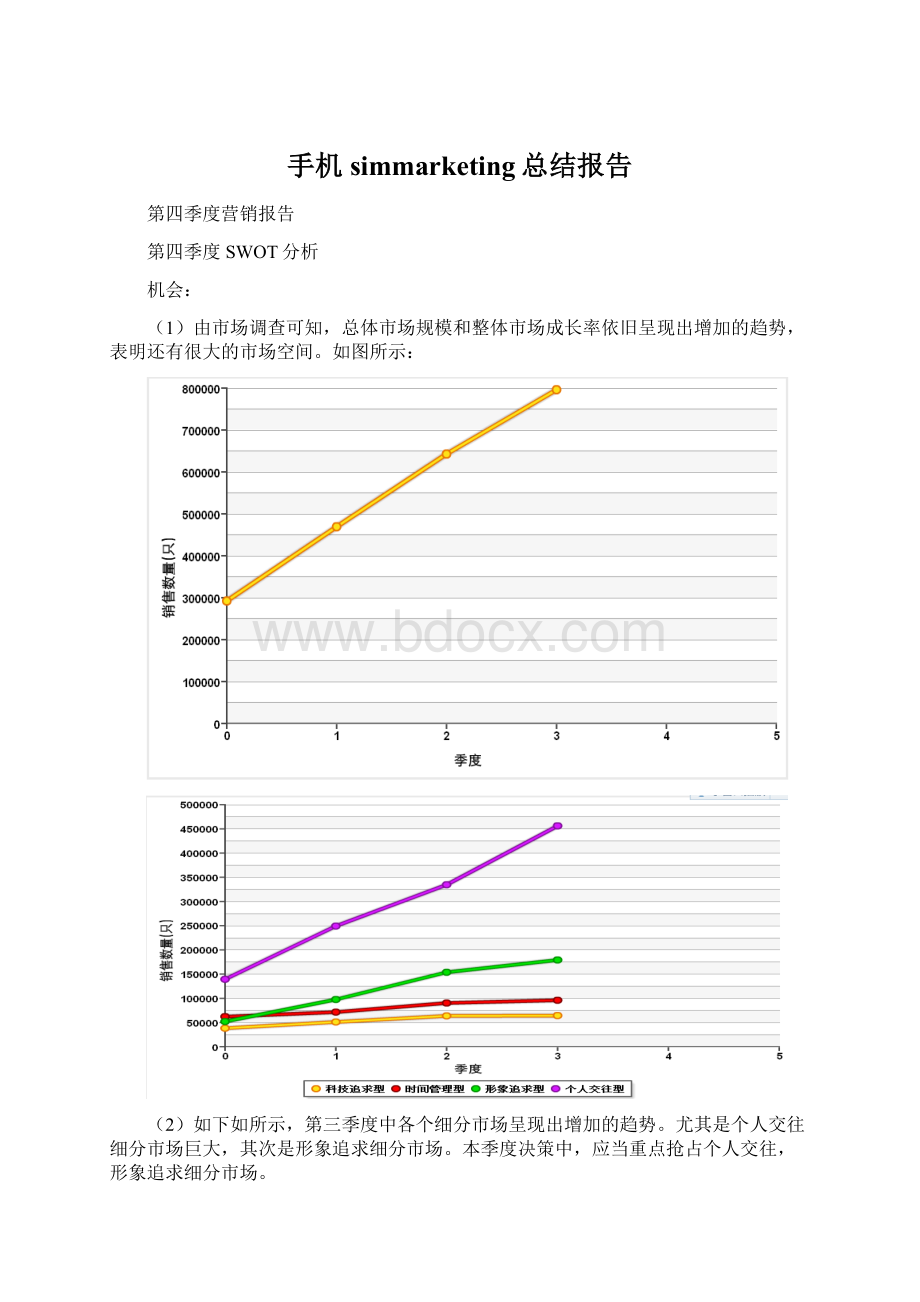

(1)由市场调查可知,总体市场规模和整体市场成长率依旧呈现出增加的趋势,表明还有很大的市场空间。

如图所示:

(2)如下如所示,第三季度中各个细分市场呈现出增加的趋势。

尤其是个人交往细分市场巨大,其次是形象追求细分市场。

本季度决策中,应当重点抢占个人交往,形象追求细分市场。

(3)根据第三季的经济环境指数,国民生产总值,和通货膨胀率都维持不变。

说明,经济增长环境较为平稳,给企业减少了外部环境风险。

威胁:

(1)由下图可知,本季度产业经济环境成本增加,销售人员的招聘,解聘,业务运作成本都增加了1%,广告投放各媒体的成本也增加了1%。

市场调查费用各项调查成本也有所增加。

对本企业资金成本控制提出挑战。

(2)由下图产业新闻可知,零售渠道竞争的调整,越来越多的消费者倾向于在百货公司和超市购买相关产品。

对本公司的以专卖店为主要销售渠道的决策形成威胁。

(3)如图分别为手机市场中的产品品牌数量图和产品平均价格图。

可以看出,市场中手机产品的数量不断增加,第三季度已经达到18个,而产品的平均价格呈现出下降趋势,第三季度已达到2000元。

这对本公司的手机产品提出挑战,本公司的手机产品价格均高于市场的平均价格,由前面的产业新闻可知,各个公司纷纷降价,手机市场价格竞争也加剧,给本企业带来压力。

优势:

(1)如下图所示,第三季度中本公司的股价指数为599,居第一,公司的投资回报率为179%,也居第二,销售总额为458,992,000元,销售总额市场占有率为55%,也居第一。

说明本公司在上季度中的表现平稳进步,为本季度的决策提供了充足的预算资金。

(2)如图为本季度的波士顿矩阵图,可以看出本公司产品NEOB在时间管理细分市场为金牛产品,竞争力很强,在形象追求、个人交往细分市场接近明星产品,知名度较高,产品销量成长率很高。

(3)第三季度结束之后,我们与DAK相比控制了大范围的覆盖销售渠道,这在一定程度上为我们产品顺利销售奠定基础。

公司

品牌

专卖店

百货公司

超级市场

总计

DAK

DAKA

14.8%

16.4%

19.5%

15.7%

DAKB

11.3%

9.9%

6.8%

10.5%

DAKC

9.2%

9.1%

8.5%

9.1%

DAKD

3.0%

1.9%

1.1%

2.5%

NEO

NEOA

16.9%

18.9%

22.8%

18.1%

NEOB

19.5%

19.1%

16.9%

19.1%

MZ

5.5%

4.9%

3.7%

5.2%

(4)从第二季度到第三季度,我们产品成本一直在下降,这为我们进一步降低市场售价和增加渠道折扣增加了空间。

同时NEO产品特性高于同类其他品牌产品,这也吸引一批优质顾客。

(5)我们在广告投放次数、销售渠道支持、销售力量组织上,相对DAK而言,都存在较大优势。

公司

品牌

电视(次)

报纸(次)

杂志(次)

互联网(次)

DAK

DAKA

3,029

989

927

278

DAKB

2,380

865

1,391

371

DAKC

2,164

865

1,700

371

DAKD

1,298

371

1,700

556

总计

8,871

3,091

5,718

1,576

NEO

NEOA

3,029

495

1,236

556

NEOB

2,596

618

1,700

464

MZ

2,164

618

1,700

556

总计

7,789

1,731

4,636

1,576

每个品牌平均投入

1,637

393

927

283

每个公司平均投入

4,911

1,179

2,782

850

公司

品牌

专卖店(人)

百货公司(人)

超级市场(人)

DAK

DAKA

70

30

15

DAKB

56

36

6

DAKC

56

30

6

DAKD

98

24

3

总计

280

120

30

NEO

NEOA

75

42

42

NEOB

100

32

14

MZ

75

26

14

总计

250

100

70

每个品牌平均人力

61

33

16

每个公司平均人力

183

98

48

第三季度竞争对手财务表现

项目

DAK

ELE

SUN

UNH

NEO

ORG

销售

分销总额

100.0%

100.0%

100.0%

100.0%

100.0%

100.0%

销售收入

70.0%

67.2%

69.2%

70.3%

64.3%

52.2%

生产库存

已销售产品成本

21.3%

25.1%

30.0%

27.7%

26.4%

30.1%

库存维持费用

0.5%

5.3%

4.5%

0.3%

0.0%

8.7%

库存处理损失

0.0%

0.0%

0.0%

0.0%

0.0%

0.0%

营销前贡献

48.3%

36.8%

34.6%

42.4%

37.9%

13.4%

市场运作

广告费用

3.6%

11.5%

10.4%

7.0%

3.5%

26.7%

广告研发支出

0.2%

0.0%

0.0%

0.0%

0.1%

0.8%

销售组织费用

0.4%

2.3%

3.1%

1.5%

0.4%

9.3%

销售渠道支持

0.5%

1.4%

3.7%

2.1%

0.4%

16.5%

营销后的贡献

43.6%

21.5%

17.5%

31.8%

33.5%

-39.9%

其他

市场调研费用

0.2%

0.9%

1.7%

0.1%

0.2%

1.5%

新品研发费用

0.0%

0.0%

0.0%

0.0%

0.0%

0.0%

意外收入或者支出

0.0%

0.0%

0.0%

0.0%

0.0%

7.0%

净贡献

43.5%

20.6%

15.8%

31.8%

33.4%

-48.4%

下期预算

4.8%

11.3%

15.1%

7.9%

5.3%

54.9%

劣势:

(1)下图为为第三季度的波士顿矩阵图,如图所示:

本公司的产品除了NEOB在时间管理、个人交往、形象追求细分市场表现较好,成为金牛和明星产品,其他产品在细分市场中都集中在问题产品和瘦狗产品,尤其是NEOC。

本季度应当将潜力问题产品向明星产品转移,将潜力瘦狗产品向金牛产品转移。

(2)公司知名度低于DAK,这既有可能导致我们的产品在消费者中认知延后,后期应加大对公司广告的投入。

第3季度公司知名度

公司

科技追求型

时间管理型

形象追求型

个人交往型

总计

DAK

77.2%

64.9%

76.8%

85.3%

80.3%

NEO

79.1%

61.0%

77.0%

84.7%

79.7%

第3季度产品品牌知名度

公司

品牌

科技追求型

时间管理型

形象追求型

个人交往型

总计

DAK

DAKA

60.8%

55.4%

70.4%

84.5%

75.9%

DAKB

68.5%

60.0%

72.5%

83.7%

77.1%

DAKC

65.7%

57.2%

67.0%

75.9%

70.8%

DAKD

45.8%

36.3%

41.4%

43.6%

42.4%

NEO

NEOA

63.4%

48.9%

64.9%

73.6%

67.9%

NEOB

72.0%

55.6%

70.0%

77.5%

72.8%

MZ

66.9%

51.9%

63.6%

69.1%

65.6%

第四季度营销计划

第四季度整体细分市场规模预(销售数量)

根据上季度NEO公司整体营销计划达成度,结合系列产品的具体的销售情况,在市场调查后对整体市场和细分市场成长率的基础上,同时兼顾市场占有率、消费者满意度、产品及公司知名度等数据,最终确定数据如下的第四季度的细分市场规模。

细分市场名称

细分市场规模预测(销售数量)

3季度

4季度

变化率

科技追求型

150,000

300,000

100.0%

时间管理型

150,000

300,000

100.0%

形象追求型

200,000

400,000

100.0%

个人交往型

150,000

400,000

166.7%

总体市场规模

650,000

1,400,000

115.4%

第四季度计划市场占有率

根据上季度的各个产品在各个细分市场的实际占有率,结合各个产品的品牌组合定位以及各个细分市场大小以及成长率得出决策。

如NEOA上季度在科技追求,时间管理,形象追求,个人交往占有率分别为0.3%,5.6%,0.5%,30.1%。

个人交往细分市场增加较快,而且市场空间最大,而本产品的品牌组合定位是个人交往和时间管理。

品牌名称

科技追求型

时间管理型

形象追求型

个人交往型

总计

NEOA

上季度占有率

0.3%

5.6%

0.5%

30.1%

18.1%

本季度目标占有率

0.1%

2.3%

0.35

40.1%

12.0%

变化(+/-)

-0.2%

-3.3%

-0.2%

9.9%

-6.1%

NEOB

上季度占有率

15.0%

27.6%

33.1%

12.4%

19.1%

本季度目标占有率

3.4%

10.0%

20.2%

17.5%

13.6%

变化(+/-)

-11.6%

-17.6%

-12.9%

5.1%

-5.5%

MZ

上季度占有率

11.0%

8.1%

11.1%

1.4%

5.2%

本季度目标占有率

3.3%

3.7%

7.5%

2.4%

4.3%

变化(+/-)

-7.7%

-4.4%

-3.6%

1.0%

-0.8%

第四季度计划品牌销售量

在预测第四季度细分市场规模后,结合上一程序中对各个品牌的具体市场占有率的预估,基本可以得出第四季度各个品牌的计划销售量。

品牌名称

科技追求型

时间管理型

形象追求型

个人交往型

总计

NEOA

上季度销售量

183

5,391

927

137,499

144,000

本季度目标销售量

300

6,900

1,100

160,200

168,500

变化(+/-)

117

1,509

173

22,701

24,500

NEOB

上季度销售量

9,671

26,466

59,315

56,731

152,183

本季度目标销售量

10,200

30,000

80,800

70,000

191,000

变化(+/-)

529

3,534

21,485

13,269

38,817

MZ

上季度销售量

7,114

7,782

19,873

6,341

41,110

本季度目标销售量

10,000

11,000

30,000

9,600

60,600

变化(+/-)

2,886

3,218

10,127

3,259

19,490

第四季度计划渠道销售量

计划渠道销售量是有“第四季度计划品牌销售量”的具体细分市场规模累加而得,这也体现出数据前后的逻辑一致性。

品牌名称

目标销量

专卖店

百货公司

超级市场

总计

NEOA

55.0%

34.0%

11.0%

100%

NEOB

65.0%

30.0%

5.0%

100%

MZ

60600

77.0%

20.0%

3.0%

100%

第四季度产品研发计划

根据此次实验的具体内容,同时考虑NEOC这一新产品的具体销售情况,我们决定在本季度并不研发新产品,同时也无新产品可以推向市场。

第四季度品牌组合

有我们的产品研发计划可知,本季度我们既无产品研发计划、又无新产品推出,因此我们在本季度会全力维持NEOA、NEOB、MZ三款已经投放的产品。

同时根据三季度波士顿矩阵的分析,我们认为:

我们的产品存在严重的目标市场定位问题,从图中看,只有NEOB较为准确,其他两款产品尤其是新产品MZ处于瘦狗象限,我们需要积极调整产品的目标市场定位,以争取在第四季度以准确的市场定位巩固并进一步扩大我们的市场占有率。

品牌名称

基础工程

当前状态

目标市场定位

修改

科技追求型

时间管理型

形象追求型

个人交往型

NEOA

PRJ01

维持中

10.0%

30.0%

10.0%

50.0%

修改品牌

NEOB

PRJ02

维持中

20.0%

30.0%

40.0%

10.0%

修改品牌

MZ

MEIZU

调整了工程

35.0%

20.0%

35.0%

10.0%

修改品牌

第四季度产品定价

根据前面的SWOT分析,我们可以了解到,我们产品在价格上有较大优势,同时降价空间较大。

结合产业新闻、市场调查的相关数据,同时立足手机这一产品的特殊性,我们决定在本季度继续降价,但降价幅度小于其他同行业竞争者。

品牌名称

期初成本(¥)

定价策略

上季度定价(¥)

本季度定价(¥)

调价幅度

NEOA

380.5

1,299.0

1,199.0

-7.7%

NEOB

538.1

2,099.0

1,799.0

-14.3%

MZ

603.9

2,499.0

2,099.0

-16.0%

第四季度广告促销

我们的公司知名度、产品知名度在细分市场中处于较高位置,这除了我们产品特性优于行业其它竞争者、产品价格低于同类产品之外,还与我们大量的广告宣传密不可分。

我们在广告创意中,结合细分市场中消费者的满意度、媒体习惯、语义调查理想点、多元感知理想点等因素,投入高额费用以保证广告的产品价值信息的有效传递。

本季度,我们继续实施该策略,并提升投入力度,以实现更大效果。

第四季度销售力量组织

根据上季度的市场调研,发现本公司销售力量的组织力度比所有竞争对手的都要高,为继续保持我们公司的行业领先和渠道领先,本季度决定增加各个渠道的销售力量,在上季人员420人的基础上,在招聘30人,以继续挤压竞争对手的市场份额。

因此,销售组织规模都有所增加,但工作重点分配维持不变。

组织规模和工作分配

专卖店

百货公司

超级市场

上季度销售组织规模(人)

250

100

70

本季度销售组织规模(人)

260

110

80

工作重点分配

NEOA

30.0%

36.0%

60.0%

NEOB

37.0%

36.0%

20.0%

MZ

33.0%

28.0%

20.0%

总计

100%

100%

100%

第四季度分销渠道

本季度的渠道折扣策略,参照上季度竞争对手的渠道折扣,略有提升,渠道支持也投入众多,以全方位打击竞争对手。

品牌

渠道折扣

渠道支持(¥)

专卖店

百货公司

超级市场

专卖店

百货公司

超级市场

NEOA

35.0%

30.0%

20.0%

400,000

350,000

200,000

NEOB

35.0%

30.0%

20.0%

500,000

260,000

100,000

MZ

35.0%

30.0%

20.0%

500,000

350,000

120,000

第四季度生产计划

我们秉持“本季度生产数量=本季度销量预测-本季度期初库存数”的原则,同时考虑市场增长情况,结合我们的市场领先的战略需求,我们将NEOA、NEOB的生产量加到最大限度,同时略微提高MZ的产量。

品牌

上季生产数

期初库存数

库存处理数

本季生产

可销售数量

NEOA

144,000

0

0

160,000

160,000

NEOB

141,520

0

0

160,000

160,000

MZ

0

0

0

100,000

100,000

根据以上营销计划的具体内容,我们们可以的得到一下计划数据:

第四季度各品牌预算

第四季度新品开发预算

本季度因无新产品研发,因此本季度无新品开发预算

第四季度公司计划预算

项目

第3季度

第4季度

广告费用

广告费用(K¥)

21,327

25,006

广告研究支出(K¥)

300

300

销售组织

招聘培训费用(K¥)

21

31

解聘费用(K¥)

0

0

薪资及运作成本(K¥)

2,596

2,810

其它

销售渠道支持(K¥)

2,500

2,780

市场调研费用(K¥)

1,123

0

新品研发成本(K¥)

0

0

本季度预算总计(K¥)

32,000

32,000

分配营销预算(K¥)

27,867

30,927

尚未使用的预算(K¥)

4,133

1,073

第四季度计划各品牌贡献

营销后贡献低于三季度实际营销贡献,怀疑与产量难以进一步提高有关,当然,这与我们广告等策略的调整也有部分关系。

第四季度计划公司整体表现

项目

第3季度

第4季度计划

销售情况

销售数量

337,293

420,100

平均销售价格(¥)

1,806.2

1,601.6

平均出货价格(¥)

1,161.0

1,080.0

销售收入(K¥)

391,598

453,690

生产库存

产品生产数量

285,520

439,500

产品库存数量

0

19,400

已销售产品成本(K¥)

160,569

202,106

库存维持费用(K¥)

0

508

库存处理损失(K¥)

0

0

营销前的贡献(K¥)

231,029

251,076

市场运作

广告费用(K¥)

21,327

25,006

广告研究支出(K¥)

300

300

销售组织费用(K¥)

2,617

2,841

销售渠道支持(K¥)

2,500

2,780

营销后的贡献(K¥)

204,285

220,149

其它

市场调研费用(K¥)

1,123

0

新品研发成本(K¥)

0

0

意外收入支出(K¥)

0

0

净贡献(K¥)

203,162

220,149

投资回报率

107.8%

94.3%

营销后贡献的降低也进一步影响了我们四季度的投资回报率。

第四季度营销结果

一、第四季度公司营销结果

直观上看,我们公司本季度继续取得优异成绩销售收入、营销前贡献、营销后贡献、净贡献等重要指标逗比第三季度有所上升,但是我们的需要注意的是,本季度投资回报率却低于第三季度,这个跟计划营销结果在趋势上是一致的。

我们认为这一现象出现的原因是产品生产计划虽然的达到极限,却未考虑撤出销售效果一般的MZ,以便于增加一定的市场容量,同时广告、渠道等继续的大笔投入,在销售收入增幅有限的基础上,拉低了投资回报率。

项目

上季度

本季度

变化率

销售情况

销售数量

337,293

488,822

40.0%

平均销售价格(¥)

1,806.2

1,637.0

-9.4%

平均出货价格(¥)

1,161.0

1,113.0

-4.1%

销售收入(K¥)

391,598

544,075

38.9%

生产库存

产品生产数量

285,520

488,822

70.0%

产品库存数量

0

0

-

已销售产品成本(K¥)

160,569

232,514

44.8%

库存维持费用(K¥)

0

0

-

库存处理损失(K¥)

0

0

-

营销前的贡献(K¥)

231,029

311,561

34.9%

市场运作

广告费用(K¥)

21,327

25,006

17.3%

广告研究支出(K¥)

300

300

0.0%

销售组织费用(K¥)

2,617

2,841

8.6%

销售渠道支持(K¥)

2,500

2,780

11.2%

营销后的贡献(K¥)

204,285

280,635

37.4%

其它

市场调研费用(K¥)

1,123

0

-100.0%

新品研发成本(K¥)

0

0

-

意外收入支出(K¥)

0

0

-

净贡献(K¥)

203,162

280,635

38.1%

投资回报率

107.8%

106.5%

-1.2%

下一期的预算(K¥)

32,000

32,000

0.0%

二、第四季度公司营销结果完成度

下表中,达成率一栏中显示:

各项指标均基本实现甚至是超额实现计划目标,这在一定程度上,反映出我们决策的科学性与正确性。

项目

计划

实际

达成率

销售情况

销售数量

420,100

488,822

120.0%

平均销售价格(¥)

1,601.6

1,637.0

102.2%

平均出货价格(¥)

1,080.0

1,113.0

103.1%

销售收入(K¥)

453,690

544,075

119.9%

生产库存

产品生产数量

439,500

488,822

110.0%

已销售产品成本(K¥)

202,106

232,514

115.1%

库存维持费用(K¥)

508

0

0.0%

库存处理损失(K¥)

0

0

-

营销前的贡献(K¥)

251,076

311,561

124.1%

市场运作

广告费用(K¥)

25,006

25,006

-

广告研究支出(K¥)

300

300

-

销售组织费用(K¥)

2,841

2,841

-

销售渠道支持(K¥)

2,780

2,780

-

营销后的贡献(K¥)

220,149

280,635

127.5%

其它

市场调研费用(K¥)

0

0

-

新品研发成本(K¥)

0

0

-

意外收入支出(K¥)

-

0

-

净贡献(K¥)

220,149

280,635

127.5%

下一期的预算(K¥)

0

32,000

-

三、第四季度品牌市场占有率和销售渠道覆盖比率