中国平安保险财务报表分析.docx

《中国平安保险财务报表分析.docx》由会员分享,可在线阅读,更多相关《中国平安保险财务报表分析.docx(28页珍藏版)》请在冰豆网上搜索。

中国平安保险财务报表分析

引言

财务报表分析,主要是利用资产负债表和利润表等财务报告对其财务状况、经营成果和现金流量进行的分析研究。

它属于会计分析的重要组成部分。

资产负债表、利润表等财务报表能为国家经济管理部门、投资者、债权人和本单位内部提供该单位财务状况和经营成果的概括性资料。

但是,要进一步了解该单位经济活动中所取得的成绩和存在的问题,进行有效的经营决策,仅仅根据财务报表提供的资料是远远不够的,还需要对财务报表所提供的数据进一步加工,进行分析、比较,得到经营管理和经营决策所需要的经济信息。

通过分析资产负债表,可以了解公司的财务状况,对公司的偿债能力、资本结构是否合理、流动资金充足性等作出判断。

通过分析损益表,可以了解分析公司的盈利能力、盈利状况、经营效率,对公司在行业中的竞争地位、持续发展能力作出判断。

通过分析现金流量表,可以了解和评价公司获取现金和现金等价物的能力,并据以预测公司未来现金流量。

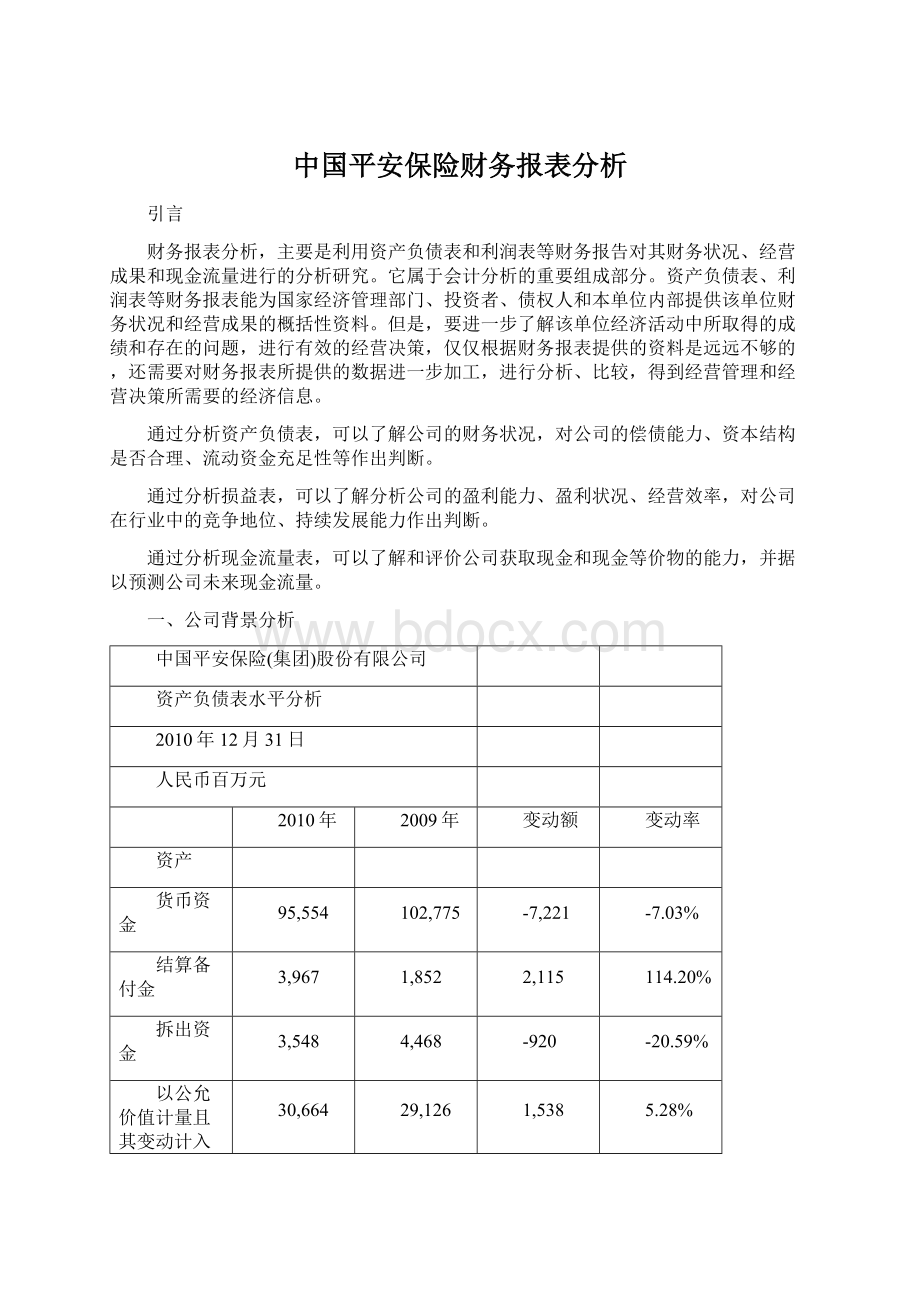

一、公司背景分析

中国平安保险(集团)股份有限公司

资产负债表水平分析

2010年12月31日

人民币百万元

2010年

2009年

变动额

变动率

资产

货币资金

95,554

102,775

-7,221

-7.03%

结算备付金

3,967

1,852

2,115

114.20%

拆出资金

3,548

4,468

-920

-20.59%

以公允价值计量且其变动计入当期损益的金融资产

30,664

29,126

1,538

5.28%

衍生金融资产

6

9

-3

-33.33%

买入返售金融资产

16,759

14,748

2,011

13.64%

应收利息

14,179

9,268

4,911

52.99%

应收保费

6,298

4,576

1,722

37.63%

应收账款

116

3,284

-3,168

-96.47%

应收分保账款

2,830

2,483

347

13.98%

应收分保合同准备金

6,178

4,983

1,195

23.98%

保户质押贷款

8,431

5,434

2,997

55.15%

发放贷款及垫款

131,960

109,060

22,900

21.00%

存出保证金

348

325

23

7.08%

存货

97

1,562

-1,465

-93.79%

定期存款

131,124

73,605

57,519

78.15%

可供出售金融资产

242,884

241,436

1,448

0.60%

持有至到期投资

339,012

218,598

120,414

55.08%

应收款项类投资

2,284

-

2,284

长期股权投资

42,540

13,254

29,286

220.96%

商誉

619

914

-295

-32.28%

存出资本保证金

7,932

6,200

1,732

27.94%

投资性房地产

9,021

6,549

2,472

37.75%

固定资产

7,088

9,742

-2,654

-27.24%

无形资产

9,128

11,841

-2,713

-22.91%

递延所得税资产

6,496

7,001

-505

-7.21%

其他资产

645,599

8,286

5,697

2,589

45.44%

独立账户资产

44,278

46,922

-2,644

-5.63%

资产总计

1,171,627

935,712

235,915

25.21%

负债及股东权益

负债

短期借款

3,681

5,011

-1,330

-26.54%

同业及其他金融机构存放款项

20,438

24,924

-4,486

-18.00%

拆入资金

4,799

5,039

-240

-4.76%

衍生金融负债

15

10

5

50.00%

卖出回购金融资产款

107,850

60,364

47,486

78.67%

吸收存款

162,860

127,052

35,808

28.18%

代理买卖证券款

13,103

13,492

-389

-2.88%

应付账款

280

1,614

-1,334

-82.65%

预收款项

1,959

693

1,266

182.68%

预收保费

5,075

3,388

1,687

49.79%

应付手续费及佣金

2,286

1,422

864

60.76%

应付分保账款

3,319

2,991

328

10.97%

应付职工薪酬

4,016

3,033

983

32.41%

应交税费

2,736

1,391

1,345

96.69%

应付利息

1,782

1,378

404

29.32%

应付赔付款

9,323

6,976

2,347

33.64%

应付保单红利

14,182

10,819

3,363

31.08%

保户储金及投资款

181,625

132,396

49,229

37.18%

保险合同准备金

444,035

368,287

75,748

20.57%

长期借款

9,904

13,148

-3,244

-24.67%

应付债券

7,540

4,990

2,550

51.10%

递延所得税负债

869

1,007

-138

-13.70%

其他负债

8,789

7,622

1,167

15.31%

独立账户负债

44,278

46,922

-2,644

-5.63%

负债合计

1,054,744

843,969

210,775

24.97%

二、主要财务报表分析

(一)资产负债表分析

1、资产负债表的水平分析

表1

中国平安保险(集团)股份有限公司2010年资产为1171627百万元,比2009年增加了235915百万元,增加幅度为25.21%。

说明平安公司2010年的资产规模有所增长。

企业资产的增加主要是由于其他资产的增加引起的。

2010年的其他资产较上年度增加了2589百万元,增长45.44%,由于该项目的变动,使得全部资产增加。

2010年长期股权投资比2009年增加了29286百万元,使资产总额增加,说明公司本年度大量向外扩展。

无形资产和递延资产都有所减少,对总资产的影响也极小。

公司负债总额较上年增加210775百万元,增加幅度为24.97%,即企业筹资规模有所增加。

企业筹资规模增加主要是负债筹资规模增加。

该公司资产规模增长是负债筹资与权益筹资共同作用影响的,其中负债筹资规模增加是资产规模增加的主要原因。

2、资产负债表的垂直分析

(1)资产结构分析

2010年

结构

2009年

结构

资产

货币资金

95,554

8.16%

102,775

10.98%

结算备付金

3,967

0.34%

1,852

0.20%

拆出资金

3,548

0.30%

4,468

0.48%

以公允价值计量且其变动计入当期损益的金融资产

30,664

2.62%

29,126

3.11%

衍生金融资产

6

0.00%

9

0.00%

买入返售金融资产

16,759

1.43%

14,748

1.58%

应收利息

14,179

1.21%

9,268

0.99%

应收保费

6,298

0.54%

4,576

0.49%

应收账款

116

0.01%

3,284

0.35%

应收分保账款

2,830

0.24%

2,483

0.27%

应收分保合同准备金

6,178

0.53%

4,983

0.53%

保户质押贷款

8,431

0.72%

5,434

0.58%

发放贷款及垫款

131,960

11.26%

109,060

11.66%

存出保证金

348

0.03%

325

0.03%

存货

97

0.01%

1,562

0.17%

定期存款

131,124

11.19%

73,605

7.87%

可供出售金融资产

242,884

20.73%

241,436

25.80%

持有至到期投资

339,012

28.94%

218,598

23.36%

应收款项类投资

2,284

0.19%

-

长期股权投资

42,540

3.63%

13,254

1.42%

商誉

619

0.05%

914

0.10%

存出资本保证金

7,932

0.68%

6,200

0.66%

投资性房地产

9,021

0.77%

6,549

0.70%

固定资产

7,088

0.60%

9,742

1.04%

无形资产

9,128

0.78%

11,841

1.27%

递延所得税资产

6,496

0.55%

7,001

0.75%

其他资产

8,286

0.71%

5,697

0.61%

独立账户资产。

;;;

44,278

3.78%

46,922

5.01%

资产总计

1,171,627

100.00%

935,712

100.00%

表2

该公司总资产结构变动不大,比较稳定。

该公司无论是2010年还是2009年其无形资产占资产总额比重都不高,不到1.5%。

随着科技进步和社会经济的发展,尤其是伴随知识经济时代的到来,无形资产的比重应该越来越高。

该公司2009年的长期股权投资为13254百万元相比2010年的42540百万元有了很大增长,导致资产总额有了一定的增加。

该公司2010年的非流动资产比重高说明生产能力较强。

(2)、资本结构分析

负债结构分析

所有者权益结构分析

2010年

结构

2009年

结构

负债

短期借款

3,681

0.31%

5,011

0.54%

同业及其他金融机构存放款项

20,438

1.74%

24,924

2.66%

拆入资金

4,799

0.41%

5,039

0.54%

衍生金融负债

15

0.00%

10

0.00%

卖出回购金融资产款

107,850

9.21%

60,364

6.45%

吸收存款

162,860

13.90%

127,052

13.58%

代理买卖证券款

13,103

1.12%

13,492

1.44%

应付账款

280

0.02%

1,614

0.17%

预收款项

1,959

0.17%

693

0.07%

预收保费

5,075

0.43%

3,388

0.36%

应付手续费及佣金

2,286

0.20%

1,422

0.15%

应付分保账款

3,319

0.28%

2,991

0.32%

应付职工薪酬

4,016

0.34%

3,033

0.32%

应交税费

2,736

0.23%

1,391

0.15%

应付利息

1,782

0.15%

1,378

0.15%

应付赔付款

9,323

0.80%

6,976

0.75%

应付保单红利

14,182

1.21%

10,819

1.16%

保户储金及投资款

181,625

15.50%

132,396

14.15%

保险合同准备金

444,035

37.90%

368,287

39.36%

长期借款

9,904

0.85%

13,148

1.41%

应付债券

7,540

0.64%

4,990

0.53%

递延所得税负债

869

0.07%

1,007

0.11%

其他负债

8,789

0.75%

7,622

0.81%

独立账户负债

44,278

3.78%

46,922

5.01%

负债合计

1,054,744

90.02%

843,969

90.20%

表3

该公司2010年的短期借款3681百万元相比2009年的5011百万元减少了1330百万元,应付账款从2009年的1614百万元减少到了2010年的280百万元,而预收款项从2009年的693百万元增加到了2010年的1959百万元。

该公司的应付手续费及佣金、应付职工薪酬、应交税费等都有一定的增加,最后导致2010年的负债总额相比2009年有所增加。

3、资产负债表具体项目分析

(1)货币资金分析

该公司2010年的货币资金为95554百万元比2009年的102775百万元减少了7221百万元。

(2)应收账款分析

2010年的应收账款为116百万元比2009年的3284百万元减少了3168百万元,该公司应收账款的减少是由于销售规模的减少。

(3)存货分析

该公司2010年的存货为97百万元比2009年的1562百万元减少了1465百万元,说明该公司的需求较2009年有了很大的增加。

(4)应付账款分析

该公司应付账款从2009年的1614百万元减少到了2010年的280百万元,说明该公司的偿债能力增强。

(二)、利润表分析

1、利润表的水平分析

中国平安保险(集团)股份有限公司

利润表水平分析

2010年度

人民币百万元

2010年度

2009年度

变动额

变动率

一、营业收入

保险业务收入

159,384

112,213

47171.00

42.04%

其中:

分保费收入

217

134

83.00

61.94%

减:

分出保费

-8,181

-6,347

-1834.00

28.90%

提取未到期责任准备金

-10,079

-5,483

-4596.00

83.82%

已赚保费

141,124

100,383

40741.00

40.59%

银行业务利息收入

9,331

6,674

2657.00

39.81%

银行业务利息支出

-3,397

-2,464

-933.00

37.87%

银行业务利息净收入

5,934

4,210

1724.00

40.95%

非保险业务手续费及佣金收入

5,543

3,179

2364.00

74.36%

非保险业务手续费及佣金支出

-609

-398

-211.00

53.02%

非保险业务手续费及佣金净收入

4,934

2,781

2153.00

77.42%

投资收益

32,782

30,380

2402.00

7.91%

公允价值变动损益

-137

1,814

-1951.00

-107.55%

汇兑损失

-104

-17

-87.00

511.76%

其他业务收入

4,906

8,284

-3378.00

-40.78%

营业收入合计

189,439

147,835

41604.00

28.14%

二、营业支出

退保金

-3,816

-4,993

1,177

-424.21%

保险合同赔付支出

-39,629

-33,154

-6,475

512.03%

减:

摊回保险合同赔付支出

3,741

3,621

120

3017.50%

提取保险责任准备金

-66,479

-40,437

-26,042

155.28%

减:

摊回保险责任准备金

577

-183

760

-24.08%

保单红利支出

-3,907

-4,559

652

-699.23%

分保费用

-38

-26

-12

216.67%

保险业务手续费及佣金支出

-14,507

-11,418

-3,089

369.63%

营业税金及附加

-4,743

-3,482

-1,261

276.13%

业务及管理费

-29,276

-22,438

-6,838

328.14%

减:

摊回分保费用

2,616

1,939

677

286.41%

财务费用

-913

-880

-33

2666.67%

其他业务成本

-9,216

-11,481

2,265

-506.89%

资产减值损失

-1,532

-763

-769

99.22%

营业支出合计

-167,122

-128,254

-38,868

329.97%

三、营业利润

22,317

19,581

2,736

715.68%

加:

营业外收入

189

615

-426

-144.37%

减:

营业外支出

-159

-277

118

-234.75%

四、利润总额

22,347

19,919

2,428

820.39%

减:

所得税

-4,409

-5,437

1,028

-528.89%

五、净利润

17,938

14,482

3,456

419.04%

归属于母公司股东的净利润

17,311

13,883

3,428

404.99%

少数股东损益

627

599

28

2139.29%

六、每股收益(人民币元)

基本每股收益

2.3

1.89

0.41

21.69%

稀释每股收益

2.3

1.89

-7654.7

-405010.58%

七、其他综合收益

7,657

-25144

-328.38%

八、综合收益总额

78704

22,139

-6597

-29.80%

归属母公司股东的综合收益总额

69590

21,530

13745

63.84%

归属少数股东的综合收益总额

78704

609

579

95.07%

表4

该企业本年度营业收入为189439百万元,比上年度147835百万元增长了41604百万元增长了28.14%。

本年度营业利润比上年增长了2736百万元,增长额为715.68%。

利润总额增长了2428百万元,增长额为820.39%,主要原因是企业营业利润比上年大幅度增长。

该企业净利润比上年增长3456百万元,增长额为419.04%,主要原因是利润总额比上年增加。

2、利润表的垂直分析

(1)以”收入”为基础的结构分析

2010年度

结构

2009年度

结构

一、营业收入

保险业务收入

159,384

84.13%

112,213

75.90%

其中:

分保费收入

217

0.11%

134

0.09%

减:

分出保费

-8,181

-4.32%

-6,347

-4.29%

提取未到期责任准备金

-10,079

-5.32%

-5,483

-3.71%

已赚保费

141,124

74.50%

100,383

67.90%

银行业务利息收入

9,331

4.93%

6,674

4.51%

银行业务利息支出

-3,397

-1.79%

-2,464

-1.67%

银行业务利息净收入

5,934

3.13%

4,210

2.85%

非保险业务手续费及佣金收入

5,543

2.93%

3,179

2.15%

非保险业务手续费及佣金支出

-609

-0.32%

-398

-0.27%

非保险业务手续费及佣金净收入

4,934

2.60%

2,781

1.88%

投资收益

32,782

17.30%

30,380

20.55%

公允价值变动损益

-137

-0.07%

1,814

1.23%

汇兑损失

-104

-0.05%

-17

-0.01%

其他业务收入

4,906

2.59%

8,284

5.60%

营业收入合计

189,439

100.00%

147,835

100.00%

二、营业支出

退保金

-3,816

-2.01%

-4,993

-3.38%

保险合同赔付支出

-39,629

-20.92%

-33,154

-22.43%

减:

摊回保险合同赔付支出

3,741

1.97%

3,621

2.45%

提取保险责任准备金

-66,479

-35.09%

-40,437

-27.35%

减:

摊回保险责任准备金

577

0.30%

-183

-0.12%

保单红利支出

-3,907

-2.06%

-4,559

-3.08%

分保费用

-38

-0.02%

-26

-0.02%

保险业务手续费及佣金支出

-14,507

-7.66%

-11,418

-7.72%

营业税金及附加

-4,743

-2.50%

-3,482

-2.36%

业务及管理费

-29,276

-15.45%

-22,438

-15.18%

减:

摊回分保费用

2,616

1.38%

1,939

1.31%

财务费用

-913

-0.48%

-880

-0.60%

其他业务成本

-9,216

-4.86%

-11,481

-7.77%

资产减值损失

-1,532

-0.81%

-763

-0.52%

营业支出合计

-167,122

-88.22%

-128,254

-86.75%

三、营业利润

22,317

11.78%

19,581

13.25%

加:

营业外收入

189

0.10%

615

0.42%

减:

营业外支出

-159

-0.08%

-277

-0.19%

四、利润总额

22,347

11.80%

19,919

13.47%

减:

所得税

-4,409

-2.33%

-5,437

-3.68%

五、净利润

17,938

9.47%

14,482

9.80%

归属于母公司股东的净利润

17,311

9.14%

13,883

9.39%

少数股东损益

627

0.33%

599

0.41%

六、每股收益(人民币元)

基本每股收益

2.3

1.89

稀释每股收益

2.3

1.89

七、其他综合收益

-3,005

7,657

八、综合收益总额

14,933

22,139

归属母公司股东的综合收益总额

14,354

21,530

归属少数股东的综合收益总额

579

609

表5

企业本年度营业利润占营业收入的比重为11.7