财务管理财务分析第八章讲义财务分析与考核.docx

《财务管理财务分析第八章讲义财务分析与考核.docx》由会员分享,可在线阅读,更多相关《财务管理财务分析第八章讲义财务分析与考核.docx(20页珍藏版)》请在冰豆网上搜索。

财务管理财务分析第八章讲义财务分析与考核

{财务管理财务分析}第八章讲义财务分析与考核

第八章课件

第八章财务分析与评价

第一节财务分析与评价概述

一、财务分析的意义与内容

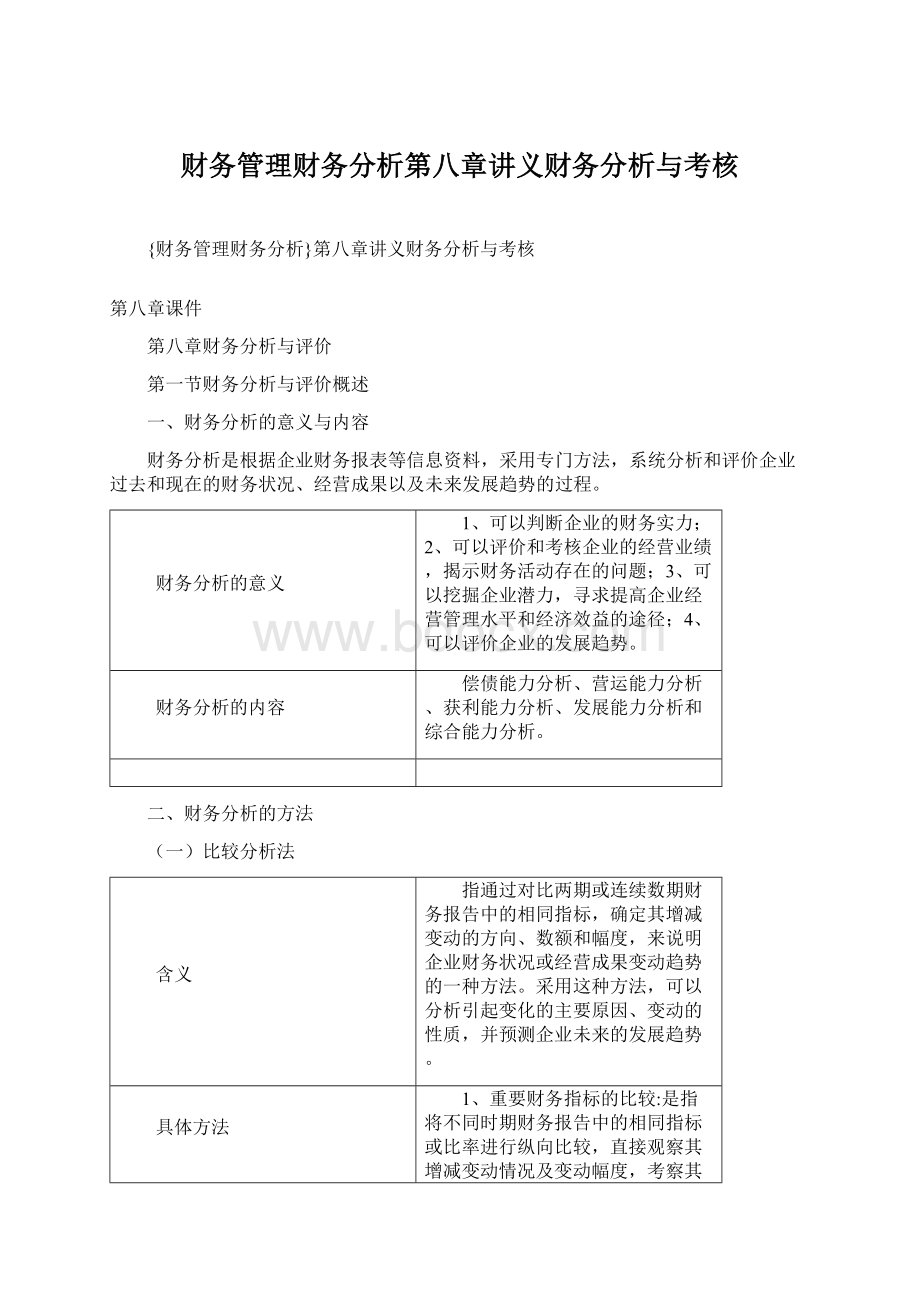

财务分析是根据企业财务报表等信息资料,采用专门方法,系统分析和评价企业过去和现在的财务状况、经营成果以及未来发展趋势的过程。

财务分析的意义

1、可以判断企业的财务实力;2、可以评价和考核企业的经营业绩,揭示财务活动存在的问题;3、可以挖掘企业潜力,寻求提高企业经营管理水平和经济效益的途径;4、可以评价企业的发展趋势。

财务分析的内容

偿债能力分析、营运能力分析、获利能力分析、发展能力分析和综合能力分析。

二、财务分析的方法

(一)比较分析法

含义

指通过对比两期或连续数期财务报告中的相同指标,确定其增减变动的方向、数额和幅度,来说明企业财务状况或经营成果变动趋势的一种方法。

采用这种方法,可以分析引起变化的主要原因、变动的性质,并预测企业未来的发展趋势。

具体方法

1、重要财务指标的比较:

是指将不同时期财务报告中的相同指标或比率进行纵向比较,直接观察其增减变动情况及变动幅度,考察其发展趋势,预测其发展前景。

不同时期财务指标的比较主要有以下两种方法:

(1)定基动态比率

(2)环比动态比率

2、会计报表的比较

这是指将连续数期的会计报表的金额并列起来,比较各指标不同期间的增减变动金额和幅度,据以判断企业财务状况和经营成果发展变化的一种方法。

3、会计报表项目构成的比较

是以会计报表中某个总体指标作为100%,再计算出各组成项目占该总体指标的百分比,从而比较各个项目百分比的增减变动,以此判断有关财务活动的变化趋势。

注意问题

1、用于对比的各期指标在计算口径必须保持一致;2、剔除偶发性项目的影响,使分析所利用的数据能反映正常的生产经营状况;(3)运用例外原则对某项有显著变动的指标做重点分析。

(二)比率分析法

含义

是通过计算各种比率指标来确定财务活动变动程度的方法。

具体方法

1、构成比率:

又称结构比率,是某项财务指标的各组成部分数值占总体数值的百分比,反映部分与总体的关系。

利用构成比率,可以考察总体中某个部分的形成和安排是否合理。

2、效率比率:

是某项财务活动中所费与所得的比率,反映投入与产出的关系。

利用效率比率指标,可以进行得失比较,考察经营成果,评价经济效益。

3、相关比率:

是以某些项目和与其有关但又不同的项目加以对比所得的比率,反映有关经济活动的相互关系。

利用相关比率指标,可以考察企业相互关联的业务安排得是否合理,以保障经营活动顺畅进行。

注意问题

1、对比项目的相关性;2、对比口径的一致性;3、衡量标准的科学性。

(三)因素分析法

含义

依据分析指标与其影响因素的关系,从数量上确定各因素对分析指标影响方向和影响程度的一种方法。

具体方法

1、连环替代法:

是将分析指标分解为各个可以计量的因素,并根据各个因素之间的依存关系,顺次用各因素的比较值(通常即实际值)替代基准值(通常即标准值或计划值),据以测定各因素对分析指标的影响。

2、差额分析法:

是连环替代法的一种简化形式,是利用各个因素的比较值与基准值之间的差额,来计算各因素对分析指标的影响。

注意问题

1、因索分解的关联性;2、因素替代的顺序性;3、顺序替代的连环性;4、计算结果的假定性。

三、财务分析的局限性

资料来源的局限性

财务报表存在报表数据的时效性、真实性、可靠性、可比性、完整性问题。

分析方法的局限性

1、对于比较分析法来说,比较的双方必须具备可比性才有意义;

2、对于比率分析法来说,比率分析法是针对单个指标进行分析,综合程度较低;比率指标计算一般都是建立在以历史数据为基础的财务报表之上的,这使比率指标提供的信息与决策之间的相关性大打折扣。

3、对于因素分析法来说,主观假定各因素的变化顺序而且规定每次只有一个因素发生变化,这些假定往往与事实不符。

分析指标的局限性

1、财务指标体系不严密;2、财务指标所反映的情况具有相对性;3、财务指标的评价标准不统一;4、财务指标的计算口径不一致。

【例8—1】某企业2009年10月某种原材料费用的实际数是4620元,而其计划数是4000元。

实际比计划增加620元。

由于原材料费用是由产品产量、单位产品材料消耗量和材料单价三个因素的乘积组成,因此就可以把材料费用这一总指标分解为三个因素,然后逐个来分析它们对材料费用总额的影响程度。

现假设这三个因素的数值如表8—1所示。

表8—1

项目

单位

计划数

实际数

产品产量

件

100

11O

单位产品材料消耗量

千克

8

7

材料单价

元

5

6

材料费用总额

元

4000

4620

根据表8—1中资料,材料费用总额实际数较计划数增加600元。

运用连环替代法,可以计算各因素变动对材料费用总额的影响。

计划指标:

100×8×5=4000(元)①

第一次替代:

110×8×5=4400(元)②

第二次替代:

110×7×5=3850(元)③

第三次替代:

110×7×6=4620(元)④

实际指标:

②-①=4400-4000=400(元)产量增加的影响

③-②=3850-4400=-550(元)材料节约的影响

④-③=4620-3850=770(元)价格提高的影响

400-550+770=620(元)全部因素的影响

2、差额分析法

差额分析法是连环替代法的一种简化形式,是利用各个因素的比较值与基准值之间的差额,来计算各因素对分析指标的影响。

【例8—2】仍用表8—1中的资料。

可采用差额分析法计算确定各因素变动对材料费用的影响。

(1)由于产量增加对财务费用的影响为:

(110-100)×8×5=400(元)

(2)由于材料消耗节约对材料费用的影响为:

(7-8)×110×5=-550(元)

(3)由于价格提高对材料费用的影响为:

(6-5)×110×7=770(元)

四、财务评价

含义

指对企业财务状况和经营状况进行的总结、考核和评价。

方法

杜邦分析法、沃尔评分法、功效系数法(目前我国主要使用此法)。

步骤

选择业绩评价指标,确定各项业绩评价指标的标准值,确定各项业绩评价指标的权数,计算各类业绩评价指标得分,计算经营业绩综合评价分数,得出经营业绩综合评价分级。

【例题1】

在采用比较分析法时,应注意的问题不包括()。

A.指标的计算口径必须一致

B.衡量标准的科学性

C.剔除偶发性项目的影响

D.运用例外原则

【答案】B

【解析】衡量标准的科学性是使用比率分析法应注意的问题。

第二节上市公司基本财务分析

一、上市公司特殊财务分析指标

(一)每股收益

基本每股收益

基本每股收益=归属于公司普通股股东的净利润/发行在外的普通股加权平均数

稀释每股收益

1、企业存在稀释性潜在普通股的,应当计算稀释每股收益。

潜在普通股主要包括:

可转换公司债券、认股权证和股份期权等。

2、可转换公司债券。

对于可转换公司债券,计算稀释每股收益时,分子的调整项目为可转换公司债券当期已确认为费用的利息等的税后影响额;分母的调整项目为假定可转换公司债券当期期初或发生日转换为普通股的股数加权平均数。

3、认股权证和股份期权。

对于认股权证和股份期权,计算稀释每股收益时,作为分子的净利润金额一般不变,分母的调整项目为增加的普通股股数,同时还应考虑时间权数。

【例8-3】

某上市公司2008年度归属于公司普通股股东的净利润为25000万元。

2007年末的股本为8000万股,2008年2月8日,公司向全体股东每10股送红股10股,2008年11月29日发行新股6000万股。

分析如下:

由于送红股是将公司以前年度未分配利润转为普通股,转化与否都一直在作为资本使用,因此新增的8000万股无需按实际增加的月份加权计算,直接计入分母即可;而发行的新股6000万股,由于是在11月底增加,对全年的利润贡献只有1个月,因此要加权计算。

基本每股收益==1.52元/股

【例8-4】

某上市公司2008年7月1日按面值发行年利率为3%的可转换债券,面值10000万元,期限为5年,利息每年末支付一次,发行结束一年后可以转换股票,转换价格为每股5元,即每100元债券可以转换为1元面值的普通股20股。

2008年该公司归属于普通股股东的净利润为30000万元,2008年发行在外的普通股加权平均股数为40000万股,债券利息不符合资本化条件,直接计入当期损益,所得税税率为25%。

假设不考虑可转换债券在负债成份和权益成份之间的分拆,且债券票面利率等于实际利率。

则稀释每股收益计算如下:

基本每股收益=30000/40000=0.75元/股

假设全部转股,所增加的利润=10000×3%××(1-25%)=112.5万元

假设全部转股,所增加的年加权普通股股数=×20×=1000万股

稀释每股收益==0.73元/股

(二)每股股利

公式

每股股利=股利总额/流通股数

影响因素

受每股收益和股利政策的影响。

说明

反映每股股利和每股收益之间关系的一个指标是股利发放率,即每股股利与每股收益之比。

借助该指标,投资者可以了解一家上市公司的股利发放政策。

(三)市盈率

公式

市盈率=每股市价/每股收益

影响因素

1、上市公司盈利能力的成长性;2、投资者所获报酬率的稳定性;3、市盈率也受到利率水平变动的影响。

说明

市盈率越高,意味着企业未来成长的潜力越大,也即投资者对该股票的评价越高,也即投资者对该股票的评价越高,反之,投资者对该股票评价越低。

另一方面,市盈率越高,说明投资于该股票的风险越大,市盈率越低,说明投资于该股票的风险越小。

利率与市盈率关系

市场平均市盈率=1/市场利率

(四)每股净资产

公式

每股净资产=(股东权益总额-优先股股本)/发行在外的普通股股数

说明

该指标反映了每一股在账面上到底值多少钱,它与股票面值、发行价值、市场价值乃至清算价值等往往有较大差距。

(五)市净率

公式

市净率=每股市价/每股净资产

说明

一般而言,市净率较低的股票投资价值较高,反之则相反。

但有时较低市净率反映投资者对公司未来的不良预期,而较高的市净率则相反。

二、管理层讨论与分析

概念

是上市公司定期报告中管理层对于本企业过去经营状况的评价分析以及对企业和未来发展趋势的前瞻性判断,是对企业财务报表中所描述的财务状况和经营成果的解释,是对经营中固有风险和不确定性的揭示,同时也是对企业未来发展前景的预期。

内容

1、报告期间经营业绩变动的解释,包括:

(1)分析企业主营业务及其经营状况;

(2)概述企业报告期内总体经营情况,列示企业主营业务收入、主营业务利润、净利润的同比变动情况,说明引起变动的主要影响因素。

若企业实际经营业绩较曾公开披露过的本年度盈利预测或经营计划低于10%以上或高20%于以上,应详细说明造成差异的原因。

(3)报告期企业资产构成、营业费用、管理费用、财务费用、所得税等财务数据同比发生的重大变动及产生变化的主要影响因素。

(4)结合企业现金流量表相关数据,说明企业经营活动、投资活动和筹资活动产生的现金流量的构成情况及变动原因分析。

(5)对企业设备利用情况、订单的获取情况、产品的销售或积压情况、主要技术人员变动情况等与企业经营相关的重要信息进行讨论与分析。

(6)企业主要控股企业及参股企业的经营情况及业绩分析。

2、企业未来发展的前瞻性信息

(1)分析所处行业的发展趋势及企业面临的市场竞争格局。

产生重大影响的,应给予管理层基本判断的说明。

(2)企业应当向投资者提示管理层所关注的未来企业发展机遇和挑战。

企业可以编制并披露新年度的盈利预测,该盈利预测必须经过具有证券期货相关业务资格的会计师事务所审核并发表意见。

(3)企业应当披露为实现未来发展战略所需的资金需求及使用计划,以及资金来源情况,说明维持企业当前业务并完成在建投资项目的资金需求,未来重大的资本支出计划。

(4)企业应当针对自身特点进行风险揭示,披露的内容应当充分、准确、具体。

同时企业可以根据实际情况,介绍采取的对策和措施。

【例题1】

企业计算稀释每股收益时,应当考虑的稀释性潜在普通股包括()。

A.股票期权

B.认股权证

C.可转换债券

D.不可转换债券

【答案】ABC

【解析】企业存在稀释性潜在普通股的,应当计算稀释每股收益。

潜在普通股主要包括可转换公司债券、认股权证和股份期权等。

【例题2】

影响市盈率高低的因素不包括()。

A.投资者所获报酬率的稳定性

B.上市公司每股收益的高低

C.上市公司盈利能力的成长性

D.利率水平的变动

【答案】B

【解析】影响市盈率高低的因素包括上市公司盈利能力的成长性,投资者所获报酬率的稳定性和利率水平的变动。

第三节企业综合绩效分析与评价

一、企业综合绩效分析的方法

(一)杜邦财务分析体系

相关公式

净资产收益率=总资产净利率×权益乘数

总资产净利率=营业净利率×总资产周转率

权益乘数=资产总额/股东权益总额=1+产权比率=1/(1-资产负债率)

作用

主要是用来分析净资产收益率高低变化的原因。

【例题1】

已知某公司2007年会计报表的有关资料如下:

资产负债表项目

年初数

年末数

资产(万元)

8000

10000

负债(万元)

4500

6000

所有者权益(万元)

3500

4000

利润表项目

上年数

本年数

主营业务收入净额(万元)

(略)

20000

净利润(万元)

(略)

500

要求:

(1)计算杜邦财务分析体系中的下列指标(凡计算指标涉及资产负债表项目数据的,均按平均数计算):

①净资产收益率;②总资产净利率(保留三位小数);③营业净利率;④总资产周转率(保留三位小数);⑤权益乘数。

(2)用文字列出净资产收益率与上述其他各项指标之间的关系式,并用本题数据加以验证。

【答案】

(1)计算杜邦财务分析体系中的下列指标

①净资产收益率=500/[(3500+4000)/2]=13.33%

②总资产净利率=500/[(8000+10000)/2]=5.556%

③主营业务净利率=500/20000=2.5%

④总资产周转率=20000/[(8000+10000)/2]=2.222(次)

⑤权益乘数

平均负债=(4500+6000)/2=5250

平均资产=(8000+10000)/2=9000

权益乘数=1/[1-(5250/9000)]=2.4

(2)用文字列出净资产收益率与上述其他各项指标之间的关系式,并用本题数据加以验证

净资产收益率=营业净利率×总资产周转率×权益乘数

=2.5%×2.222×2.4=13.33%

(二)沃尔比重评分法

是由亚历山大·沃尔创设的财务分析方法。

他选择了七种财务比率,分别给定了其在总评价中所占的比重,总和为100分。

然后,确定标准比率,并与实际比率相比较,评出每项指标的得分,求出总评分。

若总评分达到或超过了100分,说明信用水平较好,反之说明信用水平较差。

原始意义上的沃尔比重评分法存在两个缺陷:

一是所选定的7项指标缺乏证明力;二是当某项指标严重异常时,会对总评分产生不合逻辑的重大影响。

【例8-10】

某企业是一家中型电力企业,2008年的财务状况评分的结果见表8-9所示。

表8—9沃尔综合评分表

财务比率

比重

标准比率

实际比率

相对比率

综合指数

①

②

③

④=③÷②

⑤=①×④

流动比率

25

2.00

1.66

0.83

20.75

净资产/负债

25

1.50

2.39

1.59

39.75

资产/固定资产

15

2.50

1.84

0.736

11.04

销售成本/存货

10

8

9.94

1.243

12.43

销售额/应收账款

10

6

8.61

1.435

14.35

销售额/固定资产

10

4

0.55

0.1375

1.38

销售额/净资产

5

3

0.40

0.133

0.67

合计

100

100.37

现代社会与沃尔的时代相比,已有很大变化。

一般认为企业财务评价的内容首先是盈利能力,其次是偿债能力,再次是成长能力,它们之间大致可按5:

3:

2的比重来分配。

盈利能力有四个常用指标,偿债能力有四个常用指标,成长能力有三个常用指标。

仍以100分为总评分。

【例8-11】仍以例8-10中企业2008年的财务状况为例,以中型电力生产企业的标准值为评价基础,则其综合评分标准如表8—10所示。

表8—10

指标

评分值

标准比率(%)

行业最高比率(%)

最高评分

最低评分

每分比率的差(%)

①

②

③

④

⑤

⑥=(③-②)/(④-①)

盈利能力:

总资产报酬率

20

5.5

15.8

30

10

1.03

销售净利率

20

26.5

56.2

30

10

3.02

净资产收益率

10

4.4

22.7

15

5

3.66

偿债能力:

自有资本比率

8

25.9

55.8

12

4

7.475

流动比率

8

95.7

253.6

12

4

39.475

应收账款周转率

8

290

960

12

4

167.5

存货周转率

8

800

3030

12

4

557.5

成长能力:

销售增长率

6

2.5

38.9

9

3

12.13

净利增长率

6

10.1

51.2

9

3

13.7

总资产增长率

6

7.3

42.8

9

3

11.83

合计

100

150

50

在给每个指标评分时,应规定其上限和下限,以减少个别指标异常对总分造成不合理的影响。

上限可定为正常平均分值的1.5倍,下限可定为正常评分值的0.5倍。

此外,给分不是采用“乘”的关系,而采用“加”或“减”的关系来处理,以克服沃尔评法的缺点。

例如,总资产报酬率每分比率的差为1.03%=(15.8%-5.5%)/(30分-20分)。

总资产报酬率每提高1.03%,多给1分,但该项得分不得超过30分。

根据这种方法,对该企业的财务状况重新进行综合评价,得124.94分(见表8—11),是一个中等略偏上水平的企业。

表8—11A企业财务情况评分

指标

实际比率%

标准比率%

差异%

每分比率的差%

调整分

标准评分值

得分

①

②

③=①-②

④

⑤=③÷④

⑥

⑦=⑤+⑥

盈利能力:

总资产报酬率

10

5.5

4.5

1.03

4.37

20

24.37

销售净利率

33.54

26.0

7.54

3.02

2.50

20

22.50

净资产收益率

13.83

4.4

9.43

3.66

2.58

10

12.58

偿债能力:

自有资本比率

72.71

25.9

46.81

7.475

6.26

8

14.26

流动比率

166

95.7

70.3

39.475

1.78

8

9.78

应收账款周转率

861

290

571

167.5

3.41

8

11.41

存货周转率

994

800

194

557.5

0.35

8

8.35

成长能力:

销售增长率

17.7

2.5

15.2

12.13

1.25

6

7.25

净利增长力

-1.74

10.1

-11.84

13.7

-0.86

6

5.14

总资产增长率

46.36

7.3

39.06

11.83

3.03

6

9.30

合计

100

124.94

二、综合绩效评价

综合绩效评价是综合分析的一种,一般是站在企业所有者的角度进行的。

(一)综合绩效评价的内容与评价指标

评价内容

与权重

财务绩效(70%)

管理绩效(30%)

基本指标

权重

修正指标

权重

评议指标

权重

盈利能

力状况

34

净资产收益率

总资产报酬率

20

14

销售利润率

利润现金保障倍数

成本费用利润率

资本收益率

10

9

8

7

战略管理

发展创新

经营决策

风险控制

基础管理

人力资源

行业影响

社会贡献

18

15

16

13

14

8

8

8

资产质

量状况

22

总资产周转率

应收账款周转率

10

12

不良资产比率

流动资产周转率

资产现金回收率

9

7

6

债务风

险状况

22

资产负债率

己获利息倍数

12

10

速动比率

现金流动负债比率

带息负债比率

或有负债比率

6

6

5

5

经营增

长状况

22

销售增长率

资本保值增值率

12

10

销售利润增长率

总资产增长率

技术投入比率

10

7

5

(二)企业综合绩效评价标准

财务绩效定量评价标准

包括国内行业标准和国际行业标准。

按照不同行业、不同规模及指标类别,划分为优秀(A)、良好(B)、平均(C)、较低(D)、较差(E)五个档次,对应五档评价标准的标准系数分别为1.0、0.8、0.6、0.4、O.2,较差(E)以下为0。

管理绩效定性评价标准

管理绩效定性评价标准分为优(A)、良(B)、中(C)、低(D)、差(E)五个档次。

对应五档评价标准的标准系数分别为1.0、O.8、0.6、O.4、0.2,差(E)以下为0。

【例题2】

下列各项中,不属于财务业绩定量评价指标的是()。

A.获利能力指标

B.资产质量指标

C.经营增长指标

D.人力资源指标

【答案】D

【解析】财务业绩定量评价指标包括企业盈利能力指标、企业资产质量指标、企业债务风险指标和企业经营增长指标;人力资源指标属于管理业绩定性评价指标。

【例题3】

某公司有关资料如下:

资料一:

资产负债表简表2007年12月31日(单位:

万元)

资产

年初

年末

负债及股东权益

年初

年末

流动资产

流动负债合计

450

300

货币资金

100

90

长期负债合计

250

400

应收账款净额

120

180

负债合计

700

700

存货

230

360

所有者权益合计

700

700

流动资产合计

450

630

固定资产合计

950

770

合计

1400

1400

总计

1400

1400

资料二:

公司2006年度销售净利率为16%,总资产周转率为0.5次,权益乘数为2.2,净资产收益率为17.6%。

2007年度销售收入为840万元,净利润为117.6万元。

要求:

(1)计算2007年年末速动比率、资产负债率和权益乘数;

(2)计算2007年总资产周转率、销售净利率和净资产收益率;

(3)利用因素分析法分析销售净利率、总资产周转率和权益乘数变动对净资产收