期货考试无敌套利图.docx

《期货考试无敌套利图.docx》由会员分享,可在线阅读,更多相关《期货考试无敌套利图.docx(11页珍藏版)》请在冰豆网上搜索。

期货考试无敌套利图

套利图谱

--加快期货考试计算速度的方法

北方期货王喆

经历过期货考试而没有通过的同仁们都知道,期货基础考试当中没通过的人当中很大一部分原因是因为题量大、时间短,没有答完题。

由于日常的工作,我们没有时间起更多的练习计算速度,在这里我向大家介绍一个我自己设计的“套利图谱”,经过短暂的练习之后或多或少的可以提高考适中的答题速度。

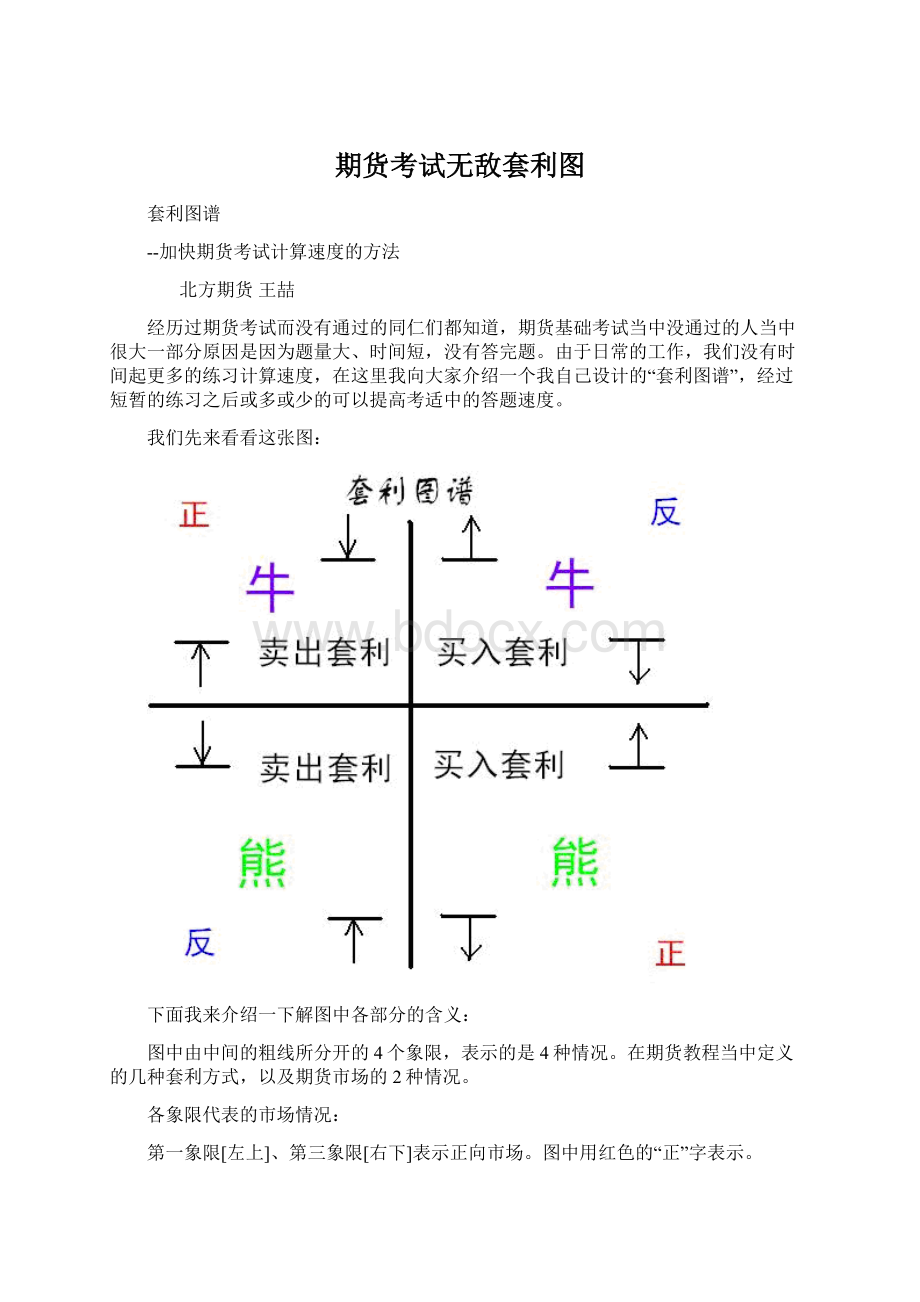

我们先来看看这张图:

下面我来介绍一下解图中各部分的含义:

图中由中间的粗线所分开的4个象限,表示的是4种情况。

在期货教程当中定义的几种套利方式,以及期货市场的2种情况。

各象限代表的市场情况:

第一象限[左上]、第三象限[右下]表示正向市场。

图中用红色的“正”字表示。

第二象限[右上]、第四象限[左下]表示反向市场。

图中用蓝色的“反”字表示。

图中线段和箭头的含义:

每个象限中除了文字部分,还有2个标有箭头的线段,我先介绍一下这些的含义

每个图左侧横线为近期合约,右侧横线为远期合约。

两个线段在Y坐标上的相对高低,代表了价格的相对高低。

向上的箭头代表买入合约[即做多操作],向下的箭头代表卖出合约[即做空操作]

箭头方向用途:

箭头向内

,表明价差缩小会获利。

箭头向外

,表明价差扩大会获利。

以上两条所说的价差扩大,指的是初始价差的绝对值。

正常情况是价格高的减去价格低的,但在计算现货的基差的时候,是有方向性的,需要现货价格-期货价格,这样有可能得到的是负值,按照图中的趋势方向就应该是绝对值按照图中的方向变化,而不是实际值的变化。

本图中涉及的期货基础知识的概念:

1、正向市场:

远期合约价格高于近期合约价格

2、反向市场:

近期合约价格高于远期合约价格

3、牛市套利:

买入近月合约,卖出远月合约

4、熊市套利:

卖出近月合约,买入远月合约

5、买入套利:

买入价格较高的一腿,卖出价格较低的一腿

6、卖出套利:

卖出价格较高的一腿,买入价格较低的一腿

知道了基本的含义,我们根据上面的的图例说明看一下每一个象限的情况:

第一象限(左侧上),左侧低一些的是近期合约,右侧高一些的是远期合约,这是期货基础教程里面的所描述的正向市场。

左侧横线下方的箭头是向上的,代表买入近期合约,同样,远期合约的向下的箭头代表卖出远期合约。

买近卖远,牛市套利。

这种操作方式,我们可以总结一下,叫做“正向市场的牛市套利”。

操作方式形成以后,我们看到这种操作是卖出价格较高的一腿,买入价格较低的一腿,这种套利方式又叫做卖出套利。

图中上方的箭头向下,下方的箭头向上,两个箭头指向向内,表示当价差缩小的时候套利者会获利。

经过我对第一象限的解释,我们也可以看明白其他几个象限的含义,文字图形都很明了也便于记忆,记住了这个图,至少在一些选择题上可以很明确的选择。

我在下面继续写出其他几个象限的内容,以便大家查看方便。

第二象限(右侧上),买入左侧高价近期合约,卖出右侧低价远期合约。

近高远低,反向市场。

买近卖远,牛市套利。

买高卖低,买入套利。

反向市场牛市套利=买入套利。

箭头指向向外,价差扩大获利。

第三象限(右侧下),卖出左侧低价近期合约,买入右侧高价远期合约。

近低远高,正向市场。

卖近买远,熊市套利。

买高卖低,买入套利。

正向市场熊市套利=买入套利。

箭头指向向外,价差扩大获利。

第四象限(左侧下),卖出左侧高价近期合约,买入右侧低价远期合约。

近高远低,反向市场。

卖近买远,熊市套利。

卖高买低,卖出套利。

反向市场熊市套利=卖出套利。

箭头指向向内,价差缩小获利。

图形的基本含义大家都清楚了,下面通过几个习题,我们实际演练一下,也通过习题给大家讲述如何通过此图来提高考试中的计算速度。

例题1:

当套利者预期不同交割月份的期货合约的价差将扩大时,在不考虑其他因素影响的情况下,套利者会采取()方式以获得预期的利润。

A.买进套利B.卖出套利

C.买进套利或卖出套利D.不进行套利

答案:

A

从图上能看出,价差扩大产生赢利的有2个图,反向行市场牛市套利和正向市场熊市套利,这两个都是买入套利。

答案选A。

例题2:

某交易者于5月1日买入1手7月份铜期货合约,价格为64000元/吨。

同时卖出1手9月份铜期货合约,价格为65000元/吨。

到了6月1日铜价上涨,交易者将两种合约同时平仓,7月与9月铜合约平仓价格分别为65500元/吨,66000元/吨,则此种情况属于()。

A.正向市场的熊市套利B.反向市场的熊市套利

C.反向市场的牛市套利D.正向市场的牛市套利

答案:

D

画出了建仓时候的操作我们就可以判断属于什么套利,与我们的套利图谱比较,与第一象限图谱相同,即正向市场牛市套利。

例题3:

(多选)

91.在正向市场中,不同交割月份合约之间价差缩小的主要表现形式包括()。

A.近期月份合约价格上涨,远期月份合约价格下跌

B.近期月份合约价格上涨,远期月份合约价格以较小幅度上涨

C.近期月份合约价格下跌,远期月份合约价格以较大幅度下跌

D.近期月份合约价格上涨,远期月份合约价格不变

答案:

ABCD

如图:

很直观的描绘了各种情况,全部选中。

例题4:

在正向市场中,发生以下()情况时,应采取牛市套利决策。

A.近期月份合约价格上升幅度大于远期月份合约

B.近期月份合约价格上升幅度等于远期月份合约

C.近期月份合约价格上升幅度小于远期月份合约

D.近期月份合约价格下降幅度大于远期月份合约

答案:

A

如题,我们在图中找到正向市场牛市套利的图谱

获利的情况只有A,所以选择。

例题5:

(多选)

某投资者以68000元/吨卖出1手8月铜期货合约,同时以66500元/吨买入1手10月铜合约,当8月和10月合约价差为()元/吨时,该投资者获利。

A.1000B.1300C.1800D.2000

答案:

AB

如图,价差缩小获利,开仓价差1500,只要小于1500就符合条件。

所以选AB

例题6:

7月1日,某交易所的9月份大豆合约的价格是2000元/吨,11月份大豆合约的价格是1950元/吨。

如果某投机者采用熊市套利策略(不考虑佣金因素),则下列选项中可使该投机者获利最大的是()。

A:

9月份大豆合约的价格保持不变,11月份大豆合约的价格涨至2050元/吨

B:

9月份大豆合约的价格涨至2100元/吨,11月份大豆合约的价格保持不变

C:

9月份大豆合约的价格跌至1900元/吨,11月份大豆合约的价格涨至1990元/吨

D:

9月份大豆合约的价格涨至2010元/吨,11月份大豆合约的价格涨至2150元/吨

参考答案[D]

解析:

本题的关键是要知道什么是熊市套利,如果忘记了,我们看看上方的图,卖出近期合约买入远期合约就是熊市套利。

那么我们再来看图的应用:

第一步,我们首先根据题目给出的条件画出两个价格。

第二步,根据熊市套利的条件,画出买卖方向,画好了以后图上很直观,价差缩小的时候获利。

我们再看题目要求,要找出答案中获利最多的,我们就需要根据每个答案中的变动情况看看获利情况:

A答案如图,我们看到,11月份合约向着有力的方向变动了100,那么就是获利100.

B答案,近期合约向着不利方向变动,亏损100,答案淘汰。

C答案,两个合约都向着有力方向变动,分别计算,然后相加+140.保留

D答案,近期合约向着不利方向变动10,远期合约向着有例方向变动200,计算后盈利190.选中。

例题7:

6月5日,大豆现货价格为2020元/吨,某农场对该价格比较满意,但大豆9月份才能收获出售,由于该农场担心大豆收获出售时现货市场价格下跌,从而减少收益。

为了避免将来价格下跌带来的风险,该农场决定在大连商品交易所进行大豆套期保值。

如果6月5日该农场卖出10手9月份大豆合约,成交价格2040元/吨,9月份在现货市场实际出售大豆时,买入10手9月份大豆合约平仓,成交价格2010元/吨。

请问在不考虑佣金和手续费等费用的情况下,9月对冲平仓时基差应为()能使该农场实现有净盈利的套期保值。

A:

>-20元/吨

B:

<-20元/吨

C:

<20元/吨

D:

>20元/吨

参考答案[A]

图中可以看出,价差缩小会获利,由于基差的计算有方向性,所以是负值。

但是价格的相对变动是收缩的,所以向着绝对值变小的方向运动,对于原基差数值来讲是基差变大会获利。

所以,答案应该是>-20.

例题8:

3月15日,某投机者在交易所采取蝶式套利策略,卖出3手(1手等于10吨)6月份大豆合约,买入8手7月份大豆合约,卖出5手8月份大豆合约。

价格分别为1740元/吨、1750元/吨和1760元/吨。

4月20日,三份合约的价格分别为1730元/吨、1760元/吨和1750元/吨。

在不考虑其他因素

影响的情况下,该投机者的净收益是()。

A、160元

B、400元

C、800元

D、1600元

答案:

D

我们分别画出3手的交易情况,如果价格向着箭头方向变动,那么就是盈利,否则就是亏损。

图中方向很明确,计算也很简单给大家开阔思路。

例题9:

某交易者在3月20日卖出1手7月份大豆合约,价格为1840元/吨,同时买入1手9月份大豆合约价格为1890元/吨,5月20日,该交易者买入1手7月份大豆合约,价格为1810元/吨,同时卖出1手9月份大豆合约,价格为1875元/吨,(注:

交易所规定1手=10吨),请计算套利的净盈亏

()。

A、亏损150元

B、获利150元

C、亏损160元

D、获利160元

答案:

B

例题10:

某套利者在1月15日同时卖出3月份并买入7月份小麦期货合约,价格分别为488美分/蒲式耳和506美分/蒲式耳。

假设到了2月15日,3月份和7月份合约价格变化为495美分/蒲式耳和515美分/蒲式耳,则平仓后3月份合约、7月份合约及套利结果的盈亏情况分别是()。

A.盈利7美分/蒲式耳,盈利9美分/蒲式耳,盈利16美分/蒲式耳

B.盈利7美分/蒲式耳,亏损9美分/蒲式耳,亏损2美分/蒲式耳

C.亏损7美分/蒲式耳,盈利9美分/蒲式耳,盈利2美分/蒲式耳

D.亏损7美分/蒲式耳,亏损9美分/蒲式耳,亏损16美分/蒲式耳

参考答案:

C

例题11:

(多选)

某套利者在5月10日以880美分/蒲式耳买入7月份大豆期货合约,同时卖出11月份大豆期货合约。

到6月15日平仓时,价差为15美分/蒲式耳。

已知平仓后盈利为10美分/蒲式耳,则建仓时11月份大豆期货合约的价格可能为()美分/蒲式耳。

A.885

B.875

C.905

D.855

参考答案:

BC

这个套利图谱的用途目前正在探索当中,如果对本文的内容有疑问的同仁可以与我联系。

我们在做进一步的讨论。