电力行业投资策略分析.docx

《电力行业投资策略分析.docx》由会员分享,可在线阅读,更多相关《电力行业投资策略分析.docx(11页珍藏版)》请在冰豆网上搜索。

电力行业投资策略分析

电力行业投资策略分析(doc9)

————————————————————————————————

————————————————————————————————日期:

2004年电力行业投资策略分析

郑锦斐

一、2003年电力行业回忆

到2003年年底,全国发电设备容量到达38450万千瓦。

2003年由于中国经济的高速开展,而近年来中国电力工业的开展较为缓慢,用电需求超出了电力系统的供给能力。

华北、华中、华东、西北、广东等地区的发电出力均已接近可调出力。

2003年GDP增长9.1%,2003年全国发电量达19080亿千瓦时,同比增长15.3%;全社会用电量18910亿千瓦时,同比增长15.4%。

发电量、用电量增速是改革开放以来最快的一年。

电力生产弹性系数为1.68,为满足这些新增电量需要增加相应装机容量3600万千瓦左右,而2003年我国新投产发电装机容量仅2000万千瓦,容量缺口达1600万千瓦。

2003年全国最高日发电量到达58.72亿千瓦时,比2002年峰值增长13.21%。

2003年全国各月发电量同比增长均达两位数以上,最高达19%。

从国家电网公司了解到,2004年1月全国最高日发电量已达55亿千瓦时,可见今年的力电供给依然紧张。

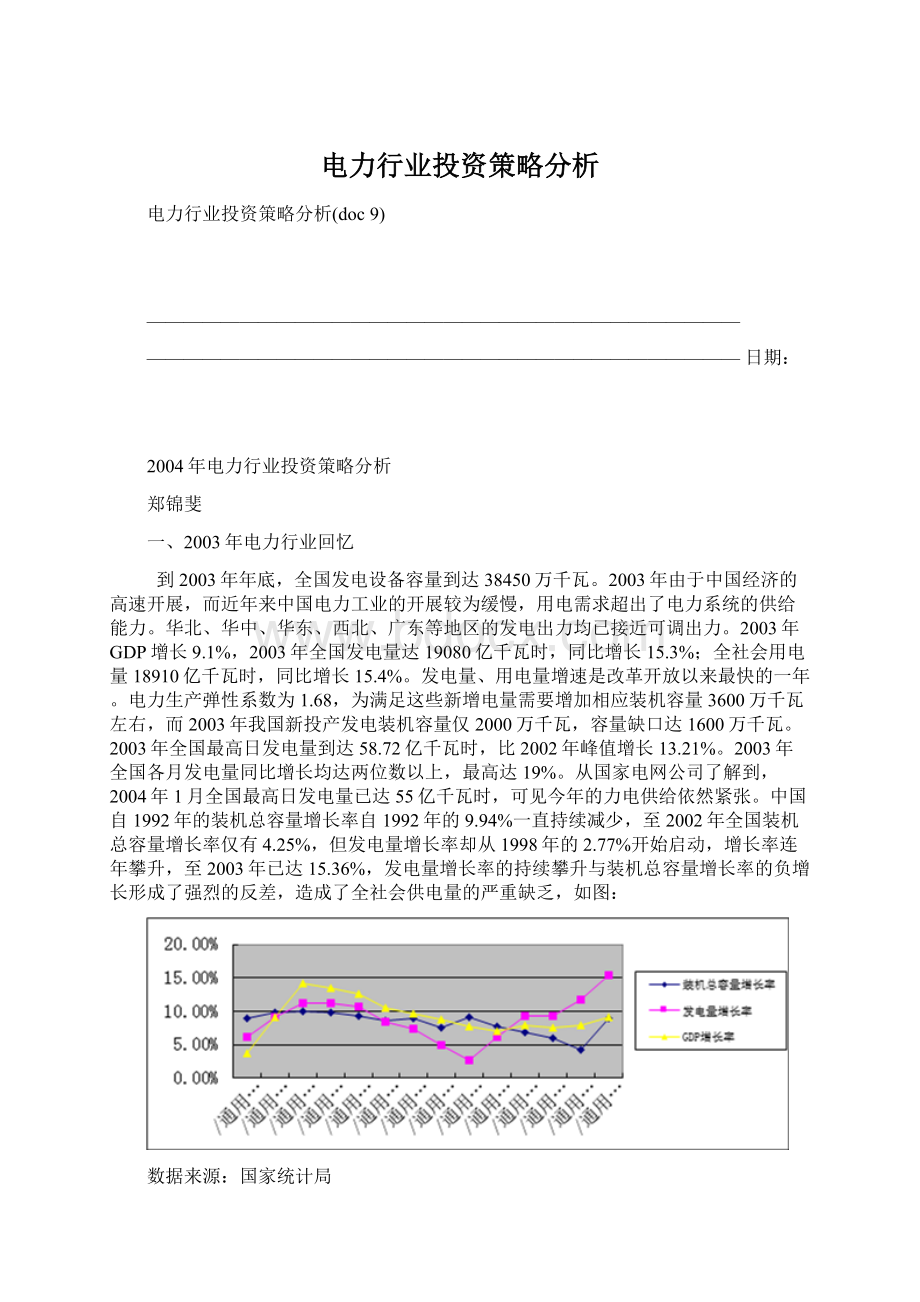

中国自1992年的装机总容量增长率自1992年的9.94%一直持续减少,至2002年全国装机总容量增长率仅有4.25%,但发电量增长率却从1998年的2.77%开始启动,增长率连年攀升,至2003年已达15.36%,发电量增长率的持续攀升与装机总容量增长率的负增长形成了强烈的反差,造成了全社会供电量的严重缺乏,如图:

数据来源:

国家统计局

全国先后有21个省份电网出现了不同程度的拉闸限电,电力供给紧张迫使局部地区如北京、河北、河南、江苏、山西、四川、广东等采取了顶峰时段限电的措施,出现了自1996年以来电力短缺的现象,严重的制约了经济的开展。

进入秋季以后,湖北、河南、河北、浙江、四川、云南等局部省又相继出现电力供给紧张的局面。

2003年入冬之后,电力供给再度出现紧张情况,供电偏紧地区再度出现拉闸限电,电力紧缺地区主要集中在华北、华东、华南等经济较兴旺地区,在经济快速开展的带动下,电力需求也快速增长,大局部地区电力供给紧张,已经成为国民经济开展和社会进步的一个“瓶颈〞。

2003年电力的紧缺,除了预测存在偏差、电力投资增长速度放缓、新增装机容量低于同期电力需求增长,导致供需矛盾加剧外,还有以下几方面的原因造成电力紧缺:

第一,国民经济快速增长、工业生产高速增长带动第二产业用电量保持高位运行态势。

2003年中国的GDP增长率为9.1%,受投资的拉动以及国内外市场需求和价格等因素影响,冶金、有色金属、建材、化工等四大行业用电也一直居高不下,分别增长25.82%、24.52%、17.7%和13.38%,累计净增电量651亿千瓦时,占工业净增电量的46.07%,直接拉开工业用电增长7.62个百分点。

其中石化行业用电量最大,其次是黑色金属,为了减轻电力供给的压力,政府开始加强对用电侧的管理,针对钢铁、电解铝、水泥等高耗电行业的过度投资,国务院副总理曾培炎强调,制止钢铁、电解铝、水泥行业过度投资,是党中央、国务院加强和改善宏观调控,保持国民经济平稳较快开展的重要举措。

2004年这几类行业对电力供给的压力的增长将有所下降。

第二,入夏以来全国大面积的持续高温进一步促进了用电量的提升。

华东、华中、华南等地持续高温酷暑,使得空调投入加大,降温负荷剧增,刺激了全社会用电量的高速增长。

家庭空调用电急剧增长,低压线损上升,导致全国平均线损率呈上升趋势。

第三,全国资源优化配置能力缺乏和电网负荷率下降对电力设备出力的影响。

由于我国地区经济开展不平衡,能源资源分布不平衡,资源优化配置的能力受到约束;发电厂的分布与电力负荷中心不匹配及各大区域电网联网还没有形成规模,大区电网间电力交换受到约束等多种制约因素,导致局部经济增长较快的地区电力供给缺乏。

如华东、华北、广东等地区经济开展较快,电力需求快速增长,在本地区电源缺乏时,由于大区电网间输电能力的约束,加剧了这些地区供电紧张的状况。

这种大区电网间电力电量交换能力的制约,使得有些地区发电容量有余而另一些地区电力短缺。

如东北地区约有200多万kw充裕发电容量,而华北、华东、广东、河南等地区却电力供给缺乏。

电网间电力交换能力缺乏,也使得电源布局及发电机组结构不尽合理的华中、川渝地区由于水电比重较大,来水量偏小,水电出力缺乏;而火电又受到煤炭供给的约束,出现了限电的现象,近年一些不符合开采条件的小煤矿被强行关闭,重点的煤炭企业那么缺乏资金,无法增加产能。

局部小电厂原来使用小煤矿的煤,国家对小煤矿的清理,使这部份电厂断了炊,因而也减少了部份供电。

电网负荷率是描述电力负荷特性的重要指标,负荷率高意味着负荷曲线比拟平缓,峰谷差较小,电网需要的发电设备调峰容量小,从而可以提高发电设备的利用率,这对电网的平安运行及经济效益都有益。

随着人们生活水平的提高和用电结构的变化,使得民用电的比重上升。

顶峰电力负荷增长大于用电量增长会直接导致电网负荷率下降,峰谷差拉大,致使低谷时段约束了发电设备的出力,而顶峰时段发电设备调峰容量又缺乏,导致一些地区电力供给紧张。

就当前我国发电装机容量而言,还是可以发出更多的电量满足经济开展和人民生活用电的需要。

而2003年全国发电设备平均利用小时数为5250小时,同比增长390小时,其中火力发电设备平均利用小时数高达5760小时,同比增加了488小时。

然而由于用电需求时间的不均衡,在非顶峰时段有发电容量而没有用电需求,使得发电设备出力减小甚至停机;而在顶峰时段用电需求剧增,发电设备容量又不能满足用电的需求。

这种用电的不均衡导致了负荷率降低、负荷峰谷差加大、发电设备利用小时数下降、发电煤耗增加,发电本钱上升、电网调峰困难、供电可靠性下降及顶峰时段拉闸限电等一系列问题。

负荷率降低约束了发电设备利用小时数的提高,使得我国电网可发电量有余、可供电力缺乏。

二、2004年电力行业预测

2004年,全国总体电力供需形势将比2003年更为严峻,十六届三中全会对民间投资的鼓励,积极财政政策的保持,参加WTO有利因素的进一步显现,国际经济环境的好转,预示著2004年我国经济开展的总体环境会好于2003年,全国经济增长速度将在8%左右。

2004年全国用电量将到达20910亿千瓦时,增长速度预计在11%左右,净增用电量约2070亿千瓦时。

2004年我国将投资1500亿元资金建设144座电厂。

据国家发改委透露,今年国家将投入1500亿元资金,在华北、华南、华东、华中等电力紧缺的地区投资兴建144座电厂,2004年电力建设要完成3500万千瓦,不仅将创造我国电力建设的最高速度,而且也是世界电力建设之最,投资规模和装机总量均创世界之最。

2004年全国用电量将到达21178.8千瓦时,增长速度预计在11%左右,净增用电量约2098亿千瓦时。

由于电力需求继续高速增长,同期电源投产容量相对缺乏,预计2004年全国总体电力供需形势将比2003年更为严峻。

2004年全国装机容量缺口将进一步加大到2000万千瓦。

据国家电网公司发布的?

2003年秋季全国电力市场分析预测报告?

显示,2004年持续拉闸限电的地区预计有所增加,包括:

华北电网中的河北南网电力缺额较大;华东电网统调最高用电负荷预计将达6542万千瓦,供需形势更加严峻,其中夏季按8%备用率计算缺电力933万千瓦,上海、江苏、浙江电网分别缺电109万千瓦、477万千瓦和524万千瓦;华中电网预计统调最高用电负荷将达3842万千瓦,用电顶峰期供需较为紧张,电网实际备用率6.0%,其中湖北电网电力缺额较大;四川电网统调最大用电负荷将达1098万千瓦,供需紧张,如夏季顶峰期确保外送175万千瓦,电网实际备用率仅0.3%;重庆电网统调最大用电负荷将达478万千瓦,夏季电力短缺119万千瓦左右;西北电网预计统调最大用电负荷1710万千瓦,电力平衡宽松,电量略有短缺,如来水情况不好,青海、宁夏电网仍会缺电。

广东电网最大电力缺额为150万千瓦;广西电网缺电在60-70万千瓦,贵州和云南电网由于电力外送,电力缺口分别在100-160万千瓦和50-100万千瓦。

总体上看,以经济较为兴旺的华北、华东、华南地区供电形势较为严峻,而四川、重庆等地区,如要确保外送,那么电网实际备用率明显缺乏。

根据党的十六大确定的全面小康社会的经济开展目标,到2021年实现GDP比2000年翻两番,也即2001-2021年GDP年均匀增长速度到达7.2%左右。

根据近年政策以及目前电力需求增长趋势,对2005~2006年用电需求进行预测,预计2005年全国用电量将在2004年的根底上增长8.5%,年用电量为22682亿千瓦时,净增约1770亿千瓦时;2006年增长率为7.0%,年用电量为24275亿千瓦时,净增约1600亿千瓦时。

三、电力上市公司的效益分析

(一)机组容量是否增加将对业绩起到较大的作用。

从国家统计局公布的数据〔2003年全国发电设备平均利用小时数为5250小时,其中火力发电设备平均利用小时数高达5760小时〕及电力上市公司的调研可知,全国电力企业运行火电机组大局部已达设计的最大出力,在现有机组容量没有进一步扩大的情况下,再大幅提高发电量的能力较小,以下几方面对电力上市公司的业绩影响较大:

上市电力企业除了必须在电力平安生产上下功夫外,以下几方面对电力上市公司的业绩影响较大:

〔1〕控股母公司是否有电力资产注入上市公司较为关键

控股母公司为“国电系〞的上市公司占较大的优势,原国家电力公司改组后,其2亿多千瓦的机组容量除了留存4053.51万千瓦可控容量〔权益容量为3384.05万千瓦〕作为调度用可控容量外,其它装机容量都分到五大发电集团,全面引进竞争机制,每个集团的权益容量约为2千多万千瓦,这五大发电集团属下的电力上市公司有望得到其母公司的支持而注入电力资产,这为该类上市公司业绩的提升创造了条件。

目前属国电系的电力上市公司如下表:

类型

所处区域

代码

股票名称

第一大股东

第三季度业绩

系属

广西

600236

桂冠电力

广西电力

0.344

大唐

山西

000767

漳泽电力

山西省电力公司

0.264

中电投

辽宁

600795

国电电力

国家电力公司

0.363

国电

北京

600011

华能国际

华能国际电力开发公司

0.66

华能

上海

600021

上海电力

中国电力投资集团公司

0.304

中电投

湖北

000966

长源电力

湖北省电力公司

0.131

国电

黑龙江

600726

龙电股份

黑龙江省电力

0.143

华电

内蒙古

600863

内蒙华电

内蒙古电力〔集团〕有限责任公司

0.147

华能

重庆

600292

九龙电力

重庆市电力公司

0.296

中电投

湖南

600744

华银电力

湖南省电力公司

0.007

大唐

另外,隶属国家开发投资公司的国投电力〔600886〕以及长江电力〔600900〕等虽不属于国电公司系统,但其母公司实力雄厚,未来开展前景不可小视。

我们先来看看国投电力,其2003年业绩为0.73元/股,该公司的前身为湖北兴化,2003年8月国家开发投资公司受让中国石化持有的湖北兴化国有法人股16223.44万股,成为湖北兴化的第一大股东,完成置换后,公司主业变更为电力生产,目前国家开发投资公司直接或间接拥有32家电厂,已投产装机容量到达1406万千瓦,权益容量463万千瓦,2002年全年实现发电640亿千瓦时。

纳入2002年度合并报表范围的电力企业共计9家,总装机容量760万千瓦,2002年度发电量到达315亿千瓦时,对于国家开发投资公司来说,它的电力资产与资本市场之间的通道已经翻开,国家开发投资公司进驻国投电力后,对国投电力开始不断注资,目前可控容量已达150万千瓦,权益容量达63万千瓦,今年将投产的机组为总装机23万千瓦的小峡水电站的水电机组和徐州华润电厂二期2×30万千瓦的火电机组,介时公司的可控容量将为233万千瓦,权益容量将达92.5万千瓦,新年伊始,国家开发投资公司即开始对国投电力加大注资力度,1月31日公司国投电力公布关联交易公告称,国投华靖电力控股股份将受让国家开发投资公司全资子公司国投电力公司将其持有的国投曲靖发电26400万元的出资权益(占国投曲靖注册资本的44%)。

受让完成后,公司将持有国投曲靖44%的股权,成为第一大股东。

同时公司将承继国投电力公司对国投曲靖二期建设增资享有的43%的出资权。

云南曲靖发电目前拥有2×30万千瓦的火电机组,二期工程2×30万千瓦的火电机组将于今年投产,假设本项关联交易获批,国投电力的可控装机容量将达353万千瓦,权益容量将达145.3万千瓦。

随着国家开发投资公司大量优质资产的注入,国投电力〔600886〕的业绩也迅速的得到提升,从2002年的-0.1210元/股到2003年的0.73元/股,使国投电力从亏损股一跃成为蓝筹股。

从国投电力的业绩大幅提升看,母公司是否有大量优质发电资产注入,对公司业绩的提升起着至关重要的作用。

长江电力〔600900〕作为三峡总公司属下的控股企业,三峡工程发电量达235亿千瓦时,三峡工程的6台投产机组全年发电86亿千瓦时。

今年三峡工程方案再投产4台机组,这样,2004年底三峡工程将投产10台70万千瓦的水力发电机,机组规模将达700万千瓦,2004年三峡总公司投产发电机组的装机容量将超过1000万千瓦,发电量将达463亿千瓦时,其中三峡电厂方案发电309亿千瓦时,葛洲坝电厂154亿千瓦时。

作为上市公司的长江电力利用募股资金收购三峡总公司拥有的三峡工程的四台70万千瓦的水力发电机组,再加上公司拥有的葛洲坝电站2,715MW的总装机容量,目前长江电力的装机容量为551.5万千瓦。

从电力企业高速开展模式看,成长性可以归结为规模的增长率,发电资产规模的增长速度决定了公司成长性的上下。

因此,通过融资投资、收购优质发电资产成为电力企业近年高速开展的最正确模式。

长江电力通过收购三峡总公司陆续投产的22台70万千瓦的水电机组,将使公司的利润得到持续稳定的增长。

至2021年,三峡工程的26台发电机组将全部投产,介时三峡工程总装机容量将达1820万千瓦,这些优质资产将陆续注入上市公司长江电力,另外,目前三峡总公司已获批准立项的溪洛渡、向家坝水电开发工程,其总装机容量达1860万千瓦,规模略大于三峡工程,工程建成后也将使三峡总公司的总装机容量再上一个大台阶,这为三峡总公司对上市公司长江电力的电力资产注入创造了条件。

隶属中电投的上海电力〔600021〕近期也发布公告称,公司将收购中国电力投资集团公司持有的上海吴泾发电有限责任公司50%股权,该电厂拥有2台30万千瓦的机组。

从以上三例可看出,母公司对上市公司发电资产的注入是公司业绩业绩大幅提升的关键所在。

至第三季度,电力上市公司的平均业绩为0.220元/股,而隶属“国电系〞五大发电集团的上市公司的业绩平均为0.266元/股,明显高于其它电力上市公司的平均水平,随着五大发电集团对其下属上市公司发电资产的注入,这些上市公司的业绩将得到大幅的提升。

对于进入辅业集团系京能热电、山东鲁能、申能股份、皖能电力、豫能控股、赣能股份等上市公司由于其母公司为辅业集团,在2002年电力体制改革中,划拔的参股发电资产权益容量为920.01万千瓦,机组规模明显小于五大发电集团,故后续对上面的六个上市公司的电力资产的注入规模会较小,且在上市公司中归入辅业集团的上市公司最多,上述六家上市公司中,除了申能股份其机组规模较大,业绩较好外,其它五家的业绩均低于电力行业的其它上市公司,控股集团的机组规模和实力制约了其开展空间,其与隶属五大发电集团的上市公司的业绩差距还会进一步拉大。

所以在上述上市公司中应关注目前机组容量较大的申能股份〔可控容量292万千瓦〕。

地方系电力上市公司特别是其母公司主营业务并非电力生产的企业,由于母公司本身没有发电资产或发电资产较少,无法对其控股上市公司进行注资,上市在电力紧缺的情况下,只能靠高价收购发电资产来扩充实力,如广州控股〔600098〕在2002年通过竞买以人民币14亿元高价竞买粤电资产公司持有的广深沙角B电力35.23%的股权,便完全可以理解。

广深沙角B电力拥有2台35万千瓦发电机组,现已运营了15年,广州控股以14亿元买得该公司35.23%的股权,以单位千瓦造价计算,买价相当于5677元/千瓦,远远高于新建同类型进口机组约4500元/千瓦的水平。

这充分表达了当时公司为了应对电价的下调而急于扩大发电机组的规模心态,公司第3季度报告显示,深圳广深沙角B电力完成发电量34.59亿千瓦时,上网电量32.00亿千瓦时,以公司中报公告的数据推算,沙角B厂每度电的利润约0.074元,公司参股35.23%,那么前3季度沙角B厂为公司带来9000万元的利润。

全年利润将超过1.1亿元,投资收益超过8%,这说明公司的投资决策在目前全省缺电状况下,还是正确的。

〔2〕公司在近期是否有新机组投产也是公司业绩是否增长的主要因素

上市公司的发电资产除了来源于母公司的注入之外,公司自身对发电资产的投资也使公司的装机容量得到提升,这将有利于公司业绩的提升。

1、出资建设的发电机组的投产使这类公司的业绩得到提升。

如申能股份〔600642〕与国电电力、上海电力共同出资建设的上海外高桥第二发电1号机组成功实现并网发电。

上海外高桥第二发电建设规模为两台90万千瓦超临界火力发电机组,是国内目前单机容量最大的机组,是国家重点建设工程,其技术处于世界先进水平。

该机组此次并网发电后,预计2004年5月正式投入商业运行,为上海电网夏季用电顶峰填补缺口,申能股份拥有40%的权益,公司的权益容量再上一个台阶,上海市目前的电力缺口非常大,供电形势十分严峻,目前上海用电最高负荷为1362万千瓦,上海地区现所有发电机组设计发电容量为953万千瓦,实际发电量到达970万千瓦,在现有机组严重超负荷运行的条件下,2003年夏季电力供给严重缺乏,不得不对1000余家企业拉闸限电,以保证居民生活用电的需求。

上海市严重的缺电为申能股份2004年业绩水平的提升创造了非常有利的条件。

2、新机组的投产有效地抵消了电价下调对公司业绩的不利影响。

如深能源〔000027〕2002年7月1日起,广东省物价部门对深能源所属各发电机组进行了不同程度的下调,其中深圳妈湾电力所属妈湾电厂1、2号机组上网电价〔不含税〕调整为340元/千千瓦时,调整前上网电价〔不含税〕为444.4元/千千瓦时;深圳市西部电力所属西部电厂3、4号机组上网电价〔不含税〕调整为394元/千千瓦时〔含脱硫费用〕。

调整前上网电价〔不含税〕为435.8元/千千瓦时,今年7月1日起公司控股的深圳妈湾电力月亮湾燃机电厂、参股金岗电厂上网电价从0.75元/千瓦时〔含税〕调整为0.72元/千瓦时〔含税〕。

妈湾电厂1、2号机组上网电价下调,使公司较去年减少9800万元的利润;西部电厂3、4号机组上网电价下调,使公司较去年减少3600万元的利润;月亮湾燃机电厂、参股金岗电厂上网电价下调,使公司今年减少2300万元的利润。

电价的下调使公司的利润减少了近1.6亿元,但公司持有51%股权的西部电厂5、6号机〔均为30万千瓦火力发电机组〕分别在2002年11月和2003年7月投产,新增的装机容量为公司业绩的稳定起到十分关键的作用。

2004年公司拥有60%股权的东莞樟洋电厂(2×180MW燃汽机组)将在2004年5、6月投产发电以及公司拥有51%股权的惠阳发电厂“以大代小〞工程2×180MW的燃气轮机联合循环发电机组的投产将对公司业绩的提升奠定根底。

近日,国家开展和改革委员会有关通知称,自2004年1月1日起将适当提高燃煤机组上网电价:

全国省级以上电网调度的燃煤机组上网电价一律提高每千瓦时0.7分钱(含税),用以解决2003年、2004年煤炭价格上涨对发电本钱增支的影响。

深能源的机组全部为省调机组,电价将上升0.7分/千瓦时,这使公司业绩的增长成为必然。

这类上市还有很多。

3、有些公司随然已对电力加大投资,但工程投产时间较远,这类上市公司的业绩在短期内较难大幅增长。

如广州控股〔600098〕,公司已意识到发电资产的严重缺乏,2002年公司高价收购广深沙角B电35.23%的股权,2003年又出资建设三个电厂工程,珠江天然气发电公司LNG联合循环工程发电工程〔2×35万千瓦发电机组〕、贵州盘南电厂一期工程工程工程〔2×60万千瓦发电机组〕、广东汕尾电厂一期工程工程〔2×60万千瓦〕,这些机组的投产将大大壮大公司的实力,但这几大工程均要到2006年方能投产,按中电联的预测2006年全国总体电力供需将根本平衡这对公司的投资收益可能有所影响,而近年没有新机组投产,对公司业绩的提升起到很大的制约作用。

公司作为广州市政府和广东省政府重点扶持的企业,现金流十分充分,完全有能力加大对电力产业的投资,扩大发电机组规模,但公司并没有这样运作,而是把资金投资到折腾了几年都没有赚钱的通讯产业上,丧失了大力开展电力产业,提高其在广州电力市场占有率的良机。

假设公司在近年来加大对电力产业方面的投入,扩大公司装机规模,那么在今年全国严重缺电的情况下,公司发电量可得到大幅度增加,公司的业绩会得到大幅提升。

公司决策层也已注意到了这方面的失误,目前正重新调整开展战略。

从总体上看,在目前全国电力紧缺的情况下,电力企业现有发电机组运行小时数大部份已超过设计值,平均进一步大幅增加出力的空间已不大,装机容量的增加成为业绩增长的决定因素。

〔二〕大机组占有较大的优势

(1)大机组的规模效应

大机组具有较好的规模效应,其发电煤耗也较小机组低,新中国成立后,发电技术不断的提高,发电煤耗不断下降,全国发电标准煤炭耗从1952年的727克/千瓦时到2001年的357克/千瓦时,近年来每年以6克/千瓦时的速度持续下降,估计2003年全国发电标准煤炭耗下降到345克/千瓦时,这与国家近年来不断的有大型机组投产以及对老机组、高煤耗的小机组的淘汰有关。

总体上大机组其煤耗较低,以广东为例,其2002年的发电煤耗如下表:

煤电发电标煤耗(克/千瓦时)

—广东省各类火电厂的发电标煤耗(2002年)

单机5万千瓦以下501

单机5万~30万千瓦以下340

单机30万千瓦及以上310

油电

常规油电330

燃机300

柴油机320

数据来源:

广东省技术经济研究开展中心

2002年全国发电标准煤炭耗约为351克/千瓦时,5万~30万千瓦机组的发电煤耗低于全国的平均水平,而30万千瓦及以上机组的发电标准煤炭耗低于全国平均水平10%以上。

所以,在电力上市公司中,拥有大机组的上市公司的业绩较好,如华能国际、申能股份、深能源等,而汕电力、*ST祥龙的业绩那么较差。

(2)拥有大机组的电厂具有较大的政策优势

拥有大机组的电厂根本上都是省级及以上电网统一调度的燃煤机组,去年年底,经国务院批准,开展改革委已下发通知,自2004年1月1日起,将全国省级及以上电网统一调度的燃煤机组上网电价统一提高每千瓦时0.7分钱,用以解决2003年、2004年煤炭价格上涨对发电本钱增加的影响。

2004年新增超发电量也执行平均上网电价,改变超发电量越多电价越低的现象。

煤炭的供给紧张直接导致市场价格的攀升。

目前各品种动力煤市场成交价比电煤合同价高出25-30元/吨,至2003年底大同优混煤市场离岸价到达300元/吨,比2003年度订货合同价高出40元/吨,大同、淮北、皖北、阳泉等煤矿从2003年11月起煤炭价格再调升10-15元/吨。

存煤量的减少也导致了煤