房地产企业的资产负债率研究.docx

《房地产企业的资产负债率研究.docx》由会员分享,可在线阅读,更多相关《房地产企业的资产负债率研究.docx(8页珍藏版)》请在冰豆网上搜索。

房地产企业的资产负债率研究

讨论一下关于房地产行业的资产负债率

一、资金密集型行业

二、房地产行业的风险,资金量究竟会不会断裂,企业考虑、银行考虑、国家考虑

三、资产负债率是评价公司负债水平的综合指标。

第一,整个市场的基本情况

从今年A股市场的中报来看,全部上市公司的资产负债率为86.01%,与去年年底相比增加了0.36个百分点,金融业,A股市场目前资产负债率为63.2%,同比上升0.32个百分点。

81个行业平均资产负债率最高的依次是银行业94.31%、化学纤维业93.17%、保险业87.14%、汽车服务业71.33%、房地产业69.73%。

其中采掘业的平均负债率最低仅为13.52%,机场与铁路运输业的平均负债率分别为19.51%、20.62%(剔除一些因资产重组数据大幅偏离常值的股票)。

第二,房地产行业

统计的122家房地产开发板块的上市公司,它们的平均资产负债率在半年内从68.47%上升至69.73%。

而财务费用占营业总收入比例也从去年年底的2.39%上升到了5.45%。

“招保万金”的平均资产负债率则从去年年底的72.37%上升至74.4%。

四家龙头公司中,招商地产的资产负债率相对较低为65.47%,而保利地产(600048.SH)的资产负债率则最高,达到81.01%。

而万科A(000002.SZ)、金地集团600383.SH)的资产负债率也分别达到了77.85%、73.18%。

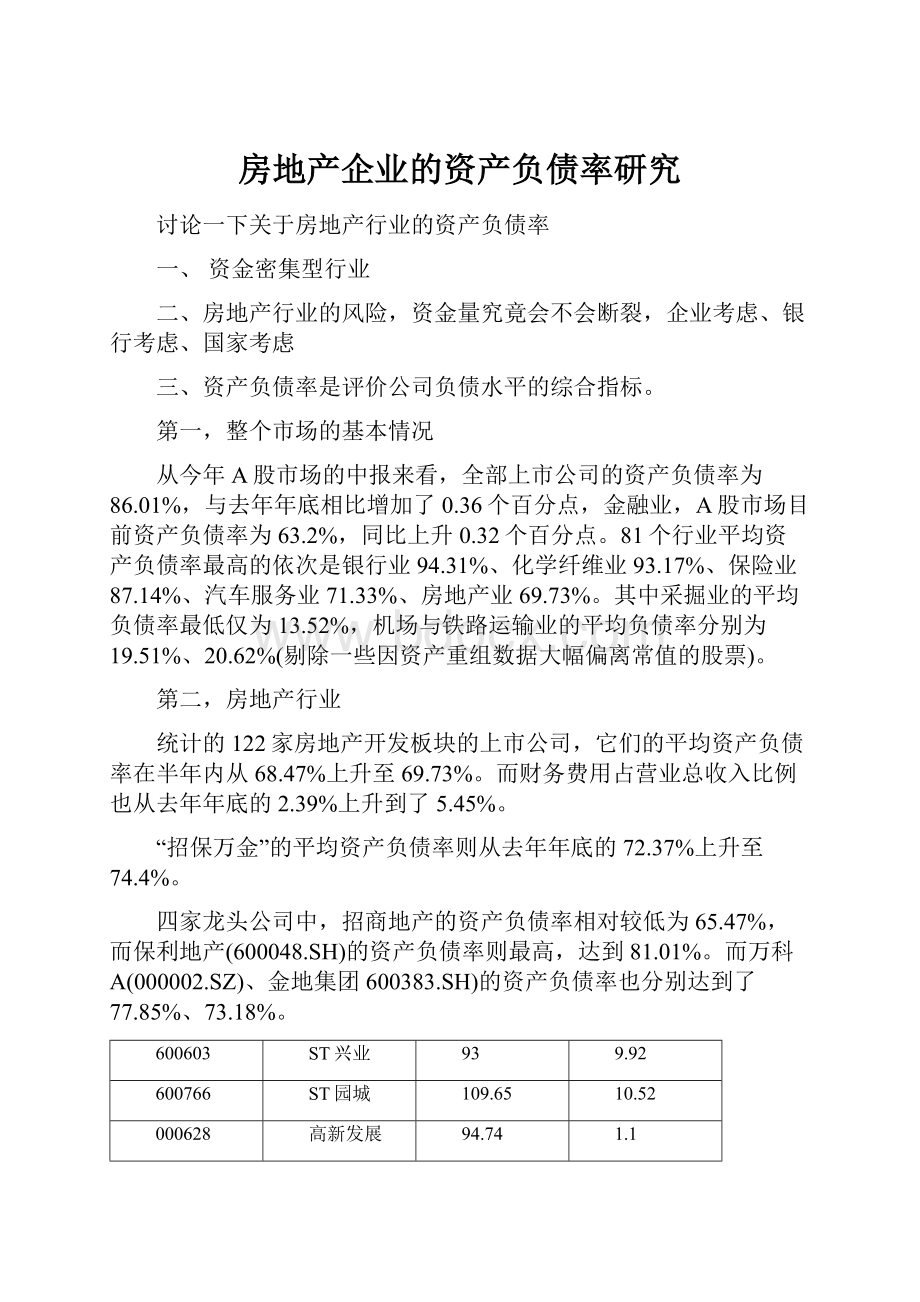

600603

ST兴业

93

9.92

600766

ST园城

109.65

10.52

000628

高新发展

94.74

1.1

600223

鲁商置业

91.22

-0.35

600225

天津松江

90.97

29.69

600773

西藏城投

89.57

4.16

600745

中茵股份

86.28

-0.23

600734

实达集团

85.96

0.49

000540

中天城投

85.84

0.54

000506

中润投资

81.18

4.75

600048

保利地产

81.09

-0.08

002244

滨江集团

80.78

2.15

000631

顺发恒业

80.67

1.01

600185

格力地产

80.58

-0.62

600648

外高桥

80.51

2.56

000961

中南建设

80.31

3.22

600675

中华企业

79.83

26.67

000558

莱茵置业

79.25

1.47

000931

中关村

78.2

1.88

000002

万科A

77.85

0.96

002146

荣盛发展

77.36

1.87

600665

天地源

77.19

0.02

000517

荣安地产

77.09

-0.03

600376

首开股份

77.07

19.95

002077

大港股份

76.76

10.13

600736

苏州高新

76.5

7.52

000909

数源科技

75.88

1.11

000718

苏宁环球

75.81

0.18

600716

凤凰股份

75.64

97.52

600743

华远地产

75.41

0.08

600053

中江地产

74.42

-0.63

600791

京能置业

74.27

1.47

600748

上实发展

73.81

4.76

600383

金地集团

73.18

0.28

000918

嘉凯城

72.7

2.29

600807

天业股份

72.55

0.84

000069

华侨城A

72.33

2.52

000043

中航地产

72.18

2.84

600208

新湖中宝

72.06

4.99

600246

万通地产

71.83

6.27

000897

津滨发展

71.79

15.52

002133

广宇集团

71.71

3.74

600239

云南城投

71.13

1.37

600052

浙江广厦

70.7

26.64

600325

华发股份

70.68

0.25

600240

华业地产

70.55

1.08

000502

绿景控股

70.53

-2.74

000402

金融街

69.92

2.21

000031

中粮地产

69.5

9.08

000797

中国武夷

69.45

8.33

第三,房地产行业负债的组成

报表日期

20110630

报表日期

流动负债

流动负债

短期借款

160,720

0.79%

短期借款

144,640

0.99%

向中央银行借款

0

0.00%

向中央银行借款

0

0.00%

吸收存款及同业存放

0

0.00%

吸收存款及同业存放

0

0.00%

拆入资金

0

0.00%

拆入资金

0

0.00%

交易性金融负债

1,055

0.01%

交易性金融负债

0

0.00%

衍生金融负债

0

0.00%

衍生金融负债

0

0.00%

应付票据

0

0.00%

应付票据

413

0.00%

应付账款

1,843,500

9.07%

应付账款

488,320

3.34%

预收款项

10,707,400

52.71%

预收款项

6,879,190

47.06%

卖出回购金融资产款

0

0.00%

卖出回购金融资产款

0

0.00%

应付手续费及佣金

0

0.00%

应付手续费及佣金

0

0.00%

应付职工薪酬

66,014

0.32%

应付职工薪酬

5,898

0.04%

应交税费

165,567

0.81%

应交税费

(453,019)

-3.10%

应付利息

36,421

0.18%

应付利息

29,320

0.20%

应付股利

0

0.00%

应付股利

5,921

0.04%

其他应交款

0

0.00%

其他应交款

0

0.00%

应付保证金

0

0.00%

应付保证金

0

0.00%

内部应付款

0

0.00%

内部应付款

0

0.00%

其他应付款

2,135,620

10.51%

其他应付款

911,941

6.24%

预提费用

0

0.00%

预提费用

0

0.00%

预计流动负债

0

0.00%

预计流动负债

0

0.00%

应付分保账款

0

0.00%

应付分保账款

0

0.00%

保险合同准备金

0

0.00%

保险合同准备金

0

0.00%

代理买卖证券款

0

0.00%

代理买卖证券款

0

0.00%

代理承销证券款

0

0.00%

代理承销证券款

0

0.00%

国际票证结算

0

0.00%

国际票证结算

0

0.00%

国内票证结算

0

0.00%

国内票证结算

0

0.00%

递延收益

0

0.00%

递延收益

0

0.00%

应付短期债券

0

0.00%

应付短期债券

0

0.00%

一年内到期的非流动负债

2,143,190

10.55%

一年内到期的非流动负债

1,025,610

7.02%

其他流动负债

0

0.00%

其他流动负债

0

0.00%

流动负债合计

17,259,400

84.96%

流动负债合计

9,038,240

61.82%

非流动负债

0

0.00%

非流动负债

0

0.00%

长期借款

2,393,780

11.78%

长期借款

5,142,480

35.18%

应付债券

583,553

2.87%

应付债券

427,688

2.93%

长期应付款

0

0.00%

长期应付款

0

0.00%

专项应付款

0

0.00%

专项应付款

0

0.00%

预计非流动负债

4,544

0.02%

预计非流动负债

0

0.00%

递延所得税负债

72,909

0.36%

递延所得税负债

10,749

0.07%

其他非流动负债

1,055

0.01%

其他非流动负债

0

0.00%

非流动负债合计

3,055,840

15.04%

非流动负债合计

5,580,920

38.18%

负债合计

20,315,300

100.00%

负债合计

14,619,200

100.00%

短期借款:

利率5.56-7.60

应付:

预提低价、应付(预提)工程款、应付(预提)销售佣金

预收账款:

预收房款

预收账款是指发展商按照合同规定预收购房者的购房走金,以及委托单位开发建设项目,按双方合同规定预收委托单位的开发建设资金。

它是发展商筹集开发资金的一种重要的方式。

在房地产市场前景看好的情况下,一般投资置业人士及机构对预售楼宇都会表现出极大的热情。

这是因为他们仅需先期支付少量的资金,就可以享受未来一段时间内房地产的增值收益。

而对发展商来说,预售可以筹集到必要的建设资金,又可以将部分市场风险转移给买家,虽可能会丧失一些未来利益,但相对于总体利益终究是微不足道的。

预收购房款主要有两种,一是分次收款,另一种是一次预收,显然后一种情况对发展商更为有利。

然而,预售楼宇在不同的国家或地区都会有一定具体限制条件。

在我国很多地方,当地政府对于发展商预售前的实际投资额均有一些规定,如国家规定发展商超过25%的总投资,并已确定施工进度与竣工交付日期,方可预售。

因此,发展商不能以为不出一分钱,空手就能搞成房地产,并得到丰厚的回报。

房地产企业收入确认的具体条件应该包括以下四个方面:

1、工程已经竣工,并且验收合格,符合销售合同约定的交付条件;

2、已通知买方接收房屋,并且将结算账单提交买方取得买方认可;

3、与实测面积相对应的房款已经确定,发票开出,收到价款或者取得支付款的承诺函;

4、商品房屋的成本已经实际发生,并且可以可靠计量,公共配套设施成本支出可以合理预估。

其他应付款:

押金、保证金、购房意向金

一年内到期的非流动负债

银行借款:

利率5-6.71

信托借款:

5.90-10.05

长期借款:

5.32-11.00

第四:

要判定资产负债率是否合理,首先要明确判断者所处的角度。

从债权人的角度看,他们最关心的是能否按期收回本金与利息,因此他们希望债务比例越低越好,企业偿债有保证,贷款的风险就不会太大。

从股东的角度看,他们所关心的是借入资本的代价,当全部资本利润率高于借款利息率时,负债比例越大越好,反之亦然。

从经营者的角度看,如果举债很大,超出债权人的心理承受能力,企业就无钱可借;如果不举债,则说明企业的经营保守或者信心不足,利用债权人的资本进行经营活动的能力不足。

所以企业经营者要权衡利害得失,界定合理的资产负债率区间。

本文所选的角度,是立足于房地产企业经营者。

万科2010年ROE:

1614

第五:

合理值

房地产业是个资金密集型行业,因此财务杠杆通常比较高,一般房企的资产负债比例大致在60%-70%比较合理。

不过如果之前房地产市场炒作比较过度的话,这个比例往往经不起泡沫破灭的冲击。