万科偿债能力指标.docx

《万科偿债能力指标.docx》由会员分享,可在线阅读,更多相关《万科偿债能力指标.docx(15页珍藏版)》请在冰豆网上搜索。

万科偿债能力指标

第一节偿债能力指标

偿债能力(ckbt-payingability)是指企业用其资产偿还长期债务与短期债务的能力。

企业有无支付现金的能力和偿还债务能力,是企业能否健康生存和发展的关键。

企业偿债能力是反映企业财务状况和经营能力的重要标志。

偿债能力是企业偿还到期债务的承受能力或保证程度,包括偿还短期债务和长期债务的能力。

企业偿债能力,静态的讲,就是用企业资产淸偿企业债务的能力;动态的讲,就是用企业资产和经营过程创造的收益偿还债务的能力。

企业有无现金支付能力和偿债能力是企业能否健康发展的关键。

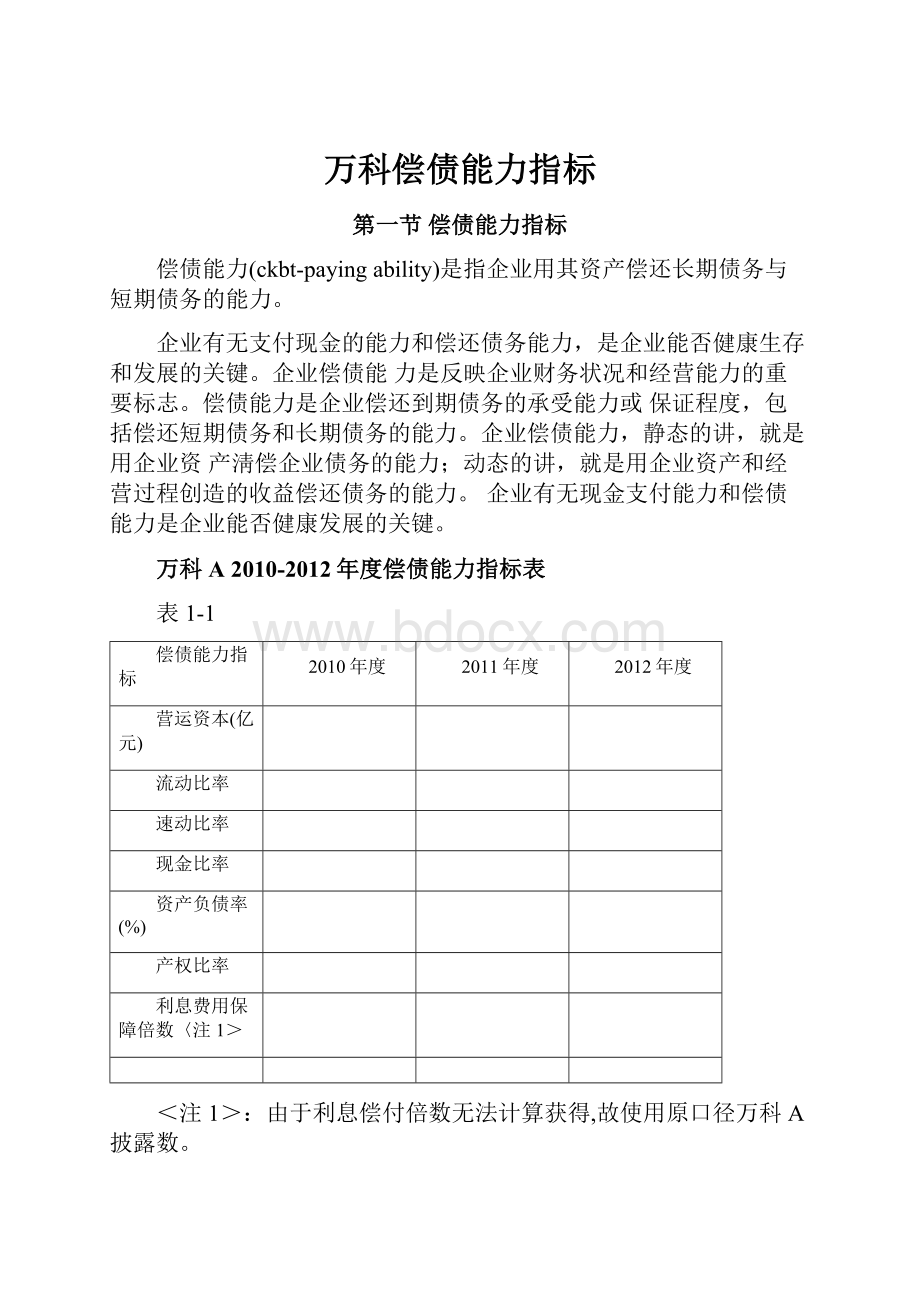

万科A2010-2012年度偿债能力指标表

表1-1

偿债能力指标

2010年度

2011年度

2012年度

营运资本(亿元)

流动比率

速动比率

现金比率

资产负债率(%)

产权比率

利息费用保障倍数〈注1>

<注1>:

由于利息偿付倍数无法计算获得,故使用原口径万科A披露数。

1100

1000

900

S00

700

600

500

100

300

200

100

rT

万科A偿债能力描标

□2010年畛

□2011年1((

□2012*:

'*Z

第二节偿债能力指标同行业比较

一、2010年度偿债能力比较

万科A及同行业2010年度偿债能力指标比较表

表2-1

偿债能力指标

万科A

排名

行业均值

行业最高

行业最低

营运资本(亿元)

2

流动比率

15

速动比率

8

现金比率

19

资产负债率(%)

16

切

产权比率

1

利息费用保障倍数

19

二、2011年度偿债能力比较

万科A及同行业2011年度偿债能力指标比较表

偿债能力指标

万科A

丼名

行业均值

行业最高

行业最低

营运资本(亿元)

2

流动比率

16

速动比率

10

现金比率

19

0

资产负债率(%)

15

产权比率

11

利息费用保障倍数

14

3.2012年度偿债能力比较

万科A及同行业2012年度偿债能力指标比较表

表2T

偿债能力指标

万科A

排名

行业均值〈注2>

行业最高

行业最低

营运资本(亿元)

1,

1

流动比率

14

速动比率

11

现金比率

19

0

资产负债率(%)

19

产权比率

1

利息费用保障倍数

18

〈注2力同业比较数据为选取同行业20家样木企业汇总排列而成(下同九

第三节偿债能力指标分析

一、营运资金分析

表3-1

项目

2010年度

2011年度

2012年度

万科A

排名

2

2

1

行业均值

行业最高

行业最低

营运资金:

是指流动资产总额减流动负债总额后的余额.也称净流动资产。

从会计的角

度看是指流动资产与流动负债的净额。

为可用来偿还支付义务的流动资产,减去支付义务的流动负债的差额。

营运资金公式:

营运资金二流动资产-流动负债

个人分析:

营运资金是偿还流动负债的“缓冲垫S营运资金越多则短期偿债越有保障。

该指标看高,但是过高,说明该企业流动资金利用效益不足,流动资产偿还流动负债后剩余额多,导致企业的收益能力下降。

公司为专业化房地产公司,主要产品为商品住宅,2010年度,公司销售而积897.7万平方米,营业收入亿元,分別较2009年增长%和眼2010年度营业成本与2009年度相比,减少约45亿元,减少比例约%,主要是由于公司成本优化及结算而积下降.,2011年度,公司销售而积1075.3万平方米,营业收入亿元,分別较2010年增长%和%。

2010年度营业成本与2010年度相比,增长约亿元,增长比例约乩主要是由于结算规模增长,营业收入的增加使得相应营业成本随之增加。

2012年度,公司共实现销售而积万平方米,销售金额亿元.同比分别增长%和%销售金额再度刷新行业纪。

元。

本集团2010年是1,591,024,元,2011年是1,514,813,元,2012年应收账款是1,886,550,元,3年内不断增高。

本集团销售从2011年的71,782,800,元增长至2012年的103,116,000,元。

〃从表3-2和图3-2中能看出万科2012年的流动比率是,比2011年低,比2010年低,主要原因是库存量的提髙,存货周转率降低,存货周转期长,从而影响营业周期,营业周期变长,就影响了存货的变现能力。

相比2010和2011年度,2012年度企业偿债能力相对前两年较弱些。

三、速动比率分析

表3-3

项目

2010年度

2011年度

2012年度

万科A

推名

8

10

11

行业均值

行业最高

行业最低

图3-3

速动比率:

指速动资产对流动负债的比率,也称为酸性测试比率。

。

它是衡量企业流动资产中可以立即变现用于偿还流动负债的能力。

速动比率公式:

速动比率二速动资产/流动负债二(流动资产-存货)/流动负债

个人分析:

(请自己写个人分析,不少于10行)

速动比率是流动比率的一个重要辅助指标,用于评价速动资产变现能力的强弱。

该指标的标准为1,适当看高。

速动比率和流动比率都是反映企业短期偿债能力的指标。

一般说来,这两个比率越高,说明企业资产的变现能力越强,短期偿债能力亦越强;反之则反。

一般认为流动比率应在以上,速动比率应在以上。

本集团2012年12月31日应收账款余额与2011年12月31日相比,增加亿元,增加比例约%,2012年营业收入亿元,比2011年增长乱应收账款余额增加得益于公司加销售量的加大;同时,2012年12月31日预收款项余额与2011年12月31日相比,增加约亿元,增加比例约%主要是由于2012年度本集团预收款销售增加。

2012年12月31日应收票据余额与2010年12月31日相比,增加约亿元,增加比例约做主要是由于销售收入增加及经销商更多的选择以票据方式结算货款。

//在表3-3和图3-3中看出3年内的速动比率逐年降低,传统经验认为,速动比率维持在1:

1较为正常,它表明企业的每1元流动负债就有1元易于变现的流动资产来抵偿,短期偿债能力有可靠的保证。

由此可见,万科的短期偿债能力在逐步降低,但速动资产中包含了流动性较差的应收账款,使速

动比率所反映的偿债能力受到怀疑。

如果应收账款中含有大量不良应收账款时,企业的短期偿债能力必然会减弱。

四、现金比率分析

图3・4

现金比率:

现金比率是指企业现金类资产与流动负债的比率。

这里所说的现金类资产,是

表3-4

项目

2010年度

2011年度

2012年度

万科A

排名

19

19

19

行业均值

行业最高

行业最低

0

0

0

现金比率公式:

指货币现金及交易性金融资产•这两项资产的特点是随时可以变现。

(货币资金+交易性金融资产)

现金比率=X100%

流动负债

个人分析:

(请自己写个人分析,不少于10行)现金比率反映企业的即时付现能力,即随时可以还债的能力。

该指标看髙,因为现金比率髙,说明企业支付能力强,但如果这个指标过髙,也不一泄是好事。

它可能反映该企业不善于充分利用现金资源,没有把现金投入经营以赚取更多的利润。

〃从表3-4和图3-4中可以看岀从20010至2012年本集团的现金比率均低于行业平均值,说明万科现金资产存疑偏低,用现金偿还短期债务的能力较弱。

但是,现金资产存量变化很大,有时不能依赖表面现象。

比如,本集团2012年应收账款攀升至00元,如果它的变现能力出现问题时,那么此时的现金比率位居行业最高,足可以表明企业在最坏情况下的短期偿债能力如何了。

由此看岀但同时也表明企业通过负债方式所筹集的流动资金没有得到充分的利用,万科失去获利的机会越大,投资者投资需谨慎。

5.资产负债率分析

表3・5

项目

2010年度

2011年度

2012年度

万科A

排名

16

15

19

行业均值

行业最高

行业最低

资产负债率:

资产负债率是全部负债总额除以全部资产总额的百分比,也就是负债总额

与资产总额的比例关系•也称之为债务比率。

资产负债率反映在资产总额中有多大比例是通过借债筹资的。

用于衡量企业利用债权人资金进行财务活动的能力,同时也能反映企业在淸算时对债权人利益的保护程度。

资产负债率公式:

资产负债率二负债总额/资产总额X100%

个人分析:

(请自己写个人分析,不少于10行)

资产负债率的国际标准是<60%,国内标准是<50罷该指标是在国内标准的基础上适当看低。

从资产负债表中可看出,本集团2012年应付账款比2011年增加15,115,200,元,其他流动负债类会计科目金额均有一立程度上升。

同行业数据对比分析,2012年保利地产资产负债率为%,中江地产为%,外髙桥为%,行业均值为乱〃从表3-5和图3-5来看3年的资产负债率总体都在67%-78%之间,万科资产负债率都维持在一个较髙的水平。

但由于房地产企业属于资金密集型行业,行业的资产负债率都偏髙,由此来看,对于债权人来说资产负债率越低越好,英利益保障程度较髙。

对企业经营者来说,会导致企业收益能力下降。

企业可以充分利用财务杠杆效应,在利益和风险之间寻求平衡,适当增加债务融资改善企业的获利能力。

六、产权比率分析

表3-6

项目

2010年度

2011年度

2012年度

万科A

排名

1

1

1

行业均值

行业最髙

行业最低

图3-6

产权比率:

产权比率是负债总额与所有者权益总额的比率。

该指标又称债务权益指标,

是衡量企业长期偿债能力的主要指标之一。

在股份制企业,是股东权益总额与企业资

产总额的比率,是为评估资金结构合理性的一种指标。

产权比率公式:

负债总额

产权比率=XI00%

所有者权益总额

个人分析:

(请自己写个人分析,不少于10行)

产权比率反映了企业经营管理者运用财务杠杆的程度,该指标适当看低。

该指标是通过企业负债与所有者权益进行对比来反应资本来源的结构比例关系,用于衡量风险程度和对债务的偿还能力。

该指标越小,表明企业长期偿债能力越强,风险越小:

反之,则越弱,越大。

〃从表3-6和图3-6来看万科2010至2011年的产权比率在同行业中是接近行业最低值。

本集团2011年度产权比率为%,表明企业能充分发挥负债带来的财务杠杆作用,但债权人利益受保护的程度较低。

而产权比率和资产负债率都是用于衡量长期偿债能力的,具有共同的经济意义,两个指标可以互相补充。

所以我们借用在资产负债率中所说:

对企业经营者来说,会导致企业收益能力下降。

企业可以充分利用财务杠杆效应,在利益和风险之间寻求平衡,适当增加债务融资改善企业的获利能力,提髙企业的资产负债率。

七、利息费用保障倍数分析

农3-7

项目

2010年度

2011年度

2012年度

万科A

排名

19

14

18

行业均值

行业最高

行业最低

图3-7

利息费用保障倍数:

利息费用保障倍数是指企业经营业务收益与利息费用的比率,也称为已获利息倍数。

表明企业经营业务收益相当于利息费用的多少倍,数额越大,偿债能力越强。

该指标用于衡量企业用其经营业务收益偿付借款利息的能力,是从利润表方而衡量企业长期偿债能力的指标。

利息费用保障倍数公式:

利息费用保障倍数二息税前利润三利息支出

二(税前利润总额+利息支出)三利息支出

二(稅后净利润+所得税〒利息支出)m利息支出

个人分析:

(请自己写个人分析,不少于10行)

利息费用保障倍数是利用利润表来分析长期偿债能力的指标,是反应企业付息能力的核心指

标。

该指标反映企业经营收益为所需支付的债务利息的多少倍。

一般是看髙不看低,最好大

于3倍,才能表明企业有足够资金来源偿还负债利息。

〃而从万科的3-7和图3-7中能看出

2010年至2012年的保障倍数呈逐年提髙.远髙于标准值“3S所以万科具有较强的付息能力。

第四节万科A(000002)偿债能力分析小结

*从上述所有表格和图表分析结论表明万科在2012年受政策环境和市场形势变化的影响,全年商品房成交呈现缓慢增长趋势。

年初,各地住房市场延续了11年的势头,二季度后,政府接连岀台多项措施对楼市展开调控,市场成交迅速放缓,进入8、9月份后,在新盘集中上市的带动下,各地市场成交量有所回升,但增幅仍明显低于同期供应增长。

2012年,由于销售好于市场整体,在投资上坚持谨慎的策略,公司在行业整体融资环境相对紧张的情况下,仍然保持着相对良好的资金状况。

截至2012年报告期末,公司持有货币资金亿元,远髙于短期借款和一年内到期的长期借款总额亿元,足以确保经营的安全性和稳左性。

公司致力于解决经营中出现的问题与困难,报告期内,本集团偿债能力处于同行业领先水平,自有资本与债务结构合理,不存在债务风险,但仍有采取积极措施以进一步提髙偿债能力的必要。

从相关的各个指标从下图可知,2012年得到了较明显的改善,且远高于同行业平均水平。

本集团的短长期偿债能力占据领先优势。

短期偿债能力指标

衡量标准

2012走势

备注

营运资本

看高

t

行业最高

流动比率

适当看低

1

低于行业均值

速动比率

标准为1,适当看低

1

低于行业均值

现金比率

适当看低

1

低于行业均值

资产负债率

房产企业适度看高

t

低于行业均值

产权比率

适当看高

t

行业最高

利息费用保障倍数

看高,大于3倍

t

低于行业均值