研究深交所模拟权证理论价值与风险状况.doc

《研究深交所模拟权证理论价值与风险状况.doc》由会员分享,可在线阅读,更多相关《研究深交所模拟权证理论价值与风险状况.doc(17页珍藏版)》请在冰豆网上搜索。

深交所模拟权证理论价值与风险状况研究

深圳证券交易所:

段亚林

广发证券股份有限公司:

何荣天、陈启旭、章早立、顾娟

研究动因与基本结论

近日,深圳证券交易所举办的权证模拟交易比赛已经拉开序幕。

深交所权证工作小组在与投资者交流的过程中,发现有些投资者对于权证如何定价与评估风险不太了解。

为了帮助投资者深入了解权证的定价和风险评估原理,深交所与广发证券的权证研究人员以四只模拟权证为样本,逐步讲解如何对权证进行定价,如何评估权证风险的高低,以及投资时应当运用哪些交易技巧,注意哪些具体问题。

本文的基本研究结论如下:

1、深发展A认购权证理论价值为0.67元;广发小盘LOF认购权证理论价值为0.835元、巨潮100指数认沽权证理论价值为0.644元;融通巨潮100LOF认购权证理论价值为0.0898元。

2、四只模拟权证的总体投资风险水平按由高到低排序依次为:

深发展A认购权证、广发小盘LOF认购权证、融通巨潮100LOF认购权证、巨潮100指数认沽权证。

3、投资者在参与权证投资时应当遵循控制仓位、严格止损、构建保底型投资组合、对冲套利等投资策略,切忌将权证当成股票长期持有。

一、深交所模拟权证的种类及作用

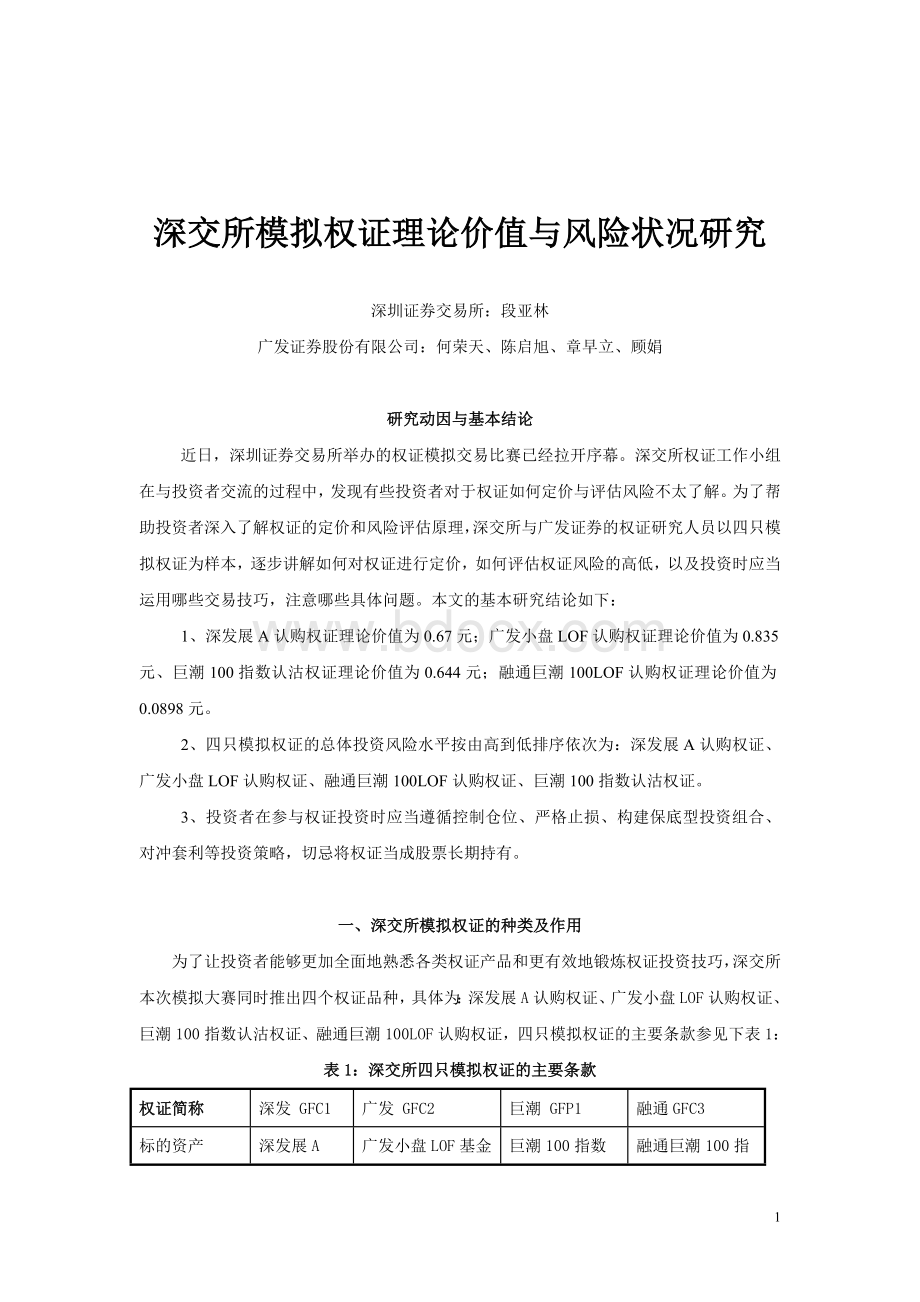

为了让投资者能够更加全面地熟悉各类权证产品和更有效地锻炼权证投资技巧,深交所本次模拟大赛同时推出四个权证品种,具体为:

深发展A认购权证、广发小盘LOF认购权证、巨潮100指数认沽权证、融通巨潮100LOF认购权证,四只模拟权证的主要条款参见下表1:

表1:

深交所四只模拟权证的主要条款

权证简称

深发GFC1

广发GFC2

巨潮GFP1

融通GFC3

标的资产

深发展A

广发小盘LOF基金

巨潮100指数

融通巨潮100指数型LOF基金

标的资产类别

个股

积极型LOF

指数

被动型LOF

行权价格

6.22

0.94

1017.82

1.044

权证种类

认购证

认购证

认沽证

认购证

行权比例

1

10

0.01

1

权证特点

欧式、现金结算型备兑权证。

这四只权证的标的资产涵盖个股、指数和基金三种最常见的权证标的物类型。

权证的买卖方向既有认购权证也有认沽权证,在行权比例上也各有不同。

这使得本次模拟比赛的环境更加贴近发达权证市场的情况,一方面让投资者有机会根据自己的偏好去选择权证品种,另一方面让投资者可以体验不同类型权证的投资功能和价格走势特点,从而积累更多有益的权证投资经验。

在海外成熟的权证市场中,权证按标的资产不同可划分为个股权证、指数权证、外汇权证、基金权证和商品权证等等,而其中又以个股权证和指数权证最为常见。

图1和图2分别列出全球最发达的两大权证市场——香港市场和德国市场上权证数量按标的资产的分类比例。

我们可以看出,在这两个市场中,超过三分之二的权证都是以个股为标的物,这表明个股权证是很受投资者欢迎的权证品种。

事实上,个股权证和指数权证分别适合于不同的投资者:

前者较适合于擅长追踪个股走势的投资者,后者更适合于擅长判断大盘走势的投资者。

另外,由于个股的数目远大于指数的种类,个股的价格波动幅度也通常大于指数,因此个股权证可以提供更大的可选择性和更多的赢利机会。

而指数由于具有代表大盘的功能,指数认沽权证经常被投资者利用来进行避险操作。

本次模拟交易比赛推出的巨潮100认沽权证就可以让投资者体验权证的避险保值功能。

(资料来源:

香港交易所2004年4月公布的研究报告)

在海外证券市场中,由于股指期货非常发达,投资银行发行跟踪指数的权证通常是直接或间接跟股指期货挂钩,因而以基金为标的资产的权证相对较少。

而在我国由于还没有股指期货,各种上市型基金(包括LOF和ETF)也就成了相对较好的权证标的物。

这次模拟交易比赛推出的融通巨潮100认购权证就是以融通巨潮100LOF作为标的资产,而且该基金跟踪的正是巨潮100指数,也就是说,本次模拟比赛中同时具有针对巨潮100指数的看涨权证和看跌权证。

巨潮100指数的成份股涵盖我国深、沪股市的主要蓝筹股,它的变动能够准确地反映国内股市大盘的走势。

因此,投资者在看好后市时就可以买入融通巨潮100认购权证,而在看空后市时就可买入巨潮100认沽权证。

同时,由于权证可以进行T+0交易,善于看盘的短线投资者还可以在判断出现日内低点时买进融通巨潮100认购权证和卖出巨潮100认沽权证,并在判断出现日内高点时卖出融通巨潮100认购权证和买进巨潮100认沽权证,利用权证的杠杆效应来获取较大的日内交易利润。

另外,深圳证券交易所已推出了我国的中小企业板,但暂时还没有很好的对应指数,而在目前市场上已有的LOF中,广发小盘LOF相对较能反映中小盘股票的走势,因此这次模拟比赛也专门推出以广发小盘LOF为标的资产的权证,偏爱于投资中小盘股票的投资者可以关注这只权证。

二、深交所模拟权证理论价值评估

权证本质上是一项期权,所以,权证的定价类似于期权的定价。

在过去的二十年中,投资者在权证定价中最常用的公式为Black-Scholes期权定价模型和二叉树模型。

在我国发展权证及其他衍生产品的今天,这些模型的思想和方法也能为我国权证市场的公正合理运作提供某些借鉴。

(一)应用B-S模型对模拟权证进行定价

1、B-S模型的定价原理介绍

Black-Scholes期权定价模型(简称B-S模型)是一个反向问题,即已知时刻T的值,而求初始时刻的值。

其建模的一个基本思路是套期保值,即交易者为减少风险而采取的投资组合策略。

B-S公式中的因素包括标的资产的市场价格、行权价格、波动率、到期时间和无风险利率等。

B-S模型有一系列严格的假设条件:

(1)无风险利率r已知,且为一个常数,不随时间变化;

(2)标的资产为股票,其价格S的变化为一几何布朗运动;

(3)标的股票不支付股利;

(4)期权为欧式期权;

(5)对于股票市场、期权市场和资金借贷市场来说,不存在交易费用,且没有印花税;

(6)投资者可以自由借入或贷出资金,借入利率与贷出的利率相等,均为无风险利率,而且,所有证券交易可以无限制细分,即投资者可以购买任意数量的标的股票;

(7)对卖空没有任何限制(如不设保证金),卖空所得资金投资者可自由使用。

B-S定价公式为:

其中:

C—认购期权初始合理价格

X—期权行权价格

S—标的资产现价

T—期权有效期

r—连续复利计无风险利率

σ—市场波动率,即年度化标准差

N(·)—正态分布变量的累积概率分布函数。

在此应当说明两点:

第一,该模型中无风险利率必须是连续复利形式。

一个简单的或不连续的无风险利率(设为)一般是一年复利一次,而r要求利率连续复利。

必须转化为r方能代入上式计算。

两者换算关系为:

r=ln(1+)或。

第二,期权有效期T应折合成年数来表示,即期权有效天数与一年365天的比值。

如果期权有效期为184天,则T=184/365=0.5041。

B-S模型是看涨期权的定价公式,根据售出—购进平价理论(put-callparity)也可以推导出看跌期权的定价公式。

2、利用B-S模型计算四只模拟权证的价值

我们以模拟发行的深发展A备兑认购证深发GFC1为例来讲解如何用B-S模型计算权证的理论价值。

假设市场上深发展A股票现价S为6.22,无风险连续复利利率r是0.04,市场波动率为0.36,行权价格X是6.22,有效期T为从上市日今年8月8日至明年2月8日共184天,T=184/365=0.5041,其认购权证初始合理价格计算步骤如下:

①求:

②求:

③查标准正态分布函数表,得:

④求C:

因此模拟发行的深发展A备兑认购证深发GFC1的理论价格是0.6902。

如果该权证市场实际价格是0.67,那么这意味着理论上该权证有所低估。

在没有交易成本的有效市场条件下,购买该看涨期权有利可图。

用相同的方法和步骤,可以还可以算出广发GFC2、巨潮GFP1和融通GFC3的理论价格分别为:

0.835元、0.644元和0.0898元。

当然,实际的市场价格并不一定会与理论价格一致,因为现实的市场条件并不完全满足B-S模型的假设前提,同时权证价格还会受到供求关系、投资者预期等因素的影响,因而不一定遵循B-S模型的定价来交易。

(二)应用二叉树模型对模拟权证进行定价

Black-Scholes方程模型的优点是对欧式期权有精确的定价公式。

但也有缺点:

对美式期权无精确的定价公式,不可能求出解的表达式,而且数学推导和求解过程在金融界较难接受和掌握。

所以,对于美式期权的定价,一般使用二叉树的方法。

1、二叉树模型的一般原理

根据衍生证券定价的二叉树法理论,我们把衍生证券的有效期分为很多很小的时间间隔∆t,假设在每一个时间段内股票价格从开始的S运动到两个新值Su和Sd中的一个。

一般情况下u>1,d<1,因此S到Su是价格“上升”运动,S到Sd是价格“下降”运动。

价格上升的概率假设是P,下降的概率则为1—P。

当时间为0时,股票价格为S;时间为∆t时,股票价格有两种可能:

Su和Sd;时间为2∆t时,股票价格有三种可能:

Su2、Sud和Sd2,以此类推,图3出了股票价格的完整树图。

在i∆t时刻,股票价格有i+1种可能,它们是:

Sujdi-j,j=0,1,…..,i。

图3股票价格变动二叉树图

期权价格的计算是从树图的末端(时刻T)向后倒推进行的。

T时刻期权的价值是已知的。

例如一个看涨期权的价值为max(ST—X,0),而一个看跌期权价值为max(X—ST,0),其中ST是T时刻的股票价格,X是执行价格。

由于假设风险中性,T-∆t时刻每个节点上的期权价值都可以由T时刻期权价值的期望值用利率r贴现求得。

同理,T-2∆t时刻的每个节点的期权价值可由T-∆t时刻的期望值在∆t时间内利用利率r贴现求得,以此办法向后倒推通过所有的节点就可得到0时刻的期权价值。

如果期权是美式的,则检查二叉树的每个节点,以确定提前执行是否比将期权再持有∆t时间更有利。

和的确定

在这里我们假设市场是风险中性的并利用风险中性定价原理可以求出以上各个参数的数值,其计算公式为:

;;

其中:

r为无风险利率

Ơ指股票价格年化波动率

∆t期权有效期的时间间隔

u指二叉树图中股票价格向上运动的幅度

d指二叉树图中股票价格向下运动的幅度

可以验证,在极限情况下,即∆t→0时,这种股票价格运动的二叉树模型将符合几何布朗运动模型。

因此,股票价格二叉树模型就是股票价格连续时间模型的离散形式。

这样,我们用二叉树图方法计算美式看跌期权和看涨期权的价值过程如下:

假设一个不付红利股票的美式看跌期权的有效期被分成N个长度为∆t的小段。

设为时刻第个结点的美式期权价值,其中。

我们将把称为结点的期权值。

在结点的股票价格为。

由于美式看跌期权在到期日的价值为max(X—ST,0),于是

在时刻从结点向时刻的结点移动的概率为P,在时刻从结点向时刻的结点移动的概率为。

假设不提前执行,风险中性估价公式给出:

其中,考虑提前执行期权时,式中的必须与看跌期权的内涵价值进行比较,因此得到:

同理,美式看涨期权的价值为:

2、利用二叉树模型计算巨潮GFP1模拟权证价值的案例

我们用模拟交易中的巨潮100指数认沽权证为例,它虽然是欧式权证,但投资者在考虑是继续持有还是在二级市场