医学影像智能识别行业分析报告.docx

《医学影像智能识别行业分析报告.docx》由会员分享,可在线阅读,更多相关《医学影像智能识别行业分析报告.docx(20页珍藏版)》请在冰豆网上搜索。

医学影像智能识别行业分析报告

2018年医学影像智能识别行业分析报告

2018年1月

一、医学影像识别有望成为AI较快落地的领域

1、“人工智能+医疗”驶入快车道

“人工智能+医疗”快速发展。

医学是一门靠归纳逻辑、经验学习、循证运用的学科,人工智能在这个行业可以发挥重要作用。

同时,我国医疗资源短缺,供给严重不足,人工智能在医疗行业的应用可以提升医生工作效率,变相提升医疗资源的供给。

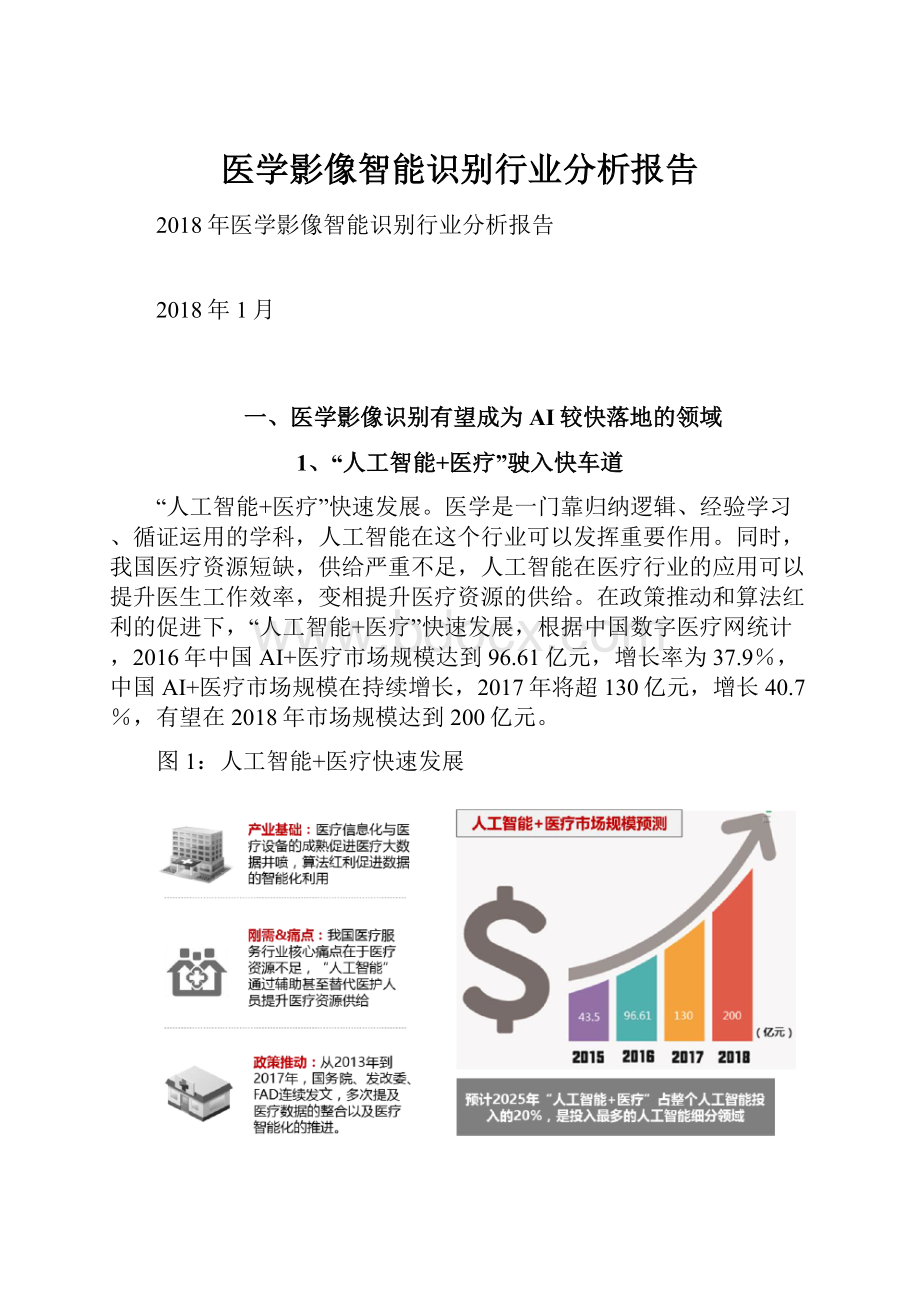

在政策推动和算法红利的促进下,“人工智能+医疗”快速发展,根据中国数字医疗网统计,2016年中国AI+医疗市场规模达到96.61亿元,增长率为37.9%,中国AI+医疗市场规模在持续增长,2017年将超130亿元,增长40.7%,有望在2018年市场规模达到200亿元。

图1:

人工智能+医疗快速发展

人工智能在医疗行业的各环节均有应用。

1>诊前:

可用于个体或群体性疾病的预测,并给出健康建议。

2>诊中:

人工智能可以辅助诊断、辅助治疗,降低误诊率。

3>诊后:

能通过计算机视觉、图像识别和视频分析等渠道保证患者服药的真实性,辅助医生实现患者药物依从性的监督。

4>其他环节:

保险机构费用智能控制;人工智能参与到药物研发过程中,可以缩短时间、提高效率。

图2:

AI+医疗的各类应用场景

产业仍处于发展初期,数据整合与共享是驱动行业发展的核心因素。

AI+医疗发展的核心在于“算法+有效数据”。

目前产业发展处于第一阶段。

在此阶段,弱人工智能算法相对成熟,数据的整合和共享构成行业发展的核心因素。

目前,国内大多数医疗数据存储在医院,一方面,医院内部的临床数据中心建立尚不完善,医院内部数据互联互通程度和共享程度尚低;另一方面,医疗数据涉及病人隐私,共享机制和规范缺乏,导致很多AI+医疗应用由于缺乏数据而止步不前。

我们认为,随着医疗数据互联互通程度的提升和共享机制的建立,AI+医疗行业发展将加速。

图3:

产业处于第一阶段,数据的整合与共享是推动“人工智能+医疗”发展的核心因素

2、智能影像诊断是“人工智能+医疗”较快落地的应用领域

我们认为,目前已经形成成型产品、在各应用场景实现小范围推广、具备高附加值的AI+医疗应用包括两个:

1>基于医学影像的智能识别;2>基于电子病历的辅助诊断。

后者的典型案例是IBMWatson,目前已经落地WatsonforOncology的肿瘤辅助诊断治疗的AI产品,并在国际上各医院小范围推广。

而基于医学影像的智能识别,全球该领域的创业公司达1000多家,是适合AI技术发挥其所长的医学应用领域。

图4:

“AI+医疗”大部分应用处于“从0到1”阶段,医学影像识别与辅助诊疗相对成熟

智能图像诊断算法相对成熟。

自2012年深度学习技术被引入图像识别数据集之后,其识别率近年来屡创新高,2015年XX在ImageNet的比赛识别错误率仅为4.58%,高于人类水平。

在各类医学图像识别比赛或活动当中,学校和商业研究团队分别在不同病种上取得了不错成果。

表1:

“人工智能+医疗影像”科研与商业团队针对不同病种开发的AI产品识别准确率

数据结构化程度高处理难度小。

医疗大数据有80%来自于医疗影像数据。

影像数据具备结构化程度高,数据处理难度小的优势,非常适合进行机器学习。

表2:

智能图像诊断和辅助诊疗的情况比较

医生资源短缺将促进AI智能影像识别的应用落地。

目前我国医学影像数据的年增长率约为30%,而放射科医师数量的年增长率为4.1%,其间的差距是25.9%,放射科医师的数量增长远不及影像数据的增长。

以病理切片为例,据国家卫计委统计,我国病理注册医生在1万人左右,按照每百张床配备1—2名病理医生的标准计算,全国病理科医生缺口可能达3—4万人,目前,全国有近40%的手术未进行病理切片分析。

所以通过AI的方式辅助影像科医师进行诊断将满足市场刚需。

图5:

借助图像识别和深度学习,诊断效果提升

图6:

人工智能医学影像诊断准确率提高

AI读片相对于人工读片具备比较优势。

人工读片具备主观性高、重复性低、定量及信息利用度不足、耗时及劳动强度和知识经验的传承困难等问题。

而人工智能读片的优势体现在高效率低成本。

随着产品的成熟带动识别率的提升,人工智能读片的精准度也将形成比较优势。

表3:

人工智能读片与人工读片的比较

二、智能影像识别分类多空间大,初期格局分散

1、智能影像识别市场分类多空间大

人工智能方法在医学图像处理中的应用十分广泛,涉及医学图像分割、图像配准、图像融合、图像压缩、图像重建等多个领域。

医疗影像智能识别按照应用领域,可以分为放射类、放疗类、手术类以及病理类:

1>放射类:

类似于军队的“情报部门”,通过射线成像了解人体内部的病变情况,形成影像。

对该影像智能识别的目的在于标注病灶位置。

2>放疗类:

类似于军队的“战斗部门”,在制定放疗方案之前,医生需要通过成像设备对靶区进行定位,从而形成影像。

对该影像智能识别的目的在于进行靶区自动勾画,由于放疗需要杀死细胞,病变区域勾勒的越准确越好,对智能影像识别准确率要求高。

3>手术类:

对CT等影像通过3D可视化等技术,进行三维重建,帮助医生进行手术前规划,确保手术的精确性。

4>病理类:

病理诊断是最终确诊环节,MRI、CT、B超等影像判读的正确与否要参考病理诊断的结果。

传统的病历检验是医生在显微镜下直接读取病历涂片,现在数字化病理系统使得AI读片成为可能。

图7:

人工智能+医学影像的应用案例

行业内公司目前多涉足于放射类和病理类:

1>放射类影像比较容易获取标注数据进行深度学习,且应用场景多领域广,有较多创业公司涉足;而病理科医生缺口大(我国病理注册医生在1万人左右,按照每百张床配备1—2名病理医生的标准计算,全国病理科医生缺口可能达3—4万人,目前,全国有近40%的手术未进行病理切片分析),数字化病理系统快速普及,部分创业公司也在病理类影像智能识别发力。

医疗影像服务市场每年规模在千亿级别,假设AI读片在价值链的分配中占到10%,则市场规模在百亿级别。

按照成像设备或类型分,包括X线成像、CT成像、核磁共振、超声成像以及病理切片(基于显微仪)。

另外,还包括小众的红外成像、眼底镜成像等。

其中,X线成像每年市场规模合计700亿元,而普通的CT和核磁共振,每年市场规模合计1500亿元。

所有成像类型的市场规模合计在千亿级别。

假设AI读片在价值链的分配中占到10%,则市场规模在百亿级别。

图8:

X光、CT、核磁共振、超声设备,以及数字化病理系统

表4:

医疗影像的分类情况

2、行业发展初期市场相对分散,未来有望逐步走向集中

行业发展初期市场分散的原因包括几个方面:

1>数据分散:

尽管我国存在第三方影像中心,但绝大多数的医疗影像数据来源于医院。

且三级医院拥有绝大多数影像数据,但影像数据不出院是必须守住的红线。

所以大量影像数据分散在不同的三级医院系统中。

根据卫计委,2017年6月,全国三级医院数量为2286家。

创业公司除了通过公开数据集进行训练,也跟大医院进行合作,签订联合科研的协议,和医院一起训练模型。

数据分散导致一家公司很难同时获取满足产品准确率要求的全部数据,而不同创业企业都有跟熟悉的医院合作进行产品研发的可能。

目前市场上大部分公司的数据来源是2-3家医院,这在数量和质量相对较少。

以CT为例,医院在用的各种CT机型有近百种,厂家有7、8家。

在产品化的过程中,如果仅使用几个机型的数据,或者下载公开数据集的数据来训练模型,即使实验室准确率很高,也很难在实际应用中取得很好的效果。

医疗AI公司研发的产品是否可以适应市场上90%的影像设备,是这样的产品进行市场推广的前提。

2>病种分散:

虽然底层代码可以复用,但不同病种需要不同的标注数据训练不同的模型。

例如:

谷歌Deepmind跟Moorfields眼科医院合作训练糖尿病视网膜病变识别;IBM跟EyePACS信息共享平台训练青光眼模型;阿里与万里云合作进行肺结节CT影像检测,未来有望扩大到乳腺癌、糖尿病等领域。

虽然行业参与的公司着力选择多发病种进行产品研发,但不同病种不同模型的特点,决定了行业发展初期参与者相对分散的形态。

3>变现场景、商业模式多样化:

仅就医疗图像智能识别而言,潜在的变现方式包括:

作为单独的软件模块向医疗机构销售、与PACS等系统合成向医疗机构销售;与CT、X光机等设备合作形成软硬件一体化解决方案向医疗机构销售;通过远程医疗等方式服务基层医疗机构;通过互联网医疗等方式直接服务于患者。

由于场景和商业模式的多样化,不同公司在不同赛道上发展。

图9:

医疗影像创业公司处于发展初期

根据***网,目前国内在该领域的创业公司大概为59家。

我们认为,随着行业的发展,市场参与者的数量将首先不断提升,最后由分散走向集中。

我们认为,随着行业数据整合与共享机制的建立、模型训练的成熟、商业模式的确立,以及部分企业CFDA认证的率先通过,先发企业将逐步建立技术壁垒和商业壁垒,推动市场走向集中。

三、国内外智能影像诊断参与方分析

国内外智能影像诊断参与方包括三类:

1>互联网或人工智能巨头;2>初创型公司;3>传统医疗信息化公司。

我们认为,从“数据、算法、场景”三个角度考虑,互联网巨头在数据资源和算法上具备优势;算法的核心要素是人才,大多数初创型公司在算法上具备优势;而传统医疗信息化公司,可以将智能阅片模块与原有产品进行整合,具备应用场景的优势。

国内巨头抢滩医疗影像市场。

2017年8月3日,腾讯公司正式发布了AI医学影像产品——腾讯觅影,涉及疾病包括食管癌、肺癌、糖网病、宫颈癌和乳腺癌。

其中,其早期食管癌智能筛查系统最为成熟,实验室准确率在90%,现已进入临床前实验阶段。

7月11日,阿里健康宣布联合万里云医学影像中心发布医疗AI系统DoctorYou,该系统包括医学影像辅助诊断云平台、临床医学科研辅助平台、以及医师能力培训系统等。

科大讯飞也在近期重兵布局医疗,其在国际医学影像领域的权威测评LUNA上获得平均召回率92.3%的检测效果,获得第一名。

国外巨头处于产品研发阶段。

谷歌旗下公司DeepMind从2016年起与莫菲尔德眼科医院开展合作,以机器学习来判读影像中的眼睛病变,以期能快速诊断出糖尿病视网膜病变、老年性黄斑病变等常见的眼部病变。

2017年初,IBM也开始发力进军眼部医学诊断,目标是青光眼。

IBM研究院的机器在视杯及视盘的检测上,达到了95%的准确率,并且会向疑似得了眼疾的患者建议做二度检查。

表5:

国内外巨头智能影像诊断业务梳理

国内创业型公司多处于早期融资阶段。

从公司的发展路径看,医疗影像智能诊断的公司大致可以分为几类:

1>在图像识别方面具备先进水平,进军医疗行业的公司,如商汤科技、依图科技;2>以人工智能技术,提供影像分析与诊断服务,其中以DeepCare、推想科技、图玛深维、雅森科技等为代表,且一般成立时间较短;3>原先提供医疗影像云服务,而后将服务延伸到智能诊断领域,其中以汇医慧影、医众影像、医渡云为代表,成立时间一般为二到三年。

表6:

创业公司业务与融资情况

部分医疗信息化公司参与智能影像诊断产品研发。

医疗信息化行业走向智能化,传统医疗信息化的目的在于服务医院和医生,提升管理和业务开展效率,新一代医疗信息化行业将以辅助医院管理者与医生决策为发展方向,智能化程度进一步提升。

在此背景下,东华软件、东软集团、卫宁健康等纷纷在2017年发布人工智能产品,向智能化迈进。

其中,东软集团在东软医疗影像云中插入智能影像分析工具,卫宁健康计划将人工智能骨龄检测等技术直接嵌入到PACS系统中。

四、从产业链上下游看数据与场景等核心商业要素

医疗影像智能诊断不仅需要医疗影像数据,更需要经过专业人员标注过的医疗影像数据。

基于此,从事医疗影像智能诊断的厂商通过资源获取已标注的数据的能力极为重要。

医疗影像数据产生于医院和第三方影像中心,短暂存储于医疗设备而长期存储于PACS系统中,而标注医疗影像数据需要与专业的医务人员合作。

影像科医生在日常读片过程中并不会进行病灶标注,这使得这些厂商需要花费较大的成本邀请专业的影像科医生在工作之余进行标注。

与上下游的关系及合作模式、或者产业链一体化,成为医疗影像智能诊断的厂商的核心竞争力之一。

大型医院、基层医院、第三方影像中心均有可能是医学影像智能诊断的上游“脱敏数据资源方”,而各类医疗机构、医疗设备、PACS系统,也有可能是医疗影像智能诊断的下游“产品购买方或合作方”。

从而与上下游的关系以及合作模式成为医疗影像智能诊断的厂商的核心竞争力之一。

图10:

医学影像产业链情况

1、数据获取:

与医疗机构合作有助于打磨产品

业内厂商数据获取方式包括跟大医院合作、跟基层医院合作、与科研机构合作、与第三方影像中心合作以及通过云PACS系统间接获取授权脱敏数据。

1>跟大医院合作:

我国绝大多数的医疗影像数据来自于三甲医院等大医院。

医疗影像智能诊断AI公司与大医院合作,一方面有利于得到大量的脱敏的数据和行业专家的标注数据,另一方面收获了产品打磨的场景。

在某个病种上具备优势的医院,往往具备一定量的数据资源,打磨出细分领域识别度较高的产品。

我们看到,智能影像公司官网上的合作医院被视为彰显自身实力的背书。

表7:

不同创业公司选择大医院等数据资源方合作

2>与基层医院合作:

与大医院不同,基层医院的治疗水平,患者数量,数据资源有限,对智能阅片具备强需求。

部分公司通过远程医疗向基层医院提供“帮忙阅片”的服务,从而在医生和患者的允许下获取脱敏影像数据,并通过自己组建的医疗团队,对数据进行标注,在此进出上进行AI模型的训练。

代表企业包括:

万里云等。

根据万东医疗2016年年报,万里云公司完成10家远程影像诊断中心的建设,成功签约1000家医院用户,实现天均2000名患者的远程阅片诊断,业务范围覆盖全国基层医院、民营医院等。

以及其他自建远程影像诊疗系统,从而拓展人工智能阅片的企业,如锐达影像、汇影医疗等。

图11:

YAPACS远程专家影像诊断系统

3>其他类型的合作:

1>部分高校处于科研目的具备一定量的脱敏数据,这些数据的获取成本往往不高,部分创业公司选择与高校合作;2>随着第三方影像中心的逐步建立,部分AI企业也可选择自建或与其合作,部分第三方影像中心也将业务向智能读片延伸;3>PACS系统从院内向云端发展。

近年来,区域性PACS云平台的建立成为趋势。

云PACS能降低储存成本、实现快速调用传输、支持数据共享与应用开发。

相关企业通过拓展云PACS业务或者与其合作,获取AI+医疗影像行业的参与机会,相关厂商包括:

杭州联众、心医国际、海纳医信。

综上,从数据的角度,大医院具备优势科室与一定量的已标注数据,与大医院合作有助于在大医院的优势学科训练出优质产品,但对于小众病种,需要跟很多家医疗机构合作才能训练出好的模型。

而与基层医院进行远程阅片合作的优势在于可以获取源源不断的数据资源,但需要专门的团队对影片进行标准。

而随着我国第三方影像中心逐步建立和崛起,与第三方影像中心合作也将成为不错的数据资源获取方式。

2、变现模式与场景:

与上下游厂商合作有利于业务拓展

产品在变现之前需要“持证上岗”。

人工智能产品在CFDA中没有申报项目录:

1>智能医学影像产品还是作为三类医疗器械向CFDA进行认证申请。

CFDA的审批流程较为复杂,需要首先同国家指定的三甲医院合作进行临床测试,并同做临床试验的每一个病人签订合同,向国家专业机构做检测和报备,最后才能获得CFDA认证,这其中的时间成本、技术水平等因素均构成了“高门槛”。

2>部分软件模块作为PACS系统的智能阅片插件,提供辅助临床的工作,有跳过CFDA认证步骤的可能。

图12:

CFDA认证流程

由于行业处于发展初期,变现模式处于探索阶段,我们认为,行业潜在的变现方式包括:

作为单独的软件模块向医疗机构销售、与PACS等系统集成向医疗机构销售;与CT、X光机等设备合作形成软硬件一体化解决方案向医疗机构销售;通过远程医疗等方式服务基层医疗机构;通过互联网医疗等方式直接服务于患者。

表7:

AI+医疗影像的商业变现模式汇总与分析

目前基本成型的AI+医学影像产品大多正处于医院试用阶段,该领域公司基本没有实现盈利。

未来产品通过CFDA检测后,业务模式可进一步向产业链上游和下游进行拓展。

从变现对象看,基层医院因为治疗水平,医疗资源缺乏,付费动力最强;而大医院虽然医疗资源丰富,但由于门诊住院量高,具备通过智能化应用提升工作效率的需求。

在此背景下,基层医院具备按次付费的需求基础,而大医院更容易接受软件服务费作为付费形式。

随着第三方影像中心的崛起,将也会对智能影像诊断产生需求。

图13:

AI+医学影像产品在下游的变现方式

五、相关投资标的

表8:

相关投资标的汇总

风险提示

行业数据整合进度不及预期。

AI+医疗影像的产品打磨的核心是数据,如果数据整合与共享机制进展进度不及预期,则行业发展进度受到影响。

智能化技术应用低于预期。

从产品到应用,要经过CFDA认证,同时也要经过医疗机构与医生的认可,如果技术应用进度低于预期,则行业发展进度受到影响。