土地增值税清算考试(文件部分).doc

《土地增值税清算考试(文件部分).doc》由会员分享,可在线阅读,更多相关《土地增值税清算考试(文件部分).doc(33页珍藏版)》请在冰豆网上搜索。

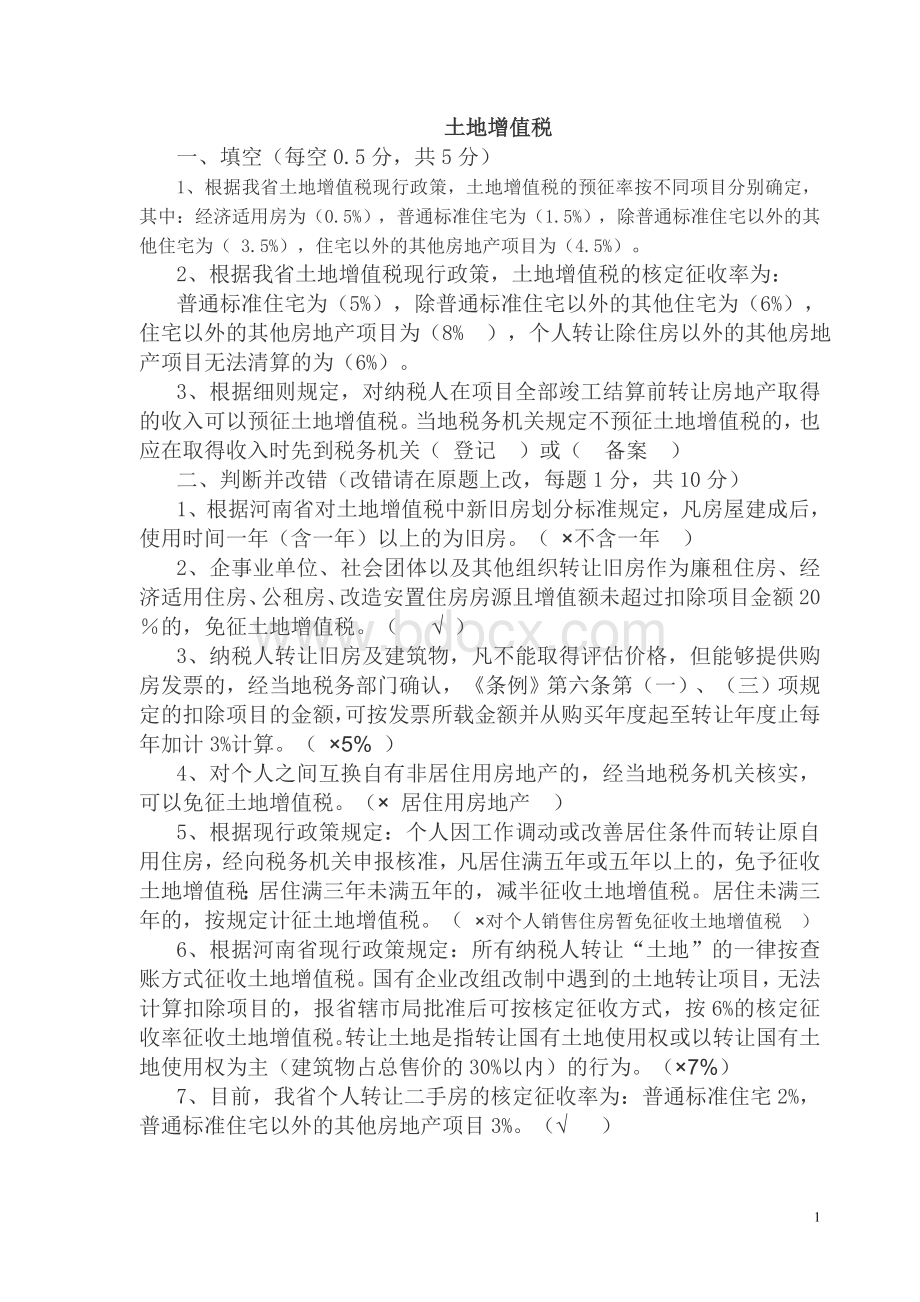

土地增值税

一、填空(每空0.5分,共5分)

1、根据我省土地增值税现行政策,土地增值税的预征率按不同项目分别确定,其中:

经济适用房为(0.5%),普通标准住宅为(1.5%),除普通标准住宅以外的其他住宅为(3.5%),住宅以外的其他房地产项目为(4.5%)。

2、根据我省土地增值税现行政策,土地增值税的核定征收率为:

普通标准住宅为(5%),除普通标准住宅以外的其他住宅为(6%),住宅以外的其他房地产项目为(8%),个人转让除住房以外的其他房地产项目无法清算的为(6%)。

3、根据细则规定,对纳税人在项目全部竣工结算前转让房地产取得的收入可以预征土地增值税。

当地税务机关规定不预征土地增值税的,也应在取得收入时先到税务机关(登记)或(备案)

二、判断并改错(改错请在原题上改,每题1分,共10分)

1、根据河南省对土地增值税中新旧房划分标准规定,凡房屋建成后,使用时间一年(含一年)以上的为旧房。

(×不含一年)

2、企事业单位、社会团体以及其他组织转让旧房作为廉租住房、经济适用住房、公租房、改造安置住房房源且增值额未超过扣除项目金额20%的,免征土地增值税。

(√)

3、纳税人转让旧房及建筑物,凡不能取得评估价格,但能够提供购房发票的,经当地税务部门确认,《条例》第六条第

(一)、(三)项规定的扣除项目的金额,可按发票所载金额并从购买年度起至转让年度止每年加计3%计算。

(×5%)

4、对个人之间互换自有非居住用房地产的,经当地税务机关核实,可以免征土地增值税。

(×居住用房地产)

5、根据现行政策规定:

个人因工作调动或改善居住条件而转让原自用住房,经向税务机关申报核准,凡居住满五年或五年以上的,免予征收土地增值税;居住满三年未满五年的,减半征收土地增值税。

居住未满三年的,按规定计征土地增值税。

(×对个人销售住房暂免征收土地增值税)

6、根据河南省现行政策规定:

所有纳税人转让“土地”的一律按查账方式征收土地增值税。

国有企业改组改制中遇到的土地转让项目,无法计算扣除项目的,报省辖市局批准后可按核定征收方式,按6%的核定征收率征收土地增值税。

转让土地是指转让国有土地使用权或以转让国有土地使用权为主(建筑物占总售价的30%以内)的行为。

(×7%)

7、目前,我省个人转让二手房的核定征收率为:

普通标准住宅2%,普通标准住宅以外的其他房地产项目3%。

(√)

8、河南省土地增值税政策规定:

房地产开发企业对购房者随房屋一并购买的地下室、车库,在预征收土地增值税时,采用随房确定的原则:

即销售房屋为普通标准住宅的,地下室、车库按照普通标准住宅确定;销售房屋为非普通标准住宅或其他房地产项目的,地下室、车库按照非普通标准住宅或其他房地产项目确定。

待清算时,应将地下室、车库收入并入除住宅以外的其他房地产项目。

(√)

9、对冠名“河南XX税务师事务所”的,在河南省境内可跨地区办理土地增值税清算鉴证业务。

(√)

10、土地增值税纳税人选择定期申报方式的,应向纳税所在地的地方税务机关备案。

定期申报方式确定后,一年之内不得变更。

(√)

三、单项选择题

1.下列各项中,不属于我国土地增值税纳税义务人的是()。

A.销售自建商品房的房地产开发公司B.出租闲置房产的事业单位

C.转让土地使用权的外商投资企业D.转让普通住房的李某

【答案】B【解析】选项B:

房地产的出租,出租人虽取得了收入,但没有发生房产产权、土地使用权的转让,不属于土地增值税的征税范围。

因此,出租闲置房产的事业单位不属于我国土地增值税的纳税义务人。

2.下列各项中,应当征收土地增值税的是()。

A.房地产的评估增值B.个人之间互换自有居住用房,经当地机关核实

C.兼并企业从被兼并企业取得的房地产

D.一方出地,一方出资金,双方合作建房,建成后转让的

【答案】D【解析】选项A:

房地产的评估增值,房地产虽然有增值,但其既没有发生房地产权属的转移,房地产的产权人也未取得收入,所以不属于土地增值税的征税范围,不征收土地增值税;选项B:

个人之间互换自有居住用房,经当地税务机关核实,可免征土地增值税;选项C:

在企业兼并中,对被兼并企业将房地产转让到兼并企业中的,暂免征收土地增值税。

3.下列各项中,属于土地增值税征税范围的是()。

A.继承人依法继承的房地产B.尚在抵押期间的房地产

C.出让国有土地使用权D.转让投资、联营的房地产

【答案】D【解析】选项A:

房地产的继承,虽然发生了房地产权属变更,但被继承人并没有因为权属变更而取得任何收入,因此不属于土地增值税的征税范围;选项B:

尚在抵押期间的房地产,未发生权属的改变,不属于土地增值税的征税范围;选项C:

国有土地使用权出让,是“国家”以土地所有者的身份将土地使用权在一定年限内让与土地使用者,并由土地使用者向“国家”支付土地使用权出让金的行为,它不属于土地增值税的征税范围。

4.房地产开发企业在确定土地增值税的扣除项目时,下列税费中,允许作为“与转让房地产项目有关的税金”项目扣除的是()。

A.教育费附加B.房产税C.城镇土地使用税D.印花税

【答案】A【解析】首先,房地产开发企业转让房地产时缴纳的印花税已经列入管理费用中,不能再单独扣除,所以不能选择D选项;其次,计算土地增值税可扣除的与转让房地产项目有关的税金不包括房产税和城镇土地使用税,所以不能选择BC选项。

5.根据土地增值税的有关规定,以下不属于房地产开发成本扣除项目的是()。

A.取得土地使用权所支付的地价款B.支付的耕地占用税

C.发生的“三通一平”支出D.公共配套设施费

【答案】A【解析】选项A:

取得土地使用权所支付的地价款,属于取得土地使用权所支付的金额,不属于房地产开发成本。

6.某市房地产开发企业开发一栋写字楼并全部出售,取得销售收入100000万元。

开发此栋写字楼支付地价款和相关的过户手续费2000万元,发生土地拆迁补偿费300万元、“三通一平”费400万元、建筑安装工程费500万元,与该写字楼相关的销售费用800万元,管理费用1200万元,财务费用500万元。

则该房地产开发企业在计算土地增值税时,允许扣除的房地产开发成本为()万元。

A.700B.1200C.2700D.3200

【答案】B允许扣除的房地产开发成本=300+400+500=1200(万元)。

7.某市房地产开发企业销售其新建的写字楼一幢,签订销售合同,取得销售收入8000万元。

开发该写字楼有关支出为:

为取得土地使用权所支付的地价款及相关税费为1200万元;房地产开发成本1800万元,其中含利息支出300万元;计入财务费用中的利息支出为100万元,其中超过国家规定上浮幅度的利息金额为20万元,利息支出均能够按转让房地产项目分摊,并均能提供金融机构的贷款证明;该省政府规定,能提供贷款证明并能按转让房地产项目计算分摊利息支出的,其他房地产开发费用计算扣除比例为4%。

则该房地产开发企业在计算土地增值税时,允许扣除的房地产开发费用为()万元。

A.200B.488C.500D.508

【答案】B【解析】土地增值税清算时,已计入房地产开发成本的利息支出,应调整至财务费用中计算扣除。

本题中超过国家规定上浮幅度的20万元利息支出不得扣除。

允许扣除的房地产开发费用=(300+100-20)+(1200+1800-300)×4%=488(万元)。

8.某市房地产开发公司2011年销售其新开发的办公楼一幢,签订销售合同,取得销售收入10000万元,已知为开发该办公楼取得土地使用权所支付的金额及房地产开发成本合计为4800万元,该公司不能按房地产项目计算分摊银行借款利息。

已知当地省政府规定,纳税人不能按转让房地产项目计算分摊利息支出或不能提供金融机构贷款证明的,计征土地增值税时房地产开发费用扣除比例为8%。

该公司销售办公楼应缴纳的土地增值税为()万元。

A.990.3B.991.8C.1419.7D.1417.45

【答案】B【解析】

(1)应扣除的取得土地使用权所支付的金额及房地产开发成本合计为4800万元;

(2)应扣除的房地产开发费用=4800×8%=384(万元);(3)应扣除的与转让房地产有关的税金=10000×5%×(1+7%+3%)=550(万元),房地产开发企业转让房地产时缴纳的印花税列入管理费用(属于房地产开发费用的项目),因此不单独作为税金扣除;(4)其他扣除项目金额=4800×20%=960(万元);(5)扣除项目金额合计=4800+384+550+960=6694(万元);(6)增值额=10000-6694=3306(万元);(7)增值率=3306÷6694×100%=49.39%,适用30%税率;(8)该公司应缴纳的土地增值税=3306×30%=991.8(万元)。

9.某房地产开发企业销售一栋新建的写字楼,签订销售合同,取得销售收入9900万元,与该写字楼相关的土地使用权支付金额为1000万元,发生开发成本2600万元;销售费用600万元,管理费用400万元,利息支出300万元(含超过贷款期限的利息30万元,加罚的利息10万元),利息支出能够合理分摊并能提供金融机构贷款证明;该省政府规定,其他房地产开发费用计算扣除比例为5%。

则房地产开发企业在计算该写字楼应纳土地增值税时,允许扣除的房地产开发费用金额为()万元。

A.1260B.180C.440D.480

【答案】C【解析】对于超过贷款期限的利息部分和加罚的利息不允许扣除,允许扣除的房地产开发费用=(300-30-10)+(1000+2600)×5%=440(万元)。

10.位于市区的某工业企业转让一幢10年前购置的厂房,签订转让合同,取得收入300万元;该厂房购置原价为180万元,另支付相关税费5万元,已提折旧90万元。

经房地产评估机构评估,该厂房的重置成本价为320万元,成新度折扣率为七成。

则该企业转让厂房应缴纳土地增值税()万元。

A.0B.22.8C.20.78D.20.82

【答案】C【解析】

(1)评估价格=320×70%=224(万元);

(2)允许扣除的税金=(300-180)×5%×(1+7%+3%)+300×0.5‰=6.6+0.15=6.75(万元);(3)扣除项目金额合计=224+6.75=230.75(万元);(4)增值额=300-230.75=69.25(万元):

(5)增值率=69.25÷230.75×100%=30.01%,适用税率30%;(6)应纳土地增值税=69.25×30%=20.78(万元)。

11.某生产企业2011年转让一幢委托建筑公司新建的办公楼,签订产权转移书据,取得转让收入8000万元,取得与该办公楼相关的土地使用权所支付的金额为1200万元,开发成本为2500万元,企业未按转让房地产项目计算分摊利息支出,转让过程中缴纳相关税金共444万元(其中含印花税4万元)。

当地省政府规定,计征土地增值税时房地产开发费用扣除比例为8%。

该企业转让办公楼应缴纳土地增值税()万元。

A.869B.870.8C.1202D.1203.8

【答案】C【解析】

(1)扣除项目金额合计=1200+2500+(1200+2500)×8%+444=4440(万元);

(2)增值额=8000-4440=3560(万元);(3)增值额与扣除项目金额之比=3560÷4440×100%=80.18%,适用税率40%、速算扣除系数5%;(4)应纳土地增值税=3560×40%-4440×5%=1424-222=1202(万元)。

12.位于市区的某工业企业转让5年前购入的一块未开发的土地使用权,签订土地使用