财务管理考试重点1_精品文档.doc

《财务管理考试重点1_精品文档.doc》由会员分享,可在线阅读,更多相关《财务管理考试重点1_精品文档.doc(16页珍藏版)》请在冰豆网上搜索。

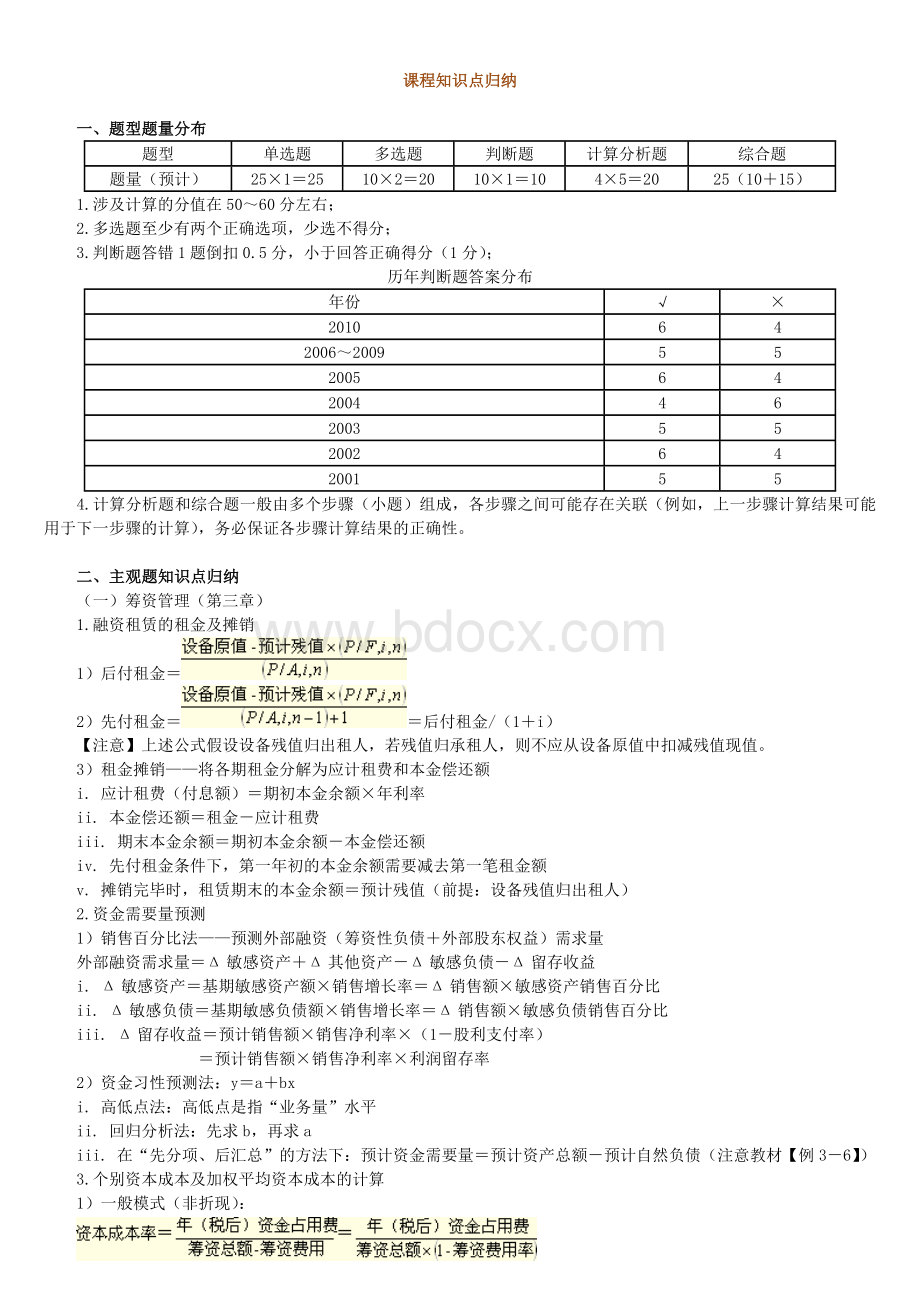

课程知识点归纳

一、题型题量分布

题型

单选题

多选题

判断题

计算分析题

综合题

题量(预计)

25×1=25

10×2=20

10×1=10

4×5=20

25(10+15)

1.涉及计算的分值在50~60分左右;

2.多选题至少有两个正确选项,少选不得分;

3.判断题答错1题倒扣0.5分,小于回答正确得分(1分);

历年判断题答案分布

年份

√

×

2010

6

4

2006~2009

5

5

2005

6

4

2004

4

6

2003

5

5

2002

6

4

2001

5

5

4.计算分析题和综合题一般由多个步骤(小题)组成,各步骤之间可能存在关联(例如,上一步骤计算结果可能用于下一步骤的计算),务必保证各步骤计算结果的正确性。

二、主观题知识点归纳

(一)筹资管理(第三章)

1.融资租赁的租金及摊销

1)后付租金=

2)先付租金==后付租金/(1+i)

【注意】上述公式假设设备残值归出租人,若残值归承租人,则不应从设备原值中扣减残值现值。

3)租金摊销——将各期租金分解为应计租费和本金偿还额

i.应计租费(付息额)=期初本金余额×年利率

ii.本金偿还额=租金-应计租费

iii.期末本金余额=期初本金余额-本金偿还额

iv.先付租金条件下,第一年初的本金余额需要减去第一笔租金额

v.摊销完毕时,租赁期末的本金余额=预计残值(前提:

设备残值归出租人)

2.资金需要量预测

1)销售百分比法——预测外部融资(筹资性负债+外部股东权益)需求量

外部融资需求量=Δ敏感资产+Δ其他资产-Δ敏感负债-Δ留存收益

i.Δ敏感资产=基期敏感资产额×销售增长率=Δ销售额×敏感资产销售百分比

ii.Δ敏感负债=基期敏感负债额×销售增长率=Δ销售额×敏感负债销售百分比

iii.Δ留存收益=预计销售额×销售净利率×(1-股利支付率)

=预计销售额×销售净利率×利润留存率

2)资金习性预测法:

y=a+bx

i.高低点法:

高低点是指“业务量”水平

ii.回归分析法:

先求b,再求a

iii.在“先分项、后汇总”的方法下:

预计资金需要量=预计资产总额-预计自然负债(注意教材【例3-6】)

3.个别资本成本及加权平均资本成本的计算

1)一般模式(非折现):

2)折现模式

i.令:

筹资净额现值-未来资本清偿额(税后现金流出额)现值=0,求折现率,计算方法与内部收益率(IRR)计算的“逐次测试法”相同;

ii.租赁资本成本只能采用折现模式:

根据前述租金计算公式求折现率;

3)加权平均资本成本计算:

个别资本成本以其在资本总额中所占的比重为权数的加权平均数(账面价值权数、市场价值权数、目标价值权数)。

4.杠杆系数及其应用

1)定义公式:

两个变动率的比值,表明某一因素(分母)发生变动时,引起另一相关因素(分子)的变动幅度的倍数;

2)计算公式:

边际贡献、息税前利润、税前利润两两相除。

5.最优资本结构决策

1)每股收益无差别点

i.

ii.两个筹资方案如果发行在外的股数不同(利息费用也将不同),则会存在每股收益无差别点,计算公式为:

每股收益无差别点=

iii.决策规则:

息税前利润越大,越适合增加债务(或:

减少股数)。

2)平均资本成本比较法:

选择加权平均资本成本最低的方案

3)公司价值分析法

i.最优资本结构:

加权平均资本成本最低,同时公司价值最大

ii.公司市场总价值=权益资本的市场价值+债务资本的市场价值

权益资本的市场价值(净利润的永续年金现值)=

债务市场价值=债务账面价值

iii.平均资本成本

(二)投资管理

1.财务可行性要素的估算——投入类要素为重点

1)项目总投资及其构成

2)建设投资的构成及其估算

i.进口设备购置费=到岸价+进口关税+国内运杂费

=(离岸价+国际运费+国际运输保险费)+进口关税+国内运杂费

【技巧】以离岸价为基础,其后的每一项都按前面各项合计数的一定比例估算

ii.固定资产原值(折旧计算基数)=形成固定资产的费用+建设期资本化利息+预备费

3)流动资金投资的估算

i.流动资金需用额=流动资产-流动负债

ii.某年流动资金投资额=本年流动资金需用额-上年流动资金需用额

iii.终结点一次回收的流动资金投资额=∑运营期内各年垫支的流动资金投资额

=运营期内最后一期的流动资金需用数

4)经营成本的估算

i.性质:

付现经营成本(不包括:

折旧与摊销、财务费用)

ii.经营成本=不包括财务费用的总成本费用-折旧及摊销额

=外购原材料、燃料和动力费+工资及福利费+修理费+其他费用

5)营业税金及附加=应交营业税+应交消费税+城市维护建设税+教育费附加

i.城建税及教育费附加=(应交营业税+应交消费税+应交增值税)×(城市维护建设税税率+教育费附加率)

ii.应交增值税=(营业收入-外购原材料、燃料和动力费)×增值税率

2.运营期现金净流量的估算

1)息税前利润=营业收入-不包括财务费用的总成本费用-营业税金及附加

=营业收入-经营成本-折旧-摊销-营业税金及附加

2)调整所得税=息税前利润×适用的企业所得税税率

3)除终结点外,不考虑维持运营投资、流动资金投资时,运营期现金净流量为:

税前经营净现金流量=营业收入-经营成本-营业税金及附加

=息税前利润+折旧+摊销

税后经营净现金流量=营业收入-经营成本-营业税金及附加-所得税

4)终结点净现金流量=该年经营净现金流量+回收额

3.投资项目财务可行性评价指标的测算

1)净现值

i.∑计算期内各年净现金流量的现值;

ii.计算期内各年净现金流入量现值-计算期内各年净现金流出量现值

2)净现值率:

净现值/∑原始投资现值

3)内部收益率

i.插值法:

已知现值(一次性原始投资额)、年金(运营期内各年相等的净现金流量)、期数(计算期),求折现率;

ii.逐次测试法:

一般方法

4)回收期

i.公式法(简化方法)

不包括建设期的投资回收期=

包括建设期的回收期=不包括建设期的投资回收期+建设期

ii.列表法(一般方法):

确定使∑NCFt=0的时点

先计算“包括建设期的回收期”,再计算“不包括建设期的回收期”。

5)总投资收益率:

分母为项目总投资(原始投资+建设期资本化利息)

4.互斥项目投资决策的主要方法

1)计算期相同

i.原始投资相同:

净现值、净现值率

ii.原始投资不同:

差额内部收益率

差额内部收益率:

使两个方案的ΔNPV=0的折现率,也就是使两个方案的净现值相等的折现率;计算方法与内部收益率相同,只是依据△NCFt

2)计算期不同

i.年等额净回收额法:

年等额净回收额(年金)=净现值/年金现值系数

ii.计算期统一法:

方案重复法(计算期最小公倍数法):

将各方案计算期的最小公倍数作为比较方案的计算期,比较最小公倍数寿命期内的调整净现值。

最短计算期法(最短寿命期法):

先计算各方案的等额年回收额(年金),再按照最短的计算期来计算调整净现值(年金现值),并进行比较决策。

3)固定资产更新改造决策——差额内部收益率法

△NCFt的确定与单纯固定资产投资项目NCFt的确定方法相同,注意:

i.计算期按旧资产预计尚可使用年限确定;

ii.旧资产变现损失抵税额=(折余价值-变价净收入)×所得税率,通常作为计算期第一年末的现金流量(建设期=0);

iii.计算差量折旧额时,旧资产以当前变价净收入作为折旧计算基数。

4)购买或经营租赁固定资产的决策

i.差额投资内部收益率法(购买方案NCFt-经营租赁方案NCFt):

△NCF0=-设备购置价款

△NCF1~(n-1)=租金×(1-所得税率)+折旧×税率

△NCFn=租金×(1-所得税率)+折旧×税率+设备净残值

ii.折现总费用(净现金流出现值合计)比较法——只考虑购买/租赁方案有差别的付现费用

购买方案折现总费用=设备购置成本-折旧抵税额现值合计-资产余值现值

经营租赁方案折现总费用=税后租金现值合计

(三)营运资金管理

1.现金最佳持有量——随机模型

1)最低控制线L(现金余额下限):

主观确定;

2)回归线:

i.为回归线与最低控制线(下限)之间的距离;

ii.当现金余额超出上下限时,通过有价证券交易,使现金余额回到回归线。

3)最高控制线H(现金余额上限):

最高控制线与回归线之间的距离,是回归线与最低控制线之间距离的2倍。

2.应收账款信用政策分析

1)收益(边际贡献)=销售量×(单价-单位变动成本)=销售量×单位边际贡献

=销售额×(1-变动成本率)=销售额×边际贡献率

2)信用成本=机会成本+管理成本+坏账成本+现金折扣

i.应收账款机会成本=应收账款占用资金×资本成本率

=应收账款平均余额×变动成本率×资本成本率

=日赊销额×信用期或平均收现期×变动成本率×资本成本率

=年赊销额÷应收账款周转率×变动成本率×资本成本率

ii.存货机会成本=平均存货量×每件存货变动成本×资本成本率

iii.管理成本(收账费用):

通常在题目中给定

iv.坏账损失:

通常按照年赊销额的一定比例估算

v.现金折扣=年赊销额×享受现金折扣的货款比重×现金折扣率

3)税前损益=收益(边际贡献)-信用成本合计

3.应收账款账户余额模式:

编制收款比例表(与编制现金预算时,估计“预计经营现金收入”的方法相同)

4.存货经济订货量模型以及保险储备

1)经济订货量相关成本

=变动储存成本+变动订货成本

=

2)令:

变动储存成本=变动订货成本,得:

3)最佳订货次数=年需要量÷经济订货批量

4)与订货批量有关的相关成本最小值

=

=经济订货量×每期单位存货持有费率

5)再订货点=预计交货期内的需求+保险储备=平均每日需要量×交货期+保险储备

6)最佳保险储备:

使缺货损失和保险储备的持有成本之和达到最低。

i.决策程序:

从保险储备量=0开始,按照各种可能的需求量的差额递增

ii.平均缺货数量=∑各种可能的缺货量×概率

可能的缺货量=高于再订货点的需求量-再订货点

iii.缺货损失=平均缺货数量×单位缺货损失×每年订货次数

iv.保险储备的持有成本=保险储备量×每期单位存货持有费率

5.放弃现金折扣的信用决策:

教材175页【例5-15】

(四)收益与分配管理

1.销售预测

1)移动平均法:

移动算术平均数-预测前期预测销售量。

2)指数平滑法:

预测前期的实际销售量与预测前期的预测销售量的加权平均数,平滑指数为预测前期实际销售量的权数。

2.销售定价管理

1)以成本为基础

i.目标利润法:

目标售