财务分析实验报告书文Word格式.docx

《财务分析实验报告书文Word格式.docx》由会员分享,可在线阅读,更多相关《财务分析实验报告书文Word格式.docx(23页珍藏版)》请在冰豆网上搜索。

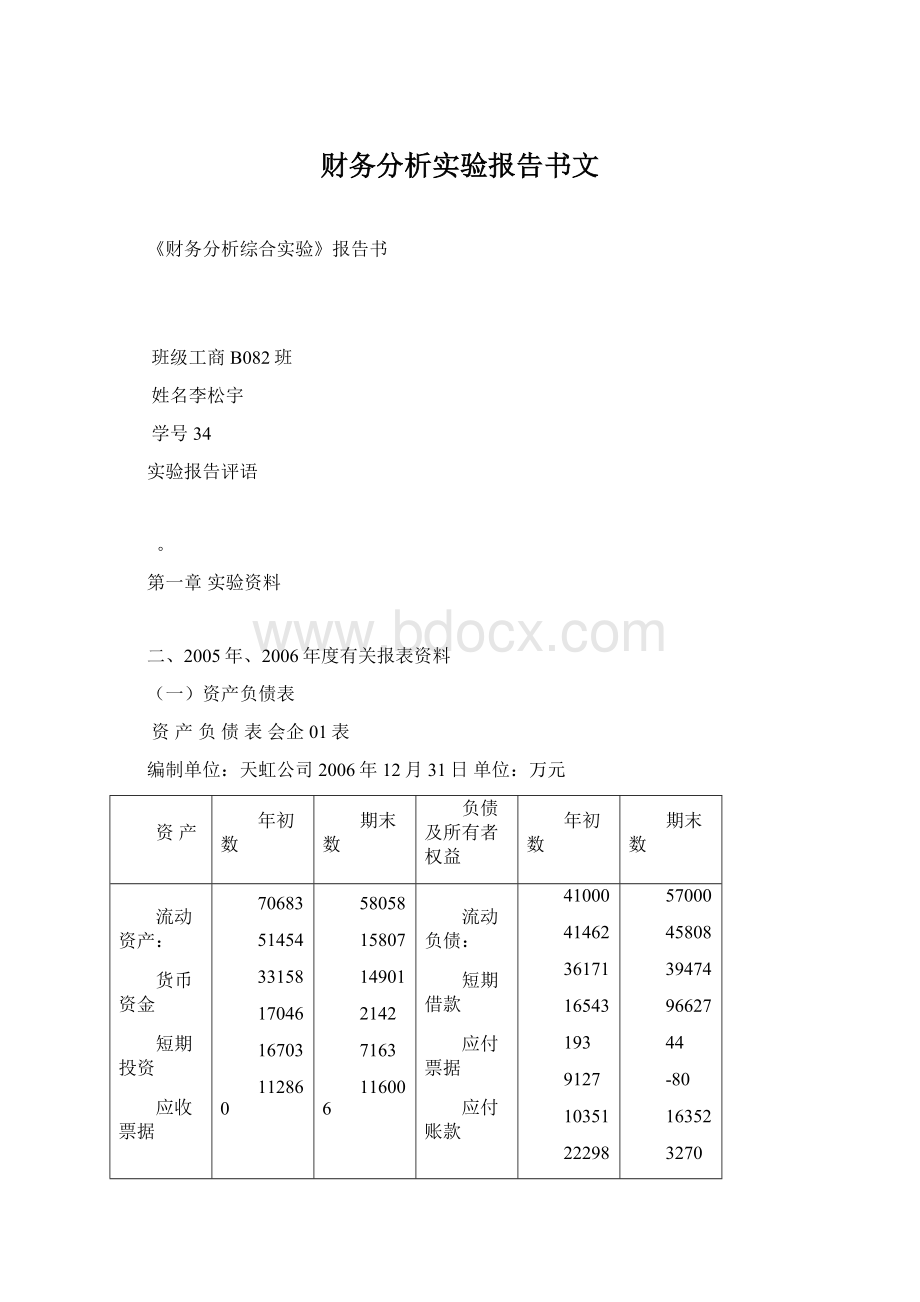

130839

395111

786

40429

567165

58058

15807

14901

2142

7163

116006

51

356358

154218

426850

48710

629778

流动负债:

短期借款

应付票据

应付账款

预收账款

应付福利费

应付利息

应交税金

应付股利

其他应付款

预提费用

预计负债

一年内到期的长期负债

其他流动负债

流动负债合计

长期负债:

长期借款

应付债券

长期应付款

专项应付款

其他长期负债

长期负债合计

递延税款贷项

负债合计

所有者权益

实收资本

资本公积

盈余公积

未分配利润

所有者权益合计

41000

41462

36171

16543

193

9127

10351

22298

1545

16000

194690

47000

1684

2851

51535

246225

148655

311351

65565

97300

622868

57000

45808

39474

96627

44

-80

16352

3270

258495

67000

325495

81799

118836

660641

资产总计

869093

9986136

负债及所有者权益总计

986136

(二)利润表

利润表会企02表

天虹公司2005年、2006年单位:

项目

2005年

2006年

一、主营业务收入

724502

788863

减:

主营业务成本

631304

687108

主营业务税金及附加

4196

4579

二、主营业务利润

加:

其他业务利润

营业费用

3872

3154

管理费用

5769

6050

财务费用

2490

2811

三、营业利润

76913

87947

投资收益

42

2786

补贴收入

营业外收入

455

958

营业外支出

38

10063

四、利润总额

77330

78842

所得税

10259

25977

五、净利润

67071

52865

(三)现金流量表

现金流量表会企03表

天虹公司2006年度单位:

行次

金额

补充资料

一、经营活动产生的现金流量

1.将净利润调节为经营活动现金流量

销售商品、提供劳务收到的现金

1

710490

净利润

57

收到的税费返还

2

加:

计提的资产减值准备

58

2316

收到的其他与经营活动有关的现金

8

921

固定资产折旧

59

22602

现金流入小计

9

711411

无形资产摊销

60

购买商品、接受劳务支付的现金

10

514140

长期待摊费用摊销

61

支付给职工以及为职工支付的现金

12

22043

待摊费用减少(减:

增加)

64

-27

支付的各种税费

13

84078

预提费用增加(减:

减少)

65

-9127

支付的其他与经营活动有关的现金

18

19220

处置固定资产、无形资产和其他长期资产的损失(减:

收益)

66

现金流出小计

20

639481

固定资产报废损失

67

经营活动产生的现金流量净额

21

71930

68

二、投资活动产生的现金流量

投资损失(减:

69

-2786

收回投资所收到的现金

22

递延税款贷项(减:

借项)

70

取得投资收益所收到的现金

23

997

存货的减少(减:

71

-3146

处置固定资产、无形资产和其他长期资产而收到的现金净额

25

53

经营性应收项目的减少

(减:

72

3476

收到的其他与投资活动有关的现金

28

738

经营性应付项目的增加(减:

73

2936

29

1788

其他

74

购建固定资产、无形资产和其他长期资产所支付的现金

30

73038

75

投资支付的现金

31

4332

2.不涉及现金收支的投资和筹资活动

支付的其他与投资活动有关的现金

35

债务转为资本

76

36

77371

一年内到期的可转换债券

77

投资活动产生的现金流量净额

37

-75583

融资租入的固定资产

78

三、筹资活动产生的现金流量

3.现金及现金等价物增加情况:

吸收投资所收到的现金

现金的期末余额

79

取得借款所收到的现金

40

91000

现金的期初余额

80

收到的其他与筹资活动有关的现金

43

现金等价物的期末余额

81

现金等价物的期初余额

82

偿还债务所支付的现金

45

71000

现金及现金等价物净增加额

83

-12625

分配股利、利润和偿付利息所支付的现金

46

25845

支付的其他与筹资活动有关的现金

52

3127

现金流出小计

99972

筹资活动产生的现金流量净额

54

-8972

四、汇率变动对现金的影响

55

五、现金及现金等价物净增加额

56

初期现金及现金等价物余额

六、期末现金及现金等价物余额

第二章财务分析实验报告

一、偿债能力分析

(一)计算完成下表中的各项指标

表5

天虹公司偿债能力分析

2005年至2006年单位:

万元

2006年

流动资产

流动负债

流动比率

155.08%

137.86%

速动资产

189068

240352

速动比率

97.11%

92.98%

长期负债

营运资金

107258

97863

长期负债与营运资金的比率

0.48

0.68

税前利润

财务费用

利息保障倍数

32.06

29.05

负债总额

资产总额

资产负债率

0.28

0.33

(二)对该企业的短期偿债能力和长期偿债能力进行评价

1.短期偿债能力:

主要包括流动比率、速动比率。

该公司的流动比率为1.38.这表明天虹公司每有1元的流动负债,就有1.38元的流动资产作为安全保障。

流动比率是衡量企业短期偿债能力的一个重要财务指标,这个比率越高,说明企业偿还流动负债的能力越强,流动负债得到偿还的保障越大。

根据西方经验,流动比率在2左右比较合适,天虹公司2006年流动比率为1.38,较去年的1.55有一定下降,表明偿还风险加大,能力降低。

该公司的速动比率为0.93.通过速动比率来判断企业的短期偿债能力比流动比率更进了一步,它撇开了变现能力较差的存货。

速动比率越高,说明企业短期偿债能力越强。

根据西方经验,速动比率为1比较合适,该公司速动比率为0.93属正常范围但比去年的0.97少有下降,也表明偿还风险加大,能力降低。

2.。

长期期偿债能力:

主要包括利息保障倍数、资产负债率。

该公司的利息保障倍数为29.05,倍数较高,说明企业有能力偿还利息。

该公司的资产负债率为0.33.这表明2006年天虹公司的资产有33%是来源于举债。

资产负债率反映企业偿还债务的综合能力,这个比例越高,企业偿还债务的能力越差,财务风险越大;

反之,偿还债务能力越强。

根据西方经验资产负债率0.5较合适,虽然今年的0.33较去年的0.28略有提高,但结构更加合理。

二、营运能力分析

(一)计算填列以下反映企业营运能力的各项指标

表6

天虹公司营运能力分析指标

营业收入

期初应收账款

37563

期末应收账款

应收账款平均余额

35360.5

24029.5

应收账款周转率

20.47

32.77

应收账款周转天数

17.59

10.99

营业成本

期初存货

63365

期末存货

存货平均余额

88112.5

114433

存货周转率

7.16

6.00

存货周转天数

50.28

年初流动资产

214712

年末流动资产

流动资产平均余额

258320

329143

流动资产周转率

2.80

2.39

流动资产周转天数

128.57

150.63

(二)根据以上计算结果,分析评价企业的营运能力

该表显示,该公司应收账款周转率由2005年的20.47次上升到2006年的32.77次,应收账款周转速度加快,公司可能采取了较为严格的销售政策,虽能加快周转,减少收账费用和坏账损失,但公司可能会失去一部分客户,进而失去市场,减少销售收入,为此,公司应在收益与费用之间进行选择。

存货周转率由2005年的7.16次降低到2006年的6.00次,存货周转速度的减缓,可能是由于公司销售部门工作不力,销售政策和销售方法不当,也可能是由于存货采购过量或存货质量欠佳,滞销积压等引起,对此应引起公司的高度重视。

流动资产周转率降低主要由存货周转减缓所致。

固定资产周转率由2005年的1.51次降低到2006年的1.38次,说明公司在固定资产增加的同时,销售没有同比例增加,固定资产利用效率没有得到充分发挥。

总资产周转率的变动也是如此。

对此,应结合公司的实际情况做进一步分析评价。

三、盈利能力分析

(一)计算填列以下反映企业盈利能力的各项指标

表7天虹公司盈利能力分析指标

2004年

2005年

营业毛利

93198

101755

营业毛利率

12.77%

12.75%

营业利润

营业利润率

12.19%

12.17%

利润总额

利息

息税前利润

79820

81653

期初资产总额

750305

期末资产总额

资产平均余额

809699

927614.5

总资产报酬率

8.28%

5.70%

期初净资产

578096

期末净资产

净资产平均余额

600482

641754.5

净资产收益率

11.17%

8.24%

普通股股数

每股收益

2.26

1.78

每股市价

——

25(元)

市盈率

14.04

净资产倍率

1.13

(二)根据以上计算结果,分析评价企业的盈利能力,分析企业股票投资的风险

资产收益率。

天虹公司的资产收益率从2005年的8.28%下降为2006年的5.70%,这一方面是因为该公司资产规模的不断扩大,另一方面则是由于该公司的净利润从2005年的67071万元下降为2006年的52865万元,其中后者也是造成资产收益率下降的主要原因。

也就是说,在通常情况下,公司的投资额越大,其收入相对就越多,利润的绝对数也应当越多,而事实却正好相反,这表明该公司整体资产的利用效率下降了,因此,盈利能力也就降低了。

同时,在实际分析当中,应结合同行业其他企业的资产收益进行分析,看是因为整个行业不景气而导致了资产收益率的降低,还是因为本公司自身经营不善而造成的。

净资产收益率。

天虹公司的净资产收益率也从2005年的11.17%下降为2006年的8.24%,这是由于该公司所有者权益的增长快于净利润的增长所引起的,表明公司利用投资者投入的资本及积累获取净收益的能力下降了。

另外,应该清楚,净资产收益率的下降也表明资产营运的综合效率有所降低;

该指标在股东财富最大化的财务管理目标前提下,也成为整个公司盈利能力指标的核心。

营业毛利率。

天虹公司的毛利率从2005年的12.77%,下降为2006年的12.75%,其中一方面是由于营业收入增长缓慢,另一方面,也是最重要的,是因为公司的营业成本在逐年上涨,而且其增长速度快于营业收入的增长速度。

所以,毛利率的逐年下降,也就是公司的营业成本增长过快,也导致了公司生产经营活动的初始获利空间变小,从而造成了营业利润率和营业净利率也呈逐年下降的趋势。

因此,公司应加强对成本费用的控制管理,只有这样才能增强公司的盈利能力和竞争实力。

每股收益。

天虹公司的每股收益从2005年的2.26元下降为2006年的1.78元,因为该公司2005年至2006年普通股股数并未发生变化,所以每股收益的变化情况与公司的净利润是一致的,都表明其盈利能力在下降。

另外,还应当说明的是,每股收益是股份公司发行在外的普通股每股所取得的利润,它将直接影响到公司能够分给股东的股利的多少以及股票的市场价格;

同时,分配股利的多少还取决于公司的现金流量情况。

市盈率。

天虹公司的市盈率2006年末为14.04,属正常范围之内,具体分析时,还应结合整个股票市场进一步分析。

四、现金流量分析

(一)计算填列下列表格

金额(万元)

净流量(万元)

内部结构(%)

流入结构(%)

流出结构(%)

流入流出比

99.87

0.13

100

88.46

80.40

3.45

13.15

3

78.29

1.11

55.76

2.96

41.28

0.22

94.4

5.6

9.47

0.02

11.32

71.02

25.85

3.13

12.24

0.91

合计

(二)进行流入、流出结构、流入流出比的分析

(一)现金流入结构的分析

现金流量结构分析反映企业现金总流入结构和各项业务活动现金流入结构,即经营活动现金流入、投资活动现金流入以及筹资活动现金流入等在全部现金流入中的比重以及各项业务活动现金流入中具体项目的构成情况。

通过现金流入结构的分析,可以明确企业现金的来源,把握增加现金流入的途径。

天虹公司2006年总现金流入中经营活动的现金流入占88.46%,投资活动的现金流入仅占0.22%,筹资活动的现金流入占11.32%。

所以,该企业当年现金流入主要来自生产经营活动,也有一部分来自筹资活动,而投资活动的现金流入比例很小。

在经营活动现金流入中,重要来源于销售商品、提供劳务收到的现金,占99.87%;

在投资活动有关的现金占41.28%,处置固定资产、无形资产和其他长期资产所收回的现金净额占2.96%,没有收回投资收到的现金,说明该公司投资活动正常;

在筹资活动现金流入中,本年借款收到的现金91000万元,占100%。

二)现金流出结构的分析

现金流出结构也分为总流出结构和三项活动流出的内部结构分析,总流出结构是指三项活动现金流出占现金总流出的百分比,三项活动现金流出的内部结构是指企业各项活动现金流出中所占比例。

它具有反映企业的现金用在哪些方面,从而明确节约现金开支的途径。

天虹公司2006年现金流出中经营活动产生的现金流出占78.29%,投资活动产生的现金流出占9.47%,筹资活动产生的现金流出占12.24%,即企业大部分现金流出为经营活动需要,而投资活动和筹资活动占用较少。

在经营活动现金流出中购买商品、接受劳务支付的现金占80.40,支付的各项税费占13.15%,支付给职工及为3.45%,支付的其他与经营活动有关的现金占3%,经营活动现金流出的结构是合理的;

在筹资活动现金流出中,购建固定资产、无形资产和其他长期资产支付的现金占94.4%,投资支付的现金占5.6%,说明企业正在进行固定资产投资;

在筹资活动现金流出中,偿还债务用了71.02%,分配股利、利润或偿付利息支付的现金占25.85%,支付其他与筹资活动有关的现金只有3.13%。

(三)现金净流量结构的分析

天虹公司现金流量净额为附属,经营活动产生的现金流量净额为71930万元,占总净流量的-569%,投资活动产生的现金流量净额为-75583万元,占总净流量的598%,筹资活动产生的现金流量净额为-8972万元,占总净流量的71%,说明企业经营活动产生的现金流量基本能满足投资需要,但还要有一定的筹资补充。

企业已处于成熟期,并在进行生产结构调整。

(四)现金流入流出比分析

表示企业1元现金流出可换回多少现金流入。

天虹公司经营活动现金流入流出比为1.11,说明每1元现金流出能换回1.11元现金流入,经营活动现金流入流出比数值越大越好;

投资活动现金流入流出比为0.02,表明企业处于扩张时期,企业处于初创期、发展期和生产经营结构调整期此值小,而企业处于衰退期或缺少投资机会时此比值较大;

筹资活动现金流入流出比为0.91,表明企业偿还借款、支付利息、分配股利等大于筹集的资金。

五、杜邦分析

(一)计算填列下列“杜邦分析图”中的有关数字

(二)利用杜邦分析图,进行财务状况的总体评价

杜邦分析图

营业净利率×

总资产周转率

(6.70%)(0.85)

货币资金短期投资存货应收款等

(数字略见资产负债表)

长期投资固定资产无形资产

(数字略见资产负债表)

杜邦分析系统图可以对企业财务状况进行的综合分析,他通过几种主要的财务指标之间的关系,直观、明了地反映企业的财务状况。

从杜邦分析系统可以了解以下财务信息。

⑴从杜邦分析系统可以看出,股东权益报酬是一个综合性极强,最有代表性的财务比率,它是系统的核心。

企业财务管理的重要目标就是实现股东财富的最大化,股东权益报酬率正是反映了股东投入资金的盈利能力,这一比率反映企业的筹资、投资和生产运营等各方面经营活动的效率。

股东的权益报酬率取决企业资产净利率和权益乘数。

资产净利率主要反映企业运用资产进行生产经营活动的效率如何,而权益乘数则主要反映企业的财务杠杆情况,即企业的资本结构。

⑵资产净利率是反映企业的盈利能力的一个重要财务比率,它揭示企业生产经营活动的效率,综合性也极强。

它是销售净利率与总资产周转率的乘积。

因此,可以从企业的销售活动和资产管理两方面来进行分析。

⑶从企业的销售方面来看,销售净利率反映了企业净利润与销售收入之间的关系。

一般来说,销售收入增加,净利润也会增加,但是,要提高销售净利率,必须一方面提高销售收入,另一方面降低各种成本费用。

天虹公司的销售净利率为6.7%较低,要想提高应在以下两方面下功夫:

一是开拓市场,