德勤零售行业研究报告全球零售力量Word文档下载推荐.docx

《德勤零售行业研究报告全球零售力量Word文档下载推荐.docx》由会员分享,可在线阅读,更多相关《德勤零售行业研究报告全球零售力量Word文档下载推荐.docx(17页珍藏版)》请在冰豆网上搜索。

由于2019财年汇率波动带来的41亿美元损失,以及2018年8月将巴西市场80%股份出售予AdventInternational,Walmart国际业务零售收入下降0.6%。

这一下降被2018年8月收购的印度电商集团Flipkart9以及公司在大多数国际市场的正可比销售额所部分抵消。

过去两年,Walmart加快了剥离海外业务多数股权的战略步伐。

Walmart扩大其全渠道战略布局,在美国、加拿大、墨西哥和中国推出多项送货/到店提货计划,并宣布参与美国农业部的SNAP在线采购试点计划。

2020年9月,公司推出了新的会员计划Walmart+,其中包括无限量免费送货、燃油折扣以及家庭购物便捷工具。

同月,Walmart宣布了一项购买TikTokGlobal7.5%股份的初步协议,并签订商业协议以向TikTokGlobal提供电商、物流、支付和其他全渠道服务,但据报道,由于拜登政府对中国科技公司相关安全问题的审查,该协议在2021年被搁置。

得益于有效税率和运营费用较低,以及对京东商城投资的市值增加,Walmart净利润率回升至2.9%。

这是上一年度净利润率1.4%的两倍多,上一年度的净利润率因其出售巴西市场多数股权的亏损和对京东商城投资的市值下降而受到影响。

2Amazon

Amazon在2019财年十强零售收入增长排名中再夺魁首,增幅达13%。

这使得公司超越Costco,成为全球第二大零售商。

Amazon的零售增长源于其美国和国际线上商店的销售额增长,这得益于公司努力降价(包括货运优惠)并增加现货库存供应以及产品选择。

2019财年Amazon并未开展任何零售业务收购。

其相对较低的3.15亿美元收购支出旨在获得技术和诀窍,以优化客户服务。

Amazon的净利润率也在十强中排名第二,达4.1%,较去年略有下降。

得益于对Prime会员计划和送货服务的投资,截至今年年底,Amazon在全球拥有超过1.5亿Prime付费会员。

自2019年9月推出以来,巴西Prime付费会员人数增长最快。

由于美国2,000多个城镇的会员可以免费享受两小时食品杂货配送服务,亚马逊生鲜(AmazonFresh)和全食超市(WholeFoodsMarket)第四季度的食品杂货订单同比增长了一倍多。

每月14.99美元的亚马逊生鲜配送服务现成为Prime会员的一项免费福利。

3Costco

Costco在十强零售收入增长排名中跌至第三,增幅达7.9%,较2018财年下降1.8个百分点,部分原因是受到不利汇率的影响。

可比销售额增长6%,加上新增的16个美国仓库和4个国际仓库(包括在中国开设的第一个仓库),公司实现有机增长。

购物频率和平均订单规模的提高,以及可比电子商务销售额23.1%的增长均对可比销售额产生积极影响。

2020年3月,Costco以10亿美元的价格完成对TransformHoldco(Sears/Kmart)内部物流公司InnovelSolutions的收购。

作为物流解决方案提供商,Innovel在美国和波多黎各提供大件货品的“最后一英里”送货、安装和“白手套”服务。

2019财年,Costco的净利润率保持在2.2%的稳定水平,同比小幅增长0.2个百分点。

4SchwarzGroup

SchwarzGroup在2019财年十强零售收入增长排名中位居第二,增幅达8.6%。

这家私营公司持续专注于门店现代化和现有市场扩张,截至2019财年,其在33个国家/地区拥有12,500家门店。

2019年11月,其折扣店品牌Lidl开设了第11,000家门店,收入增长9.5%至890亿欧元。

作为Lidl向购物者提供更多数字化解决方案的战略组成部分,公司于2019年启动了一系列电商试点计划。

忠诚度计划——LidlPlus购物应用程序,于2019年7月在第十个市场(即爱尔兰)推出。

Lidl仍主要通过提高实体店的业务效率来保持低价。

2020年10月,公司放弃了进军英国线上食品杂货市场的计划,关闭了于2018年成立的Lidl数字化物流部门。

2020年6月,SchwarzGroup收购德国电商平台real.de以提供线上服务,从而补充其Kaufland传统实体超市业务。

Kaufland在欧洲运营着约1,300家门店,2019财年收入增长4.5%至237亿欧元。

Kaufland尚未在澳大利亚开设门店,便于2020年宣布退出该市场。

在零售领域之外,SchwarzGroup正在开发自己的云服务平台Stackit,以与Amazon盈利性网络服务部门竞争。

2020年5月,集团收购了软件专营公司CamaoIDC,并计划在2021年将其IT服务扩展至外部客户。

5Kroger

2019财年,美国零售商Kroger零售收入增长1%,在十强中增幅最小。

零售客户总销售额(不包括燃料销售)增长2.2%,部分源于Kroger在2018年6月收购了食材包配送服务公司HomeChef。

公司在2018年第一季度将便利店业务部门以21.5亿美元出售给EG集团后,便利店销售额有所下降。

可比门店销售额的增长主要依靠客户忠诚度、客户购物篮价值提高和Kroger专业药店的销售增长,其中部分被旨在降低消费价格的持续投资所抵消。

2019年,包括提货、送货和医药电商销售在内的数字化销售额增长约28%。

Kroger在2019年剥离了对天然食品零售商Lucky’sMarket的投资,不久后Lucky’s申请破产保护。

Kroger也在2019年完成了对非零售业务YouTechnology和TurkeyHillDairy的出售。

2019财年,Kroger净利润率下降1.3个百分点至1.2%,在十强中排名垫底。

6WalgreensBootsAlliance

2019财年,WalgreensBootsAlliance零售收入增长4.8%,同比下降6.9个百分点。

得益于2017年所收购RiteAid门店的持续整合以及较高的品牌通胀,美国销售额增长6.2%。

主要受货币贬值4.6%的负面影响,国际销售额下降6.7%。

由于英国国家医疗服务体系(NHS)资金水平下降,可比药店销售额(固定汇率)下降0.9个百分点,在充满挑战的市场环境下,BootsUK的药店和零售销售额均有所下降。

2019财年,公司的净利润率下降0.9个百分点至2.9%。

2020年11月,WalgreensBootsAlliance与McKesson宣布完成合资项目,将各自在德国的批发业务公司AllianceHealthcareDeutschland和GEHEPharmaHandel合并,WalgreensBootsAlliance持有70%的控股权。

2021年,公司宣布以65亿美元的价格将AllianceHealthcare的大部分批发分销业务出售给药品批发商AmerisourceBergen,同时继续执行两家公司的战略分销协议。

2020年7月,WalgreensBootsAlliance向其合作伙伴VillageMD投资10亿美元,以在未来5年内在其美国药店内开设500至700家配备医生的诊所。

7HomeDepot

2019财年,HomeDepot零售收入增长1.9%。

可比客户支出和客户交易均有增长的积极影响被2018财年业绩所抵消。

旨在推动实体店与数字店客户互联体验的“OneHomeDepot”投资策略也为公司带来了增长,其中线上销售额增长19.4%,占公司净销售额的9.3%。

2019财年,公司再次实现十强中最高的净利润率10.2%。

2020年12月,HomeDepot以80亿美元的价格完成对前子公司HDSupplyHoldings,Inc.的收购,该公司是北美领先的保养、维修和运作产品批发分销商。

8Aldi

2019财年,Aldi零售收入增长5.6%。

Aldi在19个国家开设的11,235家折扣店分属AldiSü

d和AldiNord两家公司。

2019财年,AldiSü

d的净销售额为590亿欧元,其规模较小的姐妹公司AldiNord的净销售额为228亿欧元,此外,美国社区杂货店TraderJoe’s的净销售额为150亿美元。

Aldi增长几乎全部来自AldiSü

d,该公司在所有市场持续进行门店扩张,其中美国和英国市场的开店数量最多。

AldiNord的折扣店数量自2015年以来一直没有增长,据说该公司正面临财务亏损。

除了在美国与Instacart合作,以及在英国建立葡萄酒销售和非食品特卖门户网站Specialbuys之外,Aldi在电商方面的投资历来不多。

2020年9月,英国新冠疫情期间,AldiSü

d转向线上销售。

公司启动了线上购买线下提货(clickand-collect)试验项目,并计划截至年底实现全国900家门店约25%的项目推广率。

Aldi还与按需配送服务商Deliveroo合作,将试验推广至英国约130家门店。

该服务支持顾客通过Deliveroo应用程序订购近400种Aldi产品,并在一小时内送达。

2021年,AldiSü

d与AldiNord宣布了又一重大决策,双方决定联合扩展之前各自独立的本土市场电商活动。

两家公司将在新合资企业AldiE-CommerceVerwaltungsGmbH中各持50%的股份。

Aldi的目标是打造一个“没有地域差异的统一线上商城”,并将食品和日用品添加至目前的非食品产品系列。

9CVSHealth

CVSHealth挺进十强位列第九,2019财年零售收入增长3.1%,同比下降2.7个百分点。

其增长仍主要来自于处方药的销售额和品牌药的价格上涨。

然而,零售/长期护理(LTC)业务持续的报销压力和仿制药配药率的提高部分地抵消了这一增长。

药房收入占CVS零售额的四分之三多一点。

药房同店销售额增长4.5%。

十强中仅CVSHealth和Kroger未开展海外零售业务。

CVS于2019年7月将其巴西子公司DRogariaOnofre出售给巴西公司RaiaDRogasil。

10Tesco

2019财年,英国零售巨头Tesco零售收入增长1.4%,同比下降9.9个百分点。

按固定汇率计算并剔除2019财年额外一周的业绩,可比销售额下降0.5%。

Tesco在英国、爱尔兰和亚洲的销售额有所增长,但在中欧的零售收入下降10%,原因是日用百货和门店网络的合理化带来不利影响。

Tesco对545家大卖场进行精简优化,关闭了28家门店,并在波兰完成了向两种模式(紧凑型大卖场和超市)的转型。

亚洲方面,公司在泰国和马来西亚的业务盈利能力强劲增长。

Tesco也是开展国际业务的十强零售商之一。

2020年12月,Tesco以103亿美元的价格将其亚洲业务(泰国近2,000家超市和马来西亚74家超市)出售给CP集团(CharoenPokphandGroup)实体。

Tesco还于2020年6月同意将其波兰业务出售给SallingGroup,该项交易预计将于2021年春季完成。

为与Aldi和Lidl竞争,Tesco于2018年在英国推出了新型折扣商店Jack’s,但增长非常缓慢,截至2019财年仅开设有12家店。

2020年3月,Tesco在其英国主要商店网络中推出“Aldi价格匹配”活动,就数百种Tesco和品牌产品与Aldi进行价格匹配。

受5.93亿英镑特殊项目的影响,Tesco在2019财年净利润率下降0.5个百分点至1.5%。

十强与250强数据对比

十强比250强更加国际化,2019年,十强零售业务平均覆盖13个国家,而250强平均覆盖11个国家。

十强中仅剩CVSHealth与Kroger还未发展海外业务。

但自2018年以来,有几家十强公司已经在出售海外业务。

Walmart出售了其英国、日本、巴西和阿根廷业务;

CVSHealth出售了其巴西业务;

Tesco出售了其泰国、马来西亚和波兰业务。

德国公司Aldi和SchwarzGroup的国际化程度最高。

在33个国家/地区经营Lidl折扣店和Kaufland超市的SchwarzGroup拥有最广泛的海外业务,而Aldi的海外业务收入占比最高,达到68.9%。

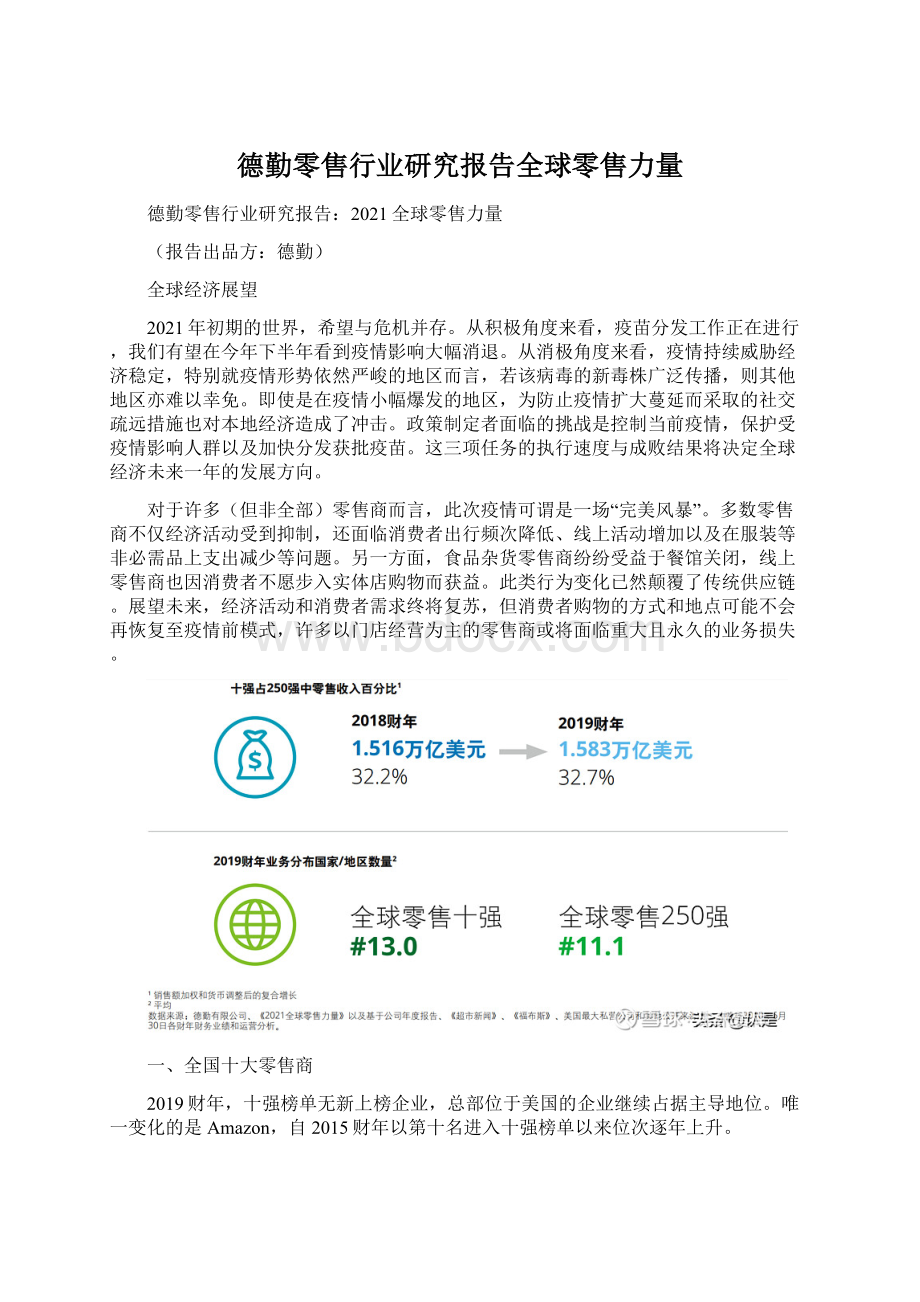

按销售额加权和货币调整后的复合增长计算,2019财年十强的零售收入增长率同比下降1.9个百分点至4.4%,与250强持平。

十强中仅Amazon实现了两位数的收入增长。

十强在业内的销售占比持续增加,占250强零售总收入的32.7%,而前一年为32.2%。

尽管竞争加剧、员工成本上升、价格战和电商能力投资对零售利润率造成持续压力,但仍有7家十强零售商的复合净利润率同比提高0.9个百分点。

这主要得益于Walmart2019财年盈利能力的提高。

2019财年十强零售商的复合资产回报率同比提高1.3个百分点。

二、新冠疫情对全球零售巨头的影响

2020财年,增长型零售商能够把握新冠疫情带来的新消费机遇(特别是线上购物和送货),并确保门店的持续运营。

疫情冲击之下,消费者行为发生重大变化,各国强制关闭门店并发布旅游禁令,从而导致其他零售商的产品类别需求减少。

它们亦无法迅速转向线上销售解决方案。

按2020财年增长排名的全球25强零售商

Amazon和京东商城在2020财年增长最为强劲,销售额增长约三分之一。

具备电商能力的25强零售商中,大多数的线上销售额增长了至少50%,其中五家总部位于美国的零售商的线上销售额增长了一倍以上。

家装零售商Lowe’s和HomeDepot也受益于消费者对居家消费的关注,食品零售商的销售额亦因此有所增长。

销售额降幅最大的是时尚和奢侈品零售商、拥有大型旅游零售业务的零售商以及那些几乎没有电商能力的零售商。

三、全球零售力量250强

2019财年250强平均零售收入达194亿美元,同比增长2.2%。

零售收入高于250强平均水平的公司数量保持不变(250家公司中有55家)。

按货币调整后的复合增长率计算,250强的零售收入增长比去年高出0.3个百分点至4.4%。

然而,更多的250强公司(55家公司)报告销售额较去年有所下降。

250强的五年零售收入增长率(2014-2019财年复合年均增长率)稳定在5.0%。

在公布利润表的189家公司中,86.8%的公司(164家公司)实现了盈利。

250强的复合净利润率上升了0.1个百分点至3.1%。

全球零售力量250强的入围门槛再次提高,至40亿美元。

零售收入超过500亿美元的20家零售巨头,其零售收入之和在250强零售收入总额中占比达46.3%。

250强零售业务平均覆盖11.1个国家/地区,略高于2018财年的10.8个国家/地区,但其海外业务零售收入占比再次下跌,即下跌0.6个百分点至22.2%。

零售业务覆盖十个国家/地区以上的公司有64家。

海外业务零售收入占比50%以上的公司有36家。

这些公司中绝大多数(29家)的总部位于欧洲,国际化战略是其在饱和的本土市场之外寻求增长的关键。

四、地域分析

非洲/中东

非洲/中东地区有9家零售商跻身250强,它们分别位于南非、土耳其和阿联酋。

这些地区的国际化程度高于其他地区,所有零售商(除土耳其的A101以外)均开展了海外业务。

2014至2019财年,该地区创下最高的五年期零售收入复合年均增长率(9.3%),几乎是250强的两倍;

同比增长率为3.8%,低于250强的增长率。

土耳其折扣商品零售商A101YeniMağazacılık和BİMBirleşikMağazalar持续快速地进行门店扩张,各自在其本国增加了约900家门店。

非洲零售巨头Steinhoff(总部位于南非)的零售收入再次下跌,跌幅为5.8%,这是由于公司新管理委员会持续实施其财务重组计划,于2019年11月出售了英国家具零售连锁店的所有者BlueGroupHoldingCompany,并于2019年9月出售了ABRA家具业务。

PepkorAfrica和PepcoGroup(原PepkorEurope)业绩良好。

由于新冠疫情导致股价暴跌,Steinhoff推迟了2020年PepcoGroup的首次公开募股计划。

亚太地区

亚太地区零售商收入在全球250强收入中的占比增加了0.8个百分点,达到16.2%,新上榜企业数量高于其他地区。

它们也在2019财年实现了最高的同比增长,达到7.1%。

2019财年,以阿里巴巴和韩国Coupang为首的17家公司的零售收入实现了两位数增长。

亚太地区零售巨头京东商城的零售收入增长逾130亿美元,这主要得益于其线上零售网站2019年度的活跃用户数达3.62亿,同比增长18.6%。

将14家中国零售商视为一个整体,其同比增长率(11.7%)高于250强中的绝大多数零售商。

亚太地区公司的净利润率为2.7%,略低于250强复合净利润率。

菲律宾SMInvestments和日本NitoriHoldings是亚太地区仅有的净利润率达到两位数的公司。

欧洲

2019财年,欧洲再次成为拥有最多250强零售商的地区(87家),比北美多7家,在250强中的零售收入占比达33.4%。

由于国内市场趋于饱和,欧洲公司积极发展海外业务,因而国际化程度最高。

上榜的欧洲零售商中,仅13家未发展海外零售业务,其中有5家位于俄罗斯,3家位于英国。

零售收入同比增长率提高至4.2%,略低于250强复合增长率。

65家已公布净利润的欧洲零售商的复合净利润率为2.9%,比250强低0.2个百分点。

五家零售商的净利润率实现两位数增长,它们分别是奢侈品零售商LVMH、Kering和Hermè

s以及时装零售商Inditex和Next。

八家零售商遭受亏损,且几乎都是食品杂货零售商。

陷入困境的折扣店Dia在2019年进行了重大重组和再融资,其是唯一一家净利润率亏损达两位数的零售商。

拉美

与其他地区相比,拉美11家零售商在2019财年的零售收入增长率(五年复合年均增长率与同比增长率)和净利润率均位列第二。

该地区规模最小的四家零售商均位于最大的国家巴西。

其中MagazineLuiza和RaiaDrogasil的同比增长率最高,分别为27.5%和18.5%,这主要得益于MagazineLuiza门店的快速扩张和电商业务的增长,以及RaiaDrogasil从CVS收购了42家Onofre门店。

57所有墨西哥零售商(除Soriana以外)也都实现了高于平均水平的增长。

两家智利零售商Cencosud和Falabella的国际化程度最高,其业务遍布拉丁美洲的阿根廷、巴西、智利、哥伦比亚和秘鲁,Falabella也在墨西哥和乌拉圭开展业务。

北美

2019财年,北美零售商的收入之和占250强总零售收入近一半,并实现了最高平均零售收入,达286亿美元。

其海外业务零售收入占比仍然很低,近一半的公司仅开展国内零售业务。

北美零售商2014-2019财年复合年均增长率和2019财年同比增长率最低。

七家公司实现了两位数增长,其中三家的增长归功于之前的并购活动。

加拿大MetroInc自2018年5月收购JeanCoutuGroup后,销售额持续稳健增长。

PetSmart的增长主要来自于线上宠物用品零售商ChewyInc.(于2017年被收购),该公司在2019年进行首次公开募股后,其大多数股权仍由PetSmart持有。

MarathonPetroleum自2018年10月收购Andeavor公司旗下574家便利店后,其便利店零售商品业务有所增长。

电商巨头Amazon和Wayfair的增长势头强劲。

然而在2019财年,有23家零售商销售额有所下滑,其中GameStop、AscenaRetailGroup和Tapestry出现两位数的下跌。

GameStop和Ascena的可比门店销售额均有所下降,并且出现店面倒闭的情况。

受新冠疫情影响,Tapestry第四季度(2020年4月至6月)销售额有所下滑。

54家已公布净利润的北美零售商实现了最高复合净利润率3.6%,比250强高出0.5个百分点。

五家专营及折扣店公司实现了两位数的净利润率,它们分别是家装龙头HomeDepot、折扣服装和时尚家居零售商RoseStores、汽车零部件零售商AutoZone和O’ReillyAutomotive,以及奢侈品珠宝商Tiffany(2021年1月被奢侈品巨头LVMH收购)。

58仅有9家零售商遭受亏损。

五、产品子行业分析

2019财年,零售收入增长率最高的产品子行业是多元化经营,利润最高的产品子行业是服装配饰。

服装配饰

四大产品子行业零售商中,服装配饰类零售商再创最高盈利水平,2019财年复合净利润率为6.9%,同比下降1.4个百分点。

该子行业也取得了最高资产回报率(6.3%)。

该子行业39家零售商的国际化程度最高,海外业务零售收入占比39%,业务平均覆盖32个国家/地区。

近60%的服装配饰类零售商在十个及以上国家/地区拥有线下业务。

然而,服装配饰行业零售收入仅占250强零售总收入的9.6%,公司平均零售收入为120亿美元。

相比百货公司渠道的举步维艰,公司品牌店和线上零售商向来更为成功。

跻身250强的百货公司共有17家,其中以Macy’s为首的服装配饰类百货公司共有9家。

十年前,跻身250强的百货公司共有24家。

一般而言,公司零售品牌是更为成功的商业模式,其更注重全渠道零售布局,确保电商网站的稳步增加,并改善顾客的门店购物体验,且/或侧重以折扣为主的商业模式。

快速消费品

快速消费品(FMCG)类零售商在250强榜单中数量最多(135家),贡献了三分之二的零售收入。

快消品类零售商规模明显大于其他子行业零售商规模,在2019财年平均创造了237亿美元的零售收入。

40%的快消品类零售企业位于欧洲。

许多快消品类零售商更专注于本国业务,国际业务最少,平均覆盖6.7个国家,海外业务销售额占比仅21.2%;

39%的快消品类零售商未开展国际业务。

一些大型快消品企业在2020年和2021年出售了境外业务,例如Walmart出售了其阿根廷业务,及其在英国连锁店Asda和日本子公司Seiyu超市的多数股权,而Tesco则出售了其亚洲62和波兰业务。

由于全球大多数市场价格战持续不断、成本日益增长,快消品子行业的净利润率最低。

2019财年的复合净利润率为2.0%,比250强低1.1个百