新兴市场经济体公共债务管理Word下载.docx

《新兴市场经济体公共债务管理Word下载.docx》由会员分享,可在线阅读,更多相关《新兴市场经济体公共债务管理Word下载.docx(13页珍藏版)》请在冰豆网上搜索。

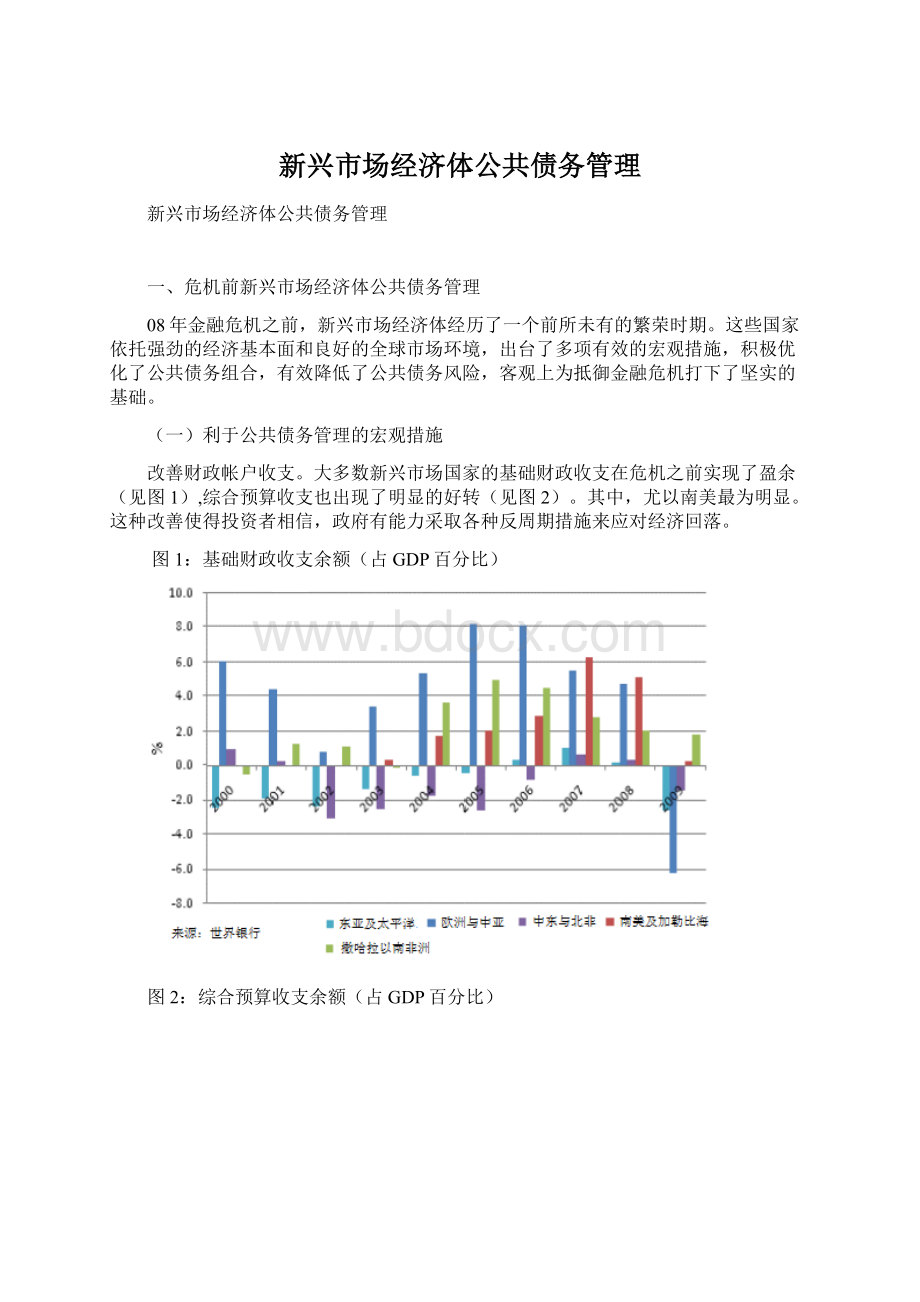

图3:

平均CPI通胀(年百分比变动)

降低公共债务占比。

由于财政指标的改善、利率的降低以及GDP的增长,为新兴市场国家降低公共债务在经济中的比重提供了有利条件(见图4)。

截至2008年底,在我们观测的24个样本中,有6个新兴市场国家的债务/GDP比率呈现5%-20%的跌幅,11个国家的跌幅超过20%(与2000年相比)。

图4:

中央政府债务(占GDP百分比)

改善对外账户收支。

对外账户收支的改善,配合以积极的债务管理措施(如回购外债和境内融资),极大地优化了新兴市场国家的负债结构,降低了外部债务的比重,强化了这些国家财政与负债的可持续性(见图5,图6)。

图5:

经常账户收支余额(占GDP百分比)

图6:

外部负债(占货物及服务出口额的百分比)

(二)优化公共债务组合的具体措施

在有利的宏观条件下,新兴市场经济体优化了政府的负债组合。

这些国家通过增加国内债务融资来降低对外部资金的依赖性以及货币风险的暴露程度,并对内部负债结构本身作出了重大的调整。

1.降低外部负债占比

大幅增加外汇储备。

如图7、图8所示,俄罗斯和巴西在2001年的时候还是重度负债国,但是到2009年,两国已经成为净债权国。

另外两个国家,土耳其和墨西哥,将他们的净外汇负债(外币负债减去外汇储备)从2001年的1230亿美元减少至2009年的45亿美元。

最令人印象深刻的是,中国的外汇储备从2001年的2000亿美元增加到了2009年的20000亿美元,而外汇债务却从490亿美元减少到350亿美元。

为了更好的展示其他新兴市场国家的变化幅度,这两幅图表已经将中国排除在外。

图7:

外部负债总额与国际储备(2001年,除中国)

图8:

外部负债总额与国际储备(2009年,除中国)

国际储备的大量积累毫无疑问地降低了新兴市场经济体的整体风险。

图9表明,从2001年到2009年,样本国家外部负债对国际储备的加权平均倍数逐渐从3.5下降到了1.2,只有在2008年全球金融危机的时候有轻微的反弹。

图9:

外部负债总额(主权债务与私人债务)占外汇储备加权平均比例

增加对内公共债务发行。

内部债务的平行增加也相对减少了对外债务的占比。

如图10所示,样本国家外部负债对内部负债的加权平均比例从2000年的0.75倍稳步下降到2009年的0.22倍。

其中,欧洲和南美更为明显。

在欧洲,外部债务率(相对内部债务)从2000年2.58倍下降到2009年0.58倍。

在南美,这个比率从1倍多下降到0.2倍。

在亚洲,该比率从0.5倍下降到0.15倍。

图10:

外部债务占内部债务加权平均比例(倍数)

提前偿还外部债务。

在所有的新兴市场地区,都曾观察到通过回购或交换的方式提前偿还国际债务或者多边/双边债务的行为。

在国际资本市场上发行本币债券。

哥伦比亚、乌拉圭和埃及都曾尝试在国际资本市场上发行以本币计价的全球债券。

巴西政府也采用这种方式成功发行了较国内市场到期时间更长的固定利率债券。

通过以上措施,新兴市场国家大幅降低了公共债务中外币负债的占比。

国际清算银行的数据显示(图11),由新兴市场经济体发行的流通中国际债券(票据)占其发行总额的比重由1998年的30%以上降至2009年的10%左右。

值得注意的是,这一比值的地区间差异很大。

比如亚洲国家在国外市场发行的证券,历来占其发行总额的不到7%;

而到2002年为止,拉丁美洲有超过一半的流通证券是在国际资本市场发行的。

2009年亚洲地区本地证券的流通量是拉丁美洲的5倍,是欧洲的2.5倍,而其流通中国际证券的份额相对较低且很稳定(介于1%和3%之间)。

这与拉丁美洲国际证券份额从2002年60%下降到2009年17%的剧烈波动之间形成惊人的对比。

由于俄罗斯的大量对外借款,欧洲国际证券的比重从1996年的37%上升到2000年9月的近70%,又在2009年下降到30%。

图11:

国际流通债券(票据)占债券(票据)发行总额的比例

2.优化内部债务组合

新兴市场国家在遭遇金融危机之前,积极优化了内部债务组合,降低了公共债务的整体风险,从而在面对经济周期和市场情绪变化时更具弹性。

增加固定利率债务占比。

在新兴市场经济体中,浮动利率债务对固定利率债务的比值(加权)从2000年的2降至2009年的0.7(见图12),这代表利率风险的暴露程度得到了大幅降低。

而图12中的曲线之所以出现明显的峰值,是因为巴西在2002年被迫发行了大量浮动利率证券(当时巴西政府出台了一些强硬政策,引发了市场骚动)。

如果排除巴西这一样本,则该比值将从1.3稳步下降到0.13(图13)。

图12:

浮动利率债券对固定利率债券的比值

图13:

浮动利率债券对固定利率债券的比值(除巴西)

提高负债组合的平均寿命。

名义债务构成的转变,使得新兴市场国家负债组合的平均到期年限得到了显著提高,从而降低了政府再融资的风险。

图14显示了2000年到2007年新兴市场国家内部债务组合平均寿命的稳步增长。

许多新兴市场国家得以首次拍卖10年期或者更长年限的固定利率本币债券。

其中,南美及加勒比海地区取得了最显著的进步,该区域负债组合的平均寿命从2000年的1.3年上升到2009年的4年,上升幅度接近3倍。

而亚洲地区则从6.7年上升至9.4年,欧洲新兴地区从2.4年上升至3.1年。

图14:

内部债务组合平均寿命

发行通胀关联型债务。

尽管这种工具在大多数新兴市场国家的债务组合中仅占有很低的份额,但是作为名义固定利率工具的替代品,他们经常被一些国家采用,以延长债务年限、降低货币和展期风险。

举例来说,南非目前的负债组合中有16%是通胀关联型债务,巴西则将其份额由6%提高至22%,而土耳其从2006年起使用这一工具,到2009年,有关份额已经提高到了10%。

在所有投资者中,养老基金和非本国居民对通胀关联型债务尤其青睐。

减少外币关联型债务。

2000年到2009年期间,在所有样本国家中,保留外币关联型债务的只有4个:

土耳其,巴西,智利和哥伦比亚。

土耳其的外币关联型债务由2001年的35%下降到2009年的6%;

2000年左右,巴西、智利和哥伦比亚的外币关联型债务占比分别是29%、22%和8%,而到2009年已经可以忽略不计。

二、危机中新兴市场经济体公共债务管理

(一)金融危机对新兴市场经济体的影响

尽管在金融危机发生之前,新兴市场经济体在经济和债务指标上出现了积极而重大的变化,但是人们仍然怀疑这些国家承受冲击的能力。

2008年9月15号雷曼兄弟破产后,金融危机对新兴市场经济体的影响开始逐渐显现。

新兴市场5年期信用违约掉期利差(CDS)(见图15)和全球新兴市场债券指数主权利差(EMBIG)的急剧扩大,使得债务管理者看到了国际融资环境的迅速恶化。

CDS和EMBIG利差在2008年十月份达到顶峰,其中斯里兰卡的EMBIG利差和印尼的5年期CDS利差分别扩大了1471和900个基点,在当月24个样本国中位列第一。

图15:

五年期信用违约掉期(CDS)平均利差

由于风险厌恶情绪的弥漫和借贷成本的增加,新兴市场经济体的外债发行停滞了数个月(见图16)。

大量的资本外逃也对这些国家提出了严重的挑战(见图表17)。

图16:

新兴市场国家外部债务发行与交易量

图17:

季度资本流动(占GDP百分比)

新兴市场国家的经济增长由2007年的7.8%降至2008年的5.1%、2009年的0.8%,财政收入也随之大幅下降。

同时,反周期的经济刺激措施造成了大量的赤字,政府的借款需求也因此与日俱增(见图18)。

图18:

政府借款需求(占GDP百分比)

(二)危机中新兴市场国家公共债务管理的具体措施

全球金融危机对新兴市场国家的融资能力提出了更高的要求,考验了这些国家在宏观和市场基本面出现戏剧性转变之后的策略弹性。

引导公共部门流动性。

绝大多数样本国家通过发掘公共部门的流动性资源来减少或推迟面向私人部门的借款。

例如,秘鲁和乌拉圭都动用了现金储备。

其中,乌拉圭于2005年开始推行预融资政策。

该政策规定,在任何时点,政府现金储备必须能够满足未来12个月的融资需求。

在埃及、印度尼西亚、墨西哥和匈牙利,中央银行被允许购买政府债券。

而在另一些本地市场欠发达的国家,中央银行扩大了政府的信用额度。

通过多边贷款满足融资需求。

例如,匈牙利接受了国际货币基金组织的援助;

罗马尼亚向国际货币基金组织、欧共体及世界银行寻求资金支持。

秘鲁则使用了世行授予的应急信用额度。

多边贷款的大幅增长对这些多边机构施加了明显的压力。

2009年,世界银行就发放了相当于危机前预期数额三倍的贷款。

开发新的债务工具和渠道。

例如,印度尼西亚开始积极拓展零售债务市场,推出了伊斯兰教法债券市场工具,并发行了武士债券;

匈牙利为零售市场推出了3年期CPI关联型债券。

土耳其则向债务批发市场推出了收入指数型债券以及CPI关联型债券

发行短期公共债务。

新兴市场国家的中长期债务在金融危机中面临着需求下降和利率上升的双重压力,这些国家不得不变更原有的融资方案。

一些国家开始发行短期国库券以抵消中长期债务需求的萎缩。

例如,匈牙利在陷于危机的8个月中,其融资几乎全部依赖于短期国债的销售;

南非在危机期间三次发行短期国库劵;

波兰则将其短期国库券的占比从原来的6%提升到12%;

罗马尼亚也推出了1月期和3月期的短期国库券。

发行浮动利率债券。

另外一些新兴市场国家以浮动利率债务工具来吸引有避险需求的投资者。

例如巴西和土耳其,两国都在危机期间增加了浮动利率票据的发行。

债务回购和债务交换。

一些新兴市场国家通过债务回购或债务交换减轻了市场抛售的压力。

同时,投资者的流动性需求也得到了一定程度的满足。

例如,匈牙利于2009年2季度推出了总计25亿美元的债券回购计划。

该计划一定程度上恢复了市场流动性和投资者信心,为政府稍后重启常规债券拍卖奠定了坚实基础。

而波兰则以更具流动性的证券换回了长期CPI指数型债券和浮动利率票据这类缺乏流动性的债务。

三、相关结论及建议

金融危机前后,24个新兴市场样本国家在公共债务管理方面的相关经验为全球政策制定者和各类国际金融机构提供了一些有价值的参考:

(一)健全而协调的宏观经济政策是新兴市场国家公共债务体系抵御金融危机的重要基础

金融危机之前,全球经济在景气周期中运行(全球流动性充裕,投资者有较强的风险偏好),新兴市场国家的宏观基本面得到了很大程度的改善。

同时,这些国家的决策者抓住了有利时机,出台了明确的政策措施,强化了公共债务的管理体系。

相关措施包括:

改善财政收支、积累外汇储备、控制通货膨胀以及减少公共债务占比(GDP)等等

(二)审慎的公共债务管理是新兴市场国家控制债务风险的重要手段

审慎的公共债务管理,如降低外汇风险暴露,延长本地债务到期期限,减少对浮动利率债务工具的依赖,以及融资渠道的多元化等等,对控制公共债务组合的系统性风险有着重大的意义,并使得新兴市场经济体在面对危机时更具弹性。

(三)迅速而灵活的响应机制是新兴市场国家化解公共债务危机的重要保证

面对突如其来的金融危机,新兴市场国家迅速采取了一系列措施以帮助市场恢复稳定、重建公共融资渠道。

例如通过债券回购和交换恢复市场流动性,临时发行短期或浮动利率债券,从非市场渠道融资等等。

(四)国际多边金融机构是新兴市场国家公共债务体系的重要屏障

当国际资本市场处于瘫痪状态、政府债券投资者急于规避风险时,多边金融机构提供的资金援助可能是最后一根救命稻草。

这些机构在防止某些国家出现主权债务危机方面发挥了重要的屏障作用。

(五)更大更健全的本地债券市场是国际性危机的重要缓冲地带

大而健全的国内资本市场使一些新兴市场国家在危机中只受到了相对较小的冲击。

在国际资本市场瘫痪的时候,这些国家仍然有可能从本国资本市场上融得资金。

有证据表明,即便是在危机最严重的时刻,资本仍然源源不断地流向其中某些国家的公共领域。

(六)后金融危机时代,新兴市场国家需要对公共债务管理进行动态调整

尽管新兴市场经济体在危机之后实现了强劲的复苏,但是风险依然存在。

首先,高收入国家有着巨大的借款需求(2009年他们通过市场渠道发行的证券是2007年的7倍),这意味着全球的有限资本将面临更残酷的争夺;

第二,宽松货币政策的退出有可能导致市场波动的加剧;

最后,对全球复苏的强度和持续性,投资者并没有产生一致的意见,风险预期仍然使大多数国家的借款需求面临很大的压力。

在此基础上,新型市场国家需要继续以审慎的态度进行公共债务管理。

财政状况较差的国家,需要抓住经济复苏的有利时机,及时调整财政政策,削减公共负债的比重,避免主权债务危机的产生。

对另一些有着财政和外部盈余的国家而言,应着力刺激本国需求并允许利率进行调整,同时必须对通胀预期保持足够警觉。

新兴市场经济体要做好应对市场二次动荡的准备,继续寻求降低公共债务的整体风险,避免经济与市场再次受到灾难性的冲击。