财务报表分析Word格式.docx

《财务报表分析Word格式.docx》由会员分享,可在线阅读,更多相关《财务报表分析Word格式.docx(40页珍藏版)》请在冰豆网上搜索。

8400

181000

219400

282487

500000

107000

82423

10700

700123

55000

9530

3300

83330

42000

223000

306330

102640

85320

37720

725680

合计

982610

1032010

业务处理过程

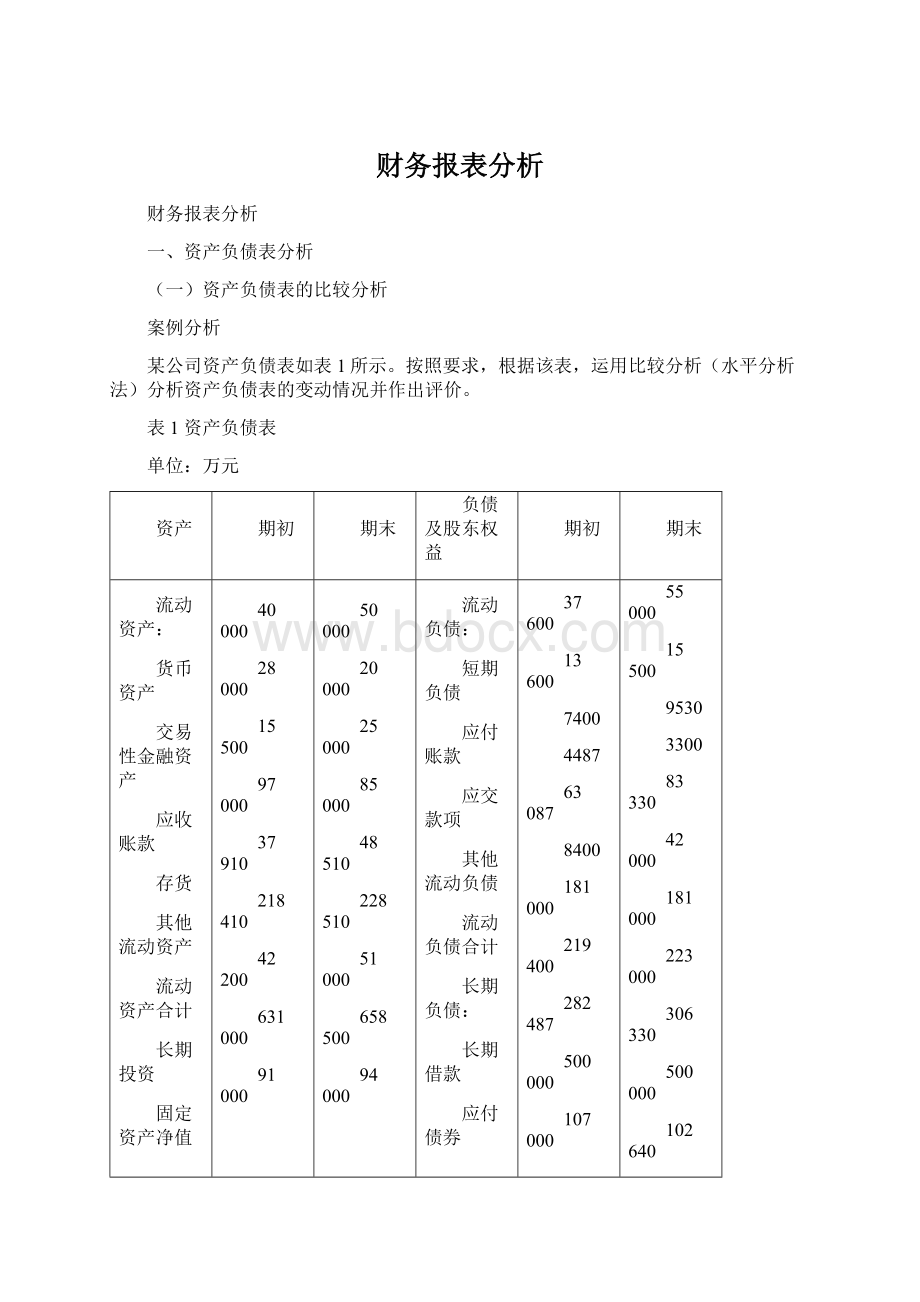

根据表1编制的资产负债变动情况分析表如表2和表3所示。

表2资产负债变动情况分析表

单位:

变动情况

对资产影响%

变动额

变动率(%)

货币资金

10000

-8000

9500

-12000

10600

10100

8800

27500

3000

25

-28.57

61.29

-12.37

27.96

4.62

20.85

4.36

3.3

1.02

-0.8

0.97

-1.22

1.06

1.03

0.9

2.8

0.3

49400

5.03

表3资产负债变动情况分析表

对权益影响%

短期借款

其他应付款

38400

102000

17400

1900

2130

-1187

20243

3600

23843

-4360

2897

27020

25557

46.28

13.97

28.78

-26.45

32.09

9.38

1.64

8.44

-4.07

3.51

252.52

3.65

1.77

0.19

0.22

-0.12

2.06

0.37

2.43

-0.44

0.29

2.75

2.6

(二)资产负债表的结构分析

1.资产负债表的总体结构分析

根据表1资产负债表,编制资产负债表结构变动分析表,分析企业财务资源的配置结构及其动态趋势。

表4资产负债结构变动分析表

结构及变动情况(%)

差异

4.07

2.85

1.58

9.87

3.86

22.23

4.29

64.22

9.26

4.84

1.94

2.42

8.24

4.70

22.14

4.94

63.81

9.11

0.77

-0.91

0.84

-1.63

0.09

0.65

-0.41

-0.15

100

表5资产负债结构变动分析表

5500

3.83

1.38

0.75

0.46

6.42

5.33

1.5

0.92

0.32

8.07

0.12

0.17

-0.14

1.65

3.91

18.42

22.33

28.75

17.54

21.61

29.68

0.16

-0.88

-0.72

0.93

股东

50.88

10.89

8.39

1.09

71.25

48.45

9.95

8.27

70.32

-2.43

-0.94

2.56

-0.93

1032010

表6总资产变动原因分析表

变动数

流动资产

……

固定资产

负债

982610

1032010

表7对称结构分析表

流动负债

长期负债

长期资产

803500

股东权益

2.流动资产结构的分析

某公司2006年12月31日和2007年12月31日流动资产构成资料表和收入情况表,见表8和表9。

表8某公司流动资产构成情况分析表

2006年12月31日

2007年12月31日

增减

项目

金额/万元

比重/%

64

37990

66

-2010

+2

0.1

-0.1

应收票据

400

0.6

200

0.4

-200

-0.2

15920

25.5

12935

23

-3985

-2.5

其他应收款

5

2500

4

2670

+170

+1

预付账款

500

0.8

-100

62420

57195

-5125

表9某公司销售收入情况表

2006年金额/万元

2007年金额/万元

增减额/金额/万元

增长(或降低)/%

主营业务收入

8000

+2000

+25

3.固定资产结构分析

固定资产构成案例分析;

表10资料

(一)

固定资产类别

1.生产用固定资产

5260000

5783000

2.非生产用固定资产

900000

903000

3.租出固定资产

250000

4.融资租入固定资产

74000

5.未使用固定资产

6.不需用固定资产

150000

6674000

7050000

表11资料

(二)

本期增加固定资产

金额

本期减少固定资产

购入

生产用固定资产

建造完成

非生产用固定资产

盘盈

105750

796000

11750

963500

出售

不需用固定资产

报废

盘亏

非常损失

投资转出

23500

47000

25850

21150

343500

126500

587500

资料(三)单位:

期初累计折旧:

907100

期末累计折旧:

1211190

(1)编制固定资产结构表,以固定资产总量为基础计算各类固定资产的比重,列表(略)。

(2)编制固定资产变动情况分析表如表12所示。

表12编制固定资产变动情况分析表

固定资产原值

生产用

非生产用

租出

未使用

不需用

融资租入

期初固定资产原值

其中:

913500

846000

390500

25850

470000

期末固定资产原值

523000

-150000

376000

9.94

0.33

5.63

(3)固定资产增长率=[(963500-587500)/6674000]×

100%=5.63%

或=[(7050000-6674000)/6674000]×

固定资产更新率=[(105750+846000)/7050000]×

100%=13.5%

固定资产退废率=[(47000+23500+126500)/6674000]×

100%=2.95%

固定资产损失率=[(25850+21150)/6674000]×

100%=0.7%

(4)固定资产净值率:

期初数=[6674000-907100]/6674000]×

100%=86.41%

期末数=[(7050000-1211190)/7050000]×

100%=82.82%

固定资产磨损率:

期初数=(907100/6674000)×

100%=13.59%

或=1-86.41%=13.59%

期末数=(1211190/7050000)×

100%=17.18%

或=1-82.82%=17.18%

4.负债结构分析

(1)自有资金负债率=负债总额(流动负债+长期负债)/资本总金额(所有者权益)

(2)负债经营率=长期负债总额/所有者权益总额

(3)流动负债和非流动负债的比重分析

流动负债占负债总额的比重=流动负债/负债总额×

100%

非流动负债占负债总额的比重=长期负债/负债总额×

流动负债和非流动负债的比重的案例分析

根据某公司2007年资产负债表期初、期末数据整理出如下数据,如表13所示。

表13 某公司2007年资产负债表

项目

2048581031.61

2039119384.24

非流动负债合计

108014411.08

17651363.60

2156596442.69

2056770747.84

计算过程:

计算该企业负债构成比例:

2006年末流动负债占负债总额的比重

=2048581031.61/2156596442.69×

100%=94.99%

2006年末非流动负债占负债总额的比重

=108014411.08/2156595442.69×

100%=5.01%

2007年末流动负债占负债总额的比重

=2039119384.24/205677074.84×

100%=99.14%

2007年末非流动负债占负债总额的比重

=17651363.60/2056770747.84×

100%=0.86%

由计算结果得知,该公司2007年末流动负债占负债总额的比重比2006年末提高了4.15个百分点,但从总额上看呈下降趋势,这说明该比重的增加是由于长期负债的大量偿还所致,从非流动负债占负债总额的比重看也可以得出这一结论。

因此,该公司2007年末负债偿还的压力比2006年末大大减弱。

(4)流动负债内部结构分析

根据某公司2007年12月31日资产负债表整理出流动负债结构分析表见表14所示。

表142007年末某公司流动负债结构分析表

负债项目

金额(万元)

占总额的百分比(%)

25200

80.67

应付票据

1.60

300

0.96

1550

1.28

应付职工薪酬

798

2.55

应付股利

28

应缴税费

2263

7.24

600

1.92

应付利息

1150

3.68

31239

(5)非流动负债的内部结构分析

根据某公司2007年12月31日资产负债表整理出非流动负债结构分析表见表15

表152007年末公司非流动负债构成情况

比重(%)

20100

66.78

长期应付款

33.22

30100

(三)趋势分析

为分析某公司财务状况的变化趋势,搜集了该公司连续几年的资产负债表,见表16(简化形式)

表16公司连续几年的资产负债表(简化形式)

2005年末

2006年末

2007年末

2008年末

2009年末

4139335

4180728.35

4263515.05

5008595.35

6209002.5

非流动资产

3928900

4125345

4361079

4518235

4714680

1592746.85

1624601.787

1640529.256

1672384.193

1688311.661

非流动负债

1160000

1276000

1322400

1426800

1566000

所有者权益

5315488.15

5421797.913

5528107.676

5847036.965

6910134.595

要求进行趋势百分比分析

知识要点讲解

依据企业资产负债表进行企业财务总体状况的趋势变动分析,一般利用资产负债表的趋势百分比分析方法。

利用这种方法分析时,首先要选定一个时期作为基数,将基期报表上各项目数值均规定为100%,计算各个连续时期资产负债表对应项目的定基指数,用动态数列的形式表示,称为定基百分比报表,由此来分析各个项目的变动趋势,并消除偶然因素的影响,合理预测企业财务状况的未来。

根据上述资产负债表资料,编制公司比较趋势资产负债表(部分项目)如表17所示。

表17公司比较趋势资产负债表(部分项目)(%)

101

103

121

150

105

111

115

120

102

106

110

114

123

135

104

130

(四)资产负债表的比率分析

1.反映短期偿债能力的比率

(1)流动比率

流动比率=流动资产/流动负债

(2)速动比率

速动比率=企业速动资产/流动负债

2.反映长期偿债能力的比率

(1)资产负债率

资产负债率=负债总额/资产总额

(2)营运资金对长期债务的比率

营运资金对长期债务的比率=营运资金/长期负债

(3)股东权益比率与权益乘数

股东权益比率=股东权益总额/资产总额

3.反映资本保值增值的比率

资本保值增值率=期末所有者权益/期初所有者权益×

4.反映营运能力的比率及其相关指标

(1)应收账款周转率

应收账款周转率=营业收入/应收账款平均余额

应收账款周转天数=360/应收账款周转率

应收账款平均余额=(应收账款余额年初数+应收账款余额年末数)/2

(2)存货周转率

存货周转率(周转次数=营业成本/存货平均余额)

存货周转天数=360/存货周转次数

存货平均余额=(存货余额年初数+存货余额年末数)/2

(3)营业周期

营业周期=应收账款周转天数+存货周转天数

(4)流动资产周转率

流动资产周转率(周转次数)

=营业收入(主营业务收入+其他业务收入)/流动资产平均余额

流动资产周转天数=360/流动资产周转次数

流动资产平均余额=(流动资产总额年初数+流动资产总额年末数)/2

(5)固定资产周转率

固定资产周转率(次数)=营业收入/平均固定资产净值

(6)总资产周转率

总资产周转率=营业收入/总资产平均余额

总资产平均余额=(资产总额年初数+资产总额年末数)/2

二、利润表的比较

(一)利润表比较分析

1.不同时期利润表对比分析案例

根据某公司利润表编制的增减变动百分比表,

表1某公司利润表增减变动百分比表

2008年

2009年

增减量

增减百分比

一、营业收入

18000

22000

4000

22.22%

减:

营业成本

12200

1500

14.02%

营业税金及附加

1080

1200

11.11%

销售费用

1620

280

17.28%

管理费用

800

1000

25.00%

财务费用

50.00%

加:

投资收益

0.00%

二、营业利润

3900

5700

1800

46.15%

营业外收入

50

营业外支出

650

8.33%

三、利润总额

3200

5200

2000

62.50%

所得税(税率为40%)

1280

2080

四、净利润

1920

3120

营业利润

21.67%

25.9%

4.23%

19.5%

2.实际与计划对比分析案例

2009年某公司实际与计划对比利润表,

表22009年某公司实际与计划对比利润表

元

实际

计划

资产减值损失

公允价值变动净收益

投资净收益

非流动资产处置净损失

所得税

五、每股收益

2316444

1860734

9247

87603

201