商业保理项目审核报告Word文档格式.docx

《商业保理项目审核报告Word文档格式.docx》由会员分享,可在线阅读,更多相关《商业保理项目审核报告Word文档格式.docx(15页珍藏版)》请在冰豆网上搜索。

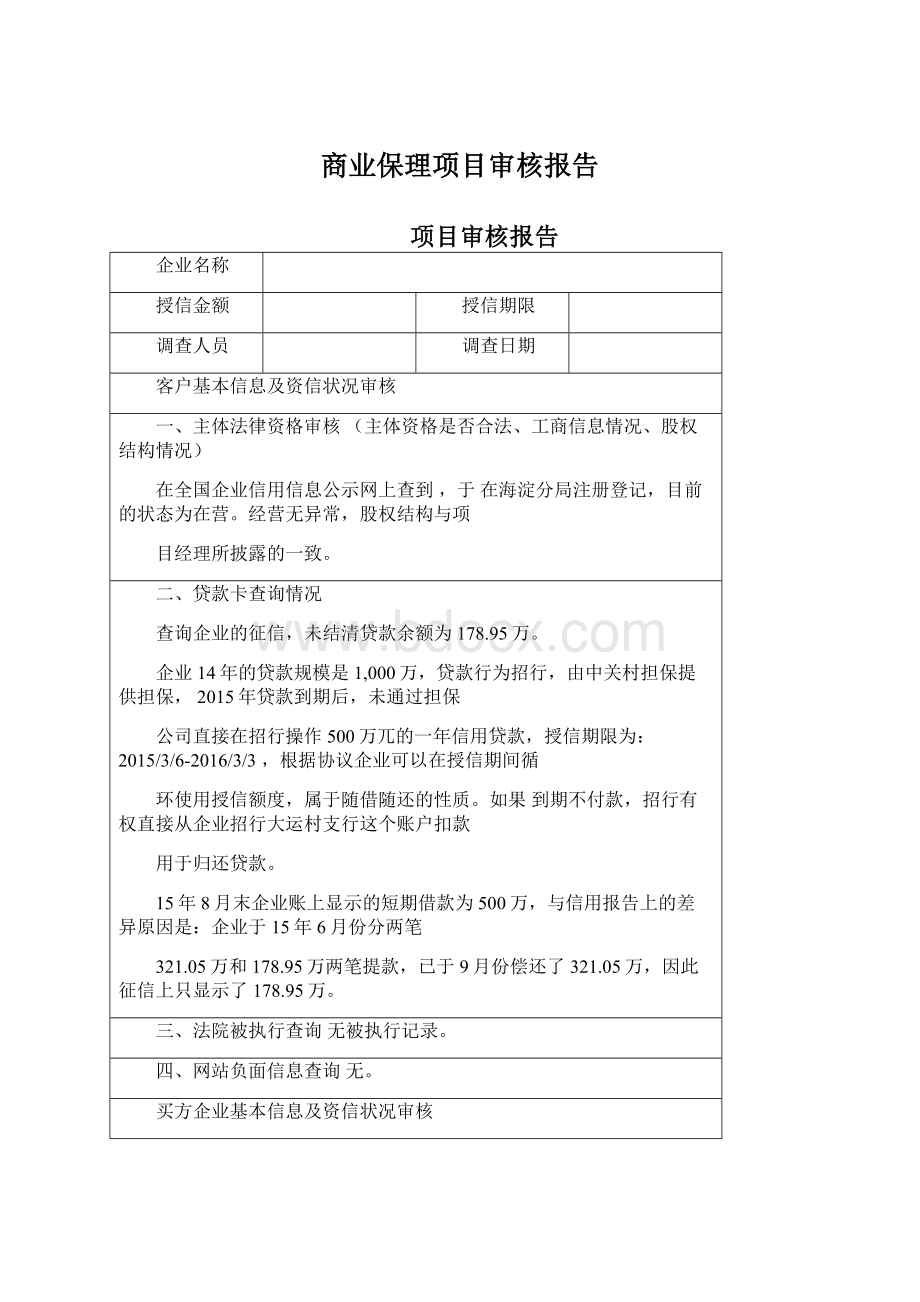

2、债权关系

(1)媒体使用费收入

企业财务根据当月客户账户充值金额(与应付账款金额相符)扣除给予客户的返点后,确认应收账款及收入。

据企业介绍,因不能按月及时提供客户的实际广告投放消耗量,因此无法按实际消耗量确认收入,年底时由审计师

再做调整。

合同中没有约定企业开具发票时间,实际交易中企业开具发票时间不固定,有时收款前开票,有时收款后开票分析:

14年审计调整后确认的全年收入与调整前差异较小,企业应收账款及收入确认原则可认可。

F表列示的为企业14年度、15年1-8年占前十大的客户收入及回款情况:

客户

行业

2014年

2015年1-8月

广告收入

实际回款

应收账款

1

游戏

24,374

23,139

1,235

8,104

9,153

-1,049

2

平台

17,476

15,369

2,107

17,943

17,198

745

3

互联网营销

13,371

12,981

390

14,334

9,352

4,982

4

8,608

7,814

794

13,920

13,568

352

5

跨行业平台

4,320

3,964

356

6

社交平台

3,777

3,914

-137

7

网络游戏

1,914

1,590

324

8

IT及信息产

业

1,837

1,759

79

9

团购&

电商

1,596

1,491

105

10

1,535

1,316

219

11

网游

7,600

6,486

1,114

12

房地产家居

6,467

4,924

1,543

13

教育

5,532

3,822

1,710

14

3,873

3,825

48

15

资讯

2,917

1,926

991

16

2,365

1,120

1,245

合计

78,808

73,338

5,471

83,055

71,374

11,681

占全年总额的比重

69%

59%

注:

(1)上表中列示的应收账款为当期发生减去当期收回,未考虑期初数。

(2)为企业关联公司,其业务模式与企业相同,其客户群体主要集体中在长三角地区,该公司与未

签订协议,统一由公司与开展业务。

由上表可见:

15年前十大客户业务收入占比为59%较去年的69%有所下降,说明企业客户集中度有所下降。

15年1-8月

前十大客户的业务量已超过去年同期,增长率为2%客户结构也发生了较大变化,15年的前十大客户,除

14年前四位依然保留外,其余六位均为新增客户。

其中:

15年1-8月的业务量均已超过去年全年,其中的增长率分别达到62%7%

业务量下滑明显,下降比例为67%14年原后六位客户业务量从14,979万元下降至15年的3,383万

元,下降比例为77%该部分缺口由15年新增客户补足。

15年1-8月前十大客户收入增长率为5%但应收账款增长幅度显著高于收入增长率,达到114%其中:

增长明显,占比42%新增的另五个客户应收账款57%

结论:

15年1-8月收入虽以超过去年同期,但可以看到收入的增长是以延长账期为代价,将对企业的流动性造成一定的影响。

同时从客户结构变化来看,大部分客户对广告高投入量的持续性不强。

(2)返点收入

给予企业的返点为企业的主要利润来源。

返点分为季度返点,年度返点等,按季度结算。

企业每个月末

根据客户的充值金额预估返点收入,确认应收账款及收入。

待实际收到时差异部分进行财务调整。

其他返点在实际收到时直接确认为收入。

下表列示的为企业14年度、15年1-8月预估及实际收取情况:

年度

Q1返点

Q2返点

Q3返点

Q4返点+年度返点+新客返点+

任务额返点

总金额

预估收入

实际收款金额及时间

实际收款金额及时间

预估收入

实际收款金额及时间

实际收款金额及时间

实际收入

2014

1,564

1,261/7.15

1,973

1,598/8.25

2,245

1,717/11.11

3,180

4,394/2015.2.13-3.18

8,962

8,970

2015

1,772

1,958/5.29-6.18

5,574

2,587/7.31

7,346

4,545

14年的预估收入金额与实际收款金额基本相符。

说明客户会在当月消耗完当月的充值金额。

收款时间会比较延后,尤其是第一季度和第四季度及年度返点的账期较长。

全年平均账期为61天。

15年1、2季度预估收入比实际收入多确认2,801万元,经查阅相关明细账,15年企业未对预估收入与实际

收到的金额之前的差异进行账务调整。

根据与企业的了解,该笔2,801万元是每月预估的年度返点的累计

数。

截止到2015年8月,应收返点金额为3,708万元.

二、账面应收账款核实(审核重点是应收账款余额的真实性及应收账款到期日的确定)

(一)企业应收账款确认的合理性及真实性:

如前述分析,企业应收账款确认原则及时点相对合理。

(二)应收账款到期日的确定:

1、媒体使用费收入:

企业对于不同客户给予不同的账期,从15年结算情况来看,存在账期延长的现象。

2、返点收入:

返点按季度核算,但实际收款期为季度末的1-3个月。

(三)企业应收账款管理状况:

由业务人员负责相应客户的应收账款催收事宜,若客户到期不付款,企业可采取停止为其账户充值等方式来保

障自身权益。

企业提供的15年6月及14年经审计的审计报告显示:

企业应收账款账龄主要集中在1年以内,其中

超过1年的应收账款分别为365万元、195万元,占比仅为2%1%说明企业应收账款质量较好。

3、审核后截至15年8月应收账款余额情况

客户名称

应收账款余额(万元)

占比

账期(天数)

4,678

17%

30

2,853

11%

20

6%

1,542

1,246

5%

60

1,186

4%

1,146

1,097

1,000

3%

90

17,572

占全年总金额的比重

65%

等这样的老客户的账期基本都是在20-30天,但是今年新增的客户如与的账期分别

为60天,90天,是原有账期的2-3倍。

说明该行业竞争比较激烈,如果想吸引新客户,需要企业提供有竞争力的条件给客户,同时说明企业对下游的话语权在减弱。

客户财务状况审核

-、企业近1年1期可核实的经营活动现金流情况:

(一)2014年经营活动现金流情况:

月份

现金流入

现金流出

净现金流

业务回款

返点收入

小计

媒体使用费

返折扣费

费用及税金

1月

5,374

3,260

174

3,434

1,940

2月

4,889

4,018

103

4,121

768

3月

4,898

2,698

7,596

8,870

498

9,368

-1,772

4月

7,934

4,324

165

4,489

3,445

5月

6,908

46

6,954

6,612

70

251

6,933

21

6月

8,249

7,415

168

7,583

666

7月

8,779

1,261

10,040

8,764

92

353

9,209

831

8月

1,613

10,583

9,551

209

9,763

820

9月

9,250

8,858

265

9,123

127

10月

9,465

8,679

261

8,940

525

11月

8,815

1,717

10,532

11,489

292

164

11,945

-1,413

12月

13,409

9,309

299

9,608

3,801

96,940

7,335

104,275

91,149

457

2,910

94,516

9,759

由上表可见:

自6月起,每个月回款均超过8,000万元,12月达到最高值1.3亿元。

业务回款与支付媒体使用费情况下见图:

除3月、8月、11月外,其余月份业务回款均能覆盖当月支付的媒体使用费,这与企业的账期政策吻合,即上

游给予的账期可以覆盖其给下游的账期,企业几乎不需要额外垫付资金。

除2季度返点延迟4个月收回外,其余基本上可以在季度末的两个月内收回。

14年经营活动资金结余9,759万元。

经查阅银行日记账,企业与母公司的资金往来比较频繁,全年累计资金流出6,023万元,流入1,666万元,净

流出4,357万元。

其中流入发生在3月和11月,均在业务回款不足以支付当月媒体使用费时流入。

年底货币资金余额6,000多万元。

企业对下游话语权较强,上下游收付款节奏控制较好,流动性良好。

(二)2015年经营活动现金流情况:

9,247

9,249

10,980

200

11,180

-1,931

7,172

4,163

11,335

18,619

232

18,851

-7,516

10,615

318

10,933

9,779

167

204

10,150

783

17,296

120

17,416

21,384

191

21,581

-4,165

20,714

22,628

23,724

132

895

24,751

-2,123

18,926

235

19,161

15,309

307

15,616

3,545

18,489

2,613

21,102

20,507

212

20,719

383

14,444

759

15,203

21,017

270

21,287

-6,084

116,903

10,124

127,027

141,319

305

2,511

144,135

-17,108

自3月起,每个月回款均超过1亿元,5月达到最高值2亿元。

15年1-8月各月业务回款额均高于去年同期,累计增长率达到109%

业务回款与支付媒体使用费情况下见图:

除3月、6月外,其余月份的业务回款均不能覆盖支付给上游的媒体使用费,7月收到返点收入2,600万元,可

覆盖支付,其余月份不足部分均从母公司拆借。

说明15年回款速度明显减慢。

这也直接证明了前述对前十大客户变

化情况进行分析得出的结论,即15年收入的大幅增长是以延长账期为代价。

15年收到的返点的时点较14年分散,季度、年度收取账期缩短至季度末1-2个月。

15年业务及返点回款12.7亿元,支付媒体使用费及费用税金等14.4亿元,资金缺口1.7亿元。

经查阅银行日记账:

该缺口由向母公司拆借款补足。

1-8月母公司累计资金流入2.17亿元,流出1.01万元,净流入1.06亿元,扣除14年向母公司净流出4,357万元外,1-8月母公司净流入6,243万元。

企业支付媒体使用费时点存在一定的规律,付款时点一般在月中及月末,其中月末为集中向付款期,资

金缺口主要来源于该时点。

1-6月在月末付期前,母公司汇入资金,待下月初收到回款后,企业归还部分拆借款。

据企业介绍,母公司的资金来源于外部拆借款,拆借时间一般为半个月。

因企业未提供母公司财务账套,对此说法无法核实。

企业15年收入的增长一方面来源于原有客户的增长,另一方面也是主要方面来源新客户的开拓,收入

大幅增长的同时,企业对下游客户的话语权却减弱,直接导致回款周期加长,企业资金周转发生实质性转变,需

外部资金的持续注入。

、企业盈利能力分析

项目

增长率

主营业务收入

113,890

141,952

25%

10,272

12,284

20%

主营业务成本

108,385

138,156

27%

返点成本

4,990

8,074

62%

毛利

5,505

3,796

-30%

返点毛利

5,282

4,210

-20%

三项费用及税金

2,302

1,264

-45%

利润

3,203

2,532

-21%

2015年1-8月收入较14年增长25%利润却下降了21%主要是由于今年的返点成本较去年增加了47%造

成了总成本增加了27%利润率由14年的2.8%降低到15年的1.8%。

说明企业为了提高广告业务量而通过提高折扣金额以吸引更多的客户,盈利能力有所降低。

2015年返点成本增长幅度较大,达到47%该部分成本是企业把从上游流量资源供应商取得的返点拿

出一部分奖励给下游客户。

14年、15年返点成本占返点收入的比重分别为49%60%由此可以看出,15年

企业以给予的更多返点来抢占市场份额,牺牲了部分利润。

该部分返点因采取账扣的方式,返点的增加导致回款的减少,加剧了企业流动性风险。

企业通过牺牲自身的利润去吸引新客户增加业务量,但是整理盈利能力有降低。

三、企业偿债能力分析

企业目前的刚性负债仅有一笔500万元的循环授信信用贷款,即使企业全额提款,该笔刚性负债占业务回款的比

重仅为0.43%,随着企业盈利能力的增强,偿债能力有一定的保障。

其他认为有必要披露的情况

方案可控性、合理性的审核及风险防范建议

项目风险点:

由于该行业的竞争力比较激烈,企业通过延长给予客户的账期,及增加给予客户的折扣去吸引新的客户。

造成了企业资金流动性的减弱,盈利能力的降低。

而且随着企业的业务规模越来越大,流动资金的缺口会持续增长,流动性风险加大。

方案的合理性分析:

1、资金用途:

此次保理融资的用途为支付网络推广费。

根据上述分析,可以判断企业资金流动性较弱,存在资金需求,而支

付上游的广告费是刚性需求,因此融资的用途比较合理。

2、融资额度和融资期限

融资额度

企业目前有一定的资金缺口,但是具体的资金需求金额无法判断。

此次申请保理融资额度为6,000万。

项目经

理方案中选定8家公司的应收账款作为本次池保理下游客户,其中为15年新增客户,签订的框架合同金额

及合同开始执行期详见项目经理报告,合同执行日为7月15日,目前尚无回款。

截止到15年8月末这8家公司

的应收账款余额为11,333万。

融资比例为53%下表列示的为15年1-8月其他客户的回款情况:

阳光谷地

五八同城

新势力网络

起明星辰

杭州密江

中清龙图

XX

1,520

2,525

-

4,045

561

1,510

22

2,093

6,256

3,200

1,061

100

4,361

231

4,592

3,830

2,050

385

6,265

6,385

3,940

1,725

2,137

121

71

7,994

9,908

1,453

4,300

1,700

743

1,107

9,303

184

9,487

1,363

1,930

1,236

420

5,949

2,587

8,536

62

1,159

150

1,126

655

833

3,985

4,744

15,929

15,330

6,302

3,227

2,553

43,995

9,959

53,953

回款受季度结算影响,各月回款金额差异较大。

除夕卜,其余6家客户的回款也存在一定的波动,8月受延迟付款的影响,当月回款相对较低。

月

回款额在4,000万-9,000万区间,其中有3个月的回款是超过6,000万上限的。

目前还未回款。

随着

新客户业务量的逐渐增加,各月的回款也会逐渐增多,加上的季度回款可以覆盖我司授信的上限。

因此

企业申请的6,000万融资额度比较合理。

融资期限

此次保理融资用于弥补企业日常的流动资金去支付上游的媒体费,此次申请的6,000万额度中,有2,000万用于

长期周转,4,000万用于临时周转。

此次项目为池保理,企业可以在授信额度内循环使用,因此融资期限为一年比较合理。

方案的可控性:

1.通过限制企业的资金用途,以确保企业的资金都用于企业的正常运营。

合理。

2.方案中约定当月监管账户的客户回款累计额不低于企业上月末提款后融资最高额的90%,企业最高融资额为

6,000万,90%即为5,400万。

由于客户中有延期付款的情况,我司给予蓝坤10%的信用额度,该风险敞口为600

万。

企业提供了一套预评1,500万的房产抵押作为增信措施,可以覆盖该风险敞口。

根据上述8家客户前八个月

的回款情况可以看出,企业的回款质量比较好。

该方案比较合理。

3.方案中监管的账户为招商银行大运村支行。

根据查阅企业的银行日记账,方案中转让的8家客户的回款中,只有

的回款集中在招行,其余7家客户主要回款账户为交通银行。

但方案中已经限定当月监管账户的客户回款累计额

不低于企业上月末提款后融资最高额的90%,因此监管此账户的方案合理。

风险防范建议:

放款后:

1.需要关注企业的资金流的变动情况。

建议额度支用所需提交的资料:

风险经理综合意见:

已经成为的第一大代理商,目前已经成为中国北方地区最大的搜索引擎营销供应商之一,具有一定的实

力。

而此项目的主要回款企业为等知名企业,其不付款的风险较小。

在完成上述过程控制后,同意操作此项

目。

签名:

日期: