用友软件财务报表分析Word格式.docx

《用友软件财务报表分析Word格式.docx》由会员分享,可在线阅读,更多相关《用友软件财务报表分析Word格式.docx(71页珍藏版)》请在冰豆网上搜索。

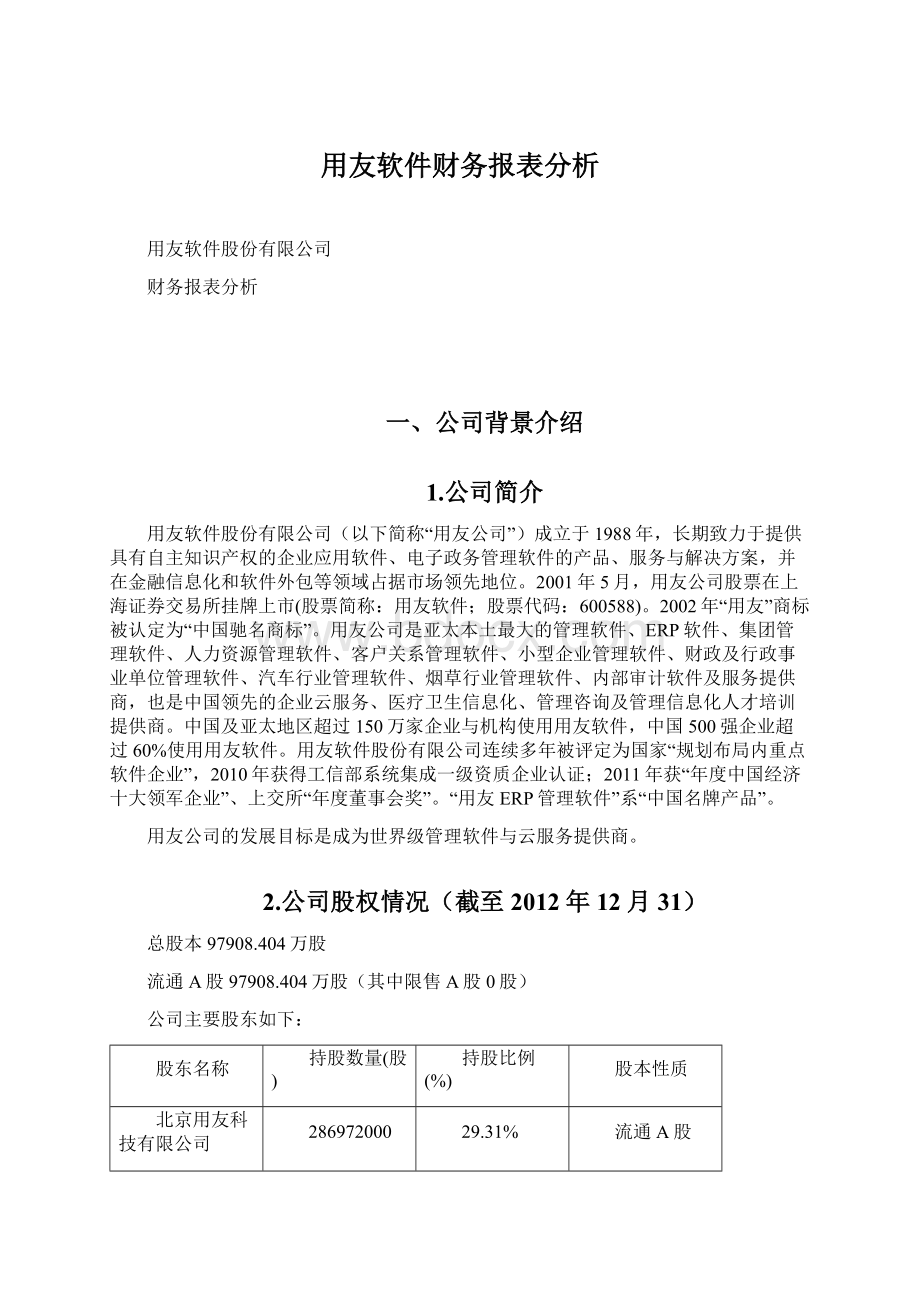

摩根士丹利中国A股基金

12903300

1.32%

UBSAG

10508800

1.07%

铂金投资管理有限公司

10133100

1.04%

3.主要报表数据

用友软件过去六年主要财务数据如下:

报表日期

2012年

2011年

2010年

2009年

2008年

2007年

资产总计(万元)

615,629

546,168

476,592

381,951

310,997

303,049

负债合计(万元)

308,281

243,456

220,012

120,604

98,968

60,719

所有者权益(万元)

307,348

302,712

256,581

261,348

212,029

242,331

营业收入(万元)

423,521

412,216

297,883

234,701

172,563

135,685

营业成本(万元)

408,425

381,978

287,465

216,089

160,361

123,235

营业利润(万元)

15,656

31,006

11,314

47,923

24,987

27,626

净利润(万元)

38,715

55,085

34,603

61,398

40,776

35,965

二、三个逻辑切入点分析

资产负债表分析中三个逻辑切入点是盈利质量分析、资产质量分析以及现金流量分析,三种分析的主要意义如下:

从利润表入手,分析盈利质量。

通过销售收入及利润的成长性和波动性,体现主营业务收入创造现金流量的能力、市场份额增长情况以及创造现金流量的稳定性。

毛利率也是盈利质量分析的重要方面,因为它表明管理层可用于研究开发、广告促销从而提高企业品牌和知名度,保证企业可持续增长的能力。

从资产负债表入手,分析资产质量。

企业破产的大部分原因是资产出了问题,资产质量分析一方面通过考察流动资产和固定资产占资产总额的比重,来考察企业的财务弹性。

如果固定资产的比重较高,而且较多的是专用设备,在行业竞争加剧的情况下,企业将面临较高的退出壁垒。

另一方面要检查资产的“含金量”,“真金白银”和陈年老账、变价存货占资产的比重,可体现企业发生潜在损失的风险。

从现金流量表着手,对自由现金流量进行分析。

这是报表分析三大逻辑切入点中最重要的一个环节。

当前,财务分析的教科书大多关注的是经营活动产生的现金流量,而经营活动产生的现金流量固然重要,并不代表企业可自由支配的现金流,因为企业首先要保证自己为持续经营而进行必要投资的前提下,才能把钱用于还本付息、为股东派发股利。

对经营规模变动不大,而且是资本密集型的企业而言,自由现金流的最简单计算公式是经营活动产生的现金流量减去企业用于更新、改造固定资产所需投入的现金流量。

1.盈利质量分析

盈利质量分析方法主要有以下三个方面:

(1)收入质量

(2)利润质量(3)毛利率.

用友软件近六年收入情况如下:

收入情况明细

2007

2008

2009

2010

2011

2012

营业总收入(万)

135685

172563

234701

297883

412216

423521

增长速度

27.18%

36.01%

26.92%

38.38%

2.74%

用友软件过去六年净利润以及增长率如下:

利润情况

净利润(万)

35964.8

40776

61398.2

34603.3

55084.6

38715.4

净利润增长速度

13.38%

50.57%

-43.64%

59.19%

-29.72%

用友软件过去六年毛利率情况行业平均水平如下:

从前述营业收入情况以及有关趋势图可以看出,用友软件公司营业收入07~12年之间增长较迅速,仅2012年增长速度放慢,但总体来说成长性好,没有明显波动。

从前述净利润情况以及有关趋势图可以看出,拥有软件净利润波动性较强,也没有稳定的增长趋势

从前述毛利率情况以及有关趋势图可以看出,用友软件毛利率较为稳定,基本保持在82%~87%之间,比行业平均毛利率高出一倍比上市公司平均毛利高出近60%左右。

总体来说,用友软件收入及毛利率情况良好,但净利润明显与其毛利率不匹配,从其利润表可以看出,这主要是因为其财务费用及营业外净收支波动较大引起的。

综上所述,过去6年里,用友软件收入增长比较迅速,增长趋势稳定,同时其毛利率额非常稳定,但是其净利润率及增长速度明显跟其收入及毛利率不配,从其利润表中可以,这是由于看出其财务费用及营业外收支存在明显的波动,表明企业需要对其财务费用及其营业外收支加强管理,以达到比较稳定的利润增长。

2.资产质量分析

过去六年用友软件资产情况如下:

用友软件资产结构分析表

项目名称

金额(万元)

占比

增长率

现金及等价物

169704.00

0.2757

21.47%

139712.00

0.2558

-0.06%

139801.00

0.2933

-13.98%

应收款项

130643.00

0.2122

3.16%

126641.00

0.2319

43.91%

88000.80

0.1846

72.25%

存货

1975.32

0.0032

-13.54%

2284.56

0.0042

25.27%

1823.64

0.0038

55.79%

长期投资

17662.90

0.0287

8.43%

16289.60

0.0298

22.02%

13350.30

0.028

135.82%

固定资产

86323.30

0.1402

8.47%

79582.60

0.1457

49.62%

53190.50

0.1116

5.15%

无形资产

37437.10

0.0608

-5.63%

39669.90

0.0726

2.31%

38774.60

0.0814

16.19%

金融资产

0.00

-

0.00%

其他资产

171883.38

0.2792

21.05%

141988.34

0.26

0.24%

141651.16

0.2972

82.63%

资产总计

615629.00

1

12.72%

546168.00

14.60%

476592.00

24.78%

162514.00

0.4255

49.76%

108514.00

0.3489

19.32%

90940.30

0.3001

51088.40

0.1338

83.54%

27834.30

0.0895

161.07%

10661.80

0.0352

1170.59

0.0031

-19.14%

1447.69

0.0047

153.03%

572.15

0.0019

5661.16

0.0148

63.39%

3464.78

0.0111

9.10%

3175.66

0.0105

50584.40

0.1324

-0.87%

51030.00

0.1641

-21.81%

65265.00

0.2154

33371.40

0.0874

2.59%

32528.90

0.1046

222.69%

10080.50

0.0333

83558.90

0.2687

75345.50

0.2486

77561.05

0.2031

2862.12%

2618.43

0.0084

-94.43%

47008.09

0.1551

381951.00

22.82%

310997.00

2.62%

303049.00

周转率分析表

项目

应收账款周转率

3.29

3.84

4.28

5.95

8.97

15.31

存货周转率

31.69

30.36

34.55

29.88

21.02

33.11

根据用友软件过去5年中的资产结构情况表,可以发现用友软件主要资产项目有如下特征:

(1)现金及现金等价物储备量比较充足,占企业资产总额的比例比较高;

(2)固定资产及无形资产总额有一定的增长,但其占资产总额的比例不断下降;

(3)存货库存量少,周转速度快,企业销售业绩较好;

(4)应收款项项目增加速度快,占企业资产总额的比例不断上升,同时其应收款项周转率下降;

(5)企业其他资产总体上有增加,但是其占企业资产总额的比例比较稳定;

(6)企业资产总额表现出比较稳定的上升趋势,总体上增加较多。

综上所述,总体上来说,用友软件资产质量较好,但是其应收款项项目严重影响了其全部资产的质量,需要企业重视,并对应收款项进行强化管理,增加周转速度,增加净现金流,降低坏账等风险损失,以达到更高的盈利状态。

主要资产项目具体分析及相关数据如下:

现金及现金等价物:

可以从资产结构表中看出,过去6年中,用友软件现金及现金等价物金额变化波动较大,但是其占总资产的比重没有太大的变化,基本保持在25%~30%之间,仅仅在2009年、2008年短暂上升到35%左右,但其他年份基本保持稳定。

从这个可以看出用友软件现金及现金等价物数量上比较多,企业有比较充足的现金储备,企业财务弹性较大,企业发生潜在损失的风险就较低,但是从另一方面来讲,充足的现金储备显然增加企业持有现金的机会成本,降低企业资本获利能力,从这方面来讲,用友软件资本运营方面比较保守。

总体来说,用友软件现金及现金等价物项目资产质量比较好。

应收款项:

从资产结构表可以看出,用友软件应收账款余额从2008年开始激增,增速最高达到161%,虽然09年以后增速下降,但83.54%、72.25%、43.91%等增加速度并不算慢。

同时,应收账款占企业资产总额的比重从2007年的3%增加到2010及以后年度的20%以上,应收账款周转率却从8.97降到3.29(周转率分析表),表明公司在过去6年里存在收账速度变慢、平均收账期变长、坏账损失风险变大、资产流动变慢、偿债能力变弱等趋势。

因此,综上所述,用友软件应收款项项目资产质量较差,而且在可预见的未来,可能持续变差。

存货:

过去6年中,用友软件存货总额上虽然存在增减变化,但是总体来说其总额相对较少,占企业总资产的比重基本在0.5%之下,同时,其存货周转率比较高(平均30),表明企业存货数量少,存货周转速度快,企业销售能力强,运营资本用在存货上的金额少,企业销售效率和存货使用效率。

因此,存货项目来看,用友软件存货资产质量好。

固定资产及无形资产:

从资产结构表中可以看出固定资产净额有一定的增加,但是其占资产总额的比例总体上从21%降到了14%,而无形资产的情况也跟固定资产类似,无形资产净额变化不大,但是其占资产总额的比重却从10%下降到6%左右。

固定资产及无形资产的占资产总额的比例下降,意味着企业行业退出壁垒在下降,企业运营成本里的不动产的折旧及摊销额正在下降,企业面临的经营风险正在越来越低,同时表明企业面临的技术风险也越来越小,因此用友软件固定资产及无形资产质量比较好。

3.现金流量分析

用友软件过去六年中现金流量情况如下:

经营活动现金流量

498652000

471622000

489378000

399958000

363411000

343116000

自由现金流量

133814000

189003000

147416000

139539000

249242000

145970000

利息费用

6579900

10392400

1794960

10153400

负债总额

3082810000

2434560000

2200120000

1206040000

989679000

607186000

经营性现金流量占收入比

11.77%

11.44%

16.43%

17.04%

21.06%

25.29%

可以从下面表格可以看出,用友软件经营性现金流量从2007年至2012年之间有比较明显的增长,并且表现为流入大于流出,表明其“造血能力”比较强,对股东和银行依赖较低。

同时经营性现金流量占收入比重从2007年至2012年之间不断下降,表明其销售收入的含现金量较低,联想到企业的应收账款余额的增长及占比的增加,基本可以确定,企业应收账款管理不善是导致销售收入含现金量较低的主要原因。

与此同时,从下面表格中看到,用友软件自有现金流量六年之间呈现出先增加后减少的趋势,总体上表现比较稳定,而且自由现金流量明显多余利息费用,表明企业,企业自由现金流量数量比较多,企业能用于投资、还本付息及支付股利的现金流量比较充足,企业真正发展潜力比较强。

三、财务指标分析

1.盈利能力分析

主营业务毛利率

通过用友软件销售毛利率表以及有关趋势图,不难发现用友软件销售毛利率在过去六年中保持在82%的高水平上,总体表现比较稳定,但是根据其趋势图分析,可以发现用友软件销售毛利率有一定的下降趋势,表明企业毛利率虽然保持在高水平,但有一定的下降,企业盈利能力有一定下降。

主营业务利润率

通过用友软件主营业务利润率表以及其趋势图可知,用友软件主营业务利润率在过去六年中有一定下降趋势,但基本保持在80%左右,总体表现比较稳定,因此可以推断,用友软件主营业务盈利能力有一定的下降,但仍能保持在比较高的水平。

总资产净利率

由过去六年总资产利润率变动情况可以看出,过去六年中,用友软件总资产利润率虽然有一定的波动,但总体上呈下降趋势,表明用友软件的资产利用效率正在下降,说明用友软件盈利能力总体上有一定的下降。

成本费用利润率

由用友软件过去六年中的成本费用利润率以及其趋势图可知,用友软件过去六年中成本费用率下降趋势非常明显,表明企业单位成本费用获取的利润正在下降,说明企业盈利能力正在变弱。

由前述四个有关盈利能力指标以及其趋势图可知,过去六年中用友软件虽然能保持较高的毛利率以及销售利润率,但是其总资产净利率以及成本费用利润率下降比较明显,同时销售毛利率以及销售利润率也有一定幅度的下降,这些现象表明,用友软件总体盈利能力在过去六年中有一定幅度的下降,但是其毛利率等指标变化不大,成本费用利润率等指标却下降幅度较大,说明下降的主要原因不是企业主营业务出现问题,而是企业的期间费用以及营业外损益出现的不正常现象。

2.营运能力分析

应收款项周转率

由用友软件应收账款周转率情况以及其趋势图可知,过去六年中,用友软件应收账款周转率呈下降趋势,下降速度渐渐放慢,但总体上下降幅度较大(15.3下降到3.3)。

由此可见,用友软件应收账款管理出现问题,企业营运能力下降了。

固定资产周转率

由用友软件固定资产周转率情况以及其趋势图可知,过去六年中,用友固定资产周转率总体上有一定幅度的增长,说明企业固定资产利用率逐渐变高,企业固定资产管理越来越成功。

由前述应收账款周转率、存货周转率、固定资产周转率以及总资产周转率四个营运能力指标分析可以看出,用友软件营运能力个别方面有一定幅度的提高,主要表现为固定资产周转率和总资产周转率上升,存货周转率稳中有增。

但是,用友软件应收账款周转率过去六年中呈较为快速的下降趋势,表明企业应收账款管理不善,企业收入现金含量正在变低。

用友软件虽然拥有比较好的固定资产周转率、总资产周转率上升以及存货周转率指标,但是因为应收账款周转率指标的下降幅度较大,因此可以断定过去六年中用友软件总体营运能力逐渐变弱,企业需要在应收账款管理上加强管理,尽量提高企业应收账款变现能力,从而提高企业整体营运能力。

3.短期偿债能力分析

流动比率

由用友软件流动比率情况以及其趋势图可知,过去六年中,用友软件流动比率呈下降趋势,从较好的2.4降到比较危险的1.1,说明过去六年中,用友软件每单位流动负债对应的流动资产总正在变少,企业短期偿债风险变高,但是总体上能保持在1.1以上,说明企业短期偿债能力有一定的保证,表明用友软件短期偿债能力总体上不算差。

速动比率

由用友软件速动比率情况以及其趋势图可知,过去六年中,用友软件速动比率呈下降趋势,说明过去六年中,用友软件每单位流动负债对应的速动资产正在变少。

但是就算是最差的2012年,现金比率能保持在1.1左右,说明企业短期偿债能力比较有保证,短期偿债能力总体上较好。

现金比率

由用友软件现金比率情况以及其趋势图可知,过去六年中,用友软件现金比率呈下降趋势,说明过去六年中,用友软件每单位流动负债对应的现金及现金等价物正在变少。

但是就算是最差的2012年,现金比率能保持在60左右,说明企业短期偿债能力比较有保证。

由前述流动比率、速动比率以及现金比率三个短期偿债能力指标分析可以看出,用友软件速动比率和现金比率指标都比较好,流动比率相对来说较差,但是也能保持在比较高(1.1)的水平上,因此,基本可以断定用友软件短期偿债能力总体上比较好,短期偿债风险较低。

但需要注意的是,短期偿债能力有关的三个指标在过去六年中一直在下降,而且下降幅度也较大,表明企业短期偿债能力正在变弱,短期偿债风险越来越大,需要企业加强有关方面的管理。

4.长期偿债能力分析

利息支付倍数

由用友软件利息支付倍数情况以及其趋势图可知,2007年至2010年用友软件利息支付倍数表现为负数,说明此段时间内企业利息支出为负数(即存在利息收入),说明此段时间内企业没有长期负债,此后的2011及2012年分别为2003和879,利息支出倍数也保持在较高水平。

因此总体来说,用友软件长期偿债能力比较强。

产权比率

由用友软件产权比率情况以及其趋势图可知,过去六年中,用友软件的产权比率有比较明显的增长,增长速度也较快,说明企业长期偿债能力正在下降,但根据其利息保障倍数情况可知,用友软件产权比率的提高主要是因为流动负债的提高,而不是长期负债的提高,因此用友软件总体偿债能力比较好。

(根据其他有关指标分析)

长期负债比率

由用友软件长期负债比率情况以及其趋势图可知,用友软件长期负债比率在2007至2009年为零,即公司长期负债为零,而2010年以后开始公司有了长期负债,但长期负债比率比较低,基本在3%上下,说明公司面临的长期债务偿还压力非常小,长期偿债能力强。

资产负债率

由用友软件资产负债率情况以及其趋势图可知,用友软件资产负债率在过去六年中一直在上升,从比较好的20%上升到比较危险的50%,说明企业偿还债务压力越来越大,偿还风险较高,但是根据其长期债务情况可以发现,用友软件资产负债比率上升的主要原因并不是长期债务,而是各种短期债务,因此结合前述分析可知,用友软件长期偿债能力总体上比较好。

根据前述利息支付倍数等四个有关指标分析,不难发现,用友软件长期偿债能力虽然在过去六年中有了一定的下降,但是总体上还是比较强。

但是用友软件流动负债的增长速度较快导致了资产负债率以及产权比率的上升,而对应的非流动负债增长却非常慢,表明用友软件债务主要由流动负债构成,公司面临的短期偿债风险远比长期偿债风险高,需要公司特别注意。

四、会计报表分析

1.资产负债表分析

资产负债表水平分析

资产负债表水平分析表金额单位:

人民币元

变动情况

对总资产影响(%)

变动额

变动(%)

流动资产

货币资金

1.697E+09

1397120000

299920000

5.49%

应收票据

53428200

13254400

40173800

303.10%

0.74%

应收账款

1.306E+09

1266410000

40020000

0.73%

预付款项

29387400

4892100

24495300

500.71%

0.45%

其他应收款

86933600

81057200

5876400

7.25%

0.11%

19753200

22845600

-3092400