中美传媒产业市场分析报告Word文档格式.docx

《中美传媒产业市场分析报告Word文档格式.docx》由会员分享,可在线阅读,更多相关《中美传媒产业市场分析报告Word文档格式.docx(37页珍藏版)》请在冰豆网上搜索。

图表5:

中美媒体行业市值分布

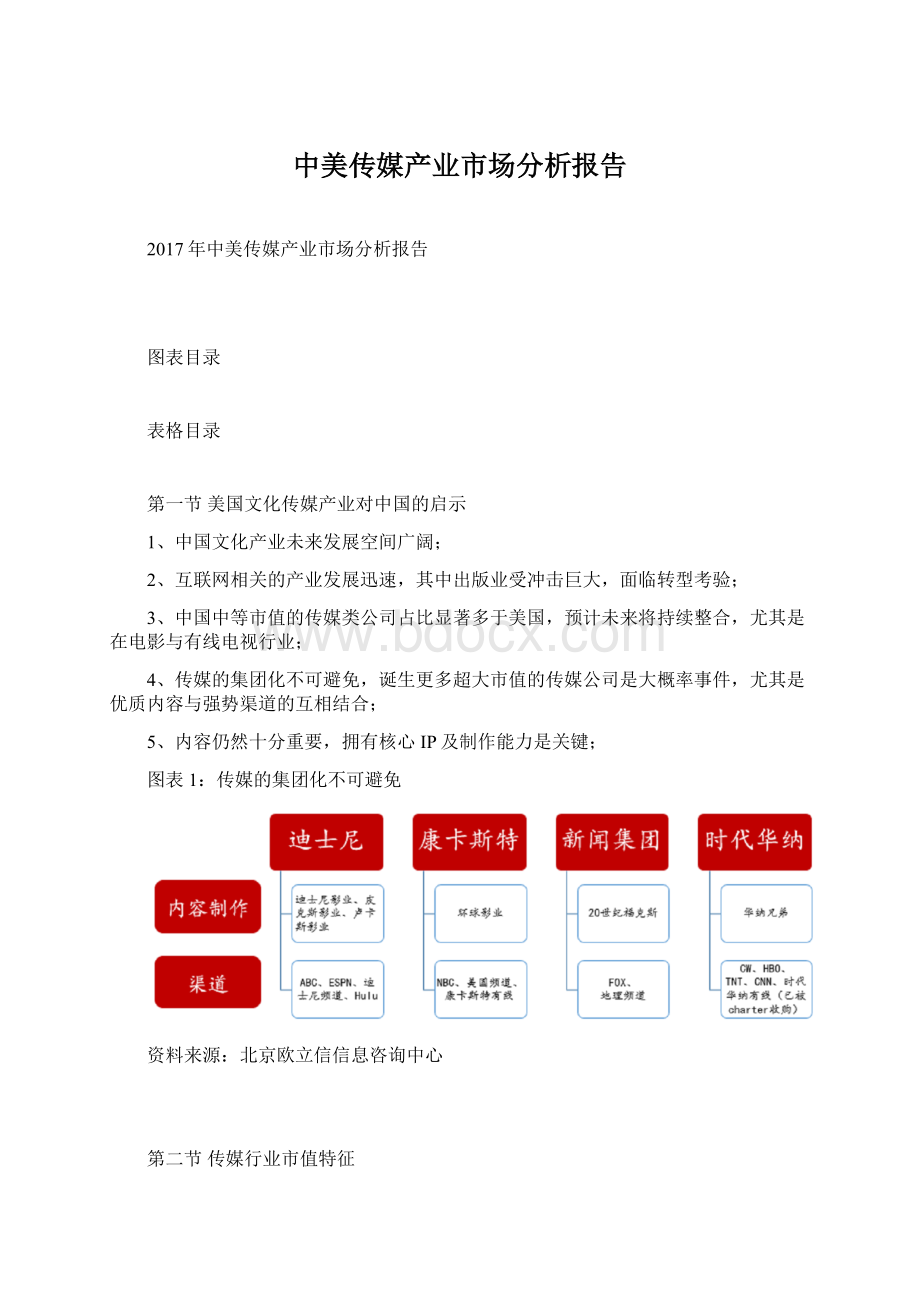

图表6:

中美媒体行业市值分布概率

图表7:

中美出版行业市值对比

图表8:

中美广告行业市值对比

图表9:

中美电影与娱乐行业市值对比

图表10:

中美有线电视行业市值对比

第三节中美传媒产业发展现状

一、中国娱乐和媒体产业占GDP比重为1.54%,且不断提升

2015年美国GDP为18,0366亿美元,娱乐和媒体产业规模为6030亿美元,娱乐和媒体产业占GDP比重为3.34%。

据2007-2015年数据显示,娱乐和媒体产业占GDP比重基本维持在3.4%左右。

2015年中国GDP为10,3857亿美元,娱乐和媒体产业规模为1688亿美元,娱乐和媒体产业占GDP比重为1.54%。

据2010-2015年数据显示,娱乐和媒体产业占GDP比重不断提升。

图表11:

美国娱乐和媒体产业占GDP比重基本维持在3.4%左右

图表12:

中国娱乐和媒体产业占GDP比重为1.54%,且正在不断提升

图表13:

美国人人均娱乐支出

图表14:

中国城镇娱乐支出

二、中美产业发展趋势

从中美产业结构演变来看:

1、与互联网相关的产业发展迅速;

2、传统行业尤其是出版业受冲击较大;

3、值得注意的是受益于优质内容和消费者整体年龄偏大,美国电视产业能够维持市场份额。

美国的娱乐和传媒产业在以互联网为代表新媒体的冲击下,传统出版的市场份额下滑明显,互联网不断上升,值得注意的是电视产业能够维持住市场份额并略有上升,主要原因为一方面美国电视都拥有高质量的节目内容,另一方面为美国人口结构年龄偏大,看电视的时间比较长,并且付费习惯良好。

据尼尔森数据显示,截止2016年,18到24岁的美国用户每周观看电视的时间为16.2小时,每天2.3小时左右,35岁以上美国人每周观看电视的时间则达到了至少32个小时,达到每天4.6小时左右。

中国的娱乐和传媒产业同样受到新媒体冲击,传统出版的市场份额快速下滑,互联网占据超过40%的市场份额。

图表15:

美国娱乐和传媒产业结构

图表16:

中国娱乐和传媒产业结构

图表17:

美国人口结构

商务部普查局,北京欧立信信息咨询中心

图表18:

中国人口结构

第四节中美传媒行业格局

由于数据有限,我们将上市公司总收入算作为行业规模来看待行业格局。

一、出版行业

1、美国出版行业新闻集团占32.7%

现在的美国出版业已基本上被大的传媒集团所掌控。

在出版业中,在经过了多次大规模收购兼并以及互联网的冲击后,截止2015年美国出版行业的主营业务总收入为260亿美元,被20家上市公司中的13家全部包揽。

前3家出版集团就已经占据了55.7%的出版市场收入,但剩下的市场基本被7家公司平分。

在前20家出版集团中,占比最高的为新闻集团(32.7%),第二为时代公司(11.9%),第三为甘乃特(11.1%)。

2、中国出版行业区域分割明显

由于中国出版行业长期实行事业体制,行业产业集中度不高,各地区出版产业同质化程度较高,市场主体规模相对较小,盈利模式雷同,区域市场分割较为严重。

2015年中国出版行业的主营业务总收入为140亿元,截止目前没有巨头出现,在前20家出版集团中,占比最高的为长江传媒(13.1%),第二为中文传媒(12.8%),第三为中南传媒(11.1%)。

图表19:

美国出版行业市场竞争格局

图表20:

中国出版行业市场竞争格局

3、可参照市值对比:

新闻集团&

长江传媒

美国新闻集团是一个全球性的多元化的媒体和信息服务公司,主要收入来自于五项业务包括:

新闻和信息服务、图书出版、数字房地产服务、有线网络以及其他。

公司业务范围主要在美国、加拿大、欧洲以及澳大利亚等地区。

新闻集团拥有英国40%的报纸发行量,其中包括《泰晤士报》、《每日电讯》、《镜报》、《卫报》等;

拥有澳大利亚2/3的报纸发行量;

拥有美国纽约邮报以及华尔街日报两大报纸。

因数据有限,我们通过相关数据估算新闻集团的覆盖人数在全球主要国家覆盖人数为3070万人。

以英国成年人获取新闻有40%来自报纸,截止2015年英国总人口为6200万人,成年人为5000万人,预计新闻集团在英国覆盖的人数为800万人;

澳大利亚报纸读者为1390万人,预计新闻集团在澳大利亚覆盖的人数为930万人;

纽约邮报和华尔街日报2012年发行量分别为56、212万份,以传阅率为5计算,预计新闻集团在美国覆盖人数为1340万人;

长江传媒集团先后打造了《中华大典》、《汉语大字典》等国家重点文化出版工程图书,陆续推出了《张居正》、《狼图腾》、《百年百部中国儿童文学经典书系》、《王忠诚神经外科学》等等一大批脍炙人口的文化学术精品,公司整体图书零售市场码洋占有率3.2%,在全国出版集团中排名第4。

2015年全国图书零售市场同比增长12.8%,销售额达到624亿,动销品种数为168万种,以平均每本书30元价格,2015年人均纸质图书阅读量为4.58本计算,预计长江传媒集团覆盖人数为1453万人。

长江传媒可参照市值=新闻集团的市值×

(长江传媒覆盖人数比重/新闻集团覆盖人数比重)×

(中国城镇人均娱乐消费支出/美国人均娱乐消费支出)=(70.5×

6.5)×

((1453/8724)/(3070/40700))×

(2776/(1450×

6.5))=298亿(当前市值109亿)

图表21:

新闻集团收入构成

图表22:

新闻集团收入结构

图表23:

长江传媒收入构成

图表24:

长江传媒收入结构

二、有线电视行业

1、美国有线电视行业全国竞争,康卡斯特一枝独秀

为方便对比中美有线电视行业,我们将有线电视频道网络和广播网络都计入美国有线电视行业,广播电视网与有线电视频道网之间的区别主要是在于其提供的内容,后者多是专业性频道。

有线电视频道网的主要特点是利用布满全国的有线传输网络,无需借助众多的附属电视台就可以实现全国覆盖,如CNN有线新闻频道、ESPN体育频道、Discovery探索频道等。

广播电视网络是为大量地方电视台同时提供电视节目的机构,在美国,主要的广播电视网有哥伦比亚广播电视网(CBS)、美国广播电视网(ABC)、全国广播电视网(NBC)、福克斯广播电视网(FOX)和哥伦比亚-华纳兄弟广播电视网(CW)五家,广播电视网通常在美国所有电视市场都有一家附属电视台,所以广播电视网络可以实现其电视节目的全国覆盖。

2、中国有线电视行业区域分割,发达城市优势明显

美国有线电视行业在业务上都是全国竞争,经过几次行业整合后美国有线电视行业康卡斯特一家独大,而中国有线电视行业与出版业类似,中国有线电视,区域市场分割严重,但受益于各地区人民的ARPU值不同,发达城市处于明显优势。

2015年美国有线电视行业主营业务总收入为1538亿美元,第一为康卡斯特占有市场48.4%的收入,第二为DISH网络公司占有9.8%,第三为哥伦比亚广播公司占有11.1%。

2015年中国有线电视行业主营业务总收入为452亿元,中国有线电视格局类似美国,东方明珠收入占市场46.7%,市场占比占有率最高为东方明珠(46.7%),第二为江苏有线(10.3%),第三为华数传媒(6.3%)。

图表25:

美国有线电视行业市场竞争格局

图表26:

中国有线电视行业市场竞争格局

康卡斯特&

东方明珠

康卡斯特现已成为三网合一的公司,能够为客户提供电视、语音、高速上网业务,是美国的主要有线电视、宽带网络及IP电话服务供应商,截止2015年,公司拥有2770万用户,其中2230万有线电视用户,2330万宽带网络用户及1150万IP电话用户,是美国最大的有线电视公司,除现有业务外,康卡斯特明年还将推出手机移动通信服务。

东方明珠已布局四大渠道覆盖用户,B2B和B2C、互联网电视和移动客户端,截止2016年6月,公司IPTV业务拥有2600万用户,OTT业务拥有1598万用户,数字有线电视拥有4200万用户其中数字电视互动用户为900万以及移动终端日活跃用户数超过300万,预计东方明珠覆盖用户为8500万。

东方明珠可参照市值=康卡斯特的市值×

(东方明珠覆盖人数比重/康卡斯特覆盖人数比重)×

(东方明珠有线电视服务套餐价格/康卡斯特有线电视服务套餐价格)=(1614×

((8500/130000)/(2770/32170))×

(30/(40×

6.5))=919亿(当前市值640亿)

图表27:

康卡斯特收入构成

图表28:

康卡斯特收入结构

图表29:

康卡斯特有线通讯收入结构

图表30:

康卡斯特-NBC收入结构

图表31:

合并之后东方明珠收入构成

图表32:

东方明珠传媒娱乐相关服务收入构成

图表33:

东方明珠多频道视频集成与分发

三、电影行业美国集中度远高于中国

2015年美国电影娱乐行业主营业务总收入为1473.5亿美元,其中市占率第一为迪士尼(35.6%),第二为新闻集团(FOX)(19.7%),第三为时代华纳(19.1%)。

2015年中国电影娱乐行业主营业务总收入为395.9亿元,其中市占率第一为万达院线(20.2%),第二为中国电影(18.4%),第三为华谊兄弟(9.8%)。

电影行业美国集中度(CR3=74.4%)远高于中国(CR3=48.4%)。

图表34:

美国电影娱乐行业市场竞争格局

图表35:

中国电影娱乐行业市场竞争格局

1、可参照市值对比:

迪士尼&

万达院线

迪士尼现已成综合性娱乐巨头,业务主要包括媒体网络、影视娱乐、乐园和度假村、消费品以及互动娱乐,其主要收入来自于媒体网络以及度假区。

迪士尼自公司建立以来通过自研和收购积累了大量的优质IP资源,截至2012年,迪士尼已有超过四百个拥有版权的动画和电影形象,公司围绕高质量的IP资源,实现了“制作、发行、衍生品开发“的全产业链布局。

2015年公司影视娱乐共发行12部电影,收入为73.7亿美元,我们以此估算迪士尼在全球粉丝数量,假设都以美国人均水准计算,2015年美国单张电影票的平均价格是8.43美元,平均每人每年观影次数为3.8次,则迪斯尼拥有2.3亿粉丝;

从互动媒体角度来看,其自成立以来,迪士尼互动媒体的全平台粉丝已达到11.5亿。

这些平台包括Facebook、Twitter、Instagram、Tumblr、Pinterest、YouTube、Snapchat,以及Vine等,月观看量达到3.25亿次;

预计我们预计迪士尼全球覆盖用户为3亿左右。

2015年万达院线公司实现票房63亿元,观影人次1.51亿人次,票房和观影人次创历史新高。

其中主要由中国市场贡献,中国市场票房60.1亿元,观影人次1.47亿人次,市场占有率13.6%;

中国平均每人每年观影此数约为1次,则万达院线能覆盖1.47亿。

假设这1.47亿全部能够转化为万达院线粉丝,万达院线可参照市值=迪士尼的市值×

(万达院线覆盖人数/迪士尼覆盖人数)×

(中国电影票价/美国电影票价)=(1593×

(1.47/3)×

(32/(8.4×

6.5))=2974亿(当前市值801亿)

图表36:

迪士尼收入构成

图表37:

迪士尼收入结构

图表38:

万达院线收入构成

图表39:

万达院线收入结构

四、中国广告行业整合空间巨大

2015年美国广告行业主营业务总收入为281亿美元,其中市占率第一为奥姆尼康(53.9%),第二为IPG(InterpublicGroup)(27.1%),第三为清晰频道户外广告(10.0%)。

2015年中国广告行业主营业务总收入为547亿元,其中市占率第一为省广股份(17.6%),第二为分众传媒(15.8%),第三为蓝色光标(15.3%)。

广告行业美国集中度(CR3=91%)远高于中国(CR3=48.7%)。

图表40:

美国广告行业市场竞争格局

图表41:

中国广告行业市场竞争格局

奥姆尼康&

省广股份

奥姆尼康集团公司是全球最大的广告和营销服务控股集团,主要为客户提供广告、市场营销、公关、网络营销、客户关系管理和咨询等服务。

2015年奥姆尼康实现总收入为151.3亿美元,收入来自分布在全球的客户,包括美洲、欧洲、中东、非洲以及亚太等地区。

2015年省广股份实现总收入96.3亿元,收入全部来自于中国。

截止目前省广已逐步开始国际化,未来无论是公司自身发展,还是客户的国际化发展,都需要向全球拓展业务,我们将只以收入作为衡量广告公司的唯一标准。

省广股份可参照市值=奥姆尼康市值×

(省广股份收入/奥姆尼康收入)=(200×

(96.3/(151.3×

6.5))=127亿(当前市值183亿)

图表42:

奥姆尼康收入构成

图表43:

奥姆尼康收入结构

图表44:

省广股份收入构成

图表45:

省广股份收入结构

第五节美国传媒行业资本市场表现

我们选择了标普1500综合指数中的媒体行业相关股票进行研究,由于各指数的成份指数每年都可能有变动以及我们只研究尚未退市的上市公司,则上市公司走势可能与指数走势差异极大。

一、出版业:

大幅跑输市场,转型是必然

对出版业来讲,互联网的出现对其造成了非常大的冲击,1995-2015年标普1500指数涨幅为253%,同期标普1500出版印刷指数仅涨94.5%。

从行业来看出版业只有在2000年科技泡沫破灭后至2005年跑赢市场,之后金融危机以及互联网的冲击使得美国出版业大幅跑输市场。

其中跑赢标普出版指数的仅有两家公司,分别是约翰威立国际出版公司(1995-2015年涨幅为661%)和梅瑞迪斯公司(1995-2015年涨幅为216%,并未跑赢标普1500指数)。

从约翰威立国际出版公司和梅瑞迪斯公司得到的启示:

1、专注某些细分方向,细分方向意味着精准

2、提供高质量的内容

3、转型是必然,拥抱趋势

图表46:

出版业自2005年以来大幅跑输市场

图表47:

只有两家跑赢市场

约翰威立国际出版公司的发展战略一直是以通过收购、联合以及紧跟趋势为核心战略,并且是以拓展全球业务为目标。

约翰威立国际出版公司,公司通过不断的发展中,逐渐确定了公司的核心业务并剥离了非核心业务。

截止目前拥有三大核心业务,研究部门业务主要为科学、技术和医疗方向(通过图书馆和图书馆联盟、独立订阅代理以及直接向专业社会会员、书店、在线书商和其他客户销售和分发其数字和印刷产品)、专业开发部门业务主要为提供各个专业方向的书籍(主要通过线上以及线下渠道销售给消费者)以及全球教育业务(提供教育内容以及具体的解决方案)。

表格1:

约翰威立主要发展历程

公司官网,北京欧立信信息咨询中心

梅瑞狄斯从事杂志及书籍出版、电视台、联合行销、互动式媒体等业务,杂志出版品主要针对一般家庭及妇女;

包括发行25种日报和约150种的非日报刊物,也拥有26家电台和75家网络企业。

之所以公司能够抵抗互联网带来的冲击主要是因为以下几个方面:

1、专业性足够强。

由专家重整发行物内容,并通过多种平台包括杂志、书籍、网站、行动装置、平板电脑等发布;

2、选择时效性长久的内容,尤其远离新闻。

梅瑞迪斯的典型产品理论上,可以在书报摊、咖啡桌或厨房料理台上摆上好几个月;

3、控制成本。

梅瑞狄斯公司文化非常讲究标准化与成本效率,出版物一旦不及发行预期将非常果断的停刊,同时梅瑞迪斯以本地编辑人的名目,培养了许多自由投稿的作者,公司也从来不聘摄影师,依靠自由投稿,达到减少经常性支出的目的;

二、有线电视:

小幅跑赢市场,渠道方与内容方结合为大趋势

美国电视业小幅跑赢市场,1995-2015年标普1500指数涨幅为253%,同期标普1500广播指数涨幅268%;

2009-2015年标普1500指数涨幅为129.8%,同期标普1500有线与卫星指数涨幅为269%。

大部分公司都能跑赢市场,其中涨幅最大的为康卡斯特1995-2015年涨幅为1018%。

图表48:

96年以来广播电视小幅跑赢市场

图表49:

2009年以来有线与维修大幅跑赢市场

图表50:

康卡斯特20年涨幅10倍

图表51:

康卡斯特涨幅略微跑赢有线与卫星指数

康卡斯特为三网合一的公司,能够为客户提供电视、语音、高速上网业务,是美国的主要有线电视、宽带网络及IP电话服务供应商,截止2015年,公司拥有2770万用户,其中2230万有线电视用户,2330万宽带网络用户及1150万IP电话用户,是美国最大的有线电视公司,除现有业务外,康卡斯特明年还将推出手机移动通信服务。

从康卡斯特发展历程得到的启示:

1、应对新型渠道的冲击,并购以及合作是行业发展有效路径

2、渠道方与内容方结合为大趋势

表格2:

康卡斯特主要发展历程

康卡斯特,北京欧立信信息咨询中心

三、电影娱乐:

小幅跑输市场,拥有核心IP及制作能力是关键

美国电影娱乐跑输市场,1995-2015年标普1500指数涨幅为253%,同期标普1500电影娱乐指数涨幅为191.5%。

同期仅有两支股票表现出色,分别为迪士尼和时代华纳。

迪士尼自公司建立以来通过自研和收购积累了大量的优质IP资源。

时代华纳公司为一家拥有世界顶级IP的娱乐传媒公司,截止目前时代华纳专注于提供精品内容的生产和发行,旗下业务主要为影视娱乐、HBO、特纳广播公司。

图表52:

美国电影娱乐跑输市场

图表53:

迪士尼大幅跑赢市场

图表54:

时代华纳大幅跑赢市场

1、纵观迪士尼以及时代华纳的发展历程得到的启示

1、内容和渠道互相融合

2、从时代华纳有线、美国在线以及时代出版公司已经先后从时代华纳集团中整体剥离中以及迪士尼在进入2000年以来更多的是进行内容上的整合来看,拥有核心IP并拥有能够制作成为优质内容的能力是大传媒集团的关键。

表格3:

迪士尼主要发展历程

迪士尼,北京欧立信信息咨询中心

表格4:

时代华纳主要发展历程

时代华纳,北京欧立信信息咨询中心

四、广告:

大幅跑输市场,广告行业外延是产业特征

美国广告行业小幅跑输市场,1995-2015年标普1500指数涨幅为253%,同期标普1500广告指数涨幅为217.5%。

截止目前标普1500广告指数只有两支股票,分别为奥姆尼康(OMC)和埃培智(IPG)。

广告行业外延是产业特征。

通过收购合适的公司快速提升市场份额是广告行业快速做大做强的最有效手段,主要是由于新建立品牌需要较多时间及经验,而收购后的管理模式一般会保持其独立性,并且可以共享客户资源,协同效应明显。

图表55:

美国广告行业整体跑输市场

图表56:

奥姆尼康大幅跑赢市场

图表57:

IPG跑输市场

图表58:

奥姆尼康近12年并购数量