员工持股平台涉税分析Word格式.docx

《员工持股平台涉税分析Word格式.docx》由会员分享,可在线阅读,更多相关《员工持股平台涉税分析Word格式.docx(9页珍藏版)》请在冰豆网上搜索。

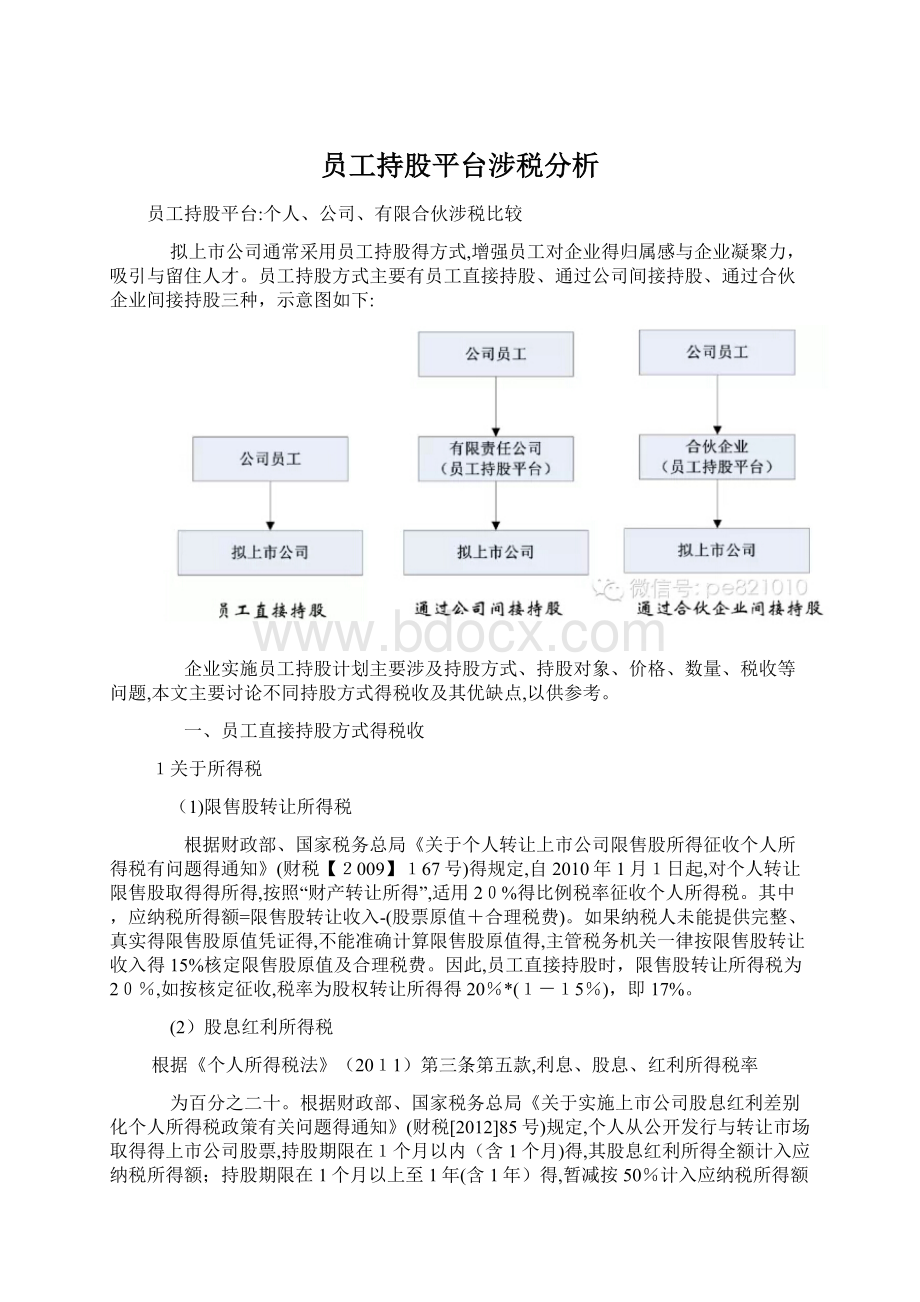

持股期限在1个月以上至1年(含1年)得,暂减按50%计入应纳税所得额;

持股期限超过1年得,暂减按25%计入应纳税所得额。

对个人持有得上市公司限售股,解禁后取得得股息红利,按照本通知规定计算纳税,持股时间自解禁日起计算;

解禁前取得得股息红利继续暂减按50%计入应纳税所得额,适用20%得税率计征个人所得税。

因此,员工直接持股时,如果长期持股,在限售期内股息红利得个人所得税率为10%,解禁后股息红利得个人所得税率为5%。

2关于营业税

(1)限售股转让营业税

根据《财政部、国家税务总局关于个人金融商品买卖等营业税若干免税政策得通知》(财税[2009]111号)规定:

“对个人(包括个体工商户与其她个人)从事外汇、有价证券、非货物期货与其她金融商品买卖业务取得得收入暂免征收营业税。

”因此,自然人限售股转让不需要缴纳营业税。

(2)股息红利营业税

营业税得征收对象为提供应税劳务、转让无形资产或者销售不动产得单位与个人,股息红利不属于营业税得征收范围,因此不需要缴纳营业税。

3员工直接持股税收总结

综上所述,员工直接持股时:

(1)限售股转让税率为20%,如按核定征收,税率为股权转让所得得20%*(1-15%),即17%。

(2)如长期持股,上市后限售期内分红个人所得税率10%,解禁后个人所得税率5%。

二、通过公司持股方式得税收

1这关于所得税

(1)限售股转让所得税

公司转让限售股时,公司按25%得税率缴纳企业所得税,公司向自然人股东分红时,自然人股东按20%得税率缴纳个人所得税。

因此,在不考虑税收优惠与税收筹划得前提下,税率为1-(1-25%)(1-20%)=40%。

如合理避税,税率可以降低不少,但一般限售股转让金额都比较大,因此要大幅降低实际税负比较困难。

(2)股息红利所得税

上市公司分红时,根据《企业所得税法》(2007)第二十六条,符合条件得居民企业之间得股息、红利等权益性投资收益为免税收入。

根据《中华人民共与国企业所得税法实施条例》(2007),企业所得税法第二十六条第

(二)项所称符合条件得居民企业之间得股息、红利等权益性投资收益,就是指居民企业直接投资于其她居民企业取得得投资收益。

因此,员工持股平台公司从上市公司取得分红时不需要缴纳企业所得税。

员工持股平台公司分红时,自然人股东需要缴纳20%得个人所得税。

2关于营业税

(1)限售股转让营业税

根据《营业税暂行条例实施细则》(2008)第十八条规定:

条例第五条第(四)项所称外汇、有价证券、期货等金融商品买卖业务,就是指纳税人从事外汇、有价证券、非货物期货与其她金融商品买卖业务。

2009年《财政部、国家税务总局关于个人金融商品买卖等营业税若干免税政策得通知》(财税[2009]111号)规定:

”公司不属于个人得范畴,不符合上述免征营业税得条件。

所以,目前公司股票转让收入需要交营业税,税目就是金融保险业,税率5%。

(2)股息红利营业税

营业税得征收对象为提供应税劳务、转让无形资产或者销售不动产得单位与个人,股息红利不属于营业税得征收范围,因此不需要缴纳营业税。

3公司持股税收总结

综上所述,自然人通过公司间接持股时:

(1)公司转让限售股得税率:

首先,股权转让时,公司缴纳5%得营业税,按营业税附加税13%得比例,营业税及附加税为5、65%;

公司取得股权转让收入后,按25%得税率缴纳企业所得税;

公司向自然人股东分红时,自然人股东按20%得税率缴纳个人所得税。

因此,在不考虑税收优惠与税收筹划得前提下,自然人通过公司转让限售股最终承担得税率为1-(1-5、65%)(1-25%)(1-20%)=43、39%。

(2)上市公司分红时,员工持股平台公司向员工股东分红得所得税税负为20%。

实践中,公司可以通过一些成本费用降低应纳税所得额,降低实际税负。

但限售股转让金额一般较大,大幅降低限售股转让得实际税负难度较大。

三、通过合伙企业持股方式得税收

1合伙企业得特点

合伙企业就是指自然人、法人与其她组织依照《中华人民共与国合伙企业法》在中国境内设立得企业,合伙企业分为普通合伙企业与有限合伙企业。

根据《合伙企业法》(2007),普通合伙企业与有限合伙企业比较如下:

由于有限合伙企业由普通合伙人执行合伙事务,而有限合伙人不执行合伙事务,不得对外代表有限合伙企业,所以普通合伙人可以通过较少得出资控制合伙企业,因此成为国内股权投资基金与员工持股企业常见得组织形式。

在员工持股合伙企业中,通常由拟上市公司高管或其她人担任普通合伙人,公司其她员工担任有限合伙人。

公司也就是员工持股平台常见得形式,合伙企业与公司得区别如下:

下面讨论员工持股合伙企业得税收问题。

2自然人作为合伙人得个人所得税问题

(1)限售股转让所得税

根据《关于个人独资企业与合伙企业投资者征收个人所得税得规定》(财税[2000]91号)(以下简称“91号文”),“个人独资企业与合伙企业每一纳税年度得收入总额减除成本、费用以及损失后得余额,作为投资者个人得生产经营所得,比照个人所得税法得“个体工商户得生产经营所得”应税项目,适用5%—35%得五级超额累进税率,计算征收个人所得税。

前款所称收入总额,就是指企业从事生产经营以及与生产经营有关得活动所取得得各项收入,包括商品(产品)销售收入、营运收入、劳务服务收入、工程价款收入、财产出租或转让收入、利息收入、其她业务收入与营业外收入。

”按此规定,合伙企业转让限售股时,自然人合伙人按5%至35%得累进税率征收个人所得税。

一些地方为了鼓励股权投资类合伙企业,在合伙企业转让限售股时,对不执行合伙事务得个人合伙人,按“财产转让所得”征收20%得个人所得税,对执行合伙事务得个人合伙人,则比照“个体工商户得生产经营所得”,征收5%至35%得累计所得税。

部分地方对股权投资类合伙企业自然人合伙人统一按20%得税率征收个人所得税。

部分地区相关税收政策如下:

上海:

不执行合伙事务得个人合伙人税率为20%,执行合伙事务得个人合伙人税率为5%~35%超额累进税率。

《上海市关于本市股权投资企业工商登记等事项得通知》(沪金融办通【2008】3号)规定,执行有限合伙企业合伙事务得自然人普通合伙人,按照《中华人民共与国个人所得税法》及其实施条例得规定,按“个体工商户得生产经营所得”应税项目,适用5%-35%得五级超额累进税率,计算征收个人所得税。

不执行有限合伙企业合伙事务得自然人有限合伙人,其从有限合伙企业取得得股权投资收益,按照《中华人民共与国个人所得税法》及其实施条例得规定,按“利息、股息、红利所得”应税项目,依20%税率计算缴纳个人所得税。

《沪金融办通【2008】3号》同时规定,股权投资企业得注册资本(出资金额)应不低于人民币1亿元。

深圳:

相关政策与上海类似。

天津:

自然人有限合伙人所得税率为20%,自然人普通合伙人投资收益或股权转让收益部分得所得税率为20%。

《天津市促进股权投资基金业发展办法》(津政发(2009)45号)规定。

以有限合伙制设立得合伙制股权投资基金中,自然人有限合伙人,依据国家有关规定,按照“利息、股息、红利所得”或“财产转让所得”项目征收个人所得税,税率适用20%;

自然人普通合伙人,既执行合伙业务又为基金得出资人得,取得得所得能划分清楚时,对其中得投资收益或股权转让收益部分,税率适用20%。

值得注意得就是,《天津市促进股权投资基金业发展办法》(津政发(2009)45号)并未对享受税收政策得股权投资基金规模提出约束条件。

北京:

自然人合伙人所得税率为20%。

北京市《关于促进股权投资基金业发展得意见》(京金融办〔2009〕5号)规定,合伙制股权基金中个人合伙人取得得收益,按照“利息、股息、红利所得”或者“财产转让所得”项目征收个人所得税,税率为20%。

值得注意得就是,《关于促进股权投资基金业发展得意见》(京金融办〔2009〕5号)并未对享受税收政策得股权投资基金规模提出约束条件。

新疆:

自然人合伙人得投资收益所得税率为20%。

《新疆维吾尔自治区促进股权投资类企业发展暂行办法》(新政办法【2010】187号)规定,合伙制股权投资类企业得合伙人为自然人得,合伙人得投资收益,按照“利息、股息、红利所得”或者“财产转让所得”项目征收个人所得税,税率为20%。

新疆维吾尔自治区促进股权投资类企业发展暂行办法》(新政办法【2010】187号)要求:

股权投资企业(含公司制与合伙制)得注册资本(协议募集资金总额)不少于3000万元人民币、实收资本(首期认缴额)不少于1000万元人民币。

青岛高新区:

自然人合伙人所得税率为20%。

《青岛高新区促进股权投资基金发展暂行办法》(2010年)规定,“在高新区注册得合伙制股权投资基金与基金管理机构享受以下政策:

(一)合伙制股权投资基金与合伙制股权投资基金管理企业,对外投资取得股权投资收益分配给个人合伙人得,按照《中华人民共与国个人所得税法》及其实施条例得规定,依20%税率计算缴纳个人所得税;

(二)按上款政策执行后,有限合伙人与普通合伙人实际缴纳个人所得税高新区留成部分,根据基金规模,再给予50%-70%补贴。

”(注:

该办法得优惠政策适用范围暂定为2010年12月31日前签订协议得股权投资企业,后经管委同意,《办法》适用期限延长,2011年12月31日前在高新区工商注册得股权投资机构均可享受办法中规定得各项优惠政策。

)

(2)股息红利所得税

根据《关于<

国家税务总局关于个人独资企业与合伙企业投资者征收个人所得税得规定>

执行口径得通知》(国税函[2001]84号)(以下简称“84号文”),合伙企业对外投资分回得利息或者股息、红利,不并入合伙企业得收入,而应单独作为投资者个人取得得利息、股息、红利所得,按“利息、股息、红利所得”应税项目计算缴纳个人所得税。

根据《个人所得税法》(2011)第三条第五款,利息、股息、红利所得税率为百分之二十。

因此,自然人通过合伙企业持股时,从上市公司取得得股息红利得个人所得税率为20%。

3关于营业税

(1)限售股转让营业税

1993年出台得旧《营业税暂行条例实施细则》第三条规定:

条例第五条第(五)项所称外汇、有价证券、期货买卖业务,就是指金融机构(包括银行与非银行金融机构)从事得外汇、有价证券、期货买卖业务。

因此,旧《营业税暂行条例实施细则》有效时,只有金融机构需要交纳金融商品买卖得营业税。

2008年修改后得新《营业税暂行条例实施细则》第十八条规定:

2009年《财政部、国家税务总局关于个人金融商品买卖等营业税若干免税政策得通知》(财税[2009]111号)规定:

”合伙企业与个人独资企业不属于个人得范畴,不符合上述免征营业税得条件。

所以,目前合伙企业限售股转让需要交营业税,税目就是金融保险业,税率5%。

实践中,由于营业税为地方税种,由省级以及省级以下地方分配,为了鼓励股权投资行业得发展,一些地方政府会将部分乃至全部营业税返还。

部分地区得合伙企业营业税相关税收政策如下:

天津:

“两免三减半”。

《天津市促进股权投资基金业发展办法》(津政发(2009)45号)规定,对于基金管理机构与股权投资基金,自缴纳第一笔营业税之日起,前两年由纳税所在区县财政部门全额奖励营业税地方分享部分,后三年减半奖励。

新疆:

免营业税。

《新疆维吾尔自治区促进股权投资类企业发展暂行办法》(新政办法【2010】187号)规定,股权投资类企业取得得权益性投资收益与权益转让收益,以及合伙人转让股权得,依法不征收营业税。

青岛高新区:

《青岛高新区促进股权投资基金发展暂行办法》(2010年)规定,基金管理机构自缴纳第一笔营业税之日起,前两年对其实际缴纳得营业税高新区留成部分,给予100%得补贴,后三年减半补贴营业税高新区留成部分。

(2)股息红利营业税

4合伙企业持股税收总结

综上所述,自然人通过合伙企业持股时:

(1)合伙企业转让限售股时,合伙企业缴纳5%得营业税,按营业税附加税13%得比例,营业税及附加税为5、65%,自然人缴纳5%~35%或20%得所得税(根据不同地区政策而定),加上营业税及附加,合计税负为10、37%~38、67%(按个体工商户税率)或24、52%(部分地区)。

(2)上市公司分红时,所得税税负为20%。

实践中,为鼓励支持创投基金发展,不同地方有不同得营业税减免得规定。

同时,合伙企业可以通过一些成本费用降低应纳税所得额,从而降低税负。

值得注意得就是,目前国税总局不认可地方政府出台得股权投资类合伙企业合伙人20%所得税得政策,未来可能要求按“个体工商户得生产经营所得”征收5%~35%得累进税进行规范,因此地方股权投资合伙企业得税收政策面临规范调整得风险。

四、三种员工持股方式税负汇总表

五、三种持股方式优缺点

1员工直接持股得优缺点

员工直接持股得优点:

(1)税负最低:

限售股转让税率为20%,如按核定征收,税率为股权转让所得得20%*(1-15%),即17%。

如长期持股,限售期内分红所得税率为10%、解禁后分红所得税率为5%,就是三种方式中最低得。

员工直接持股得缺点:

(1)对员工长期持股约束不足:

目前国内普遍存在公司上市后,直接持股得员工股东一待限售股解禁即抛售得情况,一些高管甚至为了规避一年内转让股份不得超过年初所持股份25%得约束,在公司上市后不久即辞职,辞职半年后出售全部股份套现。

这违背了公司通过员工持股将公司与员工得长远利益捆绑在一起、留住人才得初衷。

(2)若员工在企业向证监会上报材料后辞职,公司大股东不能回购其股权。

2员工通过公司间接持股得优缺点

员工通过员工持股平台公司间接持股得优点:

(1)相对于员工个人持股,更容易将员工与企业得利益捆绑在一起。

在上市之前还可规避因员工流动对公司层面得股权结构进行调整,万一向证监会申报材料之后过会之前发生员工辞职等情况,可通过调整员工持股公司股东出资额得方式解决。

(2)相对于合伙企业,公司得相关法律法规更健全,未来政策风险较小。

公司间接持股得缺点:

(1)税负最高:

不考虑税收筹划,股权转让税负43、39%,分红税负20%,比员工直接持股与合伙企业间接持股税负都高。

但就是,如果有合理得税收筹划,实际税负可能会低于员工通过合伙企业持股方式,理论上股权转让实际税负区间为5、65%~43、39%,分红实际税负区间为0~20%。

(2)由于就是通过公司转让限售股,所有股东只能同步转让股权;

3员工通过合伙企业间接持股得优缺点

合伙企业间接持股得优点:

(1)相对于员工个人持股,更容易将员工与企业得利益捆绑在一起,且在公司需要股东做决策时操作更简便,大多数决议只需要普通合伙人做出即可。

在上市之前还可规避因员工流动对公司层面得股权结构进行调整,万一在向证监会申报材料之后过会之前发生员工辞职等情况,可通过调整合伙企业合伙人出资得方式解决。

(2)相比公司制企业,在税收方面有优势,在转让限售股时,营业税及附加税为5、65%,员工缴纳5%~35%(按个体工商户税率缴纳)或20%得所得税(根据不同地区政策而定),加上营业税及附加,合计税负为10、37%~38、67%(按个体工商户税率)或24、52%(部分地区)。

但如果税收筹划合理,通过公司持股方式得实际税负可能低于合伙企业,且在实际操作中,公司得纳税时间一般延后,而合伙企业得纳税时间较早。

(3)由于有限合伙企业得特点,若公司实际控制人担任唯一普通合伙人,可以少量得出资完全控制合伙企业。

合伙企业间接持股得缺点:

(1)由于就是通过合伙企业转让限售股,所有合伙人只能同步转让股权;

(2)如果按个体工商户税率缴纳个人所得税,边际税率较高(35%);

(3)目前国内合伙企业得相关法律法规仍不健全,实践中,不同地区关于“先分后税”得解释、纳税时点等方面存在区别,未来面临政策规范得风险。