房地产开发企业特定业务纳税申报表填表指南及操作实务Word格式.docx

《房地产开发企业特定业务纳税申报表填表指南及操作实务Word格式.docx》由会员分享,可在线阅读,更多相关《房地产开发企业特定业务纳税申报表填表指南及操作实务Word格式.docx(17页珍藏版)》请在冰豆网上搜索。

*

24

2.销售未完工产品预计毛利额

25

3.实际发生的营业税金及附加、土地增值税

26

(二)房地产企业销售的未完工产品转完工产品特定业务计算的纳税调整额(28-29)

27

1.销售未完工产品转完工产品确认的销售收入

28

2.转回的销售未完工产品预计毛利额

29

3.转回实际发生的营业税金及附加、土地增值税

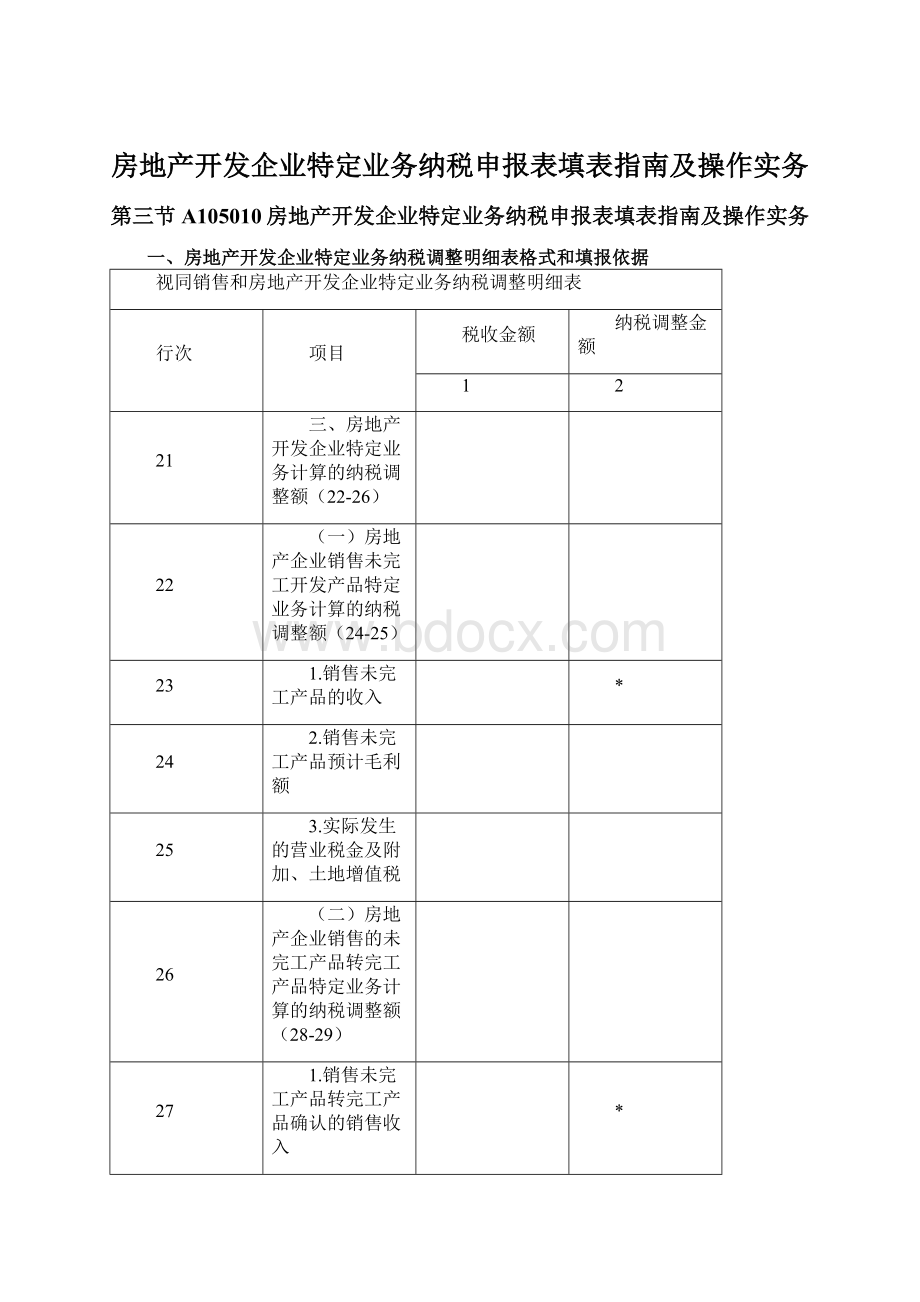

21.第21行“三、房地产开发企业特定业务计算的纳税调整额”:

填报房地产企业发生销售未完工产品、未完工产品结转完工产品业务,按照税法规定计算的特定业务的纳税调整额。

第1列“税收金额”填报第22行第1列减去第26行第1列的余额;

第2列“纳税调整金额”等于第1列“税收金额”。

22.第22行“

(一)房地产企业销售未完工开发产品特定业务计算的纳税调整额”:

填报房地产企业销售未完工开发产品取得销售收入,按税收规定计算的纳税调整额。

第1列“税收金额”填报第24行第1列减去第25行第1列的余额;

23.第23行“1.销售未完工产品的收入”:

第1列“税收金额”填报房地产企业销售未完工开发产品,会计核算未进行收入确认的销售收入金额。

24.第24行“2.销售未完工产品预计毛利额”:

第1列“税收金额”填报房地产企业销售未完工产品取得的销售收入按税法规定预计计税毛利率计算的金额;

25.第25行“3.实际发生的营业税金及附加、土地增值税”:

第1列“税收金额”填报房地产企业销售未完工产品实际发生的营业税金及附加、土地增值税,且在会计核算中未计入当期损益的金额;

26.第26行“

(二)房地产企业销售的未完工产品转完工产品特定业务计算的纳税调整额”:

填报房地产企业销售的未完工产品转完工产品,按税法规定计算的纳税调整额。

第1列“税收金额”填报第28行第1列减去第29行第1列的余额;

27.第27行“1.销售未完工产品转完工产品确认的销售收入”:

第1列“税收金额”填报房地产企业销售的未完工产品,此前年度已按预计毛利额征收所得税,本年度结转为完工产品,会计上符合收入确认条件,当年会计核算确认的销售收入金额。

28.第28行“2.转回的销售未完工产品预计毛利额”:

第1列“税收金额”填报房地产企业销售的未完工产品,此前年度已按预计毛利额征收所得税,本年结转完工产品,会计核算确认为销售收入,转回原按税法规定预计计税毛利率计算的金额;

29.第29行“3.转回实际发生的营业税金及附加、土地增值税”:

填报房地产企业销售的未完工产品结转完工产品后,会计核算确认为销售收入,同时将对应实际发生的营业税金及附加、土地增值税转入当期损益的金额;

二、房地产开发企业特定业务纳税调整明细表勾稽关系

(一)表关系

1.第22行=第24-25行。

2.第26行=第28-29行。

(二)表间关系

1.第21行第1列=表A105000第39行第2列。

2.第21行第2列,若≥0,填入表A105000第39行第3列;

若<0,将绝对值填入表A105000第39行第4列。

三、房地产开发企业特定业务纳税调整明细表填报操作实务

(一)房地产开发企业特定业务纳税调整明细表填报指南

按照《房地产开发经营业务企业所得税处理办法》(国税发[2009]31号)第六条规定,企业通过正式签订《房地产销售合同》或《房地产预售合同》所取得的收入,应确认为销售收入的实现。

第八条规定,企业销售未完工开发产品的计税毛利率由各省、自治、直辖市税务局、地税务局按下列规定进行确定:

(一)开发项目位于省、自治区、直辖市和计划单列市人民政府所在地城市城区和郊区的,不得低于15%。

(二)开发项目位于地及地级市城区及郊区的,不得低于10%。

(三)开发项目位于其他地区的,不得低于5%。

(四)属于经济适用房、限价房和危改房的,不得低于3%。

第九条规定,企业销售未完工开发产品取得的收入,应先按预计计税毛利率分季(或月)计算出预计毛利额,计入当期应纳税所得额。

开发产品完工后,企业应及时结算其计税成本并计算此前销售收入的实际毛利额,同时将其实际毛利额与其对应的预计毛利额之间的差额,计入当年度企业本项目与其他项目合并计算的应纳税所得额。

在年度纳税申报时,企业须出具对该项开发产品实际毛利额与预计毛利额之间差异调整情况的报告以及税务机关需要的其他相关资料。

预计毛利额=销售未完工产品的收入×

当地税务机关规定的计税毛利率

第十二条规定,企业发生的期间费用、已销开发产品计税成本、营业税金及附加、土地增值税准予当期按规定扣除。

具体填报纳税申报表相关项目时,需要注意的是:

1.关于A105010表中税金扣除问题。

在会计核算中未计入当期损益的金额才填报。

(由于会计核算时当年预售收入不符合收入确认条件,按照预售收入计算的营业税金及附加、土地增值税,也不得确认当年的营业税金及附加,只能暂时保留在应交税费科目)。

若会计核算已计入当期损益,则本行不填报,否则会造成税金的重复扣除。

具体操作实务:

按照销售未完工产品进行反向填报,消除重复计算问题。

符合税收结转条件,会计未结转的,应予以调整,待会计确认收入后,再予以反向调整,需要分析填报。

计算逻辑为:

第22行(销售未完工产品纳税调整额)-第26行(结转完工产品纳税调整额),需会计处理上结转确认收入处理,才可以进行减项的填报。

2.按照国税发[2009]31号第七条规定,企业将开发产品用于捐赠、赞助、职工福利、奖励、对外投资、分配给股东或投资人、抵偿债务、换取其他企事业单位和个人的非货币性资产等行为,应视同销售,于开发产品所有权或使用权转移,或于实际取得利益权利时确认收入(或利润)的实现。

此处也需要纳税调整。

3.符合税法开发产品完工条件应结转营业收入和成本,但纳税人会计处理未结转的,应予以调整,待会计确认收入和成本后,再予以反向调整,分析填报。

(二)房地产开发企业特定业务纳税调整明细表填报操作实务

例:

某房地产开发公司适用的计税毛利率为15%,2014年至2017年度滚动房地产开发项目一和项目二,各年会计销售收入及成本如下表所示:

年度

预售收入

会计开发产品收入

会计开发产品成本

2014(开发项目一)

8000

2015(项目一完工,开发项目二)

10000

4000(2014年预售收入4000)

3200(项目一成本3200)

2016(项目一交付)

(项目二完工)

10000(2014年预售收入4000,2015年预售收入6000)

8480(项目一成本3200,项目二成本5280)

2017(项目二交付)

4000(2015年预售收入4000)

项目二成本3520

项目一:

实际收入8000,成本6400,毛利1600(20%);

项目二:

实际收入10000,成本8800,毛利1200(12%)。

假设本例中只考虑预售期间预交的营业税,税率5%,预交的土地增值税,预征率2%。

该公司执行《企业会计准则》,单位:

万元。

1.2014年会计核算:

按照《收入准则》规定,房地产企业预售业务的会计处理为:

当企业收到预售款项时,由于不符合收入的确认原则,所以不确认收入,而是作为负债计入预收账款,待房屋交付给购买时,符合收入确认条件,再确认销售收入。

即:

收到预售款项时,借记“银行存款”,贷记“预收账款”;

房屋交付给购买时,借记“预收账款”,贷记“主营业务收入”,同时结转成本,借记“主营业务成本”,贷记“开发产品”。

(1)会计核算预售收入,由于不符合收入确认条件,不确认会计收入。

借:

银行存款8000

贷:

预收账款8000

(2)税务处理

第一,营业税处理。

根据《营业税暂行条例》规定,企业转让土地使用权或销售不动产,采用预收款式的,其纳税义务发生时间为收到预收款的当天。

所以当房地产企业预售房屋收到预收款项时,应计算并交纳相应的营业税。

2014年应缴纳营业税=8000×

5%=400万元。

会计核算法一,将缴纳营业税计入应交税费科目借:

应交税费——应交营业税400

银行存款400

会计核算法二,将缴纳营业税计入营业税金及附加科目借:

营业税金及附加——营业税400

第二,土地增值税处理。

按照《土地增值税暂行条例》规定,纳税人在项目全部竣工结算前转让房地产取得的收入,由于涉及成本确定或其他原因,而无法据以计算土地增值税的,可以预征土地增值税,待该项目全部竣工、办理结算后再进行清算,多退少补。

具体办法由各省、自治区、直辖市地税务局根据当地情况制定。

会计核算按照财政部《关于印发企业交纳土地增值税会计处理规定的通知》(财会字[1995]第015号)第四条规定,企业在项目全部竣工结算前转让房地产取得的收入,按税法规定预交的土地增值税,借记“应交税金——应交土地增值税”科目,贷记“银行存款”等科目。

待该房地产营业收入实现时,再按规定转入“营业税金及附加”进行会计处理;

该项目全部竣工、办理结算后进行清算,收到退回多交的土地增值税,借记“银行存款”等科目,贷记“应交税金——应交土地增值税”科目,补交的土地增值税作相反会计分录。

2014年应缴纳土地增值税=8000×

2%=160万元。

应交税费——应交土地增值税160

银行存款160

第三,企业所得税处理。

按照税务总局《关于印发〈房地产开发经营业务企业所得税处理办法〉的通知》(国税发[2009]31号)相关规定,确认销售未完工产品的收入和计算预计毛利额,并填报纳税申报表。

3.企业年度所得税纳税申报表填列操作实务

第23行“1.销售未完工产品的收入”。

本列应填写8000万元。

第24行“2.销售未完工产品预计毛利额”。

第1列“税收金额”填报房地产企业销售未完工产品取得的销售收入按税法规定预计计税毛利率计算的金额。

本列应填写8000×

15%=1200万元。

第2列“纳税调整金额”等于第1列“税收金额”,本列应填写1200万元。

第25行“3.实际发生的营业税金及附加、土地增值税”。

法一:

第1列“税收金额”填报实际发生的营业税400+土地增值税160=560万元;

第2列“纳税调整金额”等于第1列“税收金额”填报560万元。

第21行“房地产企业销售未完工开发产品特定业务计算的纳税调整额(24-25)”填列1200-560=640万元。

以下举例按照法一填报申报表。

法二:

第1列“税收金额”填报实际发生的土地增值税160万元;

第2列“纳税调整金额”等于第1列“税收金额”填报160万元。

视同销售和房地产开发企业特定业务纳税调整明细表(2014年度)

三、房地产开发企业特定