增值税会计处理规定试题及答案Word下载.docx

《增值税会计处理规定试题及答案Word下载.docx》由会员分享,可在线阅读,更多相关《增值税会计处理规定试题及答案Word下载.docx(15页珍藏版)》请在冰豆网上搜索。

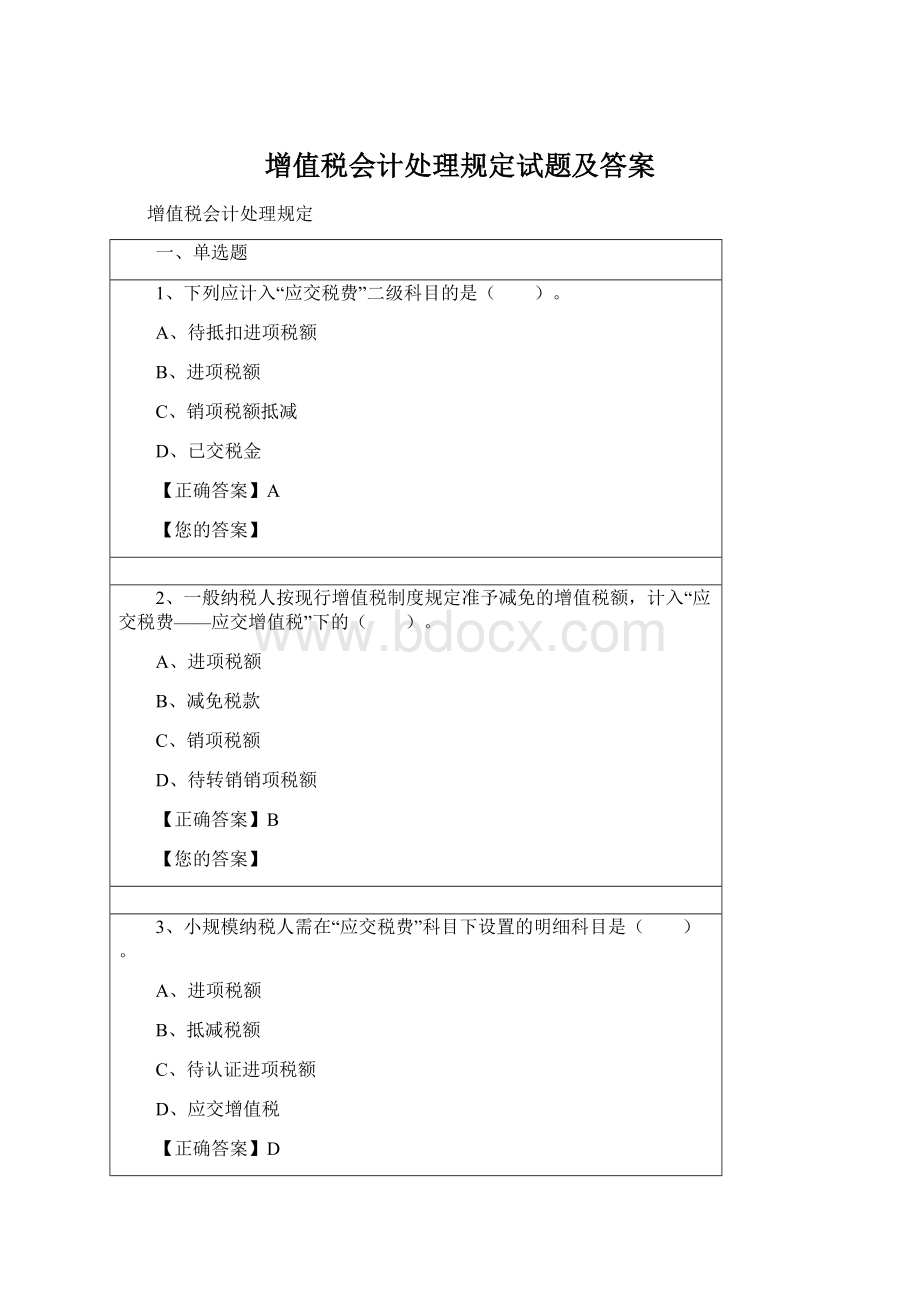

C、待认证进项税额

D、应交增值税

【正确答案】D

4、小规模纳税人购买物资、服务、无形资产或不动产,取得增值税专用发票上注明的增值税应计入相关成本费用或资产,不通过“应交税费——应交增值税”科目核算。

( )。

A、应交税费——应交增值税

B、相关成本费用或资产

C、进项税额

D、待抵扣进项税额

5、按照现行增值税制度规定,境外单位或个人在境内发生应税行为,在境内未设有经营机构的,增值税扣缴义务人为( )。

A、购买方

B、销售方

C、中介机构

D、不缴纳税款

6、企业发生税法上视同销售的行为,应当按照企业会计准则制度相关规定进行相应的会计处理,并按照现行增值税制度规定计算的销项税额,借记“应付职工薪酬”、“利润分配”等科目,贷记( )。

A、应交税费——应交增值税(销项税额)

B、应交税费——待认证进项税额

C、应交税费——地抵扣进项税额

D、抵减税款

7、一般纳税人提供劳务派遣服务,可以按照《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)的有关规定,以取得的全部价款和价外费用为销售额,按照一般计税方法计算缴纳增值税;

也可以选择差额纳税,以取得的全部价款和价外费用,扣除代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额,按照简易计税方法依( )的征收率计算缴纳增值税。

A、10%

B、3%

C、5%

D、20%

【正确答案】C

8、选择差额纳税的纳税人,向用工单位收取用于支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金的费用,可以开具( )。

A、收据

B、普通发票

C、专用发票

D、付款单

9、金融商品的买入价,可以选择按照加权平均法或者移动加权平均法进行核算,选择后( )个月内不得变更。

A、12

B、6

C、24

D、36

10、购进农产品,应按照农产品收购发票或者销售发票上注明的农产品买价的( )作为扣除率计算的进项税额。

B、13%

C、15%

D、17%

11、金融商品转让按规定以盈亏相抵后的余额作为销售额,其增值税会计核算中涉及到的科目是( )。

B、应交税费——未交增值税

C、应交税费——转让金融商品应交增值税

D、应交税费——应交增值税(销项税额抵减)

12、某运输公司为增值税一般纳税人,2017年6月底和某客户签订一份长期运输合同,负责该客户从2017年7月至2020年6月连续3年的货物运输服务,合同约定运输费用按年支付,分别于2018年、2019年和2020年6月支付。

合同约定不含税租金为每月1万元,2017年7月,该运输公司的会计处理为( )。

A、借:

应收账款10000

贷:

主营业务收入10000

B、借:

应收账款11100

主营业务收入10000

应交税费——应交增值税(销项税额)1100

C、借:

应交税费——代转销项税额1100

D、借:

应交税费——未交增值税1100

13、2016年3月10日,某增值税一般纳税人购入一批销售用瓷砖,取得增值税专用发票并认证相符,专用发票注明的增值税税额为30万元;

截止到6月20日,该瓷砖尚未对外销售,纳税人将该批瓷砖转用于新建的综合办公大楼在建工程。

其6月份会计处理正确的是( )。

应交税费——应交增值税(进项税额) 30

应交税费——待抵扣进项税额 30

应交税费-待抵扣进项税额 12

应交税费——应交增值税(进项税额转出) 12

在建工程 12

在建工程 30

应交税费——应交增值税(进项税额转出) 30

14、2016年5月15日,某增值税一般纳税人购入一座办公楼,取得的增值税专用发票上注明价款1000万元、进项税额110万元;

在2017年4月,纳税人将办公楼改造成员工食堂,用于集体福利。

假定每月折旧额4万元,2017年4月,该企业应做的会计分录为( )。

应付职工薪酬110

应交税费——应交增值税(进项税额转出)66

应交税费——待抵扣进项税额44

应付职工薪酬105.16

应交税费——应交增值税(进项税额转出)61.16

应交税费——应交增值税(进项税额转出)63.10

应交税费——待抵扣进项税额42.06

应交税费——待抵扣进项税额39.16

15、某增值税一般纳税人进口货物取得的属于增值税扣税范围的海关缴款书,并于当月向主管税务机关报送《海关完税凭证抵扣清单》(电子数据),申请稽核比对。

对尚未取得稽核相符结果的海关缴款书进项税额,企业的会计处理为( )。

A、记入“应交税费——应交增值税(进项税额)”科目

B、记入“应交税费——待认证进项税额”科目

C、记入“应交税费——未交增值税”科目

D、记入“应交税费——待抵扣进项税额”科目

二、多选题

1、小规模纳税人增值税会计核算中,需要设置的会计科目包括( )。

D、应交税费——简易计税

【正确答案】AC

2、下面应通过“应交税费——待抵扣进项税额”科目核算的有( )。

A、辅导期一般纳税人

B、进口货物取得海关缴款书的一般纳税人

C、接受投资入股取得不动产的一般纳税人

D、融资租赁取得不动产的一般纳税人

3、企业经营活动交的税计入“税金及附加”的有( )。

A、消费税

B、增值税

C、资源税

D、城市建设维护税

【正确答案】ACD

4、2016年7月某企业(增值税一般纳税人)将厂房对外出售取得含增值税收入1020万元,已知该厂房是企业在2013年12月购入的,购入价格为600万元,厂房原值为630万元,已经计提折旧400万元,账面净值230万元。

厂房出售过程中用银行存款支付各种费用5万元,选择简易计税方法计算缴纳增值税,缴纳土地增值税60万元,不考虑印花税、城建税和教育费附加,则正确的账务处理是( )。

固定资产清理2300000

累计折旧4000000

固定资产6300000

应交税费——简易计税200000

银行存款200000

银行存款10200000

固定资产清理10000000

应交税费——简易计税200000

固定资产清理10200000

【正确答案】ABC

5、下面应通过“应交税费——待抵扣进项税额”科目核算的有( )。

A、一般纳税人辅导期取得增值税专用发票申请交叉稽核比对,尚未对取得结果

B、一般纳税人取得进口货海关缴款书申请稽核比对,尚未取得稽核相符结果

C、一般纳税人取得增值税专用发票,尚未认证的进项税额

D、一般纳税人截止到纳入营改增试点之日前的增值税期末留抵税额

【正确答案】BC

6、《增值税会计处理规定》发布概况中,规定不再计入管理费用的有( )。

A、房产税

B、土地使用税

C、车船税

D、印花税

【正确答案】ABCD

7、增值税一般纳税人应在“应交增值税”明细账内设置的专栏有( )。

A、出口抵减内销产品应纳税额

B、销项税额抵减

C、已交税金

D、待认证进项税额

8、一般纳税人发生下列应税行为可以选择适用简易计税方法计税( )。

A、公共交通运输服务

B、电影放映服务

C、仓储服务

D、装卸搬运服务

9、一般纳税人购进货物、加工修理修配劳务、服务、无形资产或不动产,需将进项税额转出的情形包括( )。

A、用于简易计税方法计税项目

B、免征增值税项目

C、集体福利

D、个人消费

10、增值税扣税凭证包括( )。

A、农产品收购发票

B、海关进口增值税专用缴款书

C、增值税普通发票

D、增值税专用发票

【正确答案】ABD

11、下列发票属于不合规发票的有( )。

A、未填开付款方全称的发票

B、变更品名的发票

C、虚开发票

D、跨地区开具发票

12、下列项目的进项税额不得从销项税额中抵扣的包括( )。

A、正常损失的购进货物

B、非正常损失的不动产在建工程所耗用的购进货物

C、购进的旅客运输服务、贷款服务、餐饮服务、居民日常服务和娱乐服务

D、用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产

【正确答案】BCD

13、试点纳税人提供旅游服务,在计算销售额时,以取得的全部价款和价外费用,可以扣除向旅游服务购买方收取并支付给其他单位或者个人的费用有( )。

A、住宿费

B、餐饮费

C、签证费

D、门票费

14、下列关于增值税纳税义务发生时间,说法正确的是( )。

A、纳税人提供建筑服务、租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天

B、纳税人从事金融商品转让的,为金融商品所有权转移的当天

C、增值税扣缴义务发生时间为纳税人增值税纳税义务发生的当天

D、纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天

15、小规模纳税人需要设