注册税务师考试《税法一》历年真题及答案解析文档格式.docx

《注册税务师考试《税法一》历年真题及答案解析文档格式.docx》由会员分享,可在线阅读,更多相关《注册税务师考试《税法一》历年真题及答案解析文档格式.docx(28页珍藏版)》请在冰豆网上搜索。

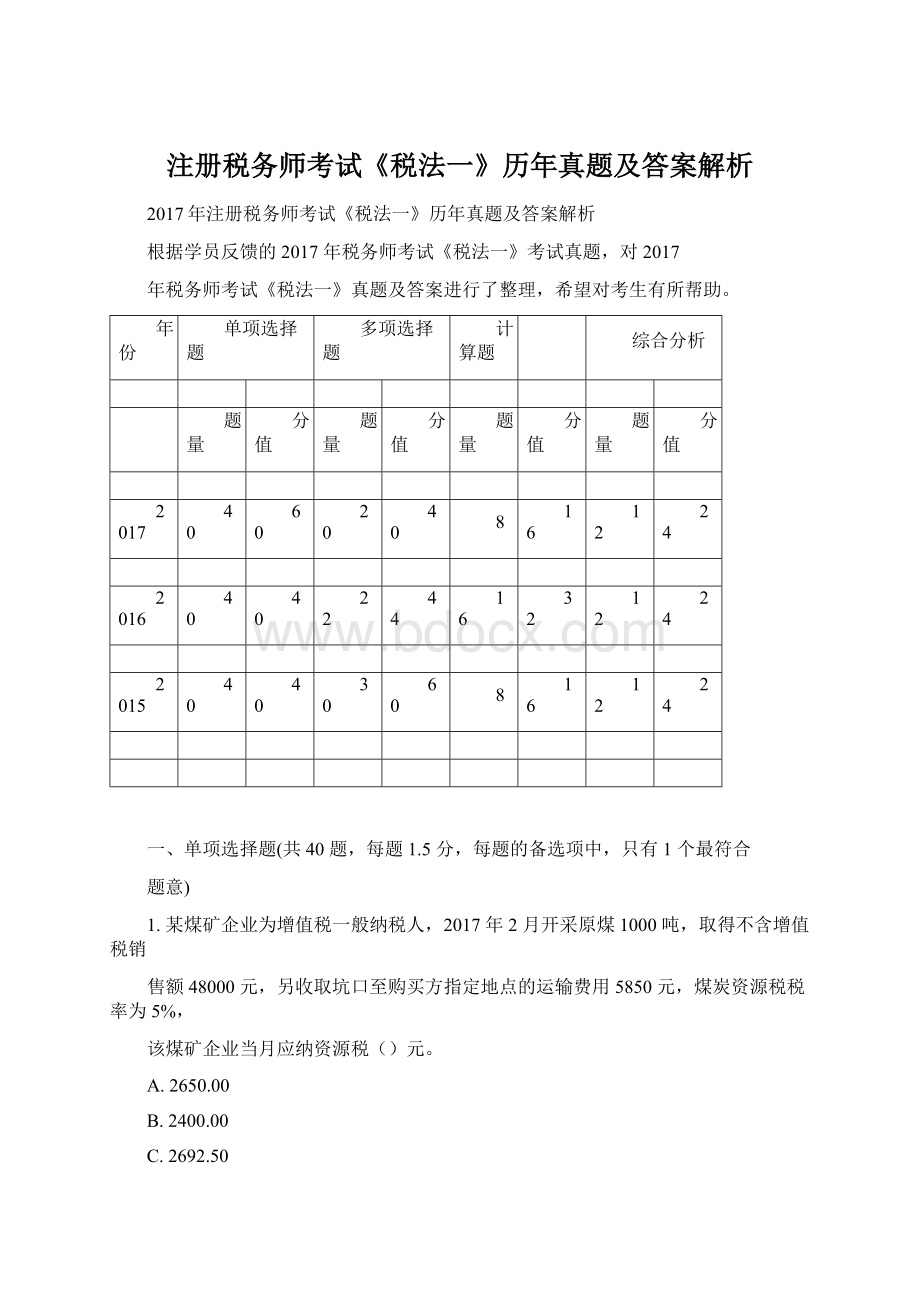

30

一、单项选择题(共40题,每题1.5分,每题的备选项中,只有1个最符合

题意)

1.某煤矿企业为增值税一般纳税人,2017年2月开采原煤1000吨,取得不含增值税销

售额48000元,另收取坑口至购买方指定地点的运输费用5850元,煤炭资源税税率为5%,

该煤矿企业当月应纳资源税()元。

A.2650.00

B.2400.00

C.2692.50

D.3000.0

【参考答案】B

【答案解析】原煤的计税销售能是指纳税人销售原煤向购买方收取的全部价款和价外费

用,不包括增值税销项税额和运杂费用,运杂费是指应税产品从坑口或洗选(加工)地到车

站、码头或购买方指定地点的运输费用、建设基金以及随运销产生的装卸、仓储、港杂费用,

当月应纳资源税=48000×

5%=2400(万元)

【知识点】资源税计税依据

2.某房地产开发公司开发一住宅项目,取得该土地使用权所支付的金额3000万元,房

地产开发成本4000万元,利息支出500万元(能提供金融机构贷软证明),所在省人民政

府规定,能提供金融机构贷款证明的,其他房地产开发费用扣除比例为4%,该公司计算土

地增值税时允许扣岭开发费用为()万元。

1

A.700.00

B.780.00

C.500.00

D.850.00

【解析】税法规定,纳税人能够按转让房地产项目计算分摊利息支出,并能提供金融机

构的贷款证明的,其允许扣除的房地产开发费用为:

利息+(取得士地使用权所支付的金额

+房地产开发成本)×

5%以内。

允许扣除的开发费用=500+(3000+4000)×

4%=780(万元)

【知识点】房地产开发费用的扣除

3.某房地产开发公司为增值税一般纳税人,2016年4月30日前转让A项目部分房产,

取得转让收入30000万元,2016年5月1日后转让A项目部分房产,取得含税收入50000

万元,该项目已达土地增值税清算条件,该房地产公司对A项目选择“简易征收”方式缴

纳增值税,该公司在土地增值税清算时应确认收入()万元。

A.76190.48

B.77619.05

C.80000.00

D.75045.5

【答案】B

【解析】营改增后,纳税人转让房地产的土地增值税应税收入不含增值税。

土地增值税

应税收入=营改增前转让房地产取得的收入+营改增后转让房地产取得的不含增值税收入,

应确认收入=30000+50000÷

(1+5%)=77619.05(万元)

【知识点】土地增值税应税收入

4.企业取得的下列收入,不征收增值税的是()。

A.供电企业收物取的并网费

B.房屋租赁费

C.电力公司向发电企业收取的过网费

D.存款利息

【答案】D

【解析】存款利息不征收增值税,这项ABC均征收增值税。

2

【知识点】增值税的征收范围

5.关于税收执法监督,下列表述正确的是()。

A.税收执法监督的主体是司法机关、审计机关

B.税收执法监督的对象是税务机关及其工作大员

C税收执法监督的形式均为事中监督

D.税收机关的人事任免属于税收执法监督的监督范围

【解析】选项A,税收执法监督的主体是税务机关;

选项C,税收执法监督包括事前监

督、事中监督和事后监督;

选项D,税收执法监督的内容是税务机关及其工作人员的行政执

法行为,非行政执法行为,如税务机关及其工作人员的非职务行为,或者税务机关的人事任

免等内容均不是税收执法监督的监督范围

【知识点】税收执法监督

6.某卷烟批发企业2017年3月,批发销售给卷烟零售企业卷烟6标准箱,取得含税收

入120万元。

该企业当月应纳费税()万元,

A.57.52

B.37.01

C.57.59

D.11.43

【解析】卷烟在批发环节复合计征消费税,税率为11%+250元/箱。

该企业当月应纳消费税=120÷

(1+17%)×

11%+6×

250÷

10000=11.43(万元)

【点评】卷烟批发环节消费税的计算

7.下列消费品中,应缴纳消费税的是()。

A.零售的高档化妆品

B.零售的白酒

C.进口的服装

D.进口的卷烟

3

【解析】选项A、B,高档化妆品和白酒在零售环节都不缴纳消费税;

选项C,服装不

属于消费税征税范围,进口服装不交消费税。

【知识点】消费税征税范围

*******************************************************************

8.某矿山企业开采铝土矿和铅锌矿。

2017年4月该企业销售铝土矿原矿15万吨、铅锌

矿精矿10万吨。

铝土矿原矿不含税单价为150元/吨,铅锌矿精矿不含税单价为16500元/

吨。

铝土矿原矿资源税税率为6%,铅锌矿精矿资源税税率为5%。

该企业当月应纳资源税

()万元

A.10035.00

B.10012.50

C.8385.00

D.8362.50

【答案】C

【解析】该企业当月应纳资源税=15*150*6%+10*16500*5%=8385(万元)

【知识点】资源税应纳税额的计算(p281)

9.某卷烟厂为增值税一般安睡人,2017年1月收购烟叶5000公斤,支付收购金额65

万元,已开具烟叶收购发票。

烟叶税税率20%。

关于烟叶税的税务处理,,下列表述正确

的是()。

A.卷烟厂自行缴纳烟叶税14.30万元

B.卷烟厂自行缴纳烟叶税13.00万元

C.卷烟厂代扣代缴烟叶税14.30万元

D.卷烟厂代扣代缴烟叶税13.00万元

【解析】在中华人民共和国境内收购烟叶的单位为烟叶税的纳税人。

卷烟厂自行缴纳烟

叶税=烟叶收购金额×

税率=65×

20%=13(万元)

【知识点】烟叶税应按税额的计算(p265)

10.关于纳税人和负税人,下列说法正确的是()。

A.流转税的纳税人和负税人通常是一致的

B.所得税的纳税人和负税人通常是不一致的

C.扣缴义务人是纳税人,不是负税人

4

D.造成纳税人与负税人不一致的主要原因是税负转嫁

【解析】负税人,是指实际负担税款的单位和个人。

现实中,纳税人与负税人有时一致,

有时不一致。

纳税人与负税人不一致主要是由于价格与价值背离,引起税负转移或者转嫁造

成的。

扣缴义务人,是指负有代扣代缴、代收代缴等义务的单位和个人,它不是纳税人。

【知识点】纳税义务人(p25)

11.某油田企业为增值税一般纳税人。

2017年2月销售自产原油1000吨。

取得含税收入

2340万元,同时向购买方收取赔偿金3.51万元、储备费2.34万元;

支付运输费用1万元,

取得增值税专用发票。

原油资源税税率6%。

该油田企业当月应缴纳资源税()万元。

A.140.61

B.120.35

C.140.75

D.120.30

【解析】从价定率计算资源税的销售额为纳税人销售应税产品向购买方收取的全部价款

和价外费用,但不包括收取的增值税销项税额和运杂费用,该油田企业当月应纳资源税=

(2340+3.51+2.34)÷

6%=120.30(万元)

12.纳税人缴纳税款时,税务机关必须给纳税人或扣缴义务人开具完税凭证,这种做法

体现的纳税人权利是()。

A.索取有关税收凭证的权利

B.纳税申报方式选择权

C.税收监督权

D.知情权

【答案】A

【解析】纳税人有索取有关税收凭证的权利。

税务机关征收税款时,必须给纳税人或扣

缴义务人开具完税凭证。

【知识点】纳税人的权利(p22)

13.关于车辆购置税,下列税法正确的是()。

A.进口自用应税小汽车的计税价格不包括消费税

5

B.购买自用应税小汽车的计税价格包括增值税

C.申报的计税价格低于同类型应税车辆的最低计税价格,又无正当理由,按照最低计税

价格征收车辆购置税

D.以外币结算应税车辆价款的,按照申报缴纳当月1日中国人民银行公布的人民币基准

汇价,折合人民币计算应纳税额

【解析】选项A,进口自用的应税小汽车的计税价格应包括消费税;

选项B;

购进自用

的车辆计税依据不包括增值税;

选项D,纳税人以外币结算应税车辆价款的,按照申报纳税

之日中国人民银行公布的人民币基准汇价,折合成人民币计算应纳税额。

【知识点】车辆购置税的计税依据(p290-p292)

14.关于增值税的销售额,下列说法正确的是()。

A.旅游服务,一律以取得的全部价款和价外费用为销售额

B.经纪代理服务,以取得的全部价款和价外费用为销售额

C.劳务派遣服务,一律以取得的全部价款和价外费用为销售额

D.航空运输企业的销售额不包括代收的机场建设费

【解析】选项A:

纳税人提供旅游服务,可以选择以取得的全部价款和价外费用,扣除

向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门

票费和支付给其他接团旅游企业的旅游费用后的余额为销售额;

选项B:

经纪代理服务,以

取得的全部价款和价外费用,扣除向委托方收取并代为支付的政府性基金或者行政事业性收

费后的余额为销售额;

选项C,纳税人提供劳务派遣服务,可以以取得的全部价款和价外费

用为销售额;

劳务派遣服务,也可以选择差额计税,以全部价款和价外费用,扣除代用工单

位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金后的余额为销售额,

按照简易计税方法计算缴纳增值税。

15.某商场为增值税一般纳税人。

2017年1月举办促销活动,全部商品8折销售。

实际

取得含税收入380000元,销售额和折扣额均在同一张发票上注明。

上月销售商品本月发生

退货,向消费者退款680元(开具了红字增值税专用发票),该商场当月销项税额是()

元。

A.55114.87

B.55213.68

6

C.64600.00

D.80750.00

【解析】当月销项税额=380000/(1+17%)×

17%-680/(1+17%)×

17%=55114.87(元)

【知识点】特使销售方式的销售额(p132)

16.2017年3月,某贸易公司进口一批货物。

合同中约定成交价格为人民币600万元,

支付境内特许销售权费用人民币10万元、卖方佣金人民币5万元。

该批货物运抵境内输入

地点起卸前发生的运费和保险费共计人民币8万元。

该货物关税完税价格(