关于付境外企业设计费涉及税费问题及意见.doc

《关于付境外企业设计费涉及税费问题及意见.doc》由会员分享,可在线阅读,更多相关《关于付境外企业设计费涉及税费问题及意见.doc(6页珍藏版)》请在冰豆网上搜索。

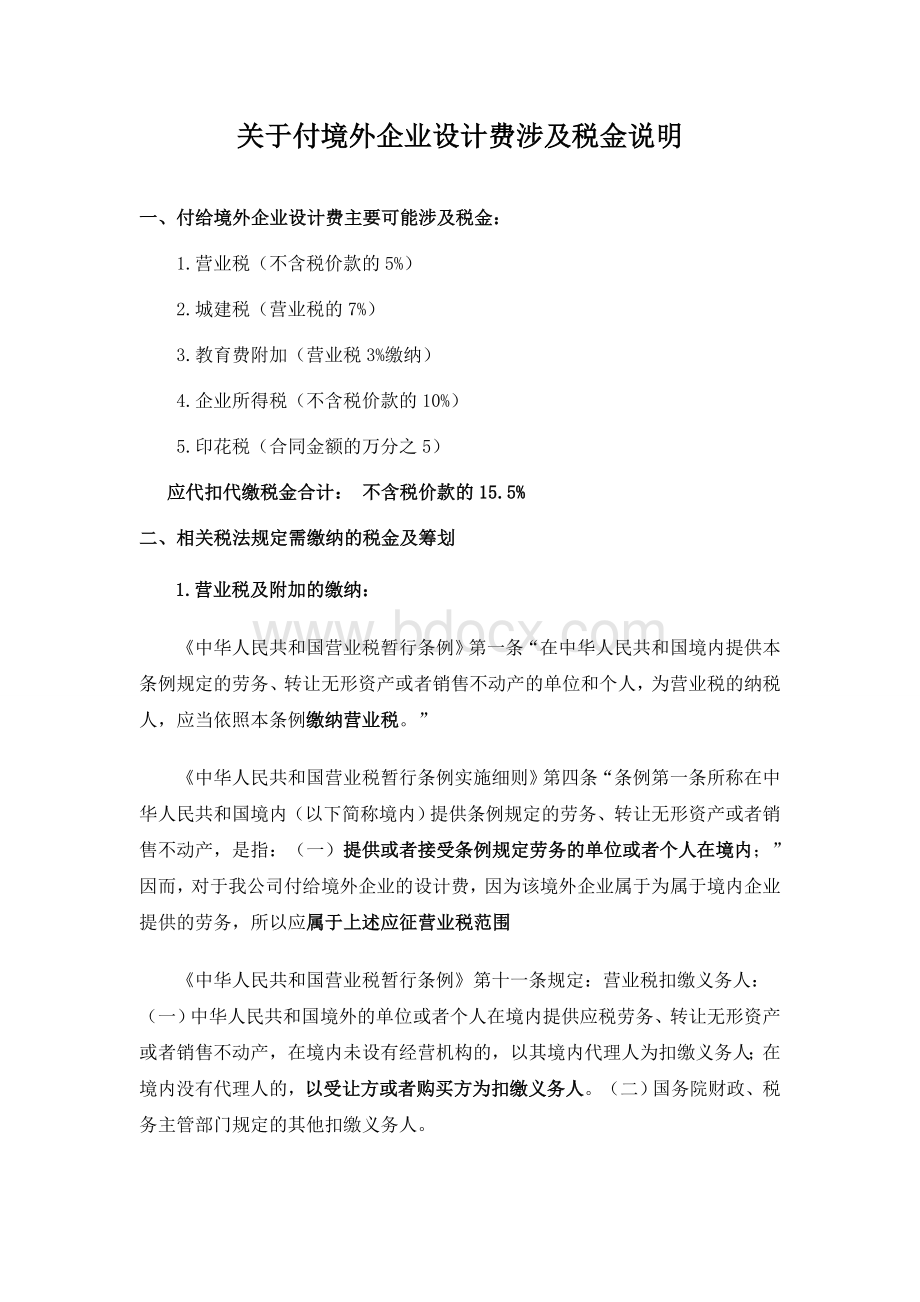

关于付境外企业设计费涉及税金说明

一、付给境外企业设计费主要可能涉及税金:

1.营业税(不含税价款的5%)

2.城建税(营业税的7%)

3.教育费附加(营业税3%缴纳)

4.企业所得税(不含税价款的10%)

5.印花税(合同金额的万分之5)

应代扣代缴税金合计:

不含税价款的15.5%

二、相关税法规定需缴纳的税金及筹划

1.营业税及附加的缴纳:

《中华人民共和国营业税暂行条例》第一条“在中华人民共和国境内提供本条例规定的劳务、转让无形资产或者销售不动产的单位和个人,为营业税的纳税人,应当依照本条例缴纳营业税。

”

《中华人民共和国营业税暂行条例实施细则》第四条“条例第一条所称在中华人民共和国境内(以下简称境内)提供条例规定的劳务、转让无形资产或者销售不动产,是指:

(一)提供或者接受条例规定劳务的单位或者个人在境内;”因而,对于我公司付给境外企业的设计费,因为该境外企业属于为属于境内企业提供的劳务,所以应属于上述应征营业税范围

《中华人民共和国营业税暂行条例》第十一条规定:

营业税扣缴义务人:

(一)中华人民共和国境外的单位或者个人在境内提供应税劳务、转让无形资产或者销售不动产,在境内未设有经营机构的,以其境内代理人为扣缴义务人;在境内没有代理人的,以受让方或者购买方为扣缴义务人。

(二)国务院财政、税务主管部门规定的其他扣缴义务人。

因为合同约定的委托设计方为境外企业,在境内未设有经营机构且没有境内代理人,所以我公司需作为代扣代缴该行为营业税的义务人,并同时对营业税附加负有代扣代缴义务。

2.所得税的缴纳

《国务院关于外国企业来源于我国境内的利息等所得减征所得税问题的通知》(国发[2000]37号),对在我国境内没有设立机构、场所的外国企业,其从我国取得的利息、租金、特许权使用费和其他所得,或者虽设有机构、场所,但上述各项所得与其机构、场所没有实际联系的,按合同金额的10%税率征收企业所得税。

《中华人民共和国企业所得税法实施条例》有更详细的规定,第七条中规定:

“企业所得税法第三条所称来源于中国境内、境外的所得,按照以下原则确定:

(二)提供劳务所得,按照劳务发生地确定;(五)利息所得、租金所得、特许权使用费所得,按照负担、支付所得的企业或者机构、场所所在地确定,或者按照负担、支付所得的个人的住所地确定。

”未在中国设立机构、场所,有来源于中国的境内所得的非居民企业,本实施条例第九十一条规定减按10%的税率征收企业所得税(优惠税率)

根据这个规定,如果境外设计被认定为劳务,只要境外设计公司的设计工作完全在境外进行,则不需要缴纳所得税;但该合同提到乙方在中国境内的食宿,设计合同中一般也会约定境外设计人员来华的次数(该合同未约定),遇到这种情况,税务局就可能会核定境内劳务在整个劳务中所占的比例,以此来计算应缴纳所得税的金额。

如果境外设计被认定为特许权使用费,则根据规定,要“按照负担、支付所得的企业或者机构、场所所在地确定,或者按照负担、支付所得的个人的住所地确定”,境外设计公司就要缴纳所得税,我公司就会有代扣代缴10%所得税的义务。

但是根据合同中的如下约定

所以会使税务机关根据:

国税函【2009】507号《国家税务总局关于执行税收协定特许权使用费条款有关问题的通知》第四条“在服务合同中,如果服务提供方提供服务过程中使用了某些专门知识和技术,但并不转让或许可这些技术,则此类服务不属于特许权使用费范围。

但如果服务提供方提供服务形成的成果属于税收协定特许权使用费定义范围,并且服务提供方仍保有该项成果的所有权,服务接受方对此成果仅有使用权,则此类服务产生的所得,适用税收协定特许权使用费条款的规定。

”认定该份合同是关于特许权使用费的相关合同,需按10%税率征收,因无费用扣除,故按合同金额的10%税率征收企业所得税。

因此,如想让税务机关将境外设计认定为劳务(免征所得税),只能在合同中约定设计成果归我公司所有。

3.代扣税金的计算

合同中有如上约定,说明由我方承担应纳税款,则合同约定的15万美金是不含税价款。

如各项税款全部缴纳(即营业税及附加5.5%,所得税10%),含税价款应为17.75万美金,税金2.75万美金(约合人民币17.55万元)。

根据以上情况,需向乙方说明美国与签订了避免双重征税的协定,税款由我公司代扣后,乙方可在其国家进行抵税。

如乙方坚持由我公司支付全额税金,则应将税款加到合同总额中,即:

合同总额(约17.75万美金)=净收入(设计方取得的15万美金)﹢应纳各项税金(约2.75万美金),并由设计公司根据合同总额提供发票,这样我公司负担的约合人民币17.55万元的税款也可以在所得税前抵扣(考虑印花税,可节省人民币约4万税金)。

综上所述,有如下几点:

1.营业税及附加为含税价的5.5%,需由我公司代扣代缴。

2.约定设计成果归我公司所有,可免交10%所得税。

3.如2无法实现,由税务局核定境内劳务在整个劳务中所占的比例,使应纳税所得额﹦合同总额×核定境内工作量×核定利润率(合同中约定方便税务机关核定的条款,如来华次数、天数等)。

4.应将税款加入合同总额中,使我公司负担的税款可以用于在所得税前抵扣。

财务部

2011年10月22日

关于付境外企业设计费涉及税金说明

《中华人民共和国营业税暂行条例》第十一条规定:

营业税扣缴义务人:

(一)中华人民共和国境外的单位或者个人在境内提供应税劳务、转让无形资产或者销售不动产,在境内未设有经营机构的,以其境内代理人为扣缴义务人;在境内没有代理人的,以受让方或者购买方为扣缴义务人。

(二)国务院财政、税务主管部门规定的其他扣缴义务人。

《中华人民共和国营业税暂行条例实施细则》第四条规定“条例第一条所称在中华人民共和国境内(以下简称境内)提供条例规定的劳务、转让无形资产或者销售不动产,是指:

(一)提供或者接受条例规定劳务的单位或者个人在境内。

”根据这一条,无论劳务提供方(境外设计公司)是否在境内提供劳务,只要接受劳务方(房地产公司)在境内,都视为境内劳务,都需缴纳营业税。

国务院关于外国企业来源于我国境内的利息等所得减征所得税问题的通知

2000年11月18日 国发[2000]37号 有效

为公平税负,支持中西部地区发展经济,根据《中华人民共和国外商投资企业和外国企业所得税法》第十九条的规定,现就外国企业从我国取得的利息,租金,特许权使用费等所得征收企业所得税问题通知如下:

自2000年1月1日起,对在我国境内没有设立机构,场所的外国企业,其从我国取得的利息,租金,特许权使用费和其他所得,或者虽设有机构,场所,但上述各项所得与其机构,场所没有实际联系的,减按10%税率征收企业所得税。

因为合同约定的委托设计方为境外企业,在境内未设有经营机构且没有境内代理人,所以我公司需作为代扣代缴该行为营业税的义务人,并同时对营业税附加负有代扣代缴义务。