石膏板行业下游需求结构及企业竞争格局分析Word格式.docx

《石膏板行业下游需求结构及企业竞争格局分析Word格式.docx》由会员分享,可在线阅读,更多相关《石膏板行业下游需求结构及企业竞争格局分析Word格式.docx(7页珍藏版)》请在冰豆网上搜索。

石膏板作为当前着重发展的新型建材之一,具有重量轻、强度较高、厚度较薄、加工方便以及隔音绝热和防火等优良性能,广泛应用于各种建筑物的内隔墙、墙体覆面板、天花板、吸音板、地面基层板和各种装饰板等.石膏板可分为纸面石膏板、装饰石膏板、纤维石膏板、石膏吸音板等,其中以纸面石膏板较为常见.

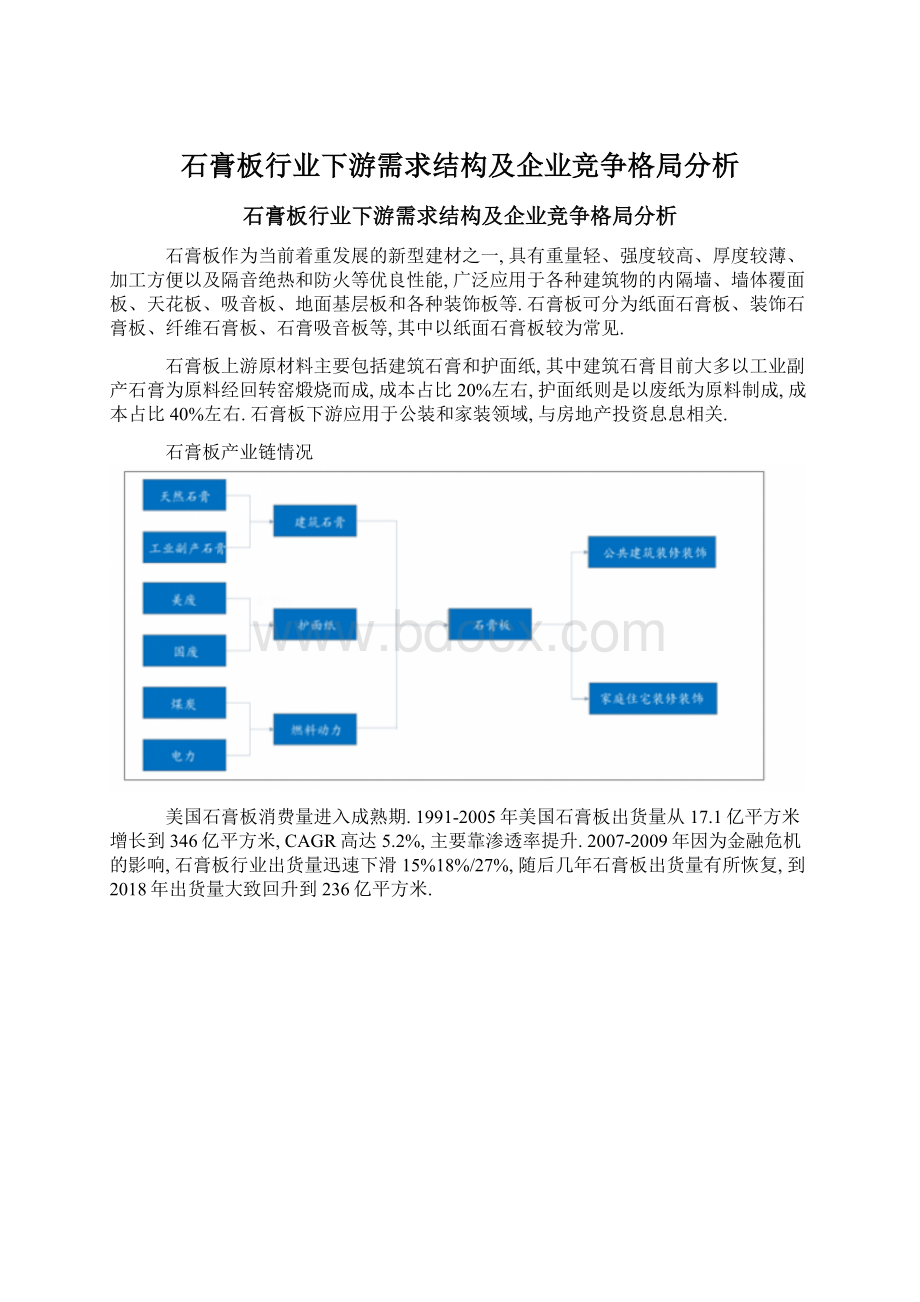

石膏板上游原材料主要包括建筑石膏和护面纸,其中建筑石膏目前大多以工业副产石膏为原料经回转窑煅烧而成,成本占比20%左右,护面纸则是以废纸为原料制成,成本占比40%左右.石膏板下游应用于公装和家装领域,与房地产投资息息相关.

石膏板产业链情况

美国石膏板消费量进入成熟期.1991-2005年美国石膏板出货量从17.1亿平方米增长到346亿平方米,CAGR高达5.2%,主要靠渗透率提升.2007-2009年因为金融危机的影响,石膏板行业出货量迅速下滑15%18%/27%,随后几年石膏板出货量有所恢复,到2018年出货量大致回升到236亿平方米.

美国石膏板出货量及同比增速

一、下游需求结构

2020年地产竣工提速将改善石膏板需求.在中国石膏板下游需求结构中,公用建筑装修和住宅装修分别占70%、30%.2016-2017年,由于国内办公楼迎来竣工小高峰,带动国内石膏板产品维持较快增长.2018年以来,受国内办公楼竣工面积增速持续走弱影响,石膏板需求承压,预计2020年地产竣工面积增速将修复,石膏板需求增速将会边际改善.

中国石膏板下游仍以公共建筑装修为主

石膏板产量增速与办公楼竣工面积增速

上游原材料美废价格处于低位

石膏板约有70%应用于公装,如写字楼、商场、办公楼等,主要集中在吊顶和隔墙领域,其余30%用于家装领域,主要以吊顶为主.

公装新增需求下滑,更新需求补缺口.2009至2011年,商业营业用房和办公楼投资迎来飞速增长,而自2013年以来,受前期增长过快、宏观经济下行以及政府整顿三公消费等因素影响,商业地产新开工面积开始下滑,竣工面积增速持续下降,2018年全国商业营业用房开工面积、竣工面积同比下降2.0%、11.1%,办公楼新开工面积、竣工面积同比下降1.5%、3.1%,整体延续下降趋势.综合来看,商业地产投资高峰期已过,增速持续下降,整体新增公装需求有限,但考虑到商业地产装饰的翻新周期一般为5-8年,2011年至2014年竣工的商业地产将会迎来翻新高峰,预计未来石膏板公装需求以稳为主.

商业营业用房竣工面积及其增速

办公楼竣工面积及其增速

家装需求潜力待挖掘.在市场结构方面,未来随着节能政策的引导和居民消费习惯的改变,住宅市场将成为石膏板的主要增长点.房屋新开工面积增速是房屋竣工面积增速的先行指标,但自2016年开始,住宅新开工面积保持增长,竣工面积却持续下降,2018年住宅新开工面积增速高达19.7%,而竣工面积则同比下滑8.1%,两者持续背离.2018年住宅新开工面积整体处于高位,2019年住宅竣工面积有望迎来修复窗口,整体新增住宅家装需求或有所回暖.家装翻新周期一般为10-15年,考虑到家庭住宅存量大,且二手房交易市场活跃,家装整体翻新潜力亦可挖掘.

住宅竣工面积及其增速

绿色建材和装配式建筑兴起,石膏板隔墙渗透率有望提升.在中国家居装修中,石膏板广泛应用于吊顶装饰,但于隔墙装饰材料中应用尚少,目前国内的墙体材料主要使用粘土砖.随着环保要求的不断提高,石膏板在隔墙领域的市场渗透率存在较大的提升空间.相对于传统建筑材料,石膏板具有环保、防火、隔音、防震、节能及经济等优点,使用石膏板替代粘土砖,有利于保护耕地、节约能源.与此同时,石膏板的生产能够大量消纳燃煤电厂排放的固体废弃物-工业副产石膏,能在生产过程中实现工业废料100%的回收利用,产生的工业废水经处理后也能够全部用于生产,属于节能环保的绿色产品.

随着装配式建筑发展不断推进,石膏板在家装隔墙领域也有望迎来渗透率的提升.当前,法国、美国、日本等国的建筑工业化率在70%-80%,而中国建筑工业化率仅有5%.相比于发达国家,中国装配式建筑市占率低,仍处于起步发展阶段.住建部“十三五”装配式建筑行动方案明确,到2020年,全国装配式建筑占新建建筑的比例达到15%以上,其中重点推进地区达到20%以上,积极推进地区达到15%以上,鼓励推进地区达到10%以上,2016年该比例仅为4.9%,未来增长空间巨大.

中国与发达国家建筑工业化率比较

2020年各地区装配式建筑规划占比

二、企业竞争格局

国内石膏板市场的主要参与者可分为三个梯队.第一梯队为北新建材、可耐福、圣戈班和博罗等国际知名企业,合计市占率超60%.北新建材年产能位居世界第一,代表生产工艺先进性的单机年产量已可达到5000万平方米,行业领先地位稳固.可耐福、圣戈班和博罗三家国际知名企业在华石膏板合计产能约为4亿平方米,其在华单机年产量可达3000万平方米.第一梯队企业的生产装备、技术研发、产品质量均为国际水平,为目前中国石膏板市场的主要参与者.第二梯队为单机年产量1000万平方米以下的民营企业,该类企业主要分布于山东临沂、河北晋州及湖南常德等区域,共计逾20家.第三梯队为数量众多的小型民营企业,其产品质量、环保标准等不能达到国家有关标准.

石膏板行业竞争格局

行业寡头北新建材将持续整合市场,提升市场掌控力.过去十几年,石膏板龙头北新建材凭借自身技术实力与资金实力实现石膏板业务快速发展,公司石膏板产量从2007年的3.06亿m²

上升至2017年的18.83亿m²

期间复合增速18%,在全国市占率近60%,成为行业最大的寡头企业.

北新建材石膏板产量占全国比重近60%

北新建材石膏板产能快速增长