注册会计师考试《税法》精选练习十八含答案Word格式文档下载.docx

《注册会计师考试《税法》精选练习十八含答案Word格式文档下载.docx》由会员分享,可在线阅读,更多相关《注册会计师考试《税法》精选练习十八含答案Word格式文档下载.docx(6页珍藏版)》请在冰豆网上搜索。

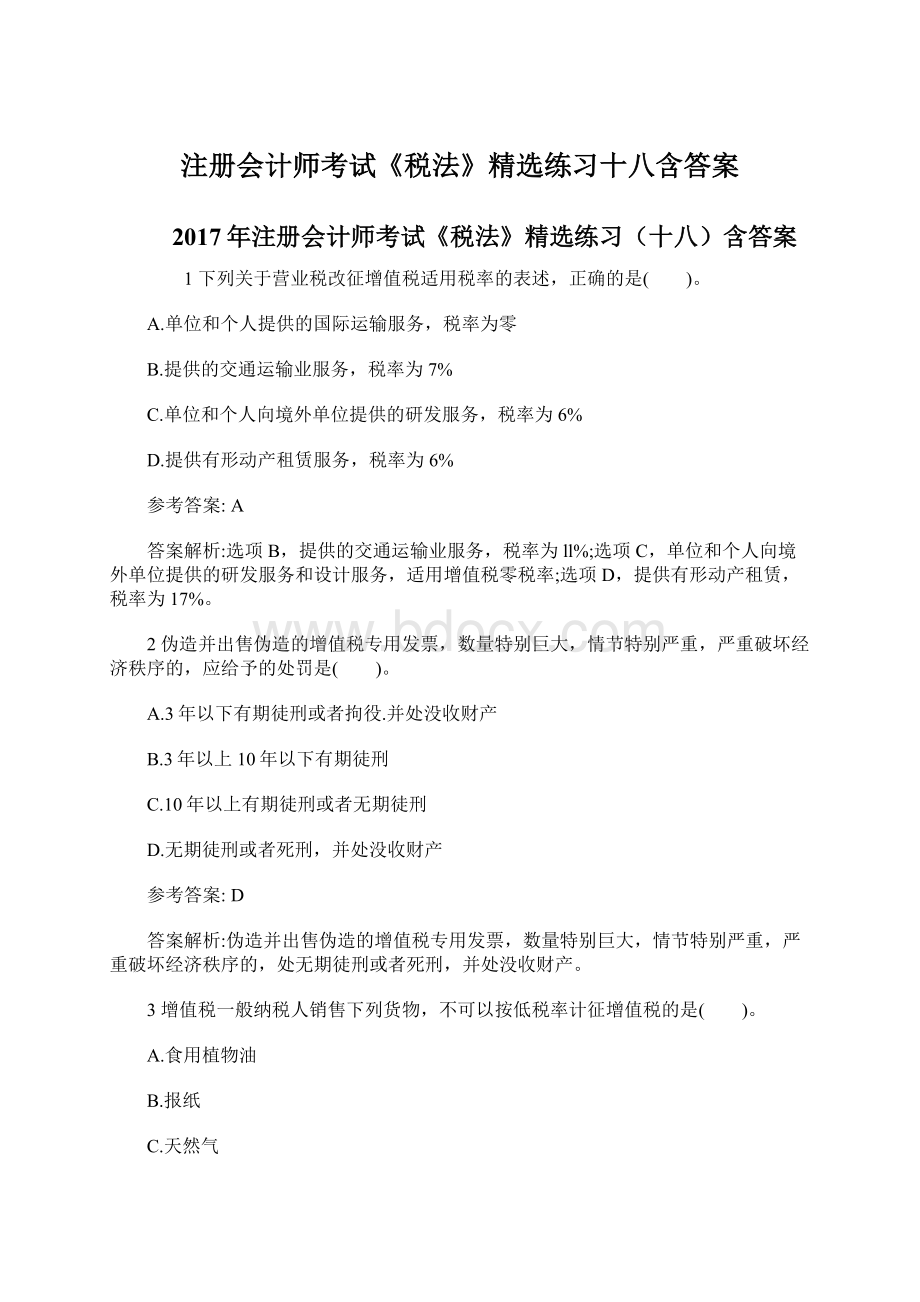

A.3年以下有期徒刑或者拘役.并处没收财产

B.3年以上10年以下有期徒刑

C.10年以上有期徒刑或者无期徒刑

D.无期徒刑或者死刑,并处没收财产

D

伪造并出售伪造的增值税专用发票,数量特别巨大,情节特别严重,严重破坏经济秩序的,处无期徒刑或者死刑,并处没收财产。

3增值税一般纳税人销售下列货物,不可以按低税率计征增值税的是( )。

A.食用植物油

B.报纸

C.天然气

D.原煤

一般纳税人销售原煤适用17%税率,销售居民用煤炭制品按低税率13%计征增值税。

4根据规定,下列事项中,不可以适用调解的是( )。

A.核定税额

B.确定应税所得率

C.纳税机关的公告

D.行政赔偿

C

对下列税务行政复议事项,依照自愿、合法的原则,申请人和被申请人在行政复议机关作出行政复议决定以前可以达成和解,税务行政复议机关也可以调节:

行使自由裁量权作出的税务具体行政行为,如行政处罚、核定税额、确定应税所得率等;

行政赔偿;

行政奖励;

存在其他合理性问题的具体行政行为。

5某企业地处市区,2013年10月被税务机关查补增值税45000元、消费税25000元、所得税30000元;

还被加收滞纳金20000元、被处罚款50000元。

该企业应补缴地方教育附加( )元。

A.1000

B.1400

C.1600

D.2000

B

地方教育附加以“三税”为计税依据,指的是“三税”实际缴纳税额,不包括加收的滞纳金和罚款。

该企业应补缴地方教育附加=(45000+25000)×

2%=1400(元)

6某电厂与某水运公司签订一份运输保管合同,合同载明的费用为500000元(运费和保管费未分别记载)。

该项合同双方各应缴纳的印花税额为( )元。

A.500

B.250

C.375

D.1000

由于运费和保管费未分别记载,印花税率应该从高。

该项合同双方各应缴纳的印花税额=500000×

1‰=500(元)

7某生产企业为增值税一般纳税人,2013年6月外购原材料取得防伪税控机开具的增值税专用发票.注明进项税额137.7万元并通过主管税务机关认证。

当月内销货物取得不含税销售额150万元,外销货物取得收入人民币920万元,该企业适用增值税税率17%,出口退税率为13%。

该企业6月应退的增值税为( )。

A.75.4万元

B.100.9万元

C.119.6万元

D.137.7万元

根据“免、抵、退”的计算方法,当期免抵退税不得免征或抵扣税额=920×

(17%-13%)=36.8(万元);

应纳增值税=150×

17%-(137.7-36.8)=-75.40(万元);

免抵退税额=920×

13%=119.60(万元);

应退税额=75.40(万元)

8某商贸公司2013年开始筹建,当年未取得收入,筹办期问发生业务招待费300万元、业务宣传费20万元、广告费用200万元。

根据企业所得税相关规定,上述支出可计人企业筹办费并在税前扣除的金额是()万元。

A.200

B.220

C.400

D.520

企业在筹办期间,发生的与筹办活动有关的业务招待费,可按实际发生额的60%计人企业筹办费,发生的广告费和业务宣传费,可按实际发生额计入企业筹办费,按有关规定税前扣除。

可计入企业筹办费并税前扣除的金额=300×

60%+20+200=400(万元)

9清算土地增值税时,房地产开发企业开发建造的与清算项目配套的会所等公共设施,其成本费用可以扣除的情形是()。

A.建成后开发企业转为自用的

B.建成后开发企业用于出租的

C.建成后直接赠与其他企业的

D.建成后产权属于全体业主的

建成后产权属于全体业主所有的,其成本、费用可以扣除。

102013年10月,杨某以500万元存款及价值800万元的房产投资设立个人独资企业;

当年杨某朋友张某移居国外,将其境内价值80万元的房产赠送给杨某,当地契税的税率为3%。

杨某应缴纳的契税为( )万元。

A.0

B.2.4

C.41.4

D.42

以自有房产作股投入本人独资经营企业,免纳契税。

受赠房产,承受房产的杨某为契税纳税人。

80×

3%=2.4(万元)

11某小型运输公司2013年拥有并使用以下车辆:

(1)整备质量4.5吨的载货卡车l0辆,省级人民政府规定年税额每吨50元;

(2)18座的小型客车3辆,省级人民政府规定年税额每辆530元。

该公司当年应纳车船税为( )元。

A.5120

B.4800

C.3840

D.4524

卡车应纳税额=4.5×

10×

50=2250(元);

小型客车应纳税额=3×

530=1590(元);

该运输公司应纳车船税=2250+1590=3840(元)

12下列关于城镇土地使用税纳税义务发生时间表述中正确的是( )。

A.纳税人出租房产,自交付出租房产当月起计征城镇土地使用税

B.房地产开发企业自用本企业建造的商品房,自房屋使用的当月起计征城镇土地使用税

C.纳税人新征用的耕地,自批准征用之日起满1年时开始缴纳城镇土地使用税

D.城镇土地使用税的纳税地点为机构所在地

纳税人出租房产,自交付出租房产之次月起计征城镇土地使用税;

房地产开发企业自用本企业建造的商品房,自房屋使用的次月起计征城镇土地使用税;

城镇土地使用税的纳税地点为土地所在地,由土地所在地的税务机关负责征收,纳税人使用的土地不属于同一市(县)管辖范围内的,由纳税人分别向土地所在地的税务机关申报纳税。

13下列不属于城镇土地使用税纳税人的是( )。

A.位于市区拥有土地使用权的外商投资企业

B.位于县城的内资企业

C.在城市占有土地的企业

D.城市、县城、建制镇和工矿区外的工矿企业

城镇土地使用税征税范围包括城市、县城、建制镇和工矿区的国家所有和集体所有的土地。

14根据企业所得税的规定,在计算应纳税所得额时下列项目可以扣除的是()。

A.税收滞纳金

B.企业不征税收入用于支出所形成的费用

C.提取的环境保护基金用于扩大再生产

D.子公司支付给母公司符合公平交易原则的劳务费用

税收滞纳金,不得在所得税前扣除;

不征税收入对应的支出,不得扣除;

企业依照法律、行政法规有关规定提取的用于环境保护、生态恢复等方面的专项资金,准予扣除,上述专项资金提取后改变用途的,不得扣除。

15根据现行营业税规定,下列说法正确的是( )。

A.娱乐场所为顾客提供的饮食服务及其他各种服务按照服务业税率征税

B.金融机构的出纳长款收入,不征收营业税

C.旅店业和饮食业纳税人销售非现场消费的食品应当缴纳营业税

D.远洋运输的光租业务收取的收入,属于交通运输业征税范围

选项A,娱乐场所为顾客提供的饮食服务及其他各种服务也按照娱乐业征税;

选项C,自2012年1月1日起,旅店业和饮食业纳税人销售非现场消费的食品应当缴纳增值税,不缴纳营业税;

选项D,远洋运输的光租业务收取的收入,属于有形动产租赁,按现行政策应该缴纳增值税。

16《税务代理试行办法》的法律级次属于( )。

A.财政部制定的部门规章

B.全国人大授权国务院立法

C.国家税务总局颁布的税收部门规章

D.全国人大制定的税收法律

国家税务总局颁发的《税务代理试行办法》属于税收部门规章。